ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

本日の注目材料は米国小売売上高。

①結果が強い数値→ドル買い→ドル円上昇、②結果が弱い数値→ドル売り→ドル円下落、となる見込み。

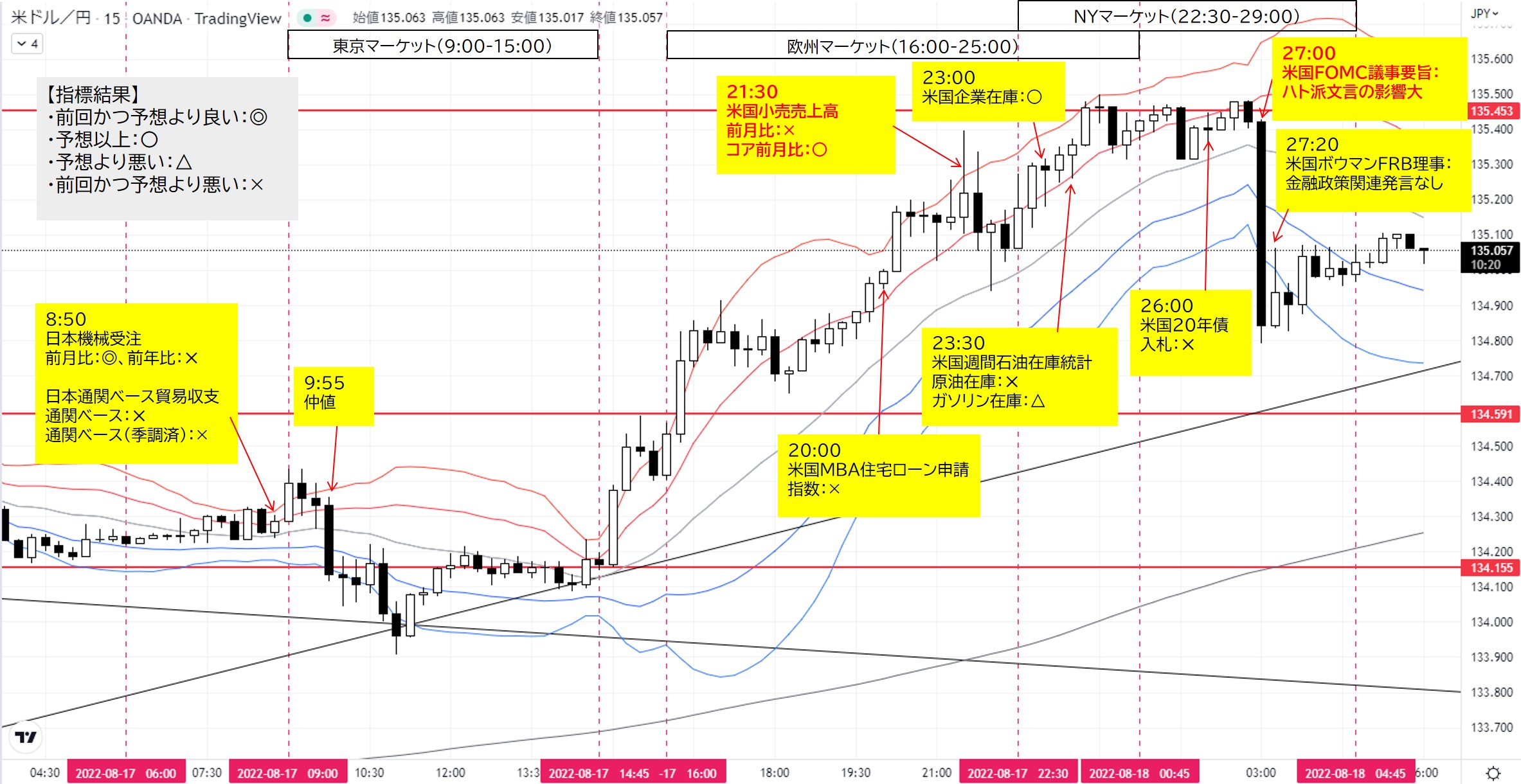

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:50 経済指標

日本機械受注6月度

前月比:前回-5.6%、予想0.8%、結果0.9%(◎)

前年比:前回7.4%、予想6.8%、結果6.5%(✕)

8:50 経済指標

日本通関ベース貿易収支7月度

通関ベース貿易収支:前回-13838億円(改定-13985)、予想-13863億円、結果-14368億円(✕)

通関ベース貿易収支(季調済):前回-19289億円(改定-19500)、予想-19415億円、結果-21333億円(×)

東京マーケット(9:00~15:00)

欧州マーケット(16:00~25:00)

20:00 経済指標

米国MBA住宅ローン申請指数:住宅販売数件数や住宅着工件数の先行指標

前週比:前回0.2%、結果-2.3%(✕)

21:30 経済指標(Bloomberg)

米国小売売上高7月度

個人消費が米国GDPの約2/3を占めており、その動向を表す小売売上高の注目は高い。米国個人消費や米国消費者信頼感とも相関性があることからも重要な指標。

前月比:前回1.0%(改定0.8)、予想0.1%、結果0.0%(✕)

コア前月比:前回1.0%(改定0.9)、予想-0.1%、結果0.4%(○)

NYマーケット(22:30~29:00)

23:00 経済指標

米国企業在庫6月度

前月比:前回1.4%(改定1.6)、予想1.4%、結果1.4%(○)

23:30 経済指標

米国週間石油在庫統計

「在庫増→需要低迷・供給過多→原油・ガソリン売り材料→ドル売り材料」、「在庫減→需要増・供給不足→原油・ガソリン買い材料→ドル買い材料」

原油在庫:前回545.7万バレル、予想-27.5万バレル、結果-705.6万バレル(✕)

ガソリン在庫:前回-497.8万バレル、予想-109.6万バレル、結果-464.2万バレル(△)

26:00 経済指標

米国20年債入札

「入札好調→利回り低下→ドル売り材料」、「入札不調→利回り上昇→ドル買い材料」

最高落札利回り:前回3.488%、結果3.380%(✕)

【考察】「入札不調→米国20年債利回り低下」。しかし、ドル売り弱くドル円動きなし。

27:00 経済指標(Bloomberg)

米国FOMC議事要旨7月度

「ある時点で、これまでの利上げが実体経済に及ぼした影響を見極めるため、利上げペースを減速するのが好ましい」

「多くの当局者が必要以上に引き締めを行う可能性があるとのリスクを認識」

「7月FOMCでは全員が0.75%利上げ支持」

「連続した金利引き上げの効果はまだ現れていないと判断」

「インフレ圧力が弱まっているという証拠はほとんどない」

「インフレはしばらくの間、高いままになる可能性が高い」

「インフレ抑制には金利を十分なレベルに引き上げ、そのレベルを長期間継続させるべき」

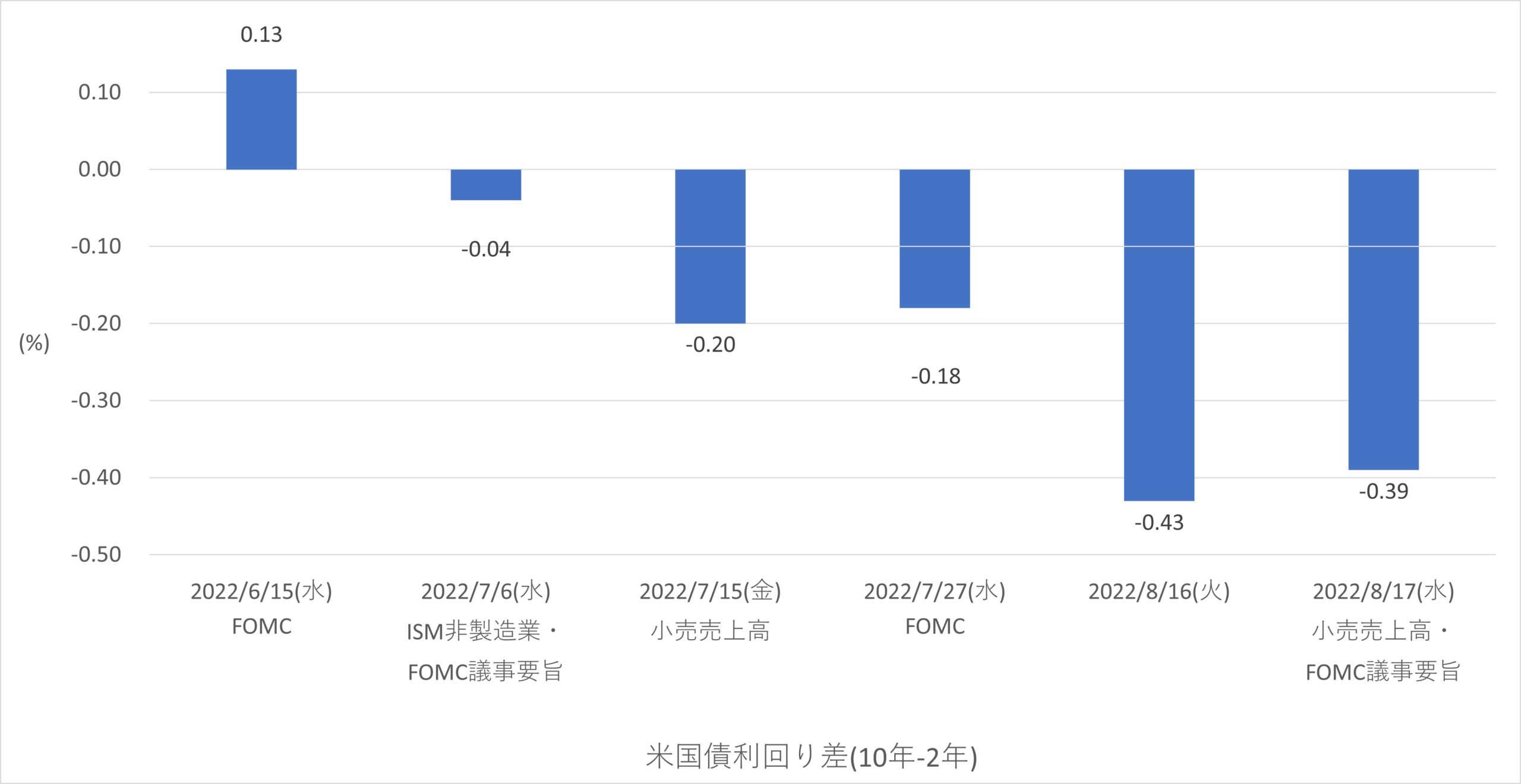

【考察】総じてタカ派内容ですが「ある時点での利上げペース減速」のハト派文言に敏感に反応したためか、「米国債2年,10年利回り低下→ドル売り→ドル円急落」

27:20 要人発言(Reuters)

米国ボウマンFRB理事

「労働市場は引き続き堅調、労働供給の将来は不確実」

「高インフレや堅調な雇用は、労働と雇用に圧力がかかり得る」

【考察】金融政策に関する発言なく影響なし。

ファンダメンタルズ材料とドル円の関係

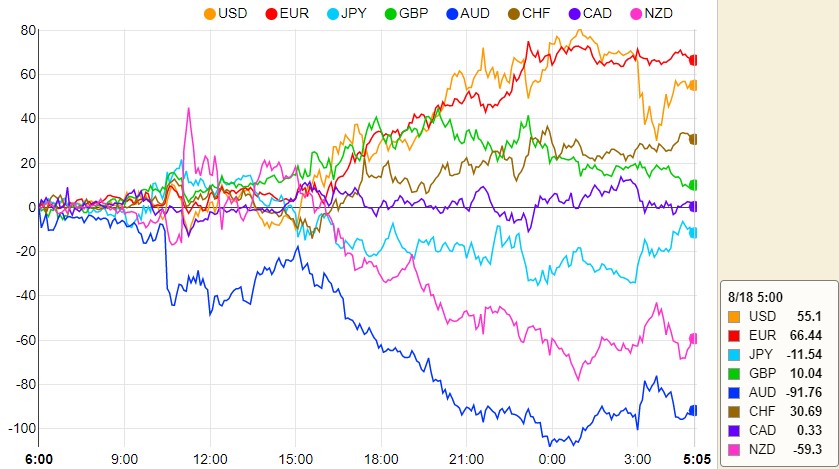

通貨強弱

NYマーケットクローズ時点の通貨強弱

- EUR(リスクオン通貨):

- USD(基軸通貨):

- CHF(リスクオフ通貨):

- GBP(リスクオン通貨):英国消費者物価指数の強い数値で買い。スタグフレーション懸念で売り。

- CAD(資源国リスクオン通貨):

- JPY(リスクオフ通貨):

- NZD(資源国リスクオン通貨):オアNZ準備銀行(RBNZ)総裁のハト派発言で売り。

- AUD(資源国リスクオン通貨):

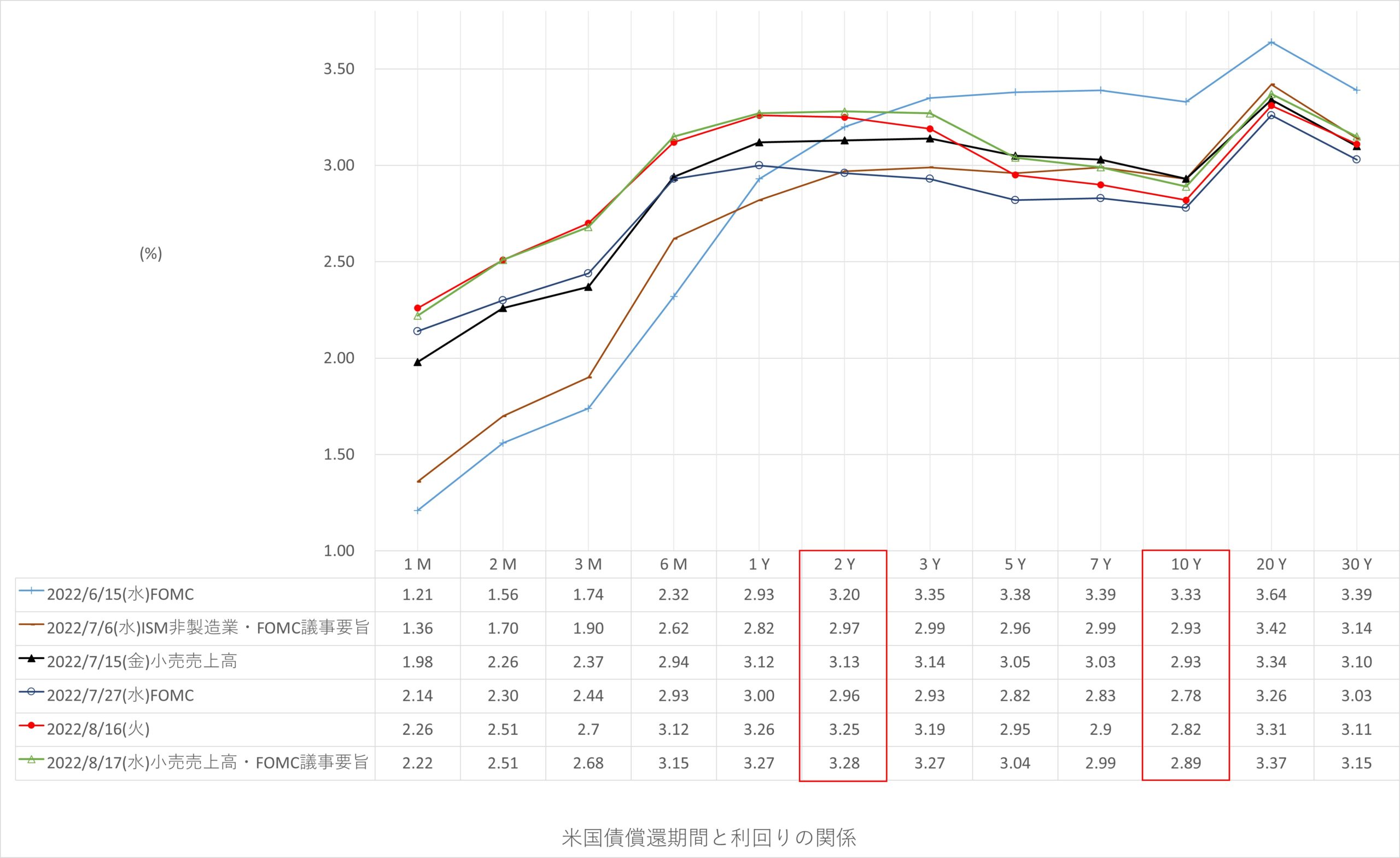

米国債イールドカーブ

8/17(水)は8/16(火)に対して短期金利上昇、長期金利上昇、長短金利差縮小。2年と10年利回りの逆イールド継続。

・ドルインデックス:日足小陽線。下降チャネルかつ20MA上抜けており引き続き上昇優位。

・米国債2年利回り:日足上ヒゲピンバー陽線。直近のレンジ抜けまで方向性なし。

・米国債10年利回り:日足上ヒゲピンバー陽線。直近は上昇チャネル形成。

テクニカル分析

ドル円チャート

- 月足:ボリンジャーバンド+2σをバンドウォーク終了し、+2σ~+1σ間を推移。

- 週足:ボリンジャーバンド+1σ~20MA間推移でレンジ。

- 日足:8/16陽線で三角持ち合い上限かつ20MA到達。

- 4H足:ボリンジャーバンドスクイーズでレンジ。上昇ダウ形成つつあり。

- 1H足:上昇トレンド。

- 15M足:ボリンジャーバンドスクイーズでレンジ。

【シナリオ】

①ロング

(A)1H・4H足レジスタンス134.586上抜け→レジサポ→目標日足レジスタンス135.100。

②ショート

(B)1H・4H足サポート133.828下抜け→レジサポ→目標日足押し安値133.311。

【考察】前提:リスクリワード2.0以上、値幅20pips以上、指標結果が強ければレジサポなくともエントリー。

トレード1

17:30 134.586上抜け→レジサポ→(A)ロング

18:15 S/L 134.648到達→(A)ロング失敗

ロング:134.798

目標利益:(135.100-134.798)×100=30.2 pips

S/L :134.798-0.15=134.648

RR: 30.2/15=2.01

結果:-15 pips

反省:S/L位置から逆算したEN位置が悪かったと推測。ENローソク足のヒゲ先に対して10pips以上の余裕を持ってS/Lを置くべきだったよう。

トレード2

18:30 134.586上抜け→レジサポ→(A)ロング

20:30 T/P 135.100到達→(A)ロング成立

ロング:134.799

目標利益:(135.100-134.799)×100=30.1 pips

S/L :134.799-0.15=134.649

RR: 30.1/15=2.01

結果:+30.1 pips

8月通算:8勝7敗1分、勝率53.3%

8月獲得pips:+146.8

コメント