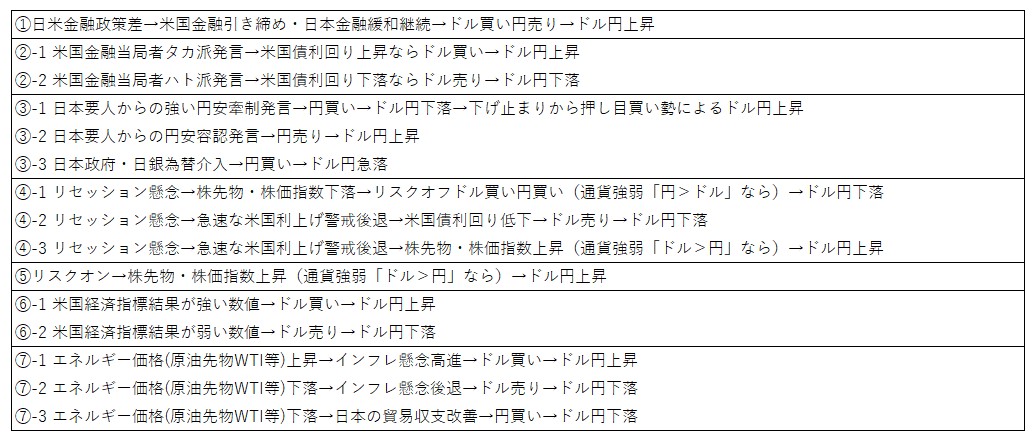

ファンダメンタルズ分析

本日のシナリオ

(1)11/11欧米マーケットのドル円影響:注目度の高かった11/10米国消費者物価指数がプライズの予想より弱い数値を引き継いでドル円下落。

11/14も下落優勢と考えられますが、11/10~11/11の2日間で約8円下落していることから、一旦は戻し上昇に要警戒。

(2)米国経済指標(⑥):米国ニューヨーク連銀消費者インフレ期待

(3)FRB要人発言(②)

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

6:51 要人発言

米国ウォラー理事(2022年FOMC投票権あり)

「米国CPIは1つのデータに過ぎない」

「引き締めを緩めるには今後のCPIデータの確認が必要」

「物価低下、サービス緩和は良いが持続的であるべき」

「2021年にインフレ急騰が生じる前、緩やかに見えたことで不意を突かれた」

「米国はできる限り早期にインフレ抑制することが重要」

「インフレ水準に対して政策金利は高くない」

「現時点までの利上げは何も壊していない」

「米国住宅市場は減速が必要」

「今までより緩やかなペースでの引き締めに移行しても良い」

「12月FOMCでは50bps利上げを考えている」

「政策金利5%超えるか否かはインフレ次第」

「インフレ低下の強い証拠がなければ金利は下げられない」

【考察】11/10米国消費者物価指数が弱い数値で市場が一気に楽観的に傾いたために強めの牽制か。タカ派発言でドル円上昇。

東京マーケット(9:00~15:00)

10:58 要人発言

黒田日銀総裁(金融経済懇談会)(Bloomberg)

「日本経済は改善しつつある」

「原材料のインフレと為替変動が企業と家計に与える影響を注意深く監視」

「金融緩和継続で需要面を支える」

「急激な為替の変動は不確実性を高め望ましくない」

「強いドルが続くことは想像し難い」

【考察】金融緩和継続のハト派発言とドル高継続の否定。材料交錯のためかドル円反応薄。

欧州マーケット(17:00~25:30)

21:00 要人発言

OPEC月次報告(Bloomberg)

【考察】石油需要見通し引き下げ

22:19 要人発言

米国バイデン大統領(米中首脳会談)(Bloomberg)

「中国習近平国家主席に競争を衝突に発展させるべきではないと発言」

「台湾に対する中国の高圧的な行動に反対」

【考察】バイデン大統領就任以来初の両首脳会談。この場で両国の関係改善が図れたわけではないものの、米国ブリンケン国務長官の中国訪問を含め高官同士の協議再開が決定。米中関係改善期待のドル買い材料でドル円上昇。

NYマーケット(23:30~30:00)

24:00 経済指標

米国ニューヨーク連銀消費者インフレ期待10月度(The Federal Reserve Bank of New York)(Bloomberg)

1年先:前回5.4%、結果5.9%(◎)

3年先:前回2.9%、結果3.1%(◎)

5年先:前回2.2%、結果2.4%(◎)

【考察】全て強い数値で利上げ観測後押し。しかし注目度が低いためか僅かにドル円上昇

25:33 要人発言(Bloomberg)

米国ブレイナードFRB副議長(2022年FOMC投票権あり)

「最新の CPI は、コア PCEの低下も示唆」

「利上げペースの減速は近く適切になり得る」

「利上げ効果見極めが必要」

【考察】利上げペース減速への言及はハト派発言でドル円下落。

29:30 経済指標

11/8時点、IMM通貨先物

円ショート縮小(ポジション推移)

東京マーケット:マーケットオープン前の米国ウォラーFRB理事のタカ派発言でドル円上昇していたもの、仲値通過後の決済や黒田日銀総裁のドル高継続否定発言によってドル円下落していましたが、クローズに向かって全戻しの上昇。

欧米マーケット:米国ウォラーFRB理事のタカ派発言が再度材料視されたためかドル円上昇。141円台手前で失速するも、米中首脳会談での両国関係改善期待で再上昇。しかし、米国ブレイナードFRB副議長のハト派発言でドル円下落。

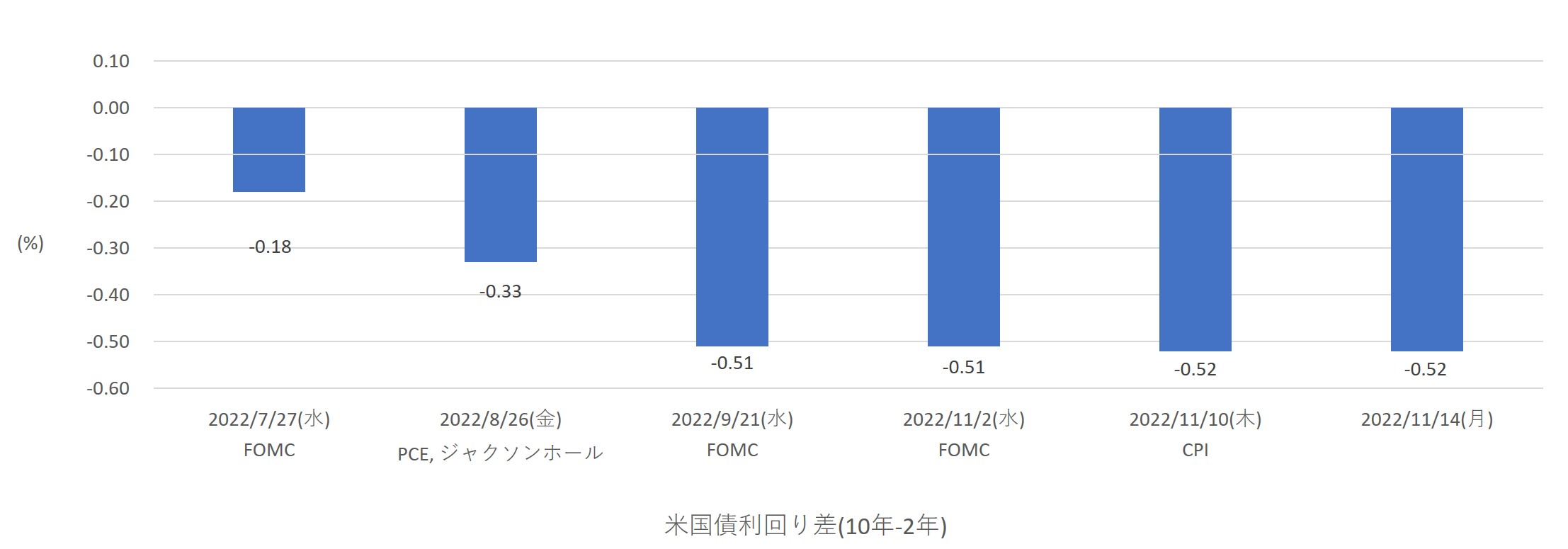

ファンダメンタルズ材料とドル円の関係

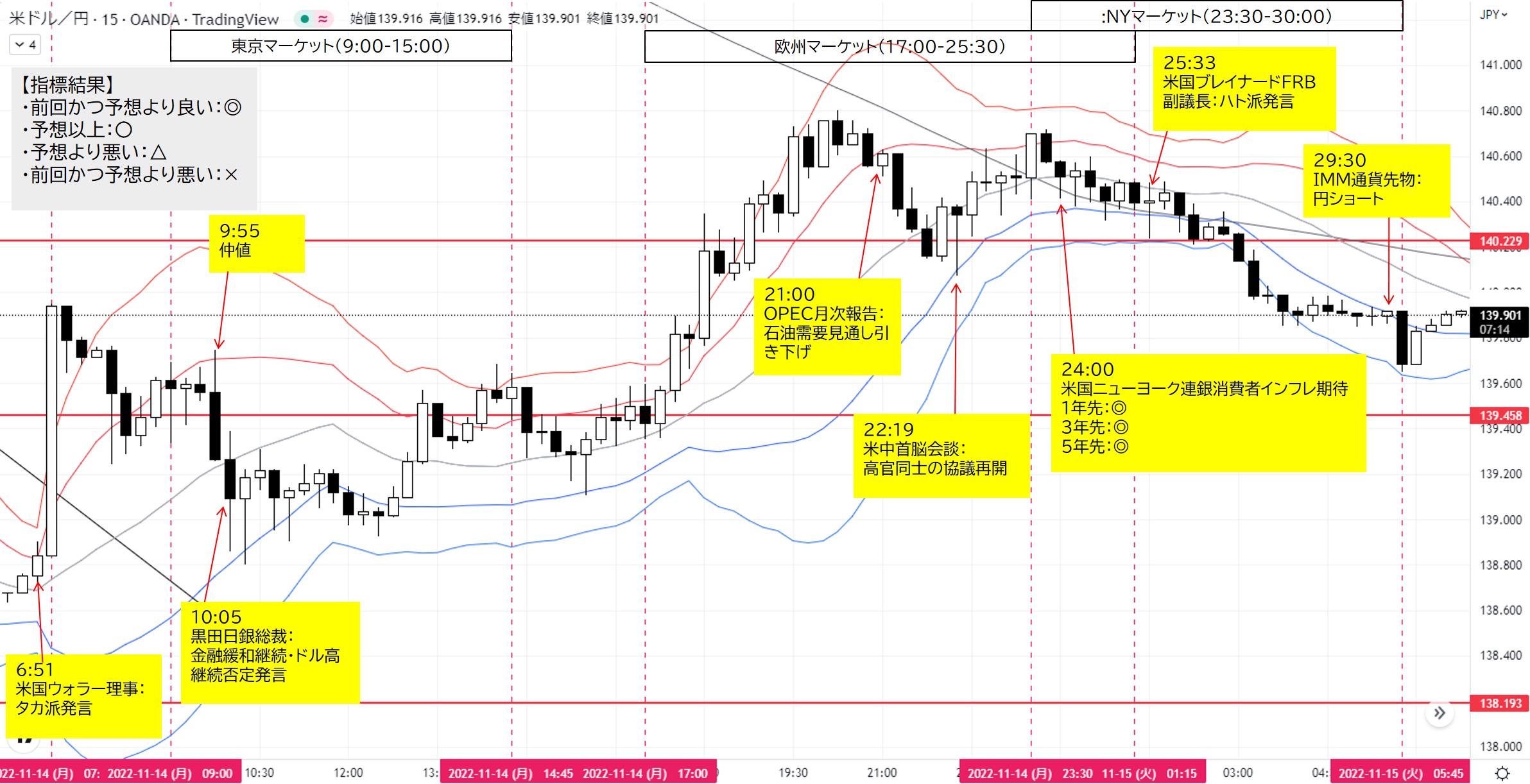

通貨強弱

NYマーケットクローズ時点の通貨強

- USD(基軸通貨):FRB要人のタカ派発言で買い、ハト派発言で売り。

- AUD(資源国リスクオン通貨):

- CHF(リスクオフ通貨):スイス中銀総裁のタカ派発言で買い。

- EUR(リスクオン通貨):ECB要人のタカ派発言で買い、ハト派発言で売り。

- NZD(資源国リスクオン通貨):

- CAD(資源国[産油国]リスクオン通貨):

- GBP(リスクオン通貨):

- JPY(リスクオフ通貨):

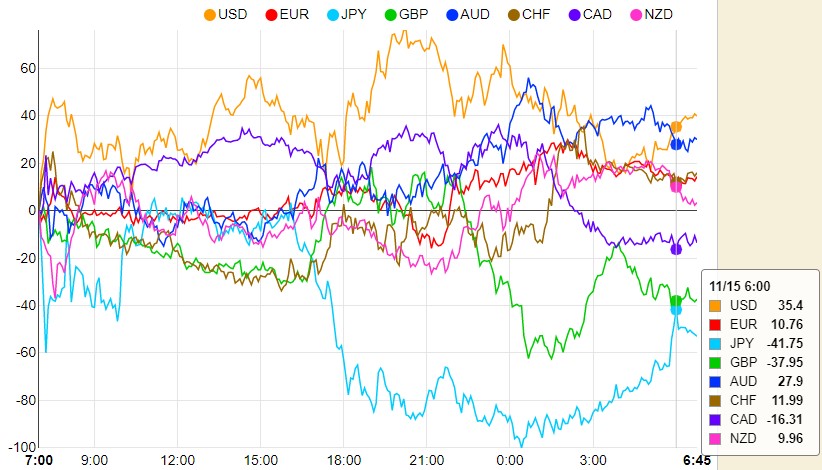

米国債イールドカーブ

11/14(月)は11/10(木)に対してベア(短期金上昇、長期金利上昇、長短金利差同等)でドル買い優勢で、ドルインデックス上昇の動きと一致。

日足ドルインデックス:上長ヒゲ陽線。下降トレンド継続。トレンドライン付近108.242まで上昇後に上げ止まればサポート106.363下抜ければ200MA付近サポート105.092に向かう流れ。

日足米国債2年利回り:十字線で下降トレンドライン付近まで上昇。サポート4.281%下抜けて次のサポート4.082%に向かって下落継続の可能性高い。

日足米国債10年利回り:陰線で下降トレンドライン付近まで上昇。上げ止まればサポート3.819%下抜けて3.624%に向かう可能性高い。

テクニカル分析

ドル円トレード

- 月足:10月大陽線で引け。ボリンジャーバンド+2σをバンドウォーク。

- 週足:11/7週、大陰線。サポート138.38かつ20MA到達したことで戻しの上昇発生の可能性あり。

- 日足:11/11大陰線。

- 4H足:下降トレンド。

- 1H足:下降トレンド。

- 15M足:下降トレンド。

【シナリオ】

①ロング

(A)1H足レジスタンス139.4358上抜け→1H足20MA上、レジサポ→目標4H足レジスタンス140.229

②ショート

(B)4H足サポート138.193下抜け→レジサポ→目標日足サポート137.479

【前提】

目標:リスクリワード2.0以上、値幅20pips以上

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー

トレード1

・139.458上抜け→1H足20MA上、レジサポ→(A)ロング→T/P到達→(A)ロング成立

ロング:139.579

T/P:140.229

獲得pips:+65.0

11月通算:5勝8敗、勝率38.5%、平均RR2.03

11月獲得pips:+135.7

コメント