ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)2/15の欧米マーケット影響:NY連銀製造業景況指数と米国小売売上高等、米国経済指標の強い数値が相次いでドル円上昇継続。

しかし、NYマーケットでは週足・日足戻り高値134.400付近まで上昇したことで戻り売りも入ったためか、引けに掛けて下落。134円台をキープして134.10付近で引け。

(2)米国経済指標(⑥):生産者物価指数、フィラデルフィア連銀景況指数、住宅着工・許可件数

(3)米国要人発言(②):FRB当局者

(4)その他:日本貿易収支

2/16は、週足・日足戻り高値134.400付近からも戻り売りが収まれば、強い米国経済指標の影響を引き継いで再びドル円上昇て転じやすいと推測。

モーニングサテライト、ドル円参考情報

本日のドル円予想レンジ:133.40~135.40

昨日は強い米経済指標に反応して、約6週間ぶりの134円台までドル高に振れた。

本日は米国で多くの経済指標が発表される予定だが、市場予想より強ければ135円台、弱ければ133円台、上下いずれにも素直に動く見込み。

注目ポイント:日銀人事とドル円相場

次の日銀総裁に、経済学者で元日銀審議委員の植田和男氏が指名された。

植田氏は、2000年8月の日銀会合でゼロ金利解除に反対した経緯などから、ハト派の印象を持たれているが、当時は日本がデフレ定着の瀬戸際にあったので、そのような判断があったと推測される。

植田氏は、日本を代表する金融政策研究の大家なので、偏った判断を排除して、総裁就任時の経済情勢に照らして、適切な政策を模索すると思われる。

現在の異次元緩和の正すべき点と続けるべき点を的確に区別するだろう。

市場は1%程度までの金利上昇を織り込む

いつ頃、更にはどのような政策修正が起きて為替にはどう反応するか、について。

時期の特定は難しいが、日本10年国債を日銀が買い占めないと維持できなくなっている長期金利の上限規制は撤廃されると思われる。

仮に上限がなくなっても、スワップ市場が既に織り込んでいる1%程度までの10年スワップ金利上昇に収まるなら、最初に数円程度、円高に振れた後は市場機能が回復するので、米長期金利に連動して、日本の金利も柔軟に動くようになり、為替はむしろ安定するだろう。

短期の”水没維持”なら長期も1%以下に

短期のマイナス金利を修正する可能性について。

米国で景気後退懸念がちらつくなかで、日銀が利上げを始めた場合、かなり強烈な株安円高ショックが走りそうなので、短期マイナス金利は維持されると思われる。

日銀は昨年12月、長期金利許容上限を0.50%まで拡大したが、7年前に導入した短期マイナス金利を維持する限り、仮に新総裁の元で上限が撤廃されても、日本の長期金利は1%以下で、世界最低の状況が続くと思われる。

今後、米国景気減速がテーマにドル安が進みそうだが、円金利の魅力アップによる円高圧力が加わらなければ、ドル安円高は緩やかに進むと見られる。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:50 経済指標

日本通関ベース貿易収支1月度

貿易赤字拡大は実需の円売り材料。

季調前:前回-14485億円(改定-14518)、予想-39500億円、結果-34966億円(○)

季調済:前回-17242億円(改定)、予想-24200億円、結果-18213億円(○)

8:50 経済指標

日本機械受注12月度

設備投資の先行指標。

前月比:前回-8.3%、予想2.8%、結果1.6%(△)

前年比:前回-3.7%、予想-6.0%、結果-6.6%(×)

東京マーケット(9:00~15:00)

欧州マーケット(17:00~25:30)

22:30 経済指標

米国新規失業保険申請件数(Bloomberg)

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回19.6万件(改定19.5)、予想20.2万件、結果19.4万件(◎)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回168.8万件(改定168.0)、予想169.0万件、結果169.6万件(×)

22:30 経済指標

米国住宅着工件数1月度(Bloomberg)

住宅購入に伴い、家電などの耐久消費財も購入されることが多く、個人消費への波及効果が大きいため注目されます。また、最近はFRB当局者が住宅関連指標をインフレ把握のために注目していることから、更に重要度が上がっています。

住宅着工件数:前回138.2万件(改定137.1)、予想133.5万件、結果130.9万件(×)

住宅着工前月比:前回-1.4%(改定-3.4)、予想-2.0%、結果-4.5%(×)

住宅建築許可件数:前回133.0万件(改定133.7)、予想132.0万件、結果133.9万件(◎)

住宅建築許可前月比:前回-1.6%(改定-1.0)、予想1.0%、結果0.1%(△)

22:30 経済指標

米国フィラデルフィア連銀景況指数2月度

米国ISM製造業購買担当者景気指数と相関性あるため注目されます。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

基準0、前回-8.9(改定)、予想-7.3、結果-24.3(×)

22:30 経済指標

米国生産者物価指数(PPI)1月度(過去の発表日; 8/11, 9/14, 10/12, 11/15, 12/9, 1/18)(Bloomberg)

国内生産者が販売する商品やサービスの価格を把握する指標。FRBが金融政策を決定する上でインフレ変動を把握する重要指標。コア指数が特に重要。PPIは米国消費者物価指数(CPI)の川上に相当する指標でCPIより注目度は低い。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前月比:前回-0.5%(改定-0.2)、予想0.4%、結果0.7%(◎)

前年比:前回6.2%(改定6.5)、予想5.4%、結果6.0%(○)

コア前月比:前回0.1%(改定0.3)、予想0.2%、結果0.5%(◎)

コア前年比:前回5.5%(改定5.8)、予想4.8%、結果5.4%(○)

【考察】同刻発表指標は強弱入り交じる結果だったものの、注目度の高い米国生産者物価指数が材料視されてドル円上昇。

22:45 要人発言

米国メスター・クリーブランド連銀総裁(2023年FOMC投票権なし)(Bloomberg)

「金利は5%を超えてしばらくそこにとどまる必要がある」

「前回FOMCでは0.5%利上げの説得力あった」

【考察】タカ派発言でドル円上昇継続。

NYマーケット(23:30~30:00)

27:30 要人発言

米国ブラード・セントルイス連銀総裁(2023年FOMC投票権なし)(Bloomberg)

「インフレは高すぎるが、最近は低下している」

「3月FOMC会合で50bp利上げ支持の可能性を排除しない」

【考察】ハト派発言からのタカ派発言でドル円下落から上昇に転換。

東京マーケット:前日NYマーケット後半からの流れを引き継いでドル円下落スタート。しかし、引けに掛けてリスクオン円売りが強まりドル円上昇。

欧米マーケット:米国生産者物価指数の強い数値、米国メスター・クリーブランド連銀総裁のタカ派発言でドル円上昇。しかし、前日同様、NYマーケットでは週足・日足戻り高値134.400付近から戻り売り強く急落。その後、米国ブラード・セントルイス連銀総裁のハト派発言からのタカ派発言でドル円下落から上昇。

しかしながら、134円台をキープできず、133.9付近で引け。

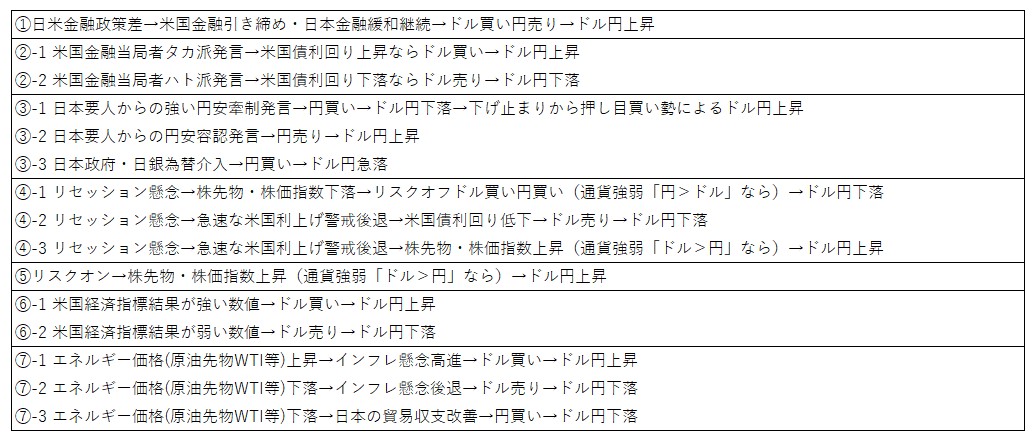

ファンダメンタルズ材料とドル円の関係

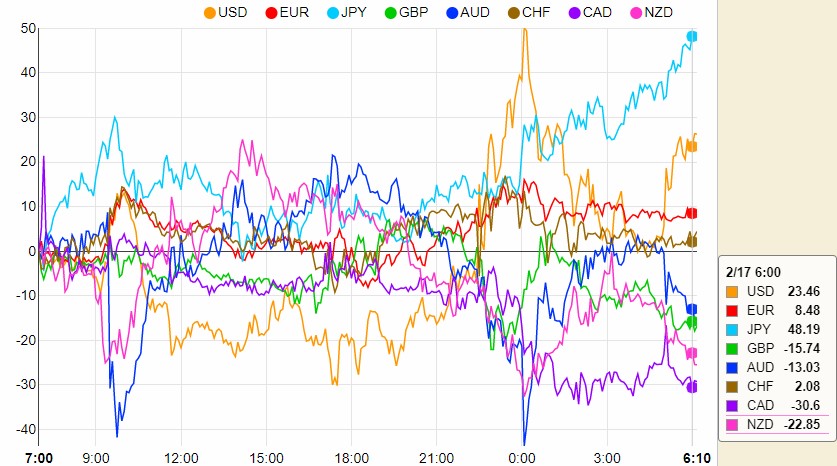

通貨強弱

NYマーケットクローズ時点の通貨強弱

- JPY(リスクオフ通貨):

- USD(基軸通貨):

- EUR(リスクオン通貨):

- CHF(リスクオフ通貨):

- AUD(資源国リスクオン通貨):

- GBP(リスクオン通貨):

- NZD(資源国リスクオン通貨):

- CAD(資源国[産油国]リスクオン通貨):

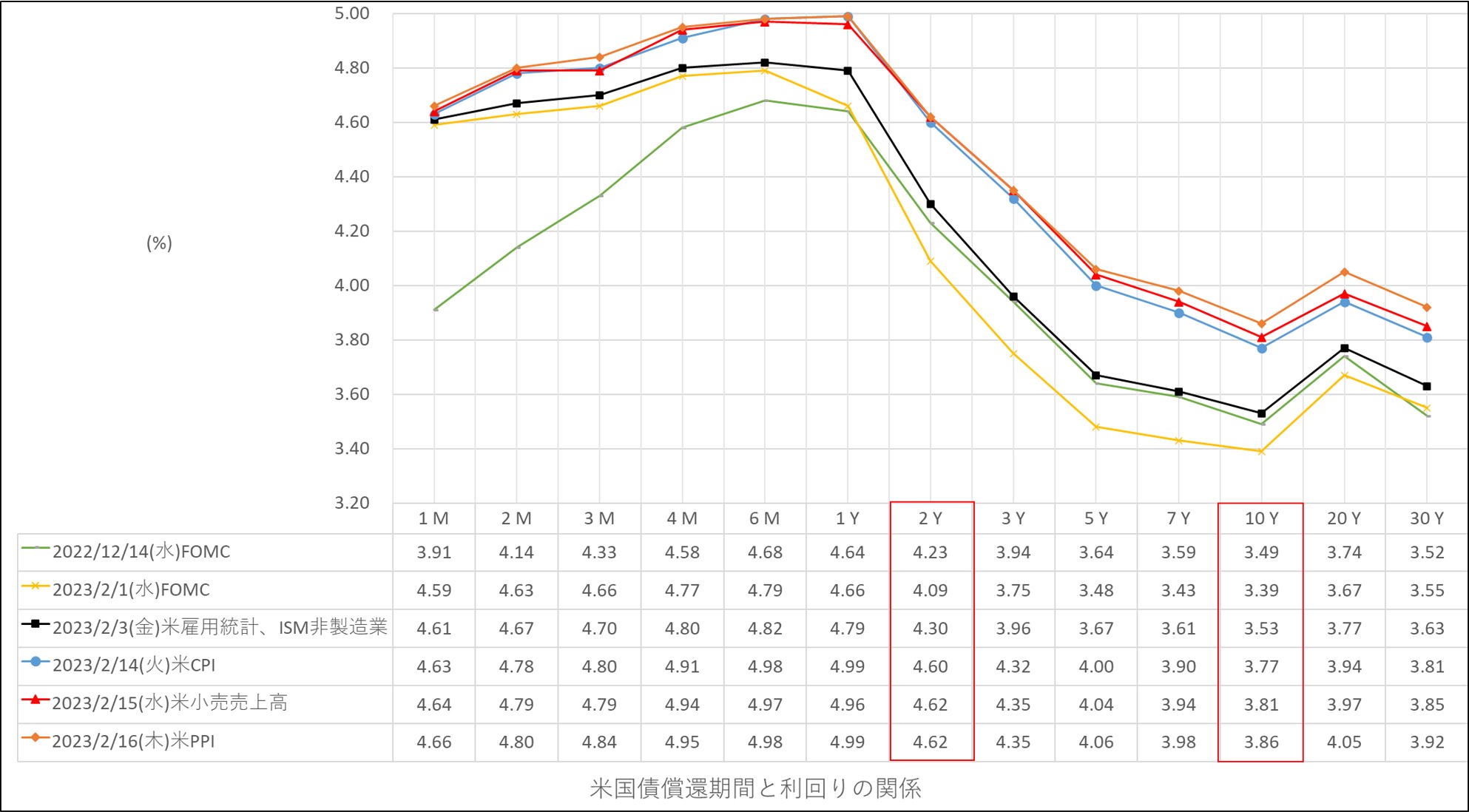

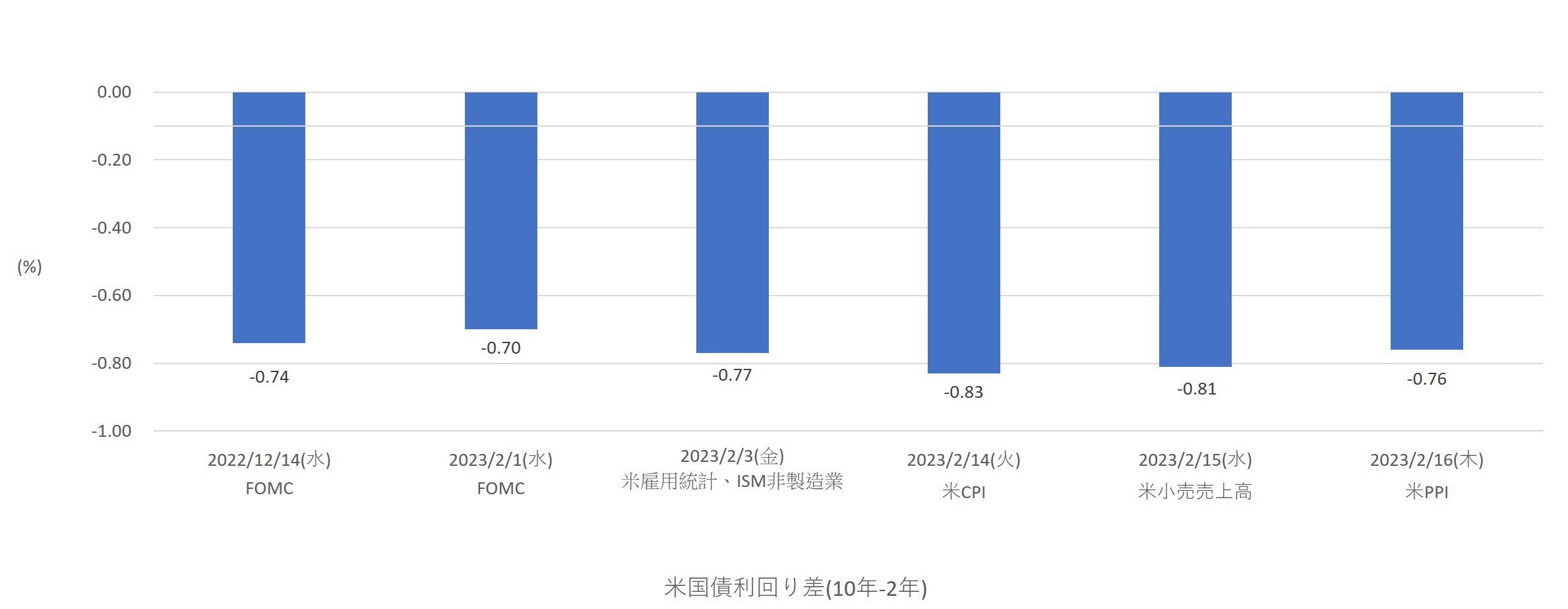

米国債イールドカーブ

2/16(木)は2/15(水)に対してベア(短期金利同等、長期金利上昇、逆イールド縮小)でドル買い材料。ドルインデックス日足コマ足陽線でありイールドカーブと一致。

よって、ドル円日足コマ足陰線は「円買い>ドル買い」を反映。

*逆イールドはリセッションのサイン(Bloomberg)

3月FOMCの利上げ幅市場コンセンサスは、25bpsが81.9%、50bpsが18.1%(CME FedWatch Tool)

テクニカル分析

ドル円トレード

- 月足:2月陰線形成中。ボリンジャーバンド+1σ下抜け。

- 週足:2/13週、陽線形成中。ボリンジャーバンド-1σ上抜け。20MA手前の戻り高値ヒゲ先付近まで上昇。戻り売りが強まる恐れあり。

- 日足:2/15陽線。ボリンジャーバンドエクスパンション、+2σバンドウォーク。2/16も上昇継続の想定。

- 4H足:上昇トレンド。

- 1H足:上昇トレンド。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)1H足サポート133.673又は1H足20MAやトレンドライン付近まで下落→1H足ダウ転換→目標1H足レジスタンス134.311

(B)1H足レジスタンス134.311をダウで上抜け→目標1H足レジスタンス134.674

②ショート

(C)1H足サポート133.673かつ20MAをダウで下抜け→目標1H足サポート133.109又は4H足20MA到達

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

・1H足転換後、米PPIで急騰で(A)ロング目標到達。トレードなし。

2月通算:6勝3敗、勝率66.7%、平均RR 1.85、獲得Pips +158.7

コメント