ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)2/22の欧米マーケット影響:米国ブラード・セントルイス連銀総裁のハト派発言で下落、米国FOMC議事録のタカ派内容でドル円上昇。

(2)米国経済指標

・GDP改定値

・新規失業保険申請件数、失業保険継続申請件数

(3)米国要人発言

・FRB当局者。

・最近の米中関係悪化に拍車がかかるような発言あればドル売りドル円下落に注意したい。

(4)その他

・東京マーケット祝日休場

・日銀新総裁・副総裁報道の正確さからも、政府・日銀のリーク先が日経新聞となっている。所信聴取の発言に関して日経新聞から事前にリークされる可能性があるため注意したい(日本経済新聞電子版)

2/23は、東京マーケット祝日休場ではあるが米国FOMC議事録のタカ派内容を引き継いでドル円上昇優勢と想定。

(ドル円動き例)

モーニングサテライト、ドル円参考情報

なし。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:02 要人発言

米国ウィリアムズ・ニューヨーク連銀総裁(2023年FOMC投票権あり)(Bloomberg)

「2% のインフレ率がコア ターゲット」

「供給を上回る需要があり、労働市場は非常に強い」

【考察】タカ派発言でドル円上昇

東京マーケット(9:00~15:00)、天皇誕生日で祝日休場

欧州マーケット(17:00~25:30)

22:19 要人発言

黒田日銀総裁(Bloomberg)

「日本は金融緩和を継続する」

「日本のインフレは2023年半ばに2%未満に低下する」

【考察】ハト派発言でドル円上昇。

22:30 経済指標

米国新規失業保険申請件数(Bloomberg)

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回19.4万件(改定19.5)、予想19.9万件、結果19.2万件(◎)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回169.6万件(改定169.1)、予想170.0万件、結果165.4万件(◎)

22:30 経済指標

米国実質GDP改定値第4四半期(Bloomberg)

(過去の発表日:8/25, 9/29, 10/27, 11/30, 12/22, 1/26)

速報値は改定値に比べて注目度高い。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

実質GDP:前回2.9%、予想3.0%、結果2.7%(×)

個人消費:前回2.1%、予想2.1%、結果1.4%(×)

GDPデフレータ:前回3.5%、予想3.5%、結果3.9%(◎)

PCEコアデフレータ:前回3.9%、予想3.9%、結果4.3%(◎)

【考察】強弱入り交じる数値だったものの総じて強い数値でドル円上昇。しかし、実質GDPや個人消費悪化による米国景気後退懸念のためか、株先物・株価指数急落のリスクオフ円買い強まり、ドル円全戻しの下落。

NYマーケット(23:30~30:00)

27:00 経済指標

米国7年債入札(Upcoming Auctions)

「入札好調→利回り低下→ドル売り材料」、「入札不調→利回り上昇→ドル買い材料」

最高落札利回り:前回3.517%、結果4.062%(×)

【考察】入札不調で7年債利回り上昇。しかしドル買い弱くドル円動きなし。

東京マーケット:米国ウィリアムズ・ニューヨーク連銀総裁のタカ派発言でドル円上昇したものの、明日2/24日銀植田新総裁候補の所信聴取を控えて警戒感があるためか下落。前日FOMCのタカ派内容でのドル円上昇分を全戻し。

欧米マーケット:欧州オープンからは再び前日FOMCのタカ派内容への意識や米国経済指標の強い数値期待のためかドル円上昇。

米国実質GDP改定値は強弱入り交じる数値だったものの総じて強い数値、かつ新規失業保険申請件数・失業保険継続申請件数の強い数値でドル円上昇。

しかし、実質GDPや個人消費悪化による米国景気後退懸念のためか、株先物・株価指数急落のリスクオフ円買い、米国債利回り低下のドル売りでドル円急落。

しかし、NYクローズに掛けて急速にリスクオフが急速に後退しドル円下げ止まり。

ファンダメンタルズ材料とドル円の関係

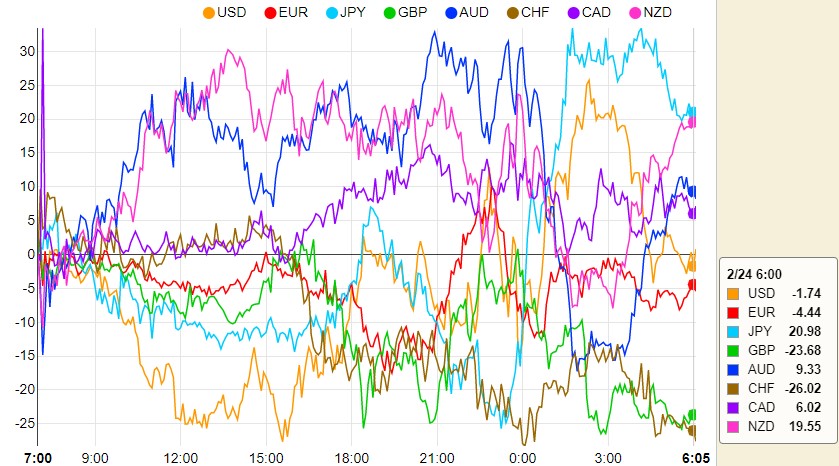

通貨強弱

NYマーケットクローズ時点の通貨強弱

- JPY(リスクオフ通貨):株先物・株価指数急落リスクオフで買い。

- NZD(資源国リスクオン通貨):

- AUD(資源国リスクオン通貨):

- CAD(資源国[産油国]リスクオン通貨):

- USD(基軸通貨):米国GDPデフレータ、PCEコアデフレータ、新規失業保険申請件数・失業保険継続申請件数の強い数値で買い。実質GDP、個人消費の弱い数値で売り。

- EUR(リスクオン通貨):欧消費者物価指数改定値の強い数値で買い。

- GBP(リスクオン通貨):

- CHF(リスクオフ通貨):

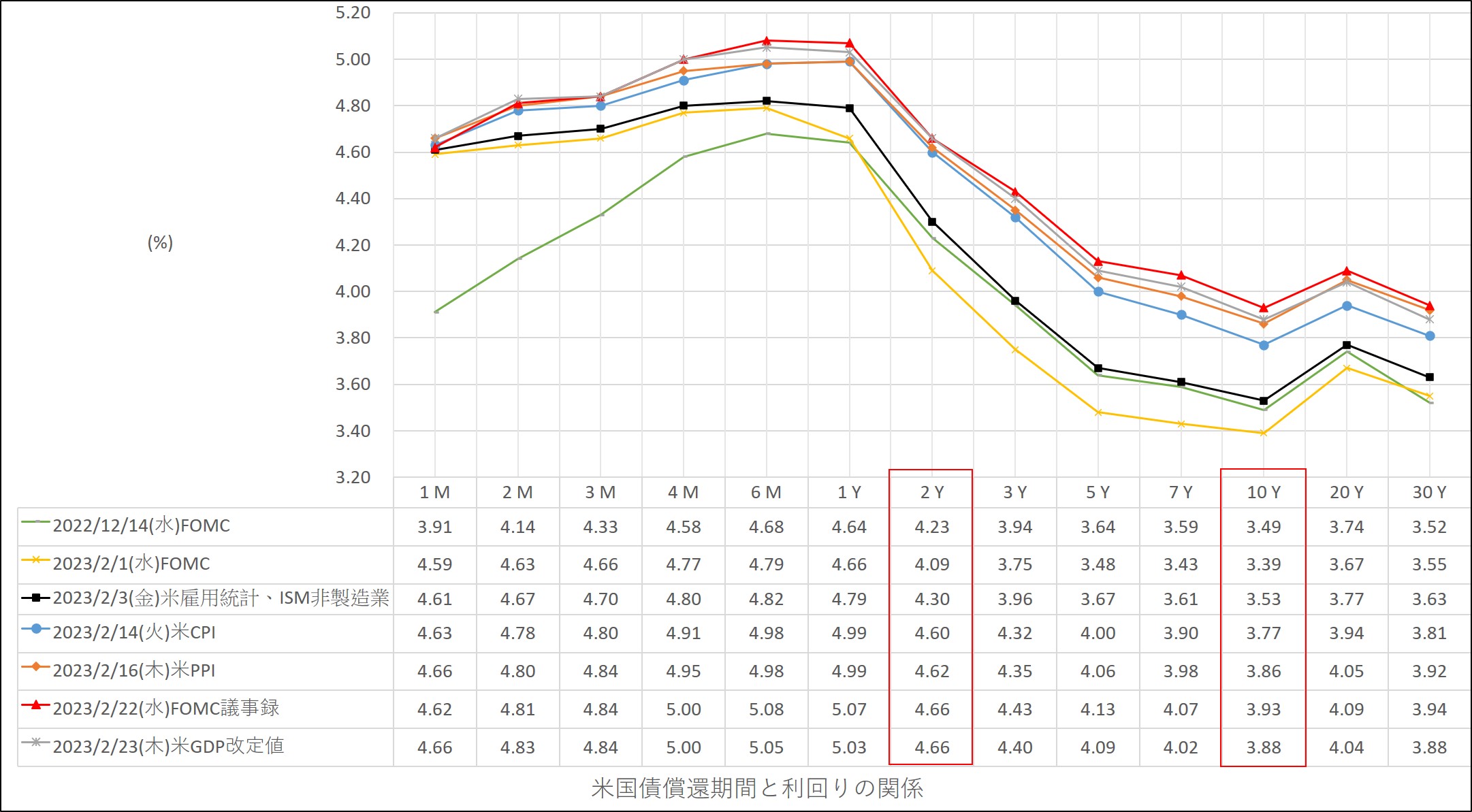

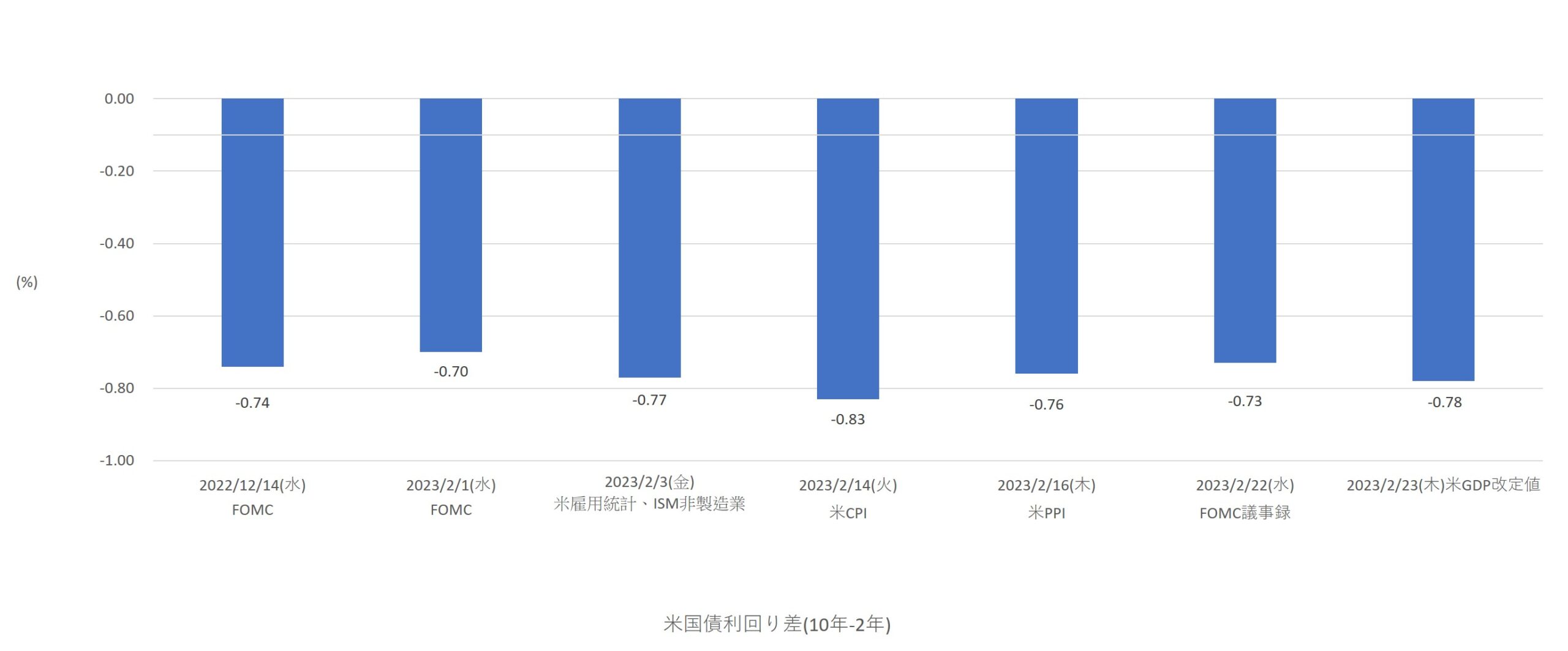

米国債イールドカーブ

2/23(木)は2/22(水)に対してブル(短期金利同等、長期金利低下、逆イールド拡大)でドル売り材料。ドルインデックス日足陽線でありイールドカーブと関係なくドル買い。月末に向けてリバランスや投機的な動きもあったのか。

よって、ドル円日足陰線なのは「円買い>ドル買い」を反映。

*逆イールドはリセッションのサイン(Bloomberg)

3月FOMCの利上げ幅市場コンセンサスは、25bpsが73.0%、50bpsが27.0%。(CME FedWatch Tool)

テクニカル分析

ドル円トレード

- 月足:2月陰線形成中。ボリンジャーバンド+1σ下抜け。

- 週足:2/20週、陽線形成中。ボリンジャーバンド-1σ上抜け。20MA手前の戻り高値ヒゲ先付近まで上昇。ダウ形成して上昇継続するためにも、今週は一旦下落優勢か。

- 日足:2/22下ヒゲピンバー陰線。2/23は上昇優勢か。

- 4H足:レンジ。

- 1H足:上昇チャネル上抜け。

- 15M足:上昇トレンド。

【シナリオ】

①ロング

(A)1H足サポート134.778や20MA付近まで下落→ダウ転換→目標1H足レジスタンス135.151

(B)1H足レジスタンス135.151をダウで上抜け→目標日足レジスタンス135.474

②ショート

(B)1H足レジスタンス135.151付近まで上昇→ダウ転換→目標1H足サポート134.778

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

トレード1

134.778や1H足20MA付近まで下落→ダウ転換→(A)ロング

ロング:134.899

T/P:135.153

獲得pips:+25.4

トレード2

日銀黒田総裁のハト派発言、米国GDP改定値の強い数値→135.151上抜け→レジサポ→(B)ロング

ロング:135.102

S/L:134.920

獲得pips:-18.2

考察:急速なリスクオフ円買いの見逃し。

2月通算:9勝5敗1分、勝率64.3%、平均RR 1.76、獲得Pips +192.3

コメント