ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)2/28の欧米マーケット影響

米国シカゴ購買部協会景気指数、米国コンファレンスボード消費者信頼感指数、米国リッチモンド連銀製造業指数の弱い数値で、リスクオフによる米国債利回り低下しドル円急落。

(2)経済指標

・米国ISM製造業景気指数

(3)要人発言

・FRB当局者

3/1は、米国経済指標の弱い数値を引き継いでドル円下落優勢と想定。注目度が高い米国ISM製造業景気指数でも弱い数値が出れば、更に米国リセッションが意識されてドル円急落の可能性大。反対に強い数値が出れば強い上昇期待あるが、初動のみで上昇継続するとは考えにくい。

(ドル円動き例)

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

TOM(Turn of the Month)効果

株式投資の月末安・月初高アノマリー。期間は営業日ベースでの月末3日間程度、月初3日間程度。

月末の損益確定、毎月一定額を積み立てる投資信託などの購入が月末・月初に集中しやすい。株式購入で株高・円売り→ドル円上昇材料、株式売りで株安・円買い→ドル円下落材料になり得る。

9:55 月初仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

10:35~要人発言

中川日銀審議委員(Bloomberg)

「当面は金融緩和を維持することが必要」

【考察】ハト派発言。サプライズなし。

欧州マーケット(17:00~25:30)

NYマーケット(23:30~30:00)

23:14~要人発言

米国カシュカリ・ミネアポリス連銀総裁(2023年FOMC投票権あり)(Bloomberg)

「賃金上昇は高すぎる」

「インフレ抑制が最重要」

「次回FOMCで0.25%か0.50%利上げ」

【考察】タカ派発言でドル円上昇

23:45 経済指標

米国PMI確報値2月度

(過去の速報値発表日:10/24, 11/23, 12/16, 1/24, 2/21)

(過去の確報値発表日:10/3, 10/5, 11/1, 11/3, 12/1, 12/5, 1/3, 1/5, 2/1, 2/3,)

基準50。景気先行性高いため注目度高い。速報値は確報値より注目度高い。

製造業:前回47.8、予想47.8、結果47.3(×)

24:00 経済指標

米国建設支出1月度

前月比:前回-0.4%(改定-0.7)、予想0.2%、結果-0.1%(△)

24:00 経済指標

米国ISM製造業景気指数2月度(過去の発表日; 8/1, 9/1, 10/3, 11/1, 12/1, 1/4, 2/1)(Bloomberg)

景気の先行指標として注目度大。

基準50、前回47.4、予想48.0、結果47.7(△)

新規受注:前回42.5、結果47.0(◎)

雇用:前回50.6、結果49.1(×)

在庫:前回50.2、結果50.1(×)

仕入価格:前回44.5、結果51.3(◎)

【考察】ISM中身の仕入価格の強い数値に反応したようでドル円上昇。しかし、指数は前回より強く予想弱いことで上昇続かず。下落に転換。

24:01~要人発言

米国ボスティック・アトランタ連銀総裁(2023年FOMC投票権なし)(Bloomberg)

「政策金利5.00-5.25%引き上げ、2024年も同水準の維持が必要」

【考察】タカ派発言でドル円上昇

東京マーケット:ドル売り円売り強くドル円小動き。

欧米マーケット:欧州オープン前からリスクオフ円買い強まり、米国債利回り低下のドル売りでドル円急落。しかし、FRB要人のタカ派発言、米国ISM製造業景気指数中の仕入価格が材料視されドル円上昇。総じて、米国リセッション懸念のドル売りと、利上げ観測ドル買いが交錯し明確なドル円方向性を出せる材料なく乱高下。

ファンダメンタルズ材料とドル円の関係

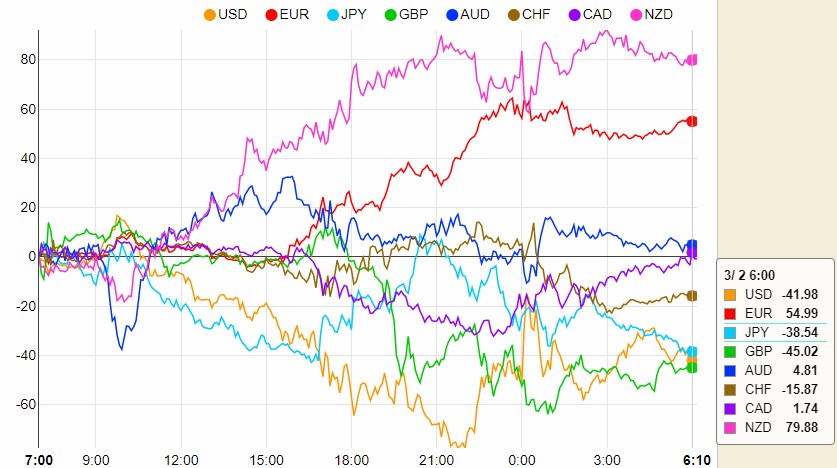

通貨強弱

NYマーケットクローズ時点の通貨強弱

- NZD(資源国リスクオン通貨):

- EUR(リスクオン通貨):ナーゲル独連銀総裁のタカ派発言で買い。

- AUD(資源国リスクオン通貨):

- CAD(資源国[産油国]リスクオン通貨):

- CHF(リスクオフ通貨):

- JPY(リスクオフ通貨):

- USD(基軸通貨):米国カシュカリ・ミネアポリス連銀総裁、米国ボスティック・アトランタ連銀総裁のタカ派発言で買い。

- GBP(リスクオン通貨):ベイリー英中銀総裁のハト派発言で売り。

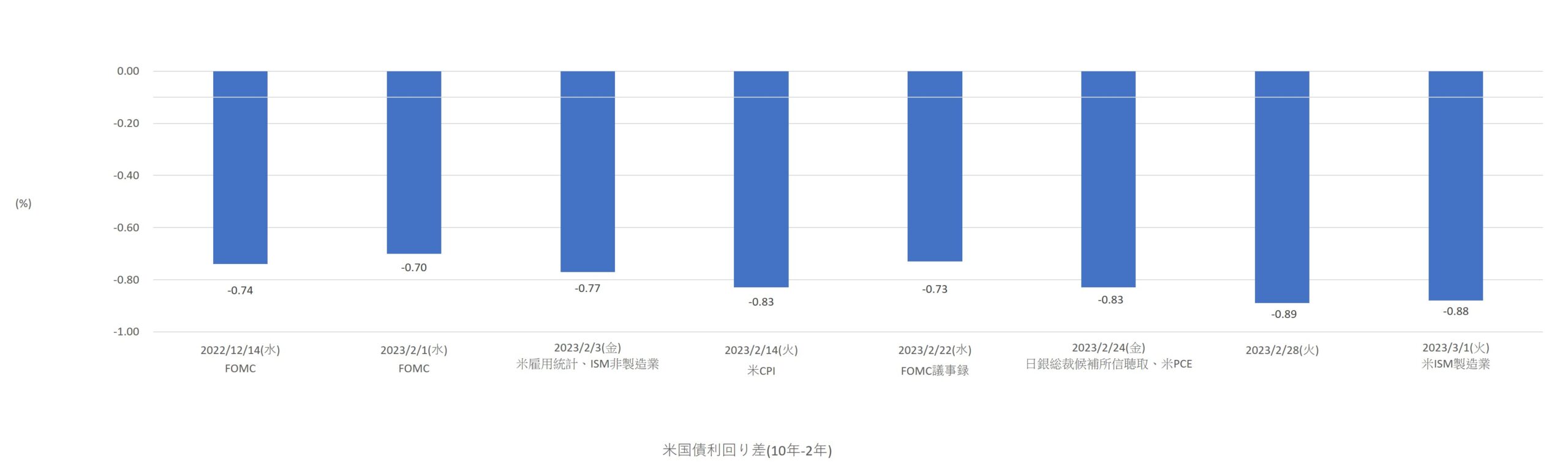

米国債イールドカーブ

3/1(水)は2/28(火)に対してベア(短期金利上昇、長期金利上昇、逆イールド低下)でドル買い。しかし、ドルインデックス日足陰線となっており、イールドカーブの関係と不一致であり、投機的な動きが月初に入ったためか。

*逆イールドはリセッションのサイン(Bloomberg)

3月FOMCの利上げ幅市場コンセンサスは、25bpsが72.3%、50bpsが27.7%。(CME FedWatch Tool)

テクニカル分析

ドル円トレード

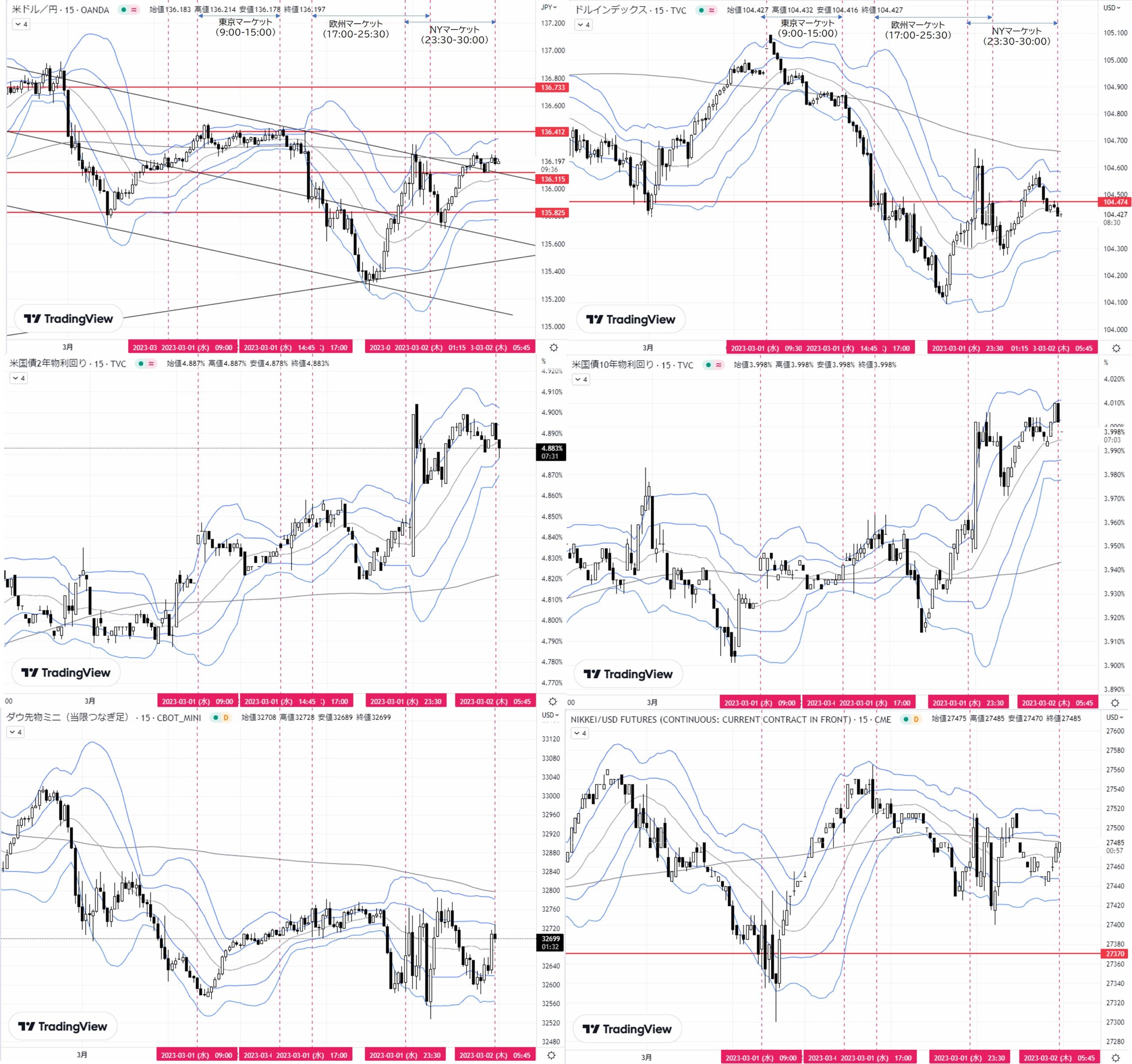

- 月足:2月陽線。ボリンジャーバンド+1σ下抜け。三尊の右肩形成しつつあり。

- 週足:2/27週、陰線形成中。戻り高値かつ20MAまで上昇しており、戻り売りも強まる可能性あり。

- 日足:2/28上長ヒゲ陰線。上昇トレンド継続中だが、2/24急騰の反動で2/28も下押し継続の可能性あり。

- 4H足:レンジ。

- 1H足:下降トレンド。

- 15M足:下降トレンド。

【シナリオ】

①ロング

(A)1H足レジスタンス136.244をダウで上抜け→目標1H足レジスタンス136.492

(B)1H足レジスタンス136.492をダウで上抜け→目標日足レジスタンス136.733

②ショート

(C)15M足サポート136.085をダウで下抜け→目標1H足サポート135.808

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

・シナリオ条件未達でトレードなし

コメント