ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)7/17の欧米マーケット影響

欧州株価指数下落のリスクオフ、米国債利回し低下でドル円下落。

しかし、米国イエレン財務長官の景気後退否定や米国NY連銀製造業景気指数の強い数値でドル円急騰。だが、先週に続き139円付近は戻り売りが入りやすい地合いで急落。

総じて材料不足によって乱高下。

【米国市況】株は上昇再開、イエレン長官発言でリセッション懸念後退(Bloomberg)

(2)経済指標

・米国小売売上高

・米国鉱工業生産指数、設備稼働率

(3)要人発言

・FRB要人

(4)その他

・米国主要企業決算

7/18は東京マーケット休場明けだが注目材料乏しく乱高下しやすいか。欧米マーケットでは注目度の高い米国小売売上高と米国鉱工業生産指数・設備稼働率が続く。前日は米国NY連銀製造業景気指数の強い数値で素直にドル上昇で反応しており、この傾向続くか注視したい。

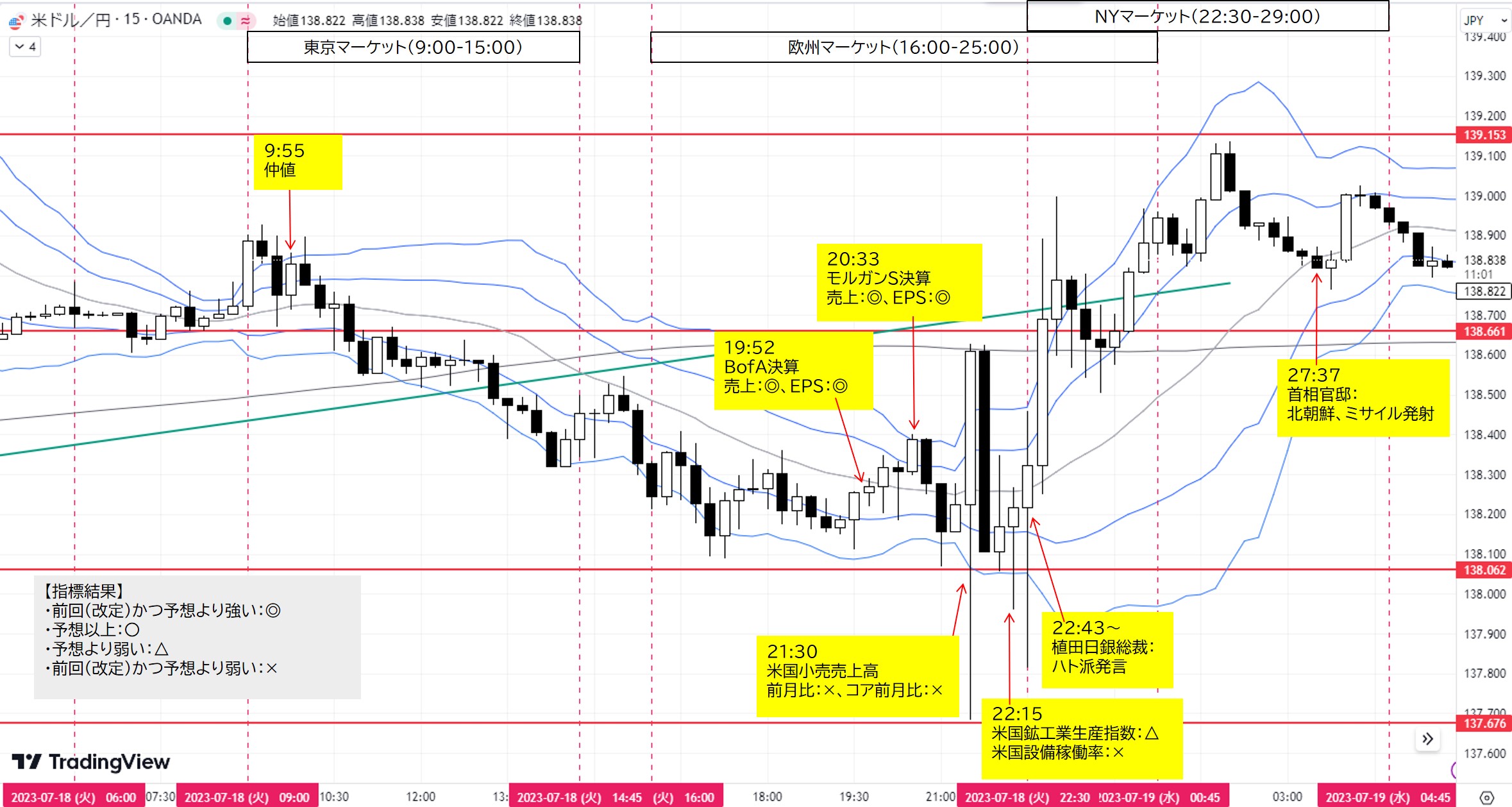

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

19:52 米国主要企業決算

バンク・オブ・アメリカ

売上高:予想250億ドル、結果253億ドル(◎)

EPS:予想0.84ドル、結果0.88ドル(◎)

BofA、4-6月増益-トレーディングと投資銀業務好調が寄与(Bloomberg)

20:33 米国主要企業決算

モルガン・スタンレー

売上高:予想131億ドル、結果134億ドル(◎)

EPS:予想1.20ドル、結果1.24ドル(◎)

モルガンS、トレーディングとディールメーキングが4-6月収益圧迫(Bloomberg)

21:30 経済指標

米国小売売上高6月度

個人消費が米国GDPの約2/3を占めており、その動向を表す小売売上高の注目は高い。米国個人消費や米国消費者信頼感とも相関性があることからも重要な指標。

前月比:前回0.3%(改定0.5)、予想0.5%、結果0.2%(×)

コア前月比:前回0.1%(改定0.3)、予想0.3%、結果0.2%(×)

米小売売上高、市場予想を下回る伸び-基調的指標は堅調示唆(Bloomberg)

22:15 経済指標

米国鉱工業生産指数6月度

鉱工業部門の生産動向を数値化したもので景気実態を把握する速報性に優れることから注目度が高い。

前回-0.2%(改定-0.5)、予想0.1%、結果-0.5%(△)

米国設備稼働率6月度

生産能力に対する実際の生産量の比率。設備投資とインフレの先行指標であることから注目度高い。

前回79.6%(改定79.4)、予想79.4%、結果78.9%(×)

米鉱工業生産指数、2カ月連続で低下-広範な分野で落ち込む(Bloomberg)

22:26~要人発言

鈴木財務相

「G20は為替についてのコミットメントを再確認」

世界経済の悪影響「元凶はロシア」、下方リスクの認識共有-鈴木財務相(Bloomberg)

【考察】円安牽制発言でドル円下落。

22:43~要人発言

植田日銀総裁

「2%のインフレ目標にはまだ距離がある」

物価目標との距離不変なら、緩和継続姿勢も変わらず-植田日銀総裁(Bloomberg)

【考察】日銀金融政策変更が織り込まれていた中でのハト派発言のため影響大きくドル円急騰。

27:37 要人発言

首相官邸

北朝鮮、弾道ミサイルの可能性のあるものを発射-防衛省(Bloomberg)

【考察】地政学リスクオフだが日本が深夜帯の為かドル円反応薄。

<まとめ>

東京マーケット:

日銀金融政策変更警戒による日経平均株価下落リスクオフ、米国債利回り低下でドル円下落。

きょうの国内市況(7月18日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

米国小売売上高や米国鉱工業生産指数・設備稼働率は弱い数値だったがドル円下落は一時的。

G20での鈴木財務相の円安牽制発言でドル円下落したが、直後に植田日銀総裁のハト派発言によりドル円急騰。ダウ平均上昇リスクオンや米国債利回り上昇もドル円上昇後押しとなったが、139円付近の上値は重く揉み合い。

前日の米国NY連銀製造業景気指数の強い数値でドル円上昇、米国小売売上高や米国鉱工業生産指数・設備稼働率の弱い数値でドル円下落小であることから、経済指標で強い数値なら素直に上昇の乗り、弱い数値は押し目買いの良い機会となりそう。

【欧州市況】株上昇、企業決算に注目-国債は軒並み上昇(Bloomberg)

【米国市況】株は続伸、決算要因で銀行株好調-AI関連銘柄にも買い(Bloomberg)

ファンダメンタルズ材料とドル円の関係

米国債イールドカーブ

7/18(火)は7/17(月)に対しブル(短期金利同等、長期金利低下)、逆イールド拡大。ドル売り材料(U.S. DEPARTMENT OF THE TREASURY)

FOMCの利上げ幅見通し(CME FedWatch Tool)

7月度:据え置き0.2%。25bps引き上げ99.8%。

米短期金融市場、来週の0.25ポイント利上げを完全に織り込む(Bloomberg)

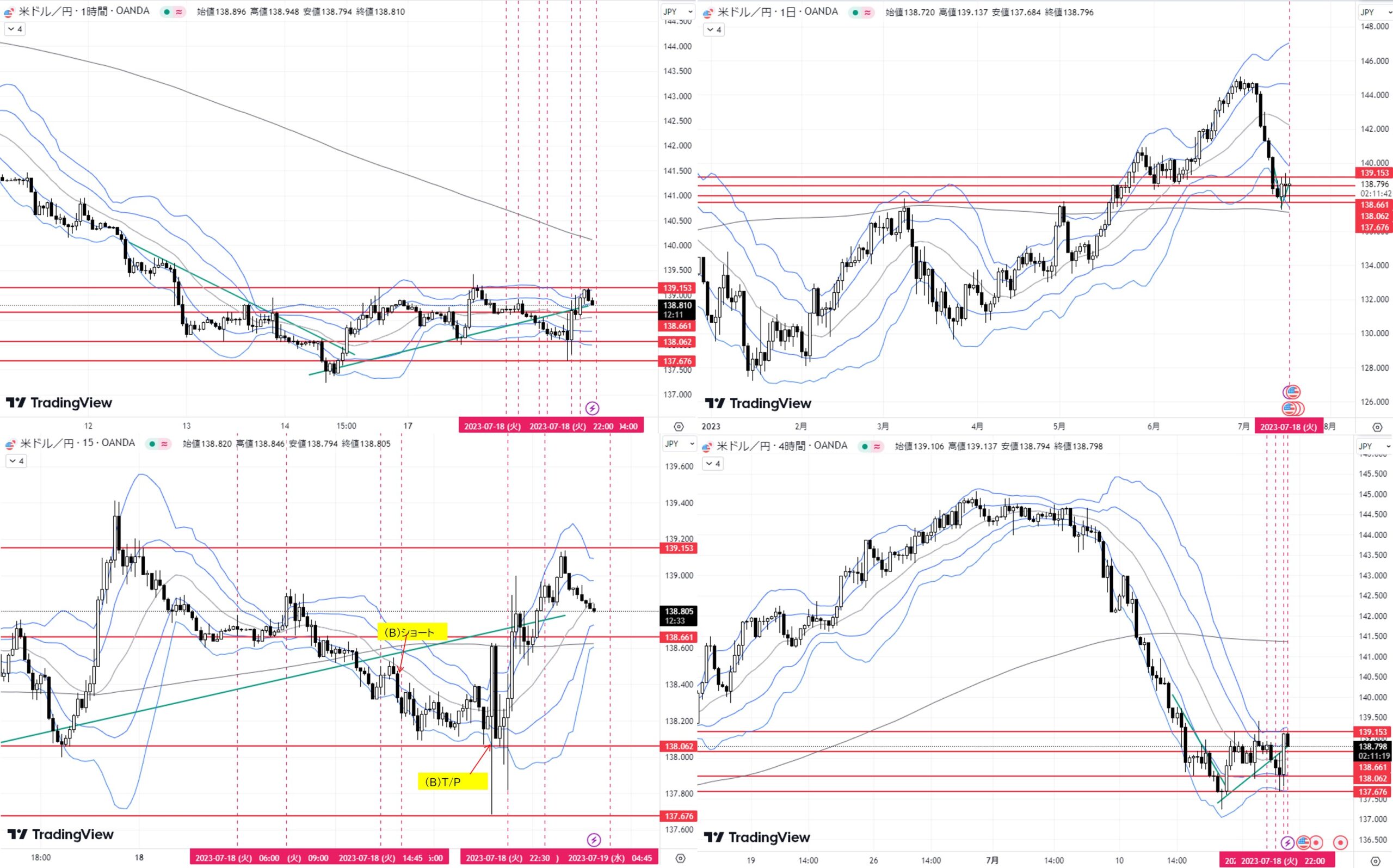

テクニカル分析

トレード

- 月足:7月陰線形成中。レンジ内の上昇トレンド。

- 週足:7/17週、陰線形成中。

- 日足:7/17十字線。

- 4H足:レンジ。

- 1H足:上昇チャネル。

- 15M足:下降トレンド。

【シナリオ】

①ロング

(A)1H足トレンドライン付近まで下落→1H足レジスタンス138.661をダウ上昇→目標1H足レジスタンス139.153

②ショート

(B)1H足レジスタンス139.153付近まで上昇→1H足サポート138.661かつトレンドラインをダウ下落→目標1H足サポート138.062

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

トレード1

138.661をダウ下落→(B)ショート

ショート:138.403

T/P:138.060

獲得pips:+34.3

7月通算:3勝6敗、勝率33.3%、平均RR 2.00、獲得Pips +0.1

コメント