ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)5/29の欧米マーケット影響

英国・米国祝日休場であり市場参加者少なく、かつ材料乏しいことからドル円方向性なし。

(2)経済指標

・米国住宅価格指数、米国S&Pケースシラー住宅価格

・米国コンファレンスボード消費者信頼感指数

(3)要人発言

・FRB当局者

(4)その他

・月末五十日仲値

・月末ロンドンフィックス

・米国債務上限問題

5/30は英国・米国休場明け。米国債先物価格動向からは長期債利回り低下、短期債利回り維持が示唆されており(Bloomberg)、ドル円下落スタートか。

注目度の高い米国経済指標の強い数値でドル円が大きく動いても、月末ロンドンフィックスに掛けてポジション調整により乱高下が起きる可能性があるため注意したい。

(ドル円動き例)

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

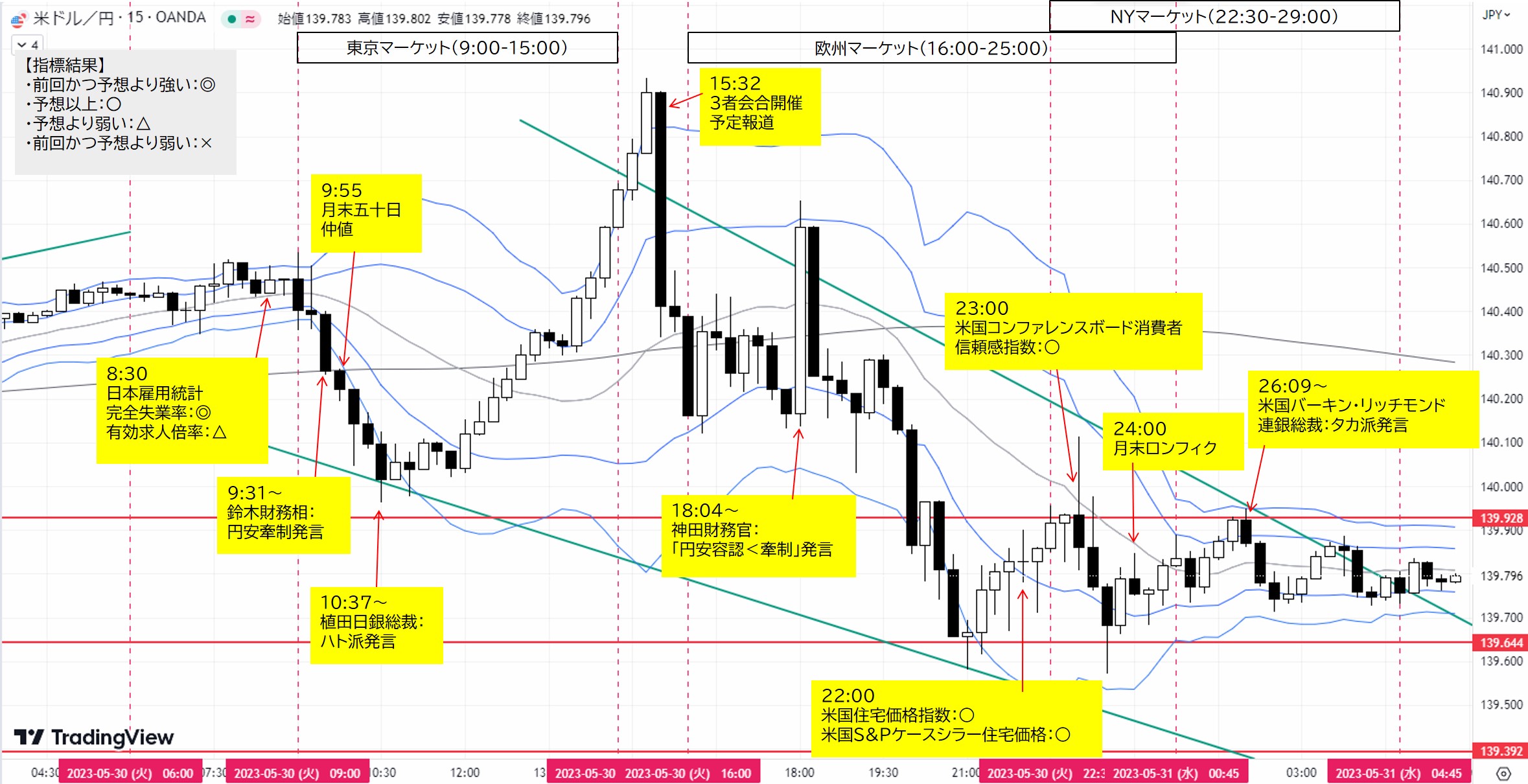

東京マーケット前

8:30 経済指標

日本雇用統計4月度(日本経済新聞)

完全失業率:前回2.8%、予想2.7%、結果2.6%(◎)

有効求人倍率:前回1.32倍、予想1.33倍、結果1.32倍(△)

東京マーケット(9:00~15:00)

9:31~要人発言

鈴木財務相

「為替動向、引き続き中止」

【考察】最近の急速なドル円急騰を受けての発言。強い円安牽制発言ではないものの、2022年の為替介入が意識されたためかドル円下落。

9:55 月末五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

10:37~要人発言

植田日銀総裁(Bloomberg)

「物価が持続的に下落する地合いではない」

「金融緩和を継続する」

【考察】5/25に続いてタカ発言でドル円下落したが、再びハト派発言も出たことでドル円下げ止まり上昇転換。

15:32 報道

「3者会合(財務省、金融庁、日銀)開催予定」(Bloomberg)

【考察】サプライズ報道。今後の為替介入警戒感からドル円急落

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

18:04~要人発言

神田財務官(Bloomberg)

「為替水準に焦点を当てていない」

「為替動向注視、必要あれば対応」

「過度な変動、好ましくない」

【考察】初動は円安容認発言でドル円急騰したが、その後は円安牽制ではないと言いながらも内容は牽制と受け取られる発言で全戻しのドル円下落。

22:00 経済指標

米国住宅価格指数3月度

前月比:前回0.5%(改定0.7)、予想0.4%、結果0.6%(○)

22:00 経済指標

米国S&Pケースシラー住宅価格3月度(Reuters)

前年比:前回0.36%(改定)、予想-1.60%、結果-1.15%(○)

【考察】予想よりは強い数値でドル円上昇。

23:00 経済指標

米国コンファレンスボード消費者信頼感指数5月度(Bloomberg)

米国ミシガン大学消費者信頼感指数と同様、経済活動全体に重要な役割を果たす個人消費に関する重要指標。

前回101.3(改定103.7)、予想99.1、結果102.3(○)

【考察】強い数値でドル円上昇。

24:00 月末ロンドンフィックス

26:09~要人発言

米国バーキン・リッチモンド連銀総裁(2023年FOMC投票権なし)(Bloomberg)

「金利をどこまで引き上げるべきか不確実性がある」

「インフレは高すぎる」

【考察】タカ派発言だが、リスクオフ円買い強くドル円下落。

<まとめ>

東京マーケット:

日経平均株価ギャップダウンから即上昇のリスクオンスタートだったが、中国景気回復懸念(Bloomberg)のリスクオフ円買い、更に鈴木財務相の円安牽制発言と植田日銀総裁のタカ派発言でドル円下落。だが植田日銀総裁の金融緩和継続のハト派発言によりドル円下げ止まり上昇。

東京クローズ後、サプライズの3者会合報道によって為替介入警戒が意識されドル円急落。

欧米マーケット:

欧州オープン直後は3者会合報道の影響を引き継いでドル円下落、神田財務官の円安牽制発言で下落継続。しかし、米国住宅関連指標の強い数値で下げ止まり上昇。

また、半導体エヌビディア株が牽引し(Bloomberg)、ナスダックとS&Pはギャップアップ、ダウ平均株価はギャップダウンスタートの強弱まちまちだったが、リスクオン優勢でドル円上昇継続。

米国コンファレンスボード消費者信頼感指数も強くドル円上昇したが、株先物・株価指数下落のリスクオフ円買い、米国利回り低下ドル売りとなりドル円下落からレンジ推移となった。

総じて、リスオフ円買い、米国債利回り低下ドル売りでドル円下落。

ファンダメンタルズ材料とドル円の関係

米国債イールドカーブ

5/30(火)は5/26(金)に対してブル(短期金利低下、長期金利低下)、逆イールド拡大のドル売り材料によりドルインデックス日足陰線。

6月FOMCの利上げ幅見通しは、据え置き39.2%。25bps引き上げ60.8%。(CME FedWatch Tool)

テクニカル分析

トレード

- 月足:5月陰線形成中。

- 週足:5/29週、陰線形成中。上昇トレンドでボリンジャーバンド+2σバンドウォーク。

- 日足:5/29陰線。上昇トレンドでボリンジャーバンド+2σバンドウォーク終了。

- 4H足:上昇トレンドからレンジに移行中。

- 1H足:下降チャネル。

- 15M足:アセンディングトライアングル。

【シナリオ】

①ロング

(A)4H足サポート139.699付近まで下落→ダウ転換上昇→目標1H足レジスタンス140.205

②ショート

(B) 4H足サポート140.205かつ4H足20MAをダウ下落→目標4H足サポート139.699

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

トレード1

140.205かつ4H足20MAをダウ下落→(C)ショート

ショート:139.922

T/P:139.698

獲得pips:+22.4

トレード2

139.699付近からダウ転換上昇→(A)ロング

ロング:139.967

S/L:139.855

獲得pips:-11.2

5月通算:13勝8敗、勝率61.9%、平均RR 1.96、獲得Pips +249.2

コメント