ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)3/8の欧米マーケット影響

欧州オープン後、日銀の新たな国債買い入れ枠組み検討報道、3月日銀会合でマイナス金利解除支持委員増加報道を受け、日通し安値146.87へ急落。

米国雇用統計は総じて弱い数値。初動非農業部門雇用者数の強い数値から147.50へ上振れるも、日足安値146.48へ急落。しかし、NYマーケットオープンすると、株上昇リスクオンと米国イエレン財務長官のタカ派発言につれてほぼ全戻し上昇。

日足終値147.08

(2)経済指標

・日本GDP2次速報値

・米国Ny連銀インフレ期待調査

・米国3年債入札

(3)要人発言

・政府日銀要人

・FEDウォッチャーであるWSJ紙のニック・ティミラオス氏(Twitter):ブラックアウト期間のため、いつもの様に発言や記事に要注意。

(4)その他

・米国夏時間以降

・中東地政学リスクオフ

本日注目材料は3点。

①3/8米国雇用統計の影響

発表直後と翌営業日で結果の解釈が大きく変わることも多いため、結果通り弱い数値の解釈で再びドル円下落に転じるか注目したい。

②日銀政策修正関連報道

先週末は3月会合でマイナス金利解除かつYCC撤廃検討報道によりドル円下落が生じており、今週も報道に要警戒。膨れ上がった投機筋円売りポジションが解消されドル円急落の可能性あり。

日銀が国債購入の規模明示、YCC撤廃、新「量的」枠組み検討-報道(Bloomberg)

③中東地政学リスクオフ

米軍報復が開始されたことで原油先物価格上昇、安全資産米国債買い、リスクオフ円買いによる材料交錯が生じるため、どの材料の影響が強いか見極め必要。基本的には原油先物価格上昇によりドル円上昇しやすいと考えます。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

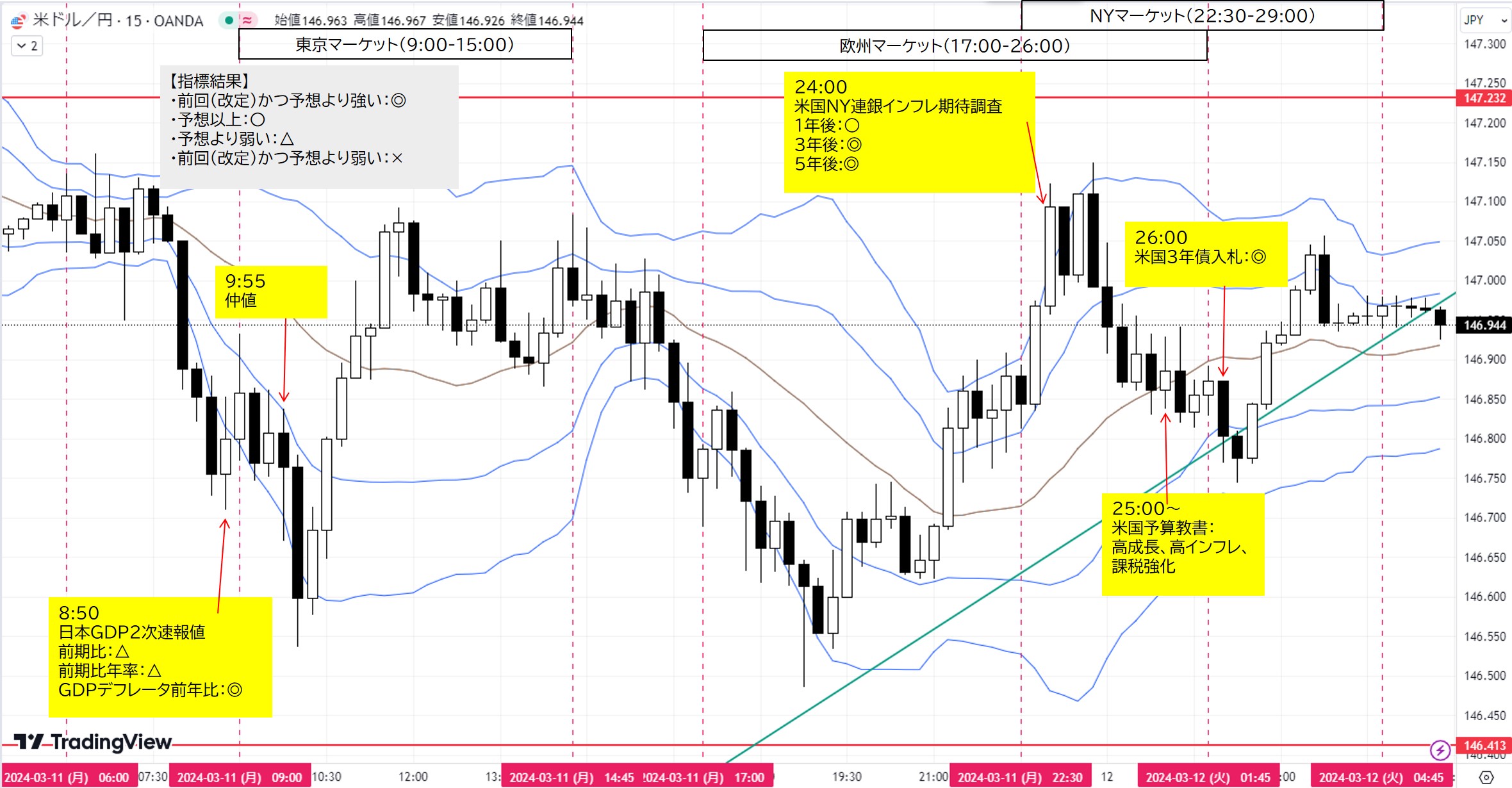

東京マーケット前

8:50 経済指標

日本GDP2次速報値第4四半期(内閣府)

前期比:前回果-0.1%(改定-)、予想0.3%、結果0.1%(△)

前期比年率:前回-0.4%(改定-)、予想1.1%、結果0.4%(△)

GDPデフレータ(=名目GDP/実質GDP)前年比:前回3.8%(改定)、予想3.8%、結果3.9%(◎)

GDP改定はプラス転換、日銀決定会合を前に景気後退入り回避(Bloomberg)

【考察】総じて強い数値。テクニカルリセッション回避で日銀政策修正観測。

東京マーケット(9:00~15:00)

欧州マーケット(17:00~26:00)

NYマーケット(22:30~29:00)

17:39 要人発言

日銀がETF購入を見送り、政策変更巡る市場の観測強まる可能性(Bloomberg)

24:00 経済指標

米国Ny連銀インフレ期待調査(NY FED INFLATION EXPECTATIONS)

1年後:前回3.00%、結果3.00%(○)

3年後:前回2.4%、結果2.7%(◎)

5年後: 前回2.5%、結果2.9%(◎)

25:00~要人発言

米予算教書、民間予測よりも緩やかな成長と高いインフレ率を想定(Bloomberg)

【考察】高成長、高インフレ、課税強化内容。ドル円上昇。

26:00 経済指標

米国3年債入札(Upcoming Auctions)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→ドル売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→ドル買い材料」

「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→ドル買い」や「入札通過→Sell the factドル売り」が生じることもあります。

最高落札利回り:前回4.169%、結果4.256%(×)

応札倍率:前回2.58倍、結果2.60倍(◎)

外国中銀など間接入札者の落札比率:前回65.95%、結果70.0%(◎)

テール(Bid利回りと落札利回りの差):前回-0.8bps、結果-1.3bps(◎)

国債発行日前取引(WI): 4.269%

【考察】総じて入札好調。

<まとめ>

東京マーケット:

日足始値147.08

取引開始直後、日足高値147.16を付けてからは、日銀政策修正観測(先週の修正観測報道影響継続、日本GDP2次速報値の強い数値、日本国債利回り上昇、日本株下落)、3/8米国雇用統計の弱い数値影響(米国債利回り低下)を受け東京安値146.54へ下落。

しかしながら、米国雇用統計で付けた日足安値146.48かつ切番146.500付近から押し目買い入り、東京高値147.09へ急反発。

きょうの国内市況(3月11日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

欧州オープン前からは再び、日銀政策修正観測(日銀のETF買い入れ見送り)と3/8米国雇用統計の弱い数値が材料視、日足安値146.49へ急落。

しかし、明日の米国消費者物価指数高止まりの警戒感、米国投資適格級社債発行や米国Ny連銀インフレ期待調査の強い数値で147.15へ再上昇。

日足終値146.94

【米国市況】S&P500種小幅安、CPI控え買い限定-ドル147円近辺(Bloomberg)

ファンダメンタルズ材料とドル円の関係

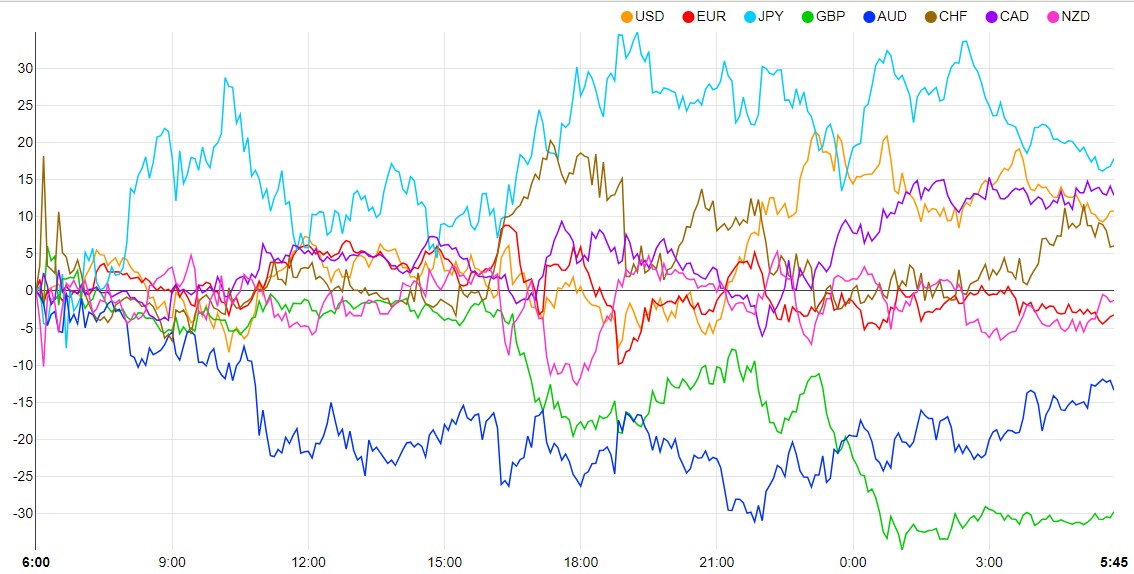

通貨強弱

・ドル買い

買い:米国投資適格級社債発行、米国Ny連銀インフレ期待調査の強い数値、米国予算教書

売り:3/8米国雇用統計の弱い数値影響、米国3年債入札好調

・円買い優勢

買い:日銀政策修正観測(先週の修正観測報道影響継続、日本GDP2次速報値の強い数値、日本国債利回り上昇、日本株下落、日銀のETF買い入れ見送り)

売り:

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

3月20日公表:25bp引き下げ3.0%、据え置き97.0%

5月1日公表:25bp引き下げ21.9%、据え置き77.5%

合計利下げ:25bps×4回=100bps → 政策金利425~450bps相当

テクニカル分析

トレード

- 月足:3月陽線形成中。三尊右肩付近

- 週足:3/4週、陰線確定。レンジ。押し安値かつ20MA付近へ下落中。

- 日足:3/8陰線。レンジ。押し安値付近。よって3/11は押し目買い優勢と推測。

- 4H足:下降トレンド。BB-2σ付近。

- 1H足:レンジ。BB-1σ付近。

- 15M足:レンジ。20MA付近。

【シナリオ】

①ロング

(A)日足サポート146.413付近へ下落→ダウ転換上昇→目標4H足レジスタンス146.960

(B)4H足147.500をダウ上昇→目標1H足レジスタンス147.902

②ショート

(C)4H足147.500付近へ上昇→ダウ転換下落→目標4H足サポート146.960

3月通算:2勝0敗、獲得Pips +25.0

コメント