ファンダメンタルズ分析

本日のシナリオ

①前日NYマーケットの流れを引き継ぎ

パウエル米FRB議長再任指名承認公聴会では、インフレ対策として利上げとバランスシート縮小について言及あり。

発言後は「警戒したほどタカ派的な内容ではなかった」ことで「米国債金利低下→ドル売り」かつ「米株価指数買い→円売り」となり、ドル円ロング勢決済による下落を引き継いで、ドル円下落となりました。本日もこの流れを引き継いで東京マーケットは推移すると考えます。

しかし、インフレ対策として利上げとバランスシート縮小は本質的にドル買い材料です。よって、ドル円下落が一服すれば大きな上昇への転換する可能性もあります。

②注目材料(経済指標や要人発言)

注目は、米国消費者物価指数(CPI)と米国地区連銀経済報告(ベージュブック)です。特にCPIの数値が強い場合、インフレ懸念再燃からドル買いに転じる可能性があります。

しかし、パウエル米FRB議長発言の影響も続くはずであり、指標結果でドル買いに傾いても一時的と考えます。

東京マーケット前

7:00 取引開始時間

始値115.268スタート。これは4H足押し安値115.269と同じ位置でありため反発上昇の可能性と、15M足下降トレンドラインに当たったことから、そのままスルスルと下落する可能性が考えられました。

しかし、直ぐに上昇し下値が固いことを伺わせ、仲値に向けて上昇が期待できる流れでした。

東京マーケット(9:00~15:00)

10:30 経済指標

中国消費者物価指数(CPI) :(前年比)前回2.3%、予想1.7%、結果1.5%

中国生産者物価指数(PPI) :(前年比)前回12.9%、予想11.3%、結果10.3%

【見通し】 重要度は高いですが、結果の良し悪しでドル円が動くことは少ないようですのでチェックのみ。

【考察】CPI、PPIともに弱い数値でした。日経平均株価売りやドル売りになるかと思いましたが材料にはなりませんでした。但し、中国の景気悪化を示していますので、今後の注目度は上がりそうです。

欧州マーケット(17:00~1:30)

21:00 経済指標

米国MBA住宅ローン申請指数: 前回-5.6%、予想-、結果1.4%

【見通し】重要度は高くないためチェックのみ。

【解釈】2021年12月以来の高い数値でしたが反応薄。この後の注目される22:30 CPIを控えていることから、この結果をもって売買判断されなかったのでしょう。

22:30 経済指標

米国消費者物価指数(CPI):

(前月比)前回0.8%、予想0.4%、結果0.5%

(前年比)前回6.8%、予想7.1%、結果7.0%

(コア前月比)前回0.5%、予想0.5%、結果0.6%

(コア前年比)前回4.9%、予想5.4%、結果5.5%

【見通し】

米利上げやバランスシート縮小に関わるインフレ指標ですが、前日のパウエルFRB議長のハト派的発言の影響を加味する必要があり、結果の判断が難しい。

上振れならドル買い、下振れならドル売り材料が基本ですが、米国債利回りと米国主要3指数の動きから、リスクオンとリスクオフの判断します。

【考察】

「ほぼ予想通りとは言え、絶対値は全体的に高い数値→インフレ懸念再燃→FRB金融正常化加速→ドル買い材料」になり得ると考えました。

しかし、実際には「米国債2年と10年利回り低下→ドル売り」、「先物(ダウ、日経)急騰→円売り」、ドル売り円売りが交錯しましたがドル売りが強く、ドル円115.404 から急落。

本日は始値から指標に向かってドル円は徐々に上昇していましたが、これはCPIに向けての織り込みかで、Sell the factになったのかも知れません(結果論)。

また、前日のパウエルFRB議長発言が期待よりもハト派的だったことで、この程度のCPIでは金融正常化加速にはならないと判断されたと推測します。

ドル円15M足チャネルと4H足押し安値115.269を一気に下抜けて115.113到達。115.269下抜けと同時に飛び乗りショートを考えましたが、直下にはラウンドナンバー115.000が控えているために見送り。

よって、予定通りテクニカルのシナリオまで待つことに。

③4H足安値115.090から反発(ダブルボトム)あればロング狙い。上値目処はネックライン115.606。H足戻り高値115.391上抜けならロング狙い。

④4H足安値115.090下抜けならショート狙い。下値目処は日足押し安値114.787。

NYマーケット(23:30~6:00)

23:30 オープン

直前に115.029まで下落してから115.102スタート。注目していた4H足安値115.090に到達しました。

0:30 経済指標

米国週間石油在庫統計

(原油在庫)前回-214.4万バレル、予想-185.0万バレル、結果-455.3万バレル

(ガソリン在庫)前回1012.8万バレル、予想275.0万バレル、結果796.1万バレル

【見通し】

本日も原油先物価格81.38から上昇を続けています。

「原油、ガソリン在庫減→原油先物価格上昇→インフレ高進懸念→米利上げ織り込み→米国債金利上昇→ドル買い材料」を想定します。指標発表前にドル円急落していますので、石油在庫統計でインフレ懸念の織り込み買いはないようです。

【考察】

原油在庫は大きく取り崩し、ガソリン在庫は大きく積み増し。結果が交錯しているため、指標だけではドルの方向性見えませんが、「原油先物価格上昇、米国主要3指数急落→インフレ懸念」の反応でした。

また、ドル円は指標発表直前まで急落していましたが、日足押し安値114.787と20MAが重なる位置が抵抗として意識されているようで、114.845でやや反発あり。

しかし、4H足安値115.090かつラウンドナンバー115.000を明確に下抜けたことと、「インフレ懸念から米国主要3指数急落→リスクオフ円買い→クロス円急落」、更に「本日のCPI結果と同様、インフレ懸念→米国債2年と10年利回り上昇にも関わらずドル売り」でドル円下落継続。

つまり、ドル売り円買いが重なり、ドル円ショート狙いやすい環境でしたが、ラウンドナンバー115.00からの反発が気になってエントリーできず。シナリオを立てた意味がない。余計なことを考えず行動すべきでした。

1:33 要人発言(Trader’s web FX)

露グルシュコ外務次官「NATOの歴史は戦争と介入」「NATOのいわゆる平和目的とする声明を受け入れることはできない」

【考察】

「地政学リスク→円買い材料」。「原油先物価格の上昇に拍車が掛かるリスク→ドル買い材料」ですが、ドル売り止まらず。ドル売り円買いでドル円下落継続。

1:35 要人発言(MINKABU FX)

米国メスター・クリーブランド連銀総裁「見通しが変わらなければ、3月利上げを支持する」

【考察】

米国金融当局者は揃ってタカ派発言が明確。

3:00 経済指標

米国10年債入札(360億ドル)

最高落札利回り1.723%

【見通し】

入札良好なら米国債利回り低下、入札不調なら米国債利回り上昇です。

前日の米国債3年債入札は好調で、米国債3年利回りだけでなく、2年債と10年債利回りも低下し、ドル円下落となりました。

入札後の動きは小さいと考えていましたが、米利上げ局面では米国債利回りの注目度が高いためか、今回も大きく動く可能性があります。

【考察】

米国債10年入札は不調。

「10年債利回りだけでなく、2年債利回りも上昇→ドル買い」となり「クロス円上昇→円売り」。

指標直前に付けた日通し最安値114.521で下げ止まりドル円上昇しました。

15M足トレンドライン上抜けたことで、一旦の下降トレンド終了しレンジ形成。

米国債10年入札結果が強い材料になるとは考えにくいため、15M足レンジ下に抜けて下降トレンドに戻る可能性は高い。

3:12 要人発言(Trader’s web FX)

米国メスター・クリーブランド連銀総裁「可能な限り早期のバランスシート縮小を望む」

【考察】

引き続きタカ派発言。想定通りで特に反応なし。

4:00 経済指標(ZAi FX!)

米国財政収支

前回-1435.62億ドル、予想-25.00億ドル、結果-213億ドル

4:09 経済指標(Trader’s web FX)

米国地区連銀経済報告(ベージュブック)

「価格上昇がここ数カ月のペースから若干鈍化したことにも言及」

「ほとんどの地区は、価格の堅調な上昇を報告したが、価格上昇がここ数カ月のペースから若干鈍化したことにも言及」

【考察】

米国財政収支は前回より大きく収支は改善していますが、予想よりは弱い数値でした。また、ベージュブックではインフレが一時的になる可能性があると解釈できます。

そのためか、「米国債2年と10年利回り低下→ドル売り」と「米国株価指数下落→円買い」→ドル円下落。

15M足レンジ下限114.523抜けて、再び下降トレンドに入りました。次の下値目処は日足押し安値114.325。

5:09 要人発言(Trader’s web FX)

米国ブラード・セントルイス連銀総裁(FOMC投票権あり)

「現時点では今年4回の利上げを予想」「高インフレの中で3月の利上げの可能性はかなり高い」

【考察】

メスター・クリーブランド連銀総裁に引き続いてタカ派発言。

前日の米国金融当局者がタカ派発言してもドル売りの流れでしたが、今回は「米国債2年と10年利回り上昇→ドル買い→ドル円上昇」の反応を見せました。

発現直前に日通し安値114.381を付けており、日足押し安値114.325が意識されて買戻しが入りやすいタイミングだったのかも知れません。

6:00 クローズ

ドル円: 114.533

米国債:2年利回り0.907%、10年利回り1.736%

ドルインデックス:94.942

材料まとめ

ドル買い材料

- 金融政策

- テーパリング加速決定:2021.12.15 FOMCで、2022年3月終了に前倒し

- 政策金利:2021.12.15 FOMCで2022年末までに0.25%ずつ3回利上げ方針

- 米国FOMC議事要旨公表(1/5)→3月利上げ開始の可能性とバランスシート縮小示唆→織り込み増加

- 経済

- 暖房用と米経済回復による原油需要拡大→需要ひっ迫警戒感→原油価格上昇→インフレ高進懸念→米利上げ織り込み→米国債金利上昇

- 米国債利回り急上昇、22年最初の取引-早期利上げ観測強まるとの見方(1/4, Bloomberg)

- 米国インフレが一時的(transitory)でなく持続的:エネルギー需要増&供給不足、労働賃金上昇→利上げ観測前進

- 米国ADP雇用者数が強い数値(1/5)→米国雇用統計(1/7)期待感で織り込み増加

- 米国雇用統計(1/7):失業率と平均時給が良好→インフレ懸念

- 要人発言

- 米国金融当局者の相次ぐタカ派発言。しかしながら、最近はドル売りで反応することも多く、材料としての判断が難しい。

- 新型コロナ

- オミクロン株はデルタ株に比べて重症化事例が少ない→経済活動回復期待

- ワクチンや経口薬開発が進んでいる→経済活動回復期待

ドル売り材料

- 経済

- 米国貿易赤字が過去最大規模

- 米国雇用統計(1/7):非農業部門雇用者数が大幅減

- 新型コロナ

- オミクロン株の感染拡大や重症化リスクが払拭されていない→経済活動停滞や景気回復鈍化懸念→利上げ時期後退の可能性

- オミクロン株はデルタ株より入院率は低いが医療システム逼迫懸念

- 地政学リスク

- 台湾情勢を巡る米中関係やウクライナ情勢を巡る露・欧米関係の緊迫化

円買い材料

- 金融政策

- 日銀、量的緩和じわり修正 国債保有残高13年ぶり減少(1/5, 日経新聞):弱いながらも実質的なテーパリングとも考えられる。

- 米国FOMC議事要旨公表(1/5)→3月利上げ開始の可能性とバランスシート縮小示唆→株価下落→リスクオフ

- 米国雇用統計(1/7):失業率と平均時給が良好→インフレ懸念→3月利上げ開始の可能性とバランスシート縮小の前進→株価下落→リスクオフ

- パウエル米FRB議長再任指名承認公聴会(1/11):インフレ対策として利上げとバランスシート縮小について言及あり。発言後は「警戒したほどタカ派的な内容ではなかった」ことでドル売りとなりましたが、本質的にはドル買い材料と考えます。

- 新型コロナ

- 世界中で新型コロナのオミクロン株感染拡大:英国やドイツでもロックダウンが実施されるようなら株価下落でリスクオフ円買いあり得る。

- 地政学リスク

- 台湾情勢を巡る米中関係やウクライナ情勢を巡る露・欧米関係の緊迫化

円売り材料

- 金融政策

- 2021.12.17 日銀金融政策決定会合で、金融緩和継続方針の決定

- 日本以外でテーパリングや利上げ実施する国が増加→円を売って海外通貨買って利回りが良い海外国債などに投資した方が良い

- 要人発言

- 2021.12.17 日銀金融政策決定会合で、黒田総裁が円安容認発言→発言直後、円売りが強まりドル円上昇となった。

- 経済

- 原油など資源価格高騰→輸入物価上昇→資源輸入への支払い増→日本の経常収支悪化

- 新型コロナ

- 日本国内での新型コロナ感染急拡大

- IMM通貨先物

- 1/4時点、円ショートポジション拡大

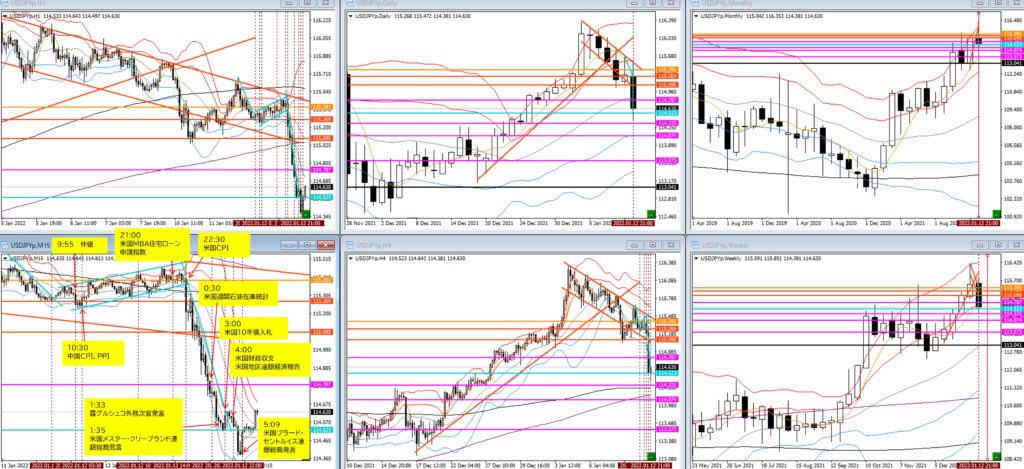

テクニカル分析

ドル円チャート

- 月足: 大陽線で上昇トレンド中ですが上ヒゲピンバー形成中。上値目処は2017年1月の118円台前半。

- 週足: 陰線形成中ですが上昇トレンド継続。

- 日足: トレンドライン下抜けたため、上昇トレンド終了。次の下落目処は20MA付近の114.787。

- 4H足: 前日のチャネルを下抜けから再びチャネル上限まで上昇し、再下落中。押し安値115.269から上昇に転換すれば上値目処115.606、押し安値115.269下抜ければ下値目処115.090。

- 1H足: レンジ。上限115.606、4H足下限115.269抜けまで様子見。

- 15M足: 下降トレンド中。トレンドライン上抜ければ、1H足と4H足チャネル上抜けの期待あり。

【シナリオ】

①4H足115.606かつチャネル上抜けならロング狙い。上値目処は日足レンジ実体上限116.107(チャネル起点に相当)。

②4H足押し安値115.269から反発(ダブルボトム)あればロング狙い。上値目処はネックライン115.606。

③4H足安値115.090から反発(ダブルボトム)あればロング狙い。上値目処はネックライン115.606。H足戻り高値115.391上抜けならロング狙い。

④4H足安値115.090下抜けならショート狙い。下値目処は日足押し安値114.787。

【考察】

ドル売り円買いが重なり、④4H足安値115.090下抜けならショート狙いの環境でした。しかし、ラウンドナンバー115.00からの反発が気になってエントリーできず。

これではシナリオを立てた意味がなく、1H足や15M足トレンドライン抜けるまではリスクを取って行動すべきでした。

コメント