ファンダメンタルズ分析

本日のシナリオ

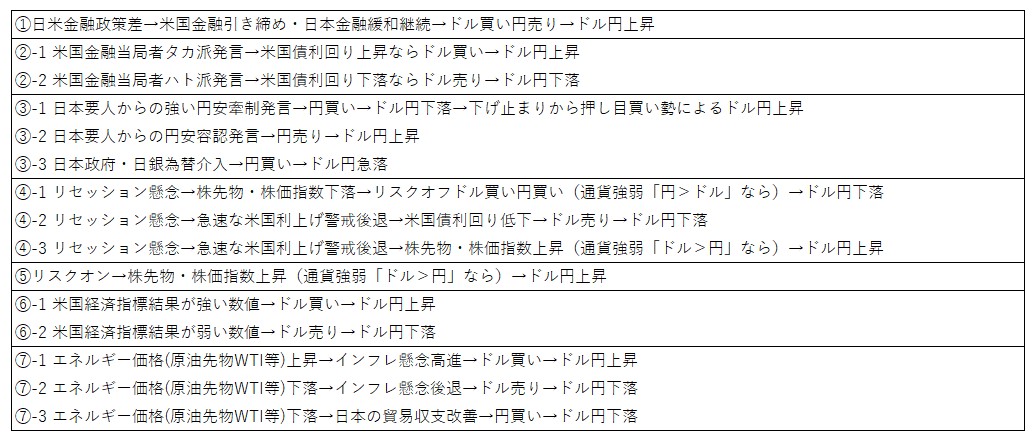

<注目材料>

(1)1/27の欧米マーケット影響:米国経済指標強弱入り交じる数値でドル円乱高下し方向性なし(130.00円前後でのもみ合い)

(2)米国経済指標(⑥):重要指標なし。

(3)米国要人発言(②):2月FOMC前ブラックアウト期間。よって、いつもの様にFEDウォッチャーであるニック・ティミオラスWSJ記者(Twitter)への注目度アップ。

(4)その他:月末五十日仲値、日銀5年物共通担保資金供給オペ、TOM効果、月末ロンドンフィックス

1/30の東京マーケットは、月末五十日仲値や日銀共通担保資金供給オペ実施でドル円上昇しやすい想定。但し、五十日仲値通過後は一時的に急落もあり得る。

欧米マーケットは材料不足で月末ロンフィクに向かって大口投資家のリバランス取引で乱高下の可能性あり。

モーニングサテライト、ドル円参考情報

今週のドル円予想レンジ:127.50~131.60

ここまでは日銀が大きな焦点となったきたが、今週は日本より海外材料が中心となり、日銀後のレンジで推移する見込み。

注目ポイント:対外直接投資の減少傾向

日銀が円相場の大きな焦点ではあるが、為替の資金需給も重要。特にエネルギー価格下落からくる経常収支の改善、訪日観光客増加による旅行収支の改善が経常収支を押し上げて円高圧力となる。

逆サイドの海外への投資フロー、特に対外直接投資を重要視している。

アベノミクス以降、日本企業による大規模な海外企業買収(M&A)が増加。しかし、ここ数年、特にコロナ以降、大きく減少。背景は世界経済の不透明感の高まりやコロナ後の供給障害の懸念等がある。

先行きは、企業の海外生産比率の見通し、現預金残高、並びに企業の景況感からは23年は更に約3兆円減少の見通し。よって、対外直接投資からくる円売り圧力は後退。

日本国内への投資について、日本企業の海外買収より金額は小さいが、16年以降は増加基調。対外直接投資ピークアウトとは対照的な動き。最近では海外半導体企業の日本国内での工場設立などもあり、外向きの投資は減って内向きは増えることが総合すると資金需給の面で円高圧力になる。

ドル円見通しは、日米金融政策の収斂や日本の経済収支の改善を背景に125円程度が目途だが、日銀の政策追加修正があれば更なる円高リスクもある。

本日の日経平均予想レンジ:27,200~27,500円

日経平均は先週末と同水準で始まる見込み。ただ、今週FOMCを控えて積極的な買い手は少なく上値は重い。また、ドル円130円を下回ると手仕舞い売りが優勢となりやすくマイナス圏の推移になりやすい。

注目ポイント:2月は下落に要警戒。

先週日経平均は一時27,500円台を回復した。この要因は、12月日銀政策修正をきっかけに、海外投資家が先物を1.8兆円売り越していたが、1月会合で政策修正を見送ったことや米株価上昇を受けて、海外投資家が先物買戻しを進めたためと考えられる。

先週日経平均の上昇率は前週の約2倍の大幅高で、先物買い越し金額も前週の約2倍程度に膨らみ、2週間で1兆円を超えている予想。

ドル円130円割れが目立ち円高に振れやすい状況でもあり、売り越し分の全てを買戻すことはなく、買戻しは先週でほぼ一巡したと考えられる。

日米株の方向性はほぼ一緒。今週はFOMCのほか、アップル・アマゾン・アルファベット等のIT関連の決算発表、米雇用統計等の重要日程が目白押し。1月は楽観に傾き大きく上昇しており、重要日程をきっかけに2月は調整局面に入るとみられる。

2022年の日経平均は、米株が下落しても2万6,000円割れが強力な押し目買い水準として意識されて、その後は2万8,000円を回復したが円安局面が大きな要因だったと言える。

但し、今年は円高局面に転じて足元では130円割れが目立っている。このような状況では2万8,000円越えのハードルは高い。

一方、海外投資家の買戻しが一巡した中で、米株が下落するとこの影響をまともに受けてしまうので、再び2万6,000円前後まで下落する見込み。

更に米株安にドル円130円割れが常態化すると、米株以上に下落して2万5,000円に接近する可能性もある。1月は上昇したが、2月は下落に警戒が必要。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

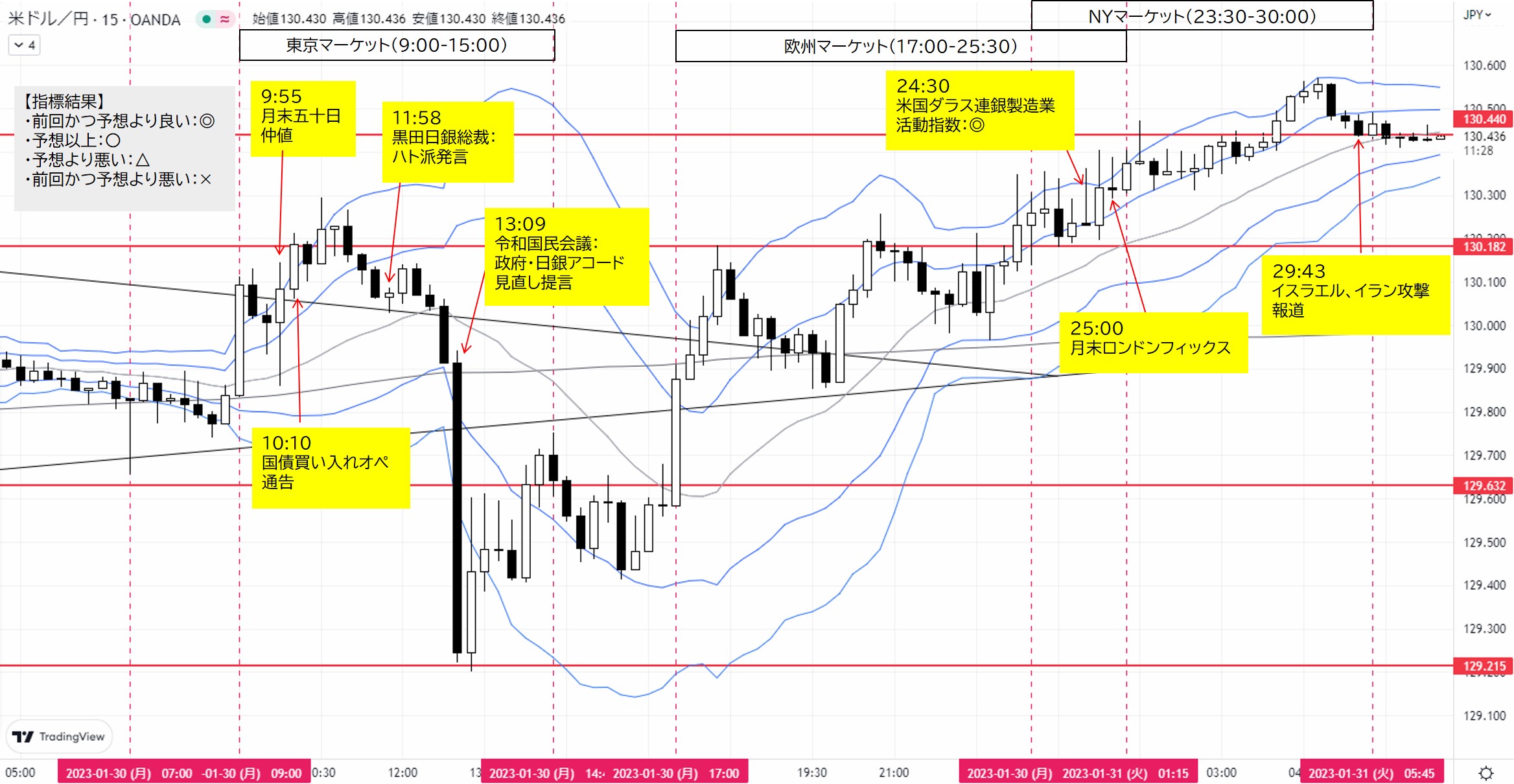

東京マーケット(9:00~15:00)

TOM(Turn of the Month)効果

株式投資の月末安・月初高アノマリー。期間は営業日ベースでの月末3日間程度、月初3日間程度。

月末の損益確定、毎月一定額を積み立てる投資信託などの購入が月末・月初に集中しやすい。株式購入で株高・円売り→ドル円上昇材料、株式売りで株安・円買い→ドル円下落材料になり得る。

10:10 要人発言

日銀

国債買い入れオペ通告

【考察】円売り材料でドル円上昇。

9:55 月末五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

11:58 要人発言

黒田日銀総裁(Bloomberg)

「金融緩和で賃金上昇伴う物価目標達成は可能」

【考察】いつも通りのハト派発言。サプライズないこと、退任時期が近づき影響力が薄れているためかドル円上昇なし。

13:09 要人発言

令和国民会議(令和臨調)(Bloomberg)

2022年6月に発足された企業経営者や学識者が集まって政策提言をする団体。

「政府・日銀が2013年にまとめた共同声明(アコード)の見直し」提言

【考察】日銀政策修正への圧力と判断され、円買い→ドル円急落。しかし政策決定の権限があるわけでなく影響は一時的でクローズに掛けて約半値戻し上昇。

欧州マーケット(17:00~25:30)

NYマーケット(23:30~30:00)

24:30 経済指標

米国ダラス連銀製造業活動指数1月度

基準0、前回-18.8(改定-20.0)、予想-15.0、結果-8.4(◎)

25:00 月末ロンドンフィックス

月末・期末・年末はリバランス(大口投資家のポートフォリオ調整)で為替取引が活発になり旧変動しやすい。

29:43 報道

イスラエル無人機、イラン武器施設を攻撃

【考察】地政学リスクオフ材料→「円買い>ドル買い」→ドル円下落。

東京マーケット:月末五十日仲値に向けてドル買い需要強くドル円上昇。令和国民会議での政府・日銀アコード見直し提言が日銀政策修正圧力となり円買いでドル円急落。しかし政策決定の権限があるわけでなく影響は一時的でクローズに掛けて約半値戻し上昇。

欧米マーケット:ニック・ティミラオスWSJ記者のタカ派記事のためか、欧州オープン直後からドル円上昇。また株先物・株価指数上昇リスクオンで円売り強くドル円上昇後押し。NYマーケットにからはリスクオフドル買いが一気に進みドル円上昇継続。

ファンダメンタルズ材料とドル円の関係

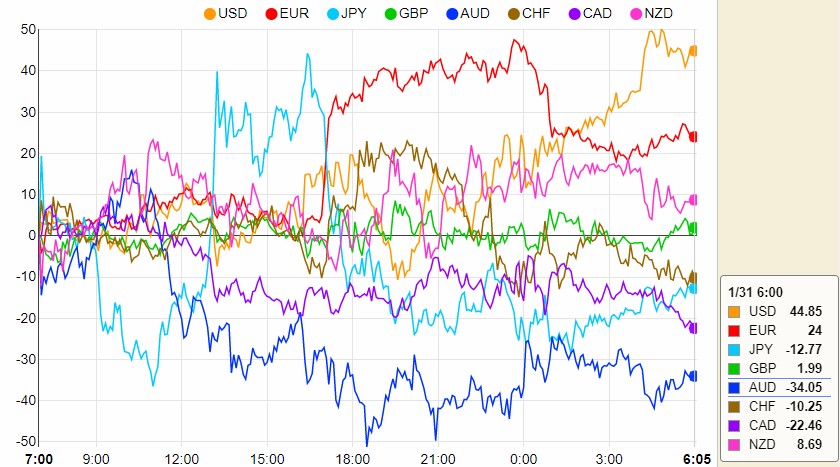

通貨強弱

NYマーケットクローズ時点の通貨強弱

- USD(基軸通貨):インド・アダニグループ不正疑惑ショック波及の株先物・株価指数下落リスクオフで買い。地政学リスクオフで買い。

- EUR(リスクオン通貨):独実質GDP速報値の弱い数値で売り。ECB利上げ観測で買い。

- NZD(資源国リスクオン通貨):

- GBP(リスクオン通貨):

- CHF(リスクオフ通貨):

- JPY(リスクオフ通貨):令和国民会議での政府・日銀アコード見直し提言で買い。地政学リスクオフで買い。

- CAD(資源国[産油国]リスクオン通貨):

- AUD(資源国リスクオン通貨):株先物・株価指数下落リスクオフで売り。

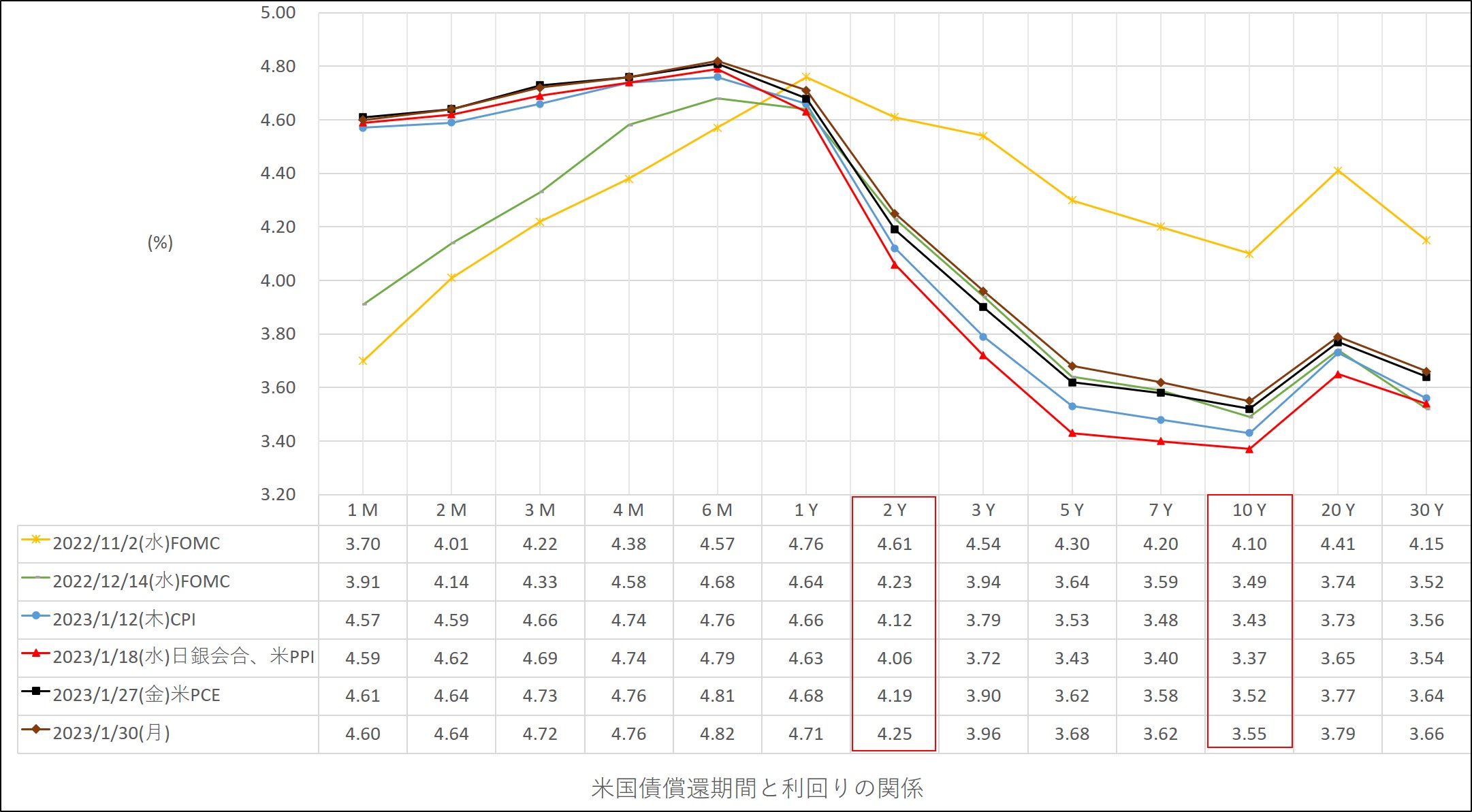

米国債イールドカーブ

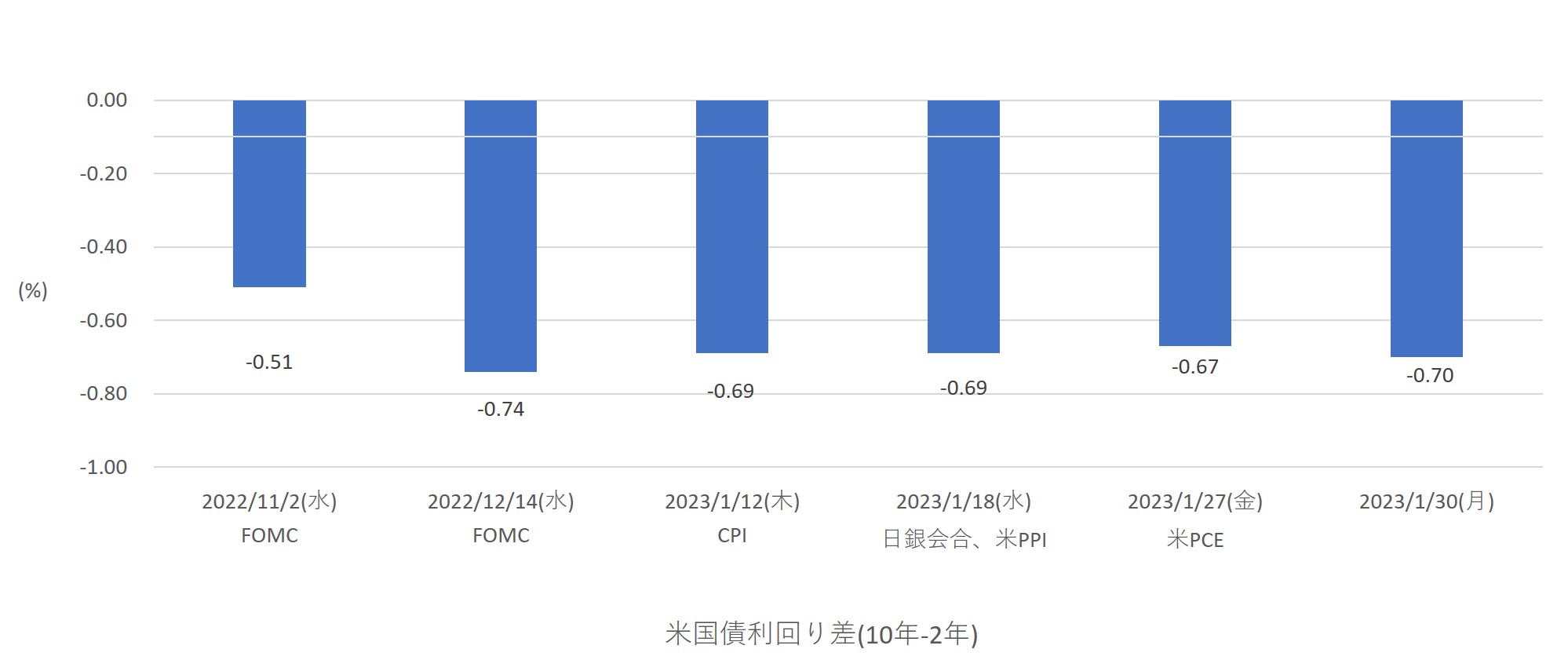

1/30(月)は1/27(金)に対してベア(短期金利上昇、長期金利上昇、逆イールド拡大)でドル買い・ドル売り材料交錯。ドルインデックス日足陽線は金利上昇の影響大。

よって、ドル円日足陽線も金利上昇によるドル買いの影響が大きい。

2月FOMCでの利上げ幅0.25%市場コンセンサスは98.1%(CME FedWatch Tool)

テクニカル分析

ドル円トレード

- 月足:12月大陰線で引け。ボリンジャーバンド+1σ下抜け。

- 週足:1/23週、上ヒゲピンバー陽線。下降トレンド継続。

- 日足:1/27陰線。チャネル上限かつ20MA付近で上値抑えられて推移中。

- 4H足:三角持ち合い。

- 1H足:三角持ち合い。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)1H足三角持ち合いかつレジスタンス130.182をダウで上抜け→目標1H足レジスタンス130.440

②ショート

(B)1H足三角持ち合いかつサポート129.632をダウで下抜け→目標1H足サポート129.215

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

・上ヒゲ目立つため(A)ロング見送り

・令和国民会議発言で急落速く(B)ショート見送り

1月通算:14勝9敗、勝率60.9%、平均RR 1.97、獲得Pips +342.2

コメント