ファンダメンタルズ

注目材料

1.経済指標

・日銀、基調的なインフレ率を捕捉するための指標

・米国ADP週次雇用者数

・米国耐久財受注速報値

・米国実質GDP速報値第3四半期

・米国鉱工業生産指数、米国設備稼働率

・米国リッチモンド連銀製造業指数

・米国コンファレンスボード消費者信頼感指数

・米国5年債入札

・IMM通貨先物円ポジション

2.要人発言

・日銀、政府円安牽制

・米国トランプ大統領

・FRB

3.その他

・今週、海外勢はクリスマス休暇前後。市場参加者は少なく閑散相場で小幅値動き、もしくは閑散を狙った投機筋による不規則かつ急激な変動が生じる可能性があると推測します。

12/24クリスマス前日:米国債券、株式、商品市場は短縮取引。為替市場は通常取引。

12/25クリスマス当日:日本以外のほぼ全ての国は祝日休場。

12/26クリスマス翌日(ボクシングデー):米国と日本は通常取引。その他、ほとんどの国は祝日休場。

・地政学リスクオフ(日中、ウクライナ・ロシア)

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:30)

11:10~要人発言

片山財務相、ファンダメンタルズ反映とは「到底思えない」-為替動向(Bloomberg)

【考察】為替介入示唆、円安牽制発言

13:47 報道

高市首相「無責任な減税しない」、国債発行抑える 単独インタビュー(日本経済新聞)

14:00 経済指標

日銀、基調的なインフレ率を捕捉するための指標(日本銀行)

日銀物価目標:2.0%

加重中央値:前回1.5%、結果1.3%(×)

最頻値:前回1.6%、結果1.4%(×)

刈込平均値:前回2.2%、結果2.2%(○)

11月の基調的インフレ指標、加重中央値と最頻値が伸び縮小=日銀(Reuters)

【日本市況】円が上昇、財務相の口先介入で一時155円台-債券も高い(Bloomberg)

欧州マーケット(17:00~26:00)

NYマーケット(23:30~30:00)

22:15 経済指標

米国ADP週次雇用者数

前回1.625万人(改定1.75)、結果1.15万人(×)

22:30 経済指標

米国耐久財受注速報値:設備投資の先行指標

前月比:前回0.5%(改定0.7)、予想-1.5%、結果-2.2%(×)

コア前月比:前回0.6%(改定0.7)、予想0.4%、結果0.2%(×)

22:30 経済指標

米国実質GDP速報値第3四半期

速報値は改定値や確報値に比べて注目度高いですが、改定値や確報値でもドル円が大きく動くことあり。

実質GDP(=名目GDP-物価変動):前回3.8%、予想3.2%、結果4.3%(◎)

個人消費:前回2.5%、予想2.6%、結果3.5%(◎)

GDPデフレータ(=名目GDP/実質GDP):前回2.1%、予想2.6%、結果3.8%(◎)

PCEコアデフレータ(FRB目標2.0%):前回2.6%、予想2.8%、結果2.9%(◎)

米GDPは7-9月に4.3%増、予想上回る伸び-個人消費3.5%増(Bloomberg)

22:16~要人発言

米当局、中国DJIなど外国製ドローンの新規承認禁止 中国反発(Reuters)

22:59~要人発言

US delays announcement of China chip tariffs until 2027(Reuters)

23:15 経済指標

米国鉱工業生産指数

鉱工業部門の生産動向を数値化したもので景気実態を把握する速報性に優れることから注目度が高い。

前回0.1%(改定-)、予想0.1%、結果-0.1%(×)

米国設備稼働率

生産能力に対する実際の生産量の比率。設備投資とインフレの先行指標であることから注目度高い。

前回75.9%(改定76.0)、予想75.9%、結果75.9%(○)

24:00 経済指標

米国リッチモンド連銀製造業指数

基準0、前回-15、予想-10、結果-7(◎)

24:00 経済指標

米国コンファレンスボード消費者信頼感指数

米国ミシガン大学消費者信頼感指数と同様、経済活動全体に重要な役割を果たす個人消費に関する重要指標。

前回88.7(改定92.9)、予想92.0、結果89.1(×)

25:05~要人発言

米国ハセットNEC委員長

27:00 経済指標

米国5年債入札(Upcoming Auctions)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→ドル売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→ドル買い材料」

「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→ドル買い」や「入札通過→Sell the factドル売り」が生じることもあります。

発行額(Offering Amount):700億ドル

最高落札利回り(High Yield):前回3.562%、結果3.747%(×)

応札倍率(Bid to Cover Ratio, 応札額/発行額):前回2.41倍、結果2.35倍(×)

外国中銀など間接入札者の落札比率(Indirect Bidder):前回61.35%、結果59.5%(×)

テール(Bid利回りと落札利回りの差):前回+0.5bps、結果+0.1bps(◎)。3.747-3.746=+0.001

WI:3.746%

【考察】入札不調

29:30 経済指標

IMM通貨先物12/16時点(Investing.com)

円ロングからショートへ転換

ファンダメンタルズ材料とドル円の関係

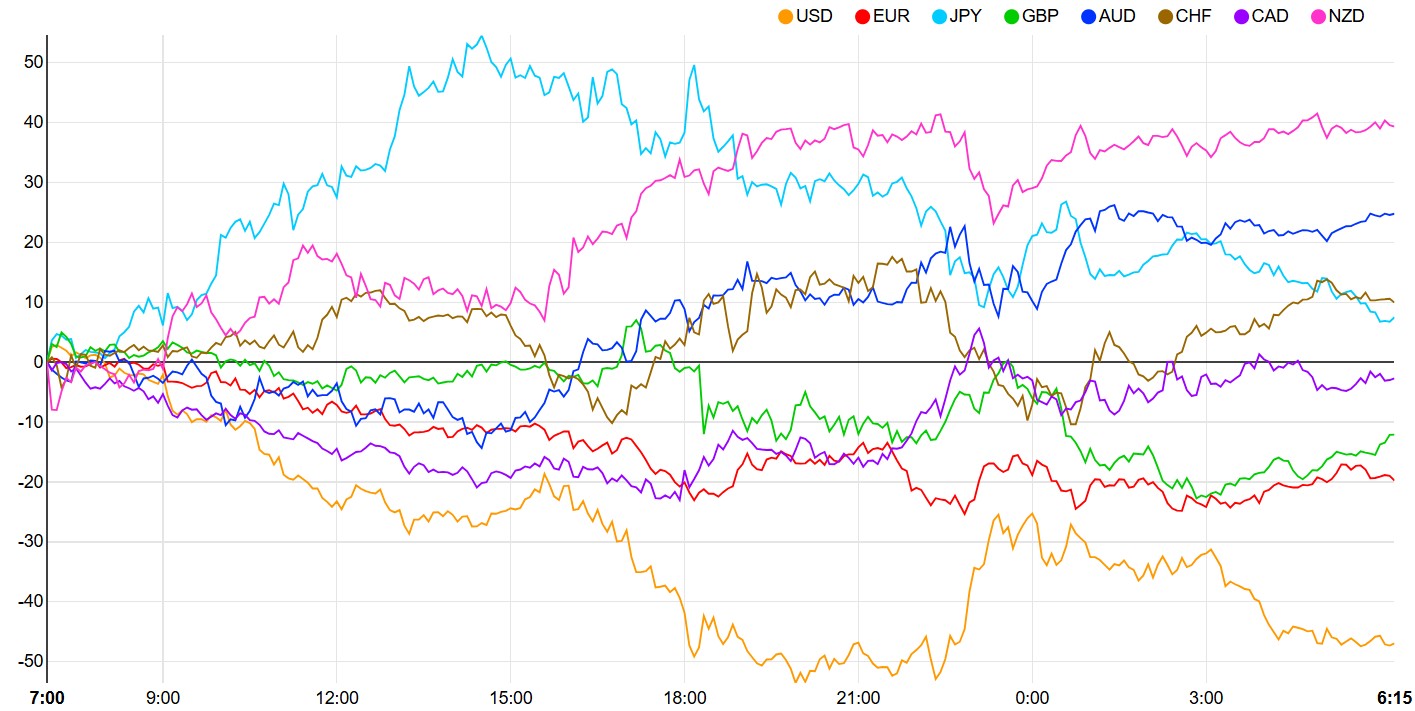

通貨強弱

<ドル>

買い材料:

・米国実質GDP速報値:強

売り材料:

・米国耐久財受注速報値:弱

<円>

買い材料:

・片山財務相:為替介入示唆、円安牽制発言

売り材料:

・2025年12月調査想定為替レート上期146.80、下期147.33(日本銀行、短観)以上推移→日本企業業績改善(円キャリー促進)

・構造的円売り(日本実質金利マイナスで金融緩和環境継続、新NISA等海外投資急増、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(航空燃料不足、パイロット不足、クレジットカード利用赤字によるインバウンド関連の旅行収支悪化懸念)

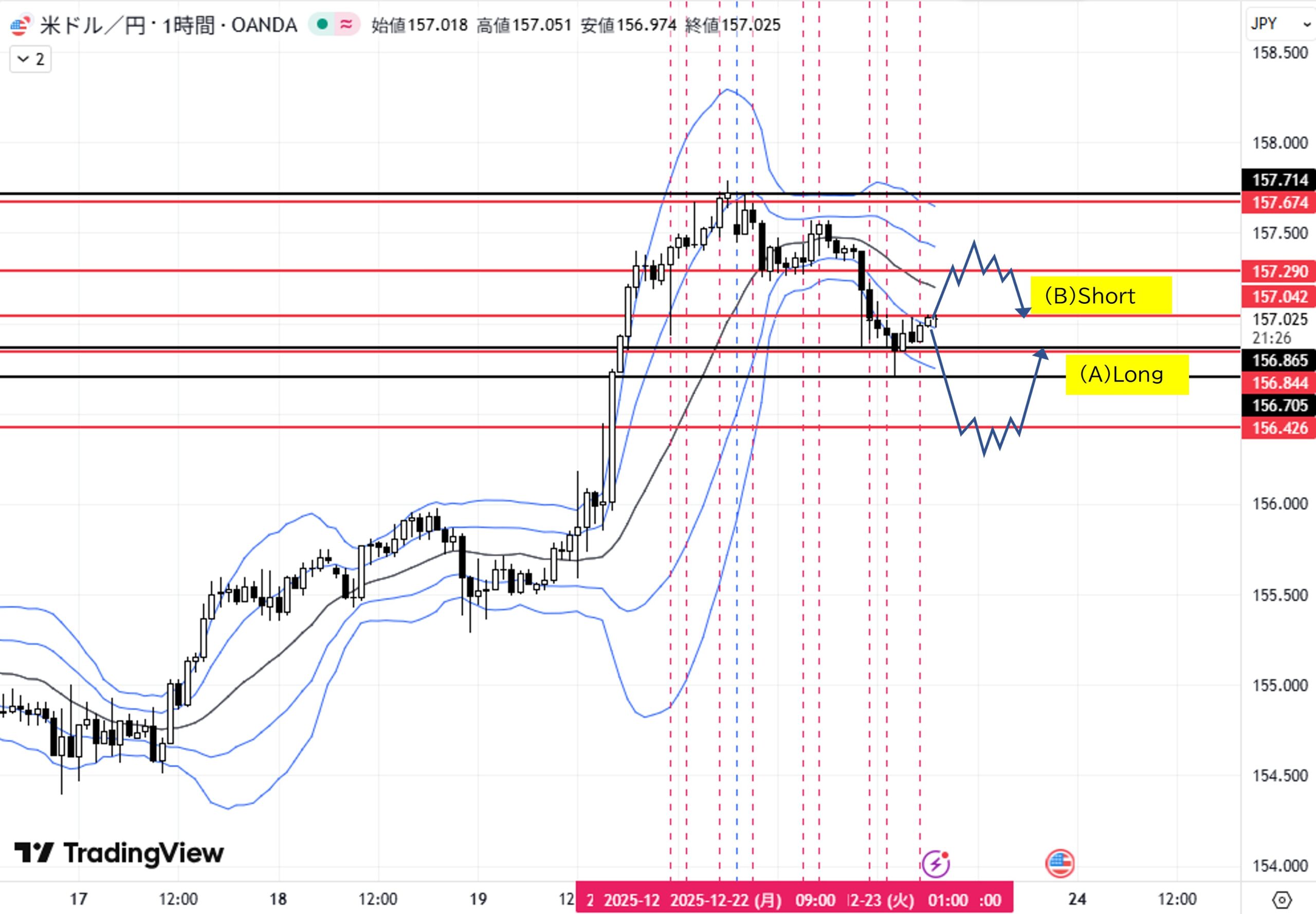

テクニカル

トレードシナリオと結果

- 月足:12月陽線形成中

- 週足:12/22週、陰線形成中。上昇トレンド

- 日足:12/22陰線。レンジ

- 4H足:下降トレンド

- 1H足:下降チャネル

【シナリオ】

①Long

(A)1H足戻り高値156.426付近へ下落→転換上昇→目標1H足ダウ安値156.844

②Short

(B)4H足レンジ安値157.290付近へ上昇→転換下落→目標1H足ダウ高値157.042

本日:シナリオ外のためトレードなし

12月通算:9勝6敗、勝率60.0%、RR1.5、+87.6pips

コメント