ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

6月に入り重要経済指標が続きます。本日の注目は米国ISM製造業景気指数と米国地区連銀経済報告(ベージュブック)。

「強い数値又は強い報告内容→ドル買い→ドル円上昇」、「弱い数値又は弱い報告内容→ドル売り→ドル円上昇」

更に、2022年FOMC投票権を有する米国ブラード・セントルイス連銀総裁と発言に注目したい。

5/30のウォラーFRB理事のタカ派発言に対して、「同程度または更に強いタカ派発言→強いドル買い→ドル円上昇」、「弱いタカ派発言→弱いドル買い→ドル円上昇か動き小」、「ハト派発言→強いドル売り→ドル円下落」を想定します。

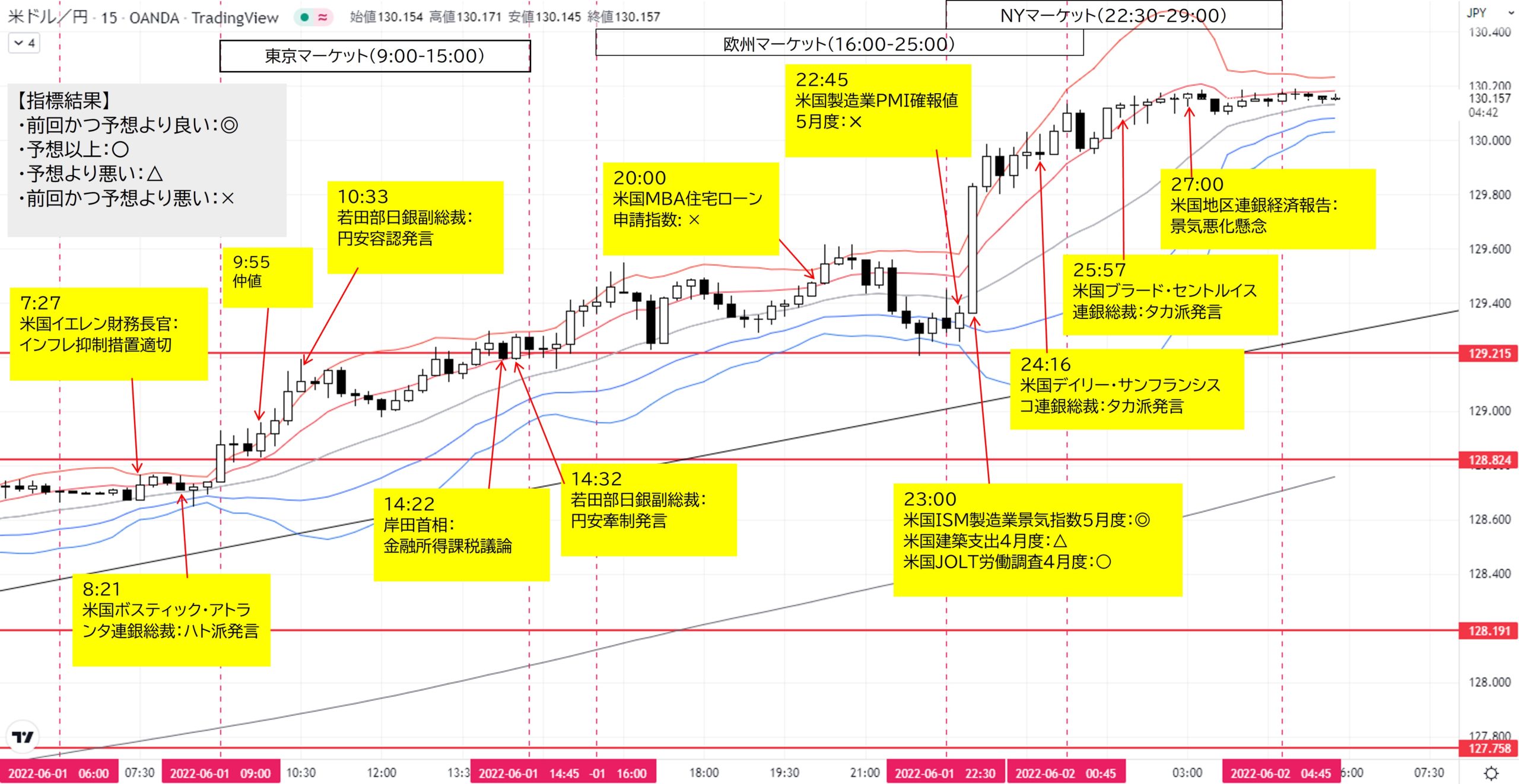

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

7:27 要人発言

米国イエレン財務長官

「インフレ予測について私は間違っていた」

「FRBはインフレ抑制に必要な措置を取っている」(Bloomberg)

8:21 要人発言

米国ボスティック・アトランタ連銀総裁(2022年FOMC投票権なし)

「支出意欲後退で年内にインフレ低下する可能性」

「利上げ一時停止はFRBプットを意味しない」(Bloomberg)

【考察】ややハト派的か

東京マーケット(9:00~15:00)

9:55 月初仲値

10:33 要人発言

若田部日銀副総裁

「経済下振れすれば躊躇なく追加的措置講じること排除すべきでない 」

14:22 要人発言

岸田首相

「新しい資本主義はアベノミクスとは違う経済モデル」

「金融所得課税は与党で今後の課題として議論が続いている」(Bloomberg)

14:32 要人発言

若田部日銀副総裁

「現時点で追加緩和の必要性、それほど高くない」

「為替の急激な変動は望ましくない」

「為替レートを目標とした政策発動は望ましくない」

欧州マーケット(16:00~25:00)

20:00 経済指標

米国MBA住宅ローン申請指数: 注目度は高くないため確認のみ。

前回-1.2%、結果-2.3%(✕)

NYマーケット(22:30~29:00)

22:45 経済指標

米国製造業PMI確報値5月度

基準50、前回57.5、予想57.5、結果57.0(✕)

23:00 経済指標

米国ISM製造業景気指数5月度:景気の先行指標として注目度大。2月度から低下継続中。

基準50、前回55.4、予想54.6、結果56.1(◎)(Bloomberg)

23:00 経済指標

米国建築支出4月度

前月比:前回0.1%(改定0.3)、予想0.5%、結果0.2%(△)

23:00 経済指標

米国JOLT労働調査4月度

前回1154.9万件(改定1185.5)、予想1140万件、結果1140万件(○)(Bloomberg)

24:16 要人発言

米国デイリー・サンフランシスコ連銀総裁(2022年FOMC投票権なし)

「政策金利を中立水準にする必要がある」

「年内に2.50%に引き上げたい」

「インフレを下げるために必要なことは何でもする」

「賃金スパイラルの兆候は見られない」

「景気後退を見込んでいない」

(Bloomberg)

【考察】タカ派発言

25:00 欧州クローズ

25:57 要人発言

米国ブラード・セントルイス連銀総裁(2022年FOMC投票権あり)

「現在の米国のマクロ状況はインフレに対するFRBの信頼性を低下させている」

「FRBは利上げやコミットメントなど、インフレを2%に戻すための重要な措置を講じている」

「FRBは利上げを伴うフォワードガイダンスに従うべき」

「労働市場は堅調で2022年もGDP成長が続くと予想。リスクは依然として高い」

「各会合での0.50%利上げは良いペース」

「バランスシート縮小は長期金利上昇に部分的に成功」

「景気後退の可能性が高い確信はない」

「インフレ低下の証拠があれば2023年後半または2024年に政策金利引き下げは可能」(Reuters)(Reuters)

【考察】タカ派発言

27:00 経済指標

米国地区連銀経済報告(ベージュブック) :FOMC開催の2週間前に公表。米金利決定の材料とされるため注目度大。

「4地区は成長のペースが前期から鈍化していることを明確に指摘」

「ほとんどの地区は製造業の継続的な成長を報告」

「小売業は消費者が物価上昇に直面したことで若干の落ち込みが見られ、住宅用不動産業は消費者が物価高と金利上昇による弱さを報告」

「金利上昇、一般的なインフレ、ロシアのウクライナ侵攻、および新型コロナによる混乱は、家計およびビジネスプランに影響を与える主要な懸念事項」

「8地区は将来の成長に対する期待が低下、3地区は特に不況について懸念表明」

「ほとんどの地区は労働市場がタイトと指摘」

「多数の地区で企業は強い賃金の伸びを、その他の企業は中程度の伸びを報告」(Bloomberg)

【考察】景気悪化の懸念あり。

29:00 NYクローズ

ファンダメンタルズ材料とドル円の関係

通貨強弱

NYマーケットクローズ時点の通貨強弱

- USD(基軸通貨):前日2位。米国ISM製造業景気指数が強い結果と要人のタカ派発言で買い。

- AUD(資源国リスクオン通貨):前日4位。株先物・株価指数上昇で買い。

- CAD(資源国リスクオン通貨):前日1位。カナダ銀行政策金利引き上げとタカ派声明で買い。

- CHF(リスクオフ通貨):前日3位。

- NZD(資源国リスクオン通貨):前日7位。

- EUR(リスクオン通貨):前日5位。高インフレによるユーロ圏景気減速懸念で売り。

- GBP(リスクオン通貨):前日6位。

- JPY(リスクオフ通貨):前日8位。

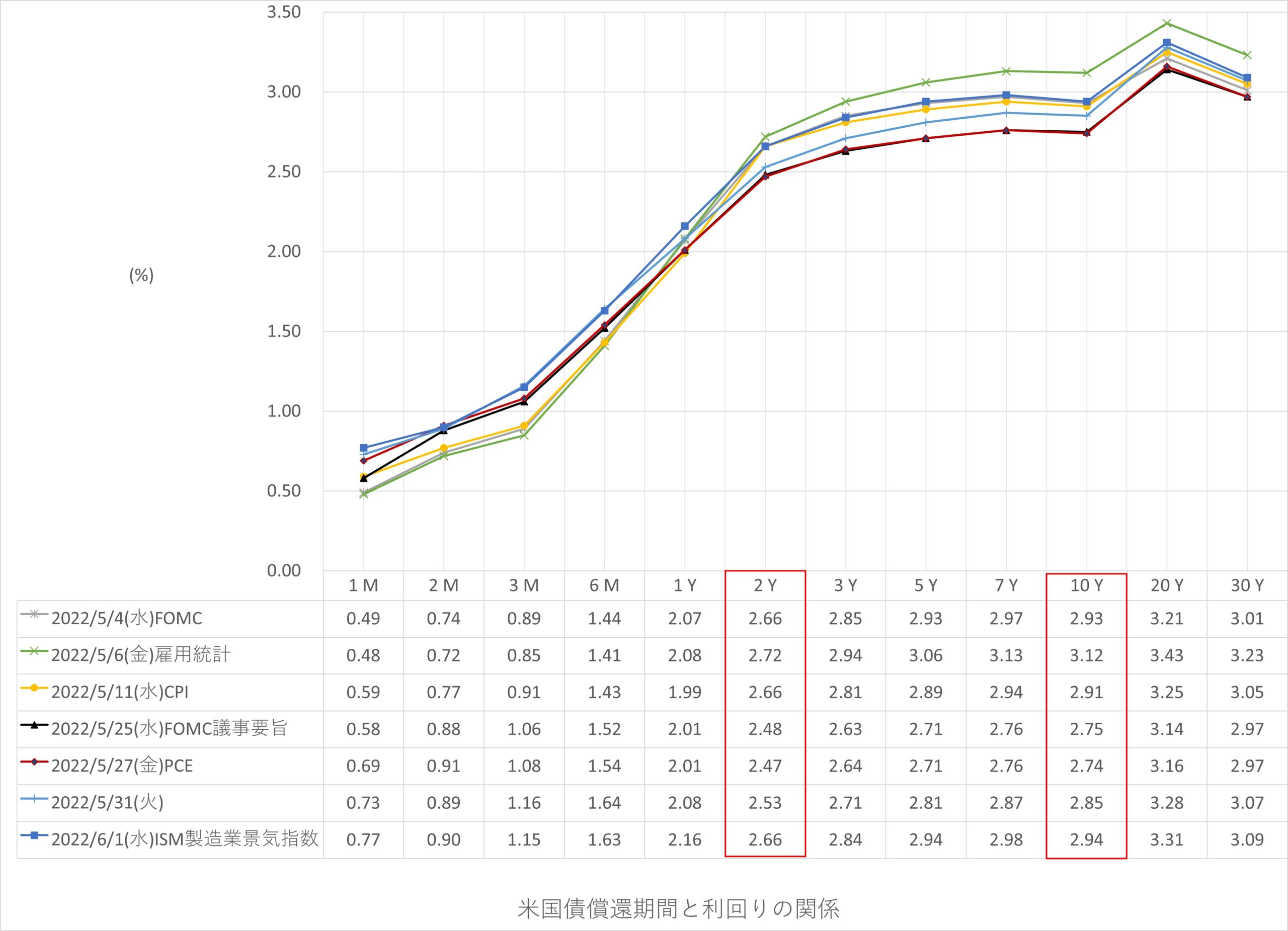

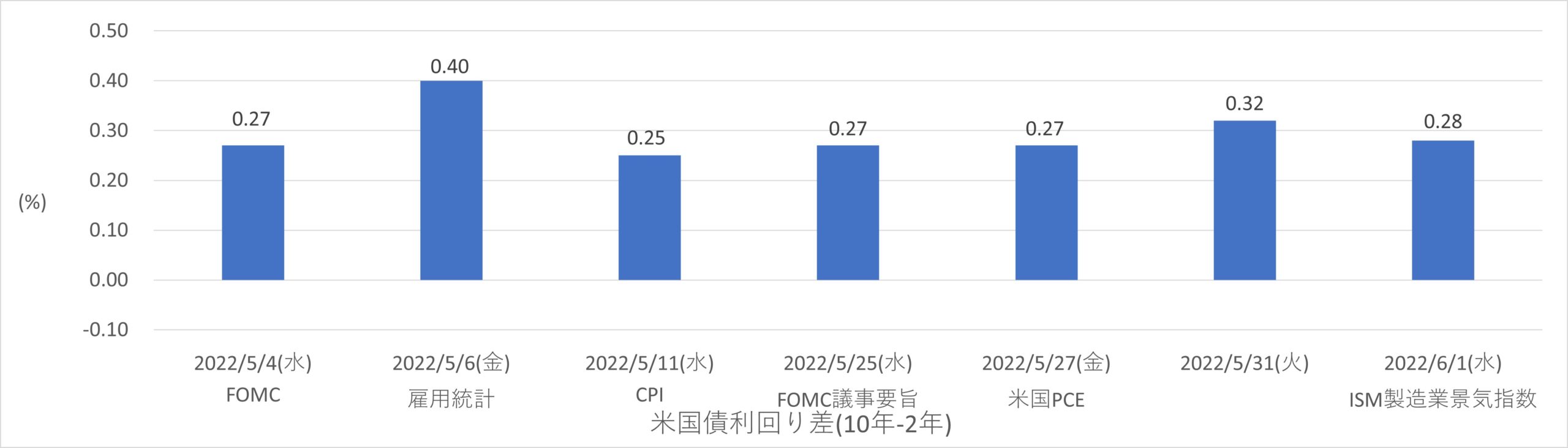

米国債イールドカーブ

6/1(水)は5/31(火)に対して、ベア・フラットニング(短期金利上昇、長期金利上昇、長短金利差縮小)。

*ベア・フラットニング:

直近の景気良好→景気過熱抑制のために政策金利上げの可能性浮上→長短金利上昇→長期金利高く将来も利上げ見込み→利上げが続く可能性あり→景気にブレーキ掛かりそう→リスクオン終焉に近い→ドル買い後退示唆

6/1の米国債2年利回りは日足陽線、米国債10年利回り日足陽線、ドルインデックス日足大陽線。6/2もドルは一旦下押ししても上昇しやすいと推測します。

テクニカル分析

ドル円チャート

- 月足: 5月下ヒゲ陰線ピンバーで引け。ボリンジャーバンド+2σをバンドウォークし強い上昇トレンド継続。

- 週足:ボリンジャーバンド+1σで反発上昇中。上昇トレンド継続。

- 日足:5/31は大陽線で引け。20MAに到達していることから反発下落に警戒。

- 4H足:綺麗な上昇ダウ形成し、ボリンジャーバンドエクスパンション。

- 1H足:ボリンジャーバンドエクスパンションしていないものの上昇トレンド。

- 15M足:ボリンジャーバンドスクイーズからエクスパンションに移行しつつあり。

【シナリオ】

①ロング

(A)4H足戻り高値実体128.824上抜け→レジサポ→目標4H足戻り高値実体129.215。

②ショート

(B)1H・4H足サポート128.181下抜け→レジサポ→目標1H足押し安値実体127.758。

【考察】

9:45 4H足戻り高値実体128.824上抜け→レジサポ→128.854(A)ロング可

13:15 目標4H足戻り高値実体129.215到達→(A)ロング成立

目標損益: (129.215-128.854)×100=36.1 pips

S/L :128.854-0.15=128.704

RR: 36.1/15=2.41

結果:+36.1pips

コメント