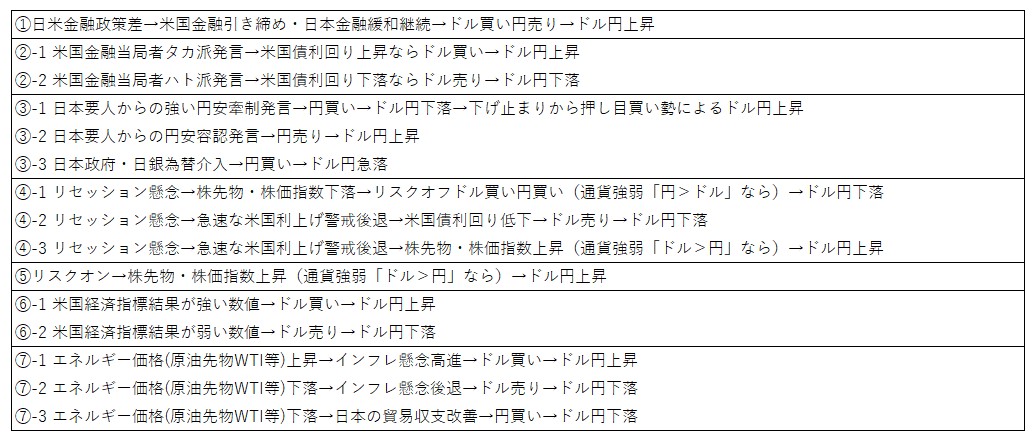

ファンダメンタルズ分析

本日のシナリオ

(1)11/14欧米マーケットのドル円影響:米国ブレイナード副議長のハト派発言以降、ドル円下落。

11/15スタートも下落優勢と考えられますが、11/10~11/11の約8円下落からの戻し上昇中であり、一時的に下落しても、再び戻し上昇が継続する可能性高い。

(2)米国経済指標(⑥):米国生産者物価指数。11/10消費者物価指数のサプライズでドル円急落したことから、普段は消費者物価指数よりも注目度が低い生産者物価指数でもサプライズあれば大きく動く可能性あり。

(3)FRB要人発言(②)

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

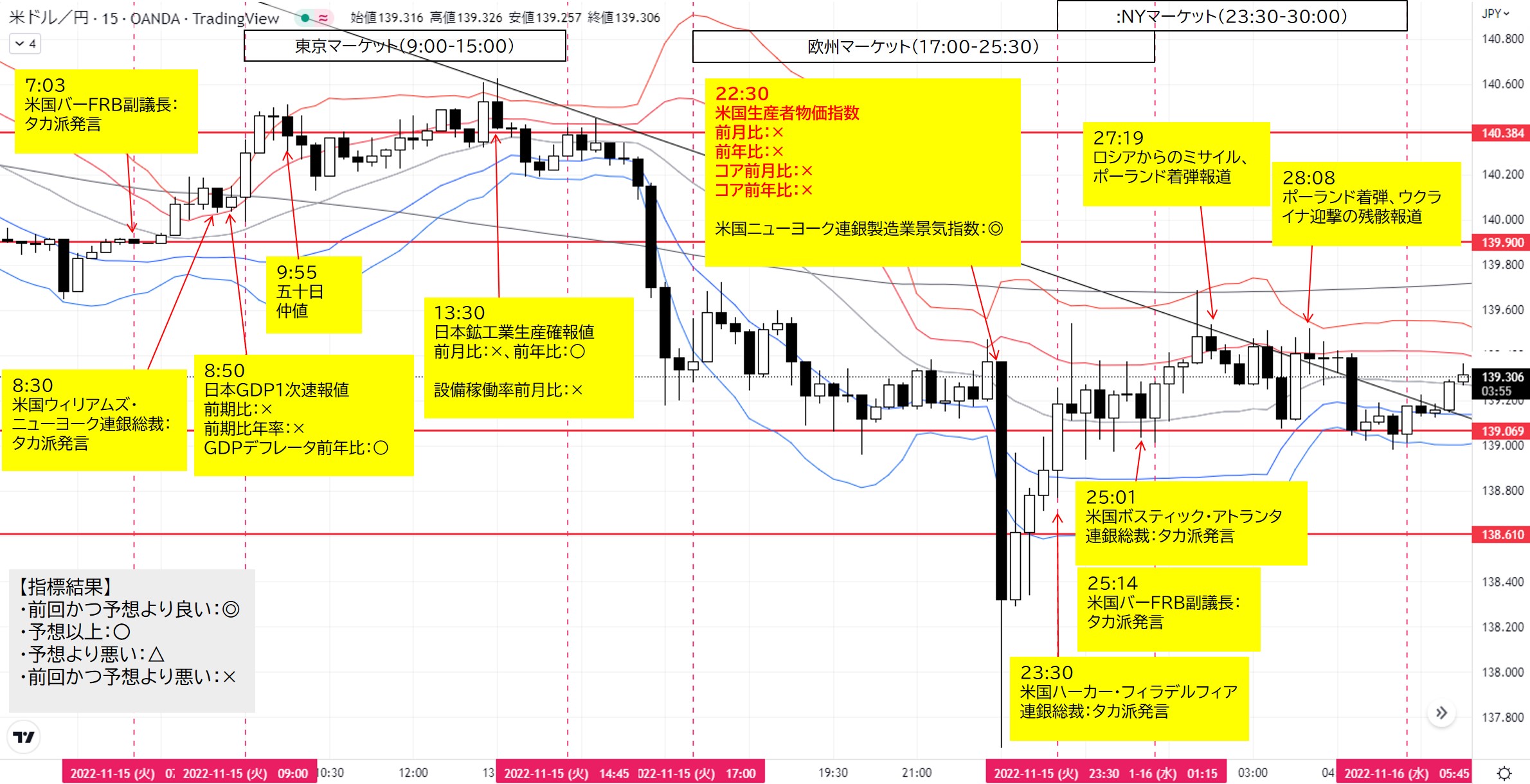

東京マーケット前

7:03 要人発言

米国バーFRB副議長(2022年FOMC投票権あり)

「米国経済見通しは金融環境の不確実性で悪化」

「インフレは高すぎる」

【考察】タカ派発言でドル円上昇

8:50 経済指標

日本GDP1次速報値 第3四半期(Bloomberg)

前期比:前回果0.9%(改定1.1)、予想0.4%、結果-0.3%(×)

前期比年率:前回3.5%(改定4.6)、予想1.2%、結果-1.2%(×)

GDPデフレータ前年比:前回-0.3%(改定-0.4)、予想-0.5%、結果-0.5%(○)

【考察】日本経済が弱く円売り材料でドル円上昇。

東京マーケット(9:00~15:00)

9:55 五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

13:30 経済指標

日本鉱工業生産確報値9月度

前月比:前回-1.6%、予想-1.6%、結果-1.7%(×)

前年比:前回9.8%、予想-9.8%、結果9.6%(○)

設備稼働率前月比:前回1.2%、予想1.2%、結果-0.4%(×)

欧州マーケット(17:00~25:30)

22:30 経済指標

米国ニューヨーク連銀製造業景気指数11月度(Bloomberg)

米国フィラデルフィア連銀製造業景気指数や米国ISM製造業購買担当者景気指数の先行指標として注目されます。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」。

基準0、前回-9.1、予想-5.8、結果4.5(◎)

22:30 経済指標

米国生産者物価指数(PPI)10月度(Bloomberg)

国内生産者が販売する商品やサービスの価格を把握する指標。FRBが金融政策を決定する上でインフレ変動を把握する重要指標。コア指数が特に重要。PPIは米国消費者物価指数(CPI)の川上に相当する指標でCPIより注目度は低い。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前月比:前回0.4%(改定0.2)、予想0.4%、結果0.2%(×)

前年比:前回8.5%(改定8.4)、予想8.3%、結果8.0%(×)

コア前月比:前回0.3%(改定0.2)、予想0.4%、結果0.0%(×)

コア前年比:前回7.3%(改定7.1)、予想7.1%、結果6.7%(×)

【考察】

発表前:15M足下降チャネル形成。

発表後:全て弱い数値のサプライズ。11/10米国消費者物価指数に引き続きインフレ圧力緩和の兆候が示されたことで、米利上げ観測後退で約1.7円急落。

23:18 要人発言

米国クックFRB理事(2022年FOMC投票権あり)

「持続的に強い労働市場を望む」

「インフレは高すぎる」

「焦点はインフレへの対応」

【考察】タカ派発言でドル円上昇。

23:30 要人発言

米国ハーカー・フィラデルフィア連銀総裁(2022年FOMC投票権なし)(Bloomberg)

「バランスシートは徐々に縮小する」

「劇的な利上げから、利下げに転じるのは好ましくない」

「政策金利が制約的な水準になれば、利上げを一時停止すべき」

「来年のどこかの時点で利上げ停止を予想」

【考察】利上げペース鈍化への言及はハト派発言。しかし、ドル円急落後の戻しが強く上昇継続。

NYマーケット(23:30~30:00)

25:04 要人発言

米国ボスティック・アトランタ連銀総裁(2022年FOMC投票権なし)(Bloomberg)

「商業不動産、銀行が利上げでつまづいている」

「インフレ抑制には追加利上げが必要」

「労働市場は依然として逼迫、賃金の上昇圧力が見られる」

【考察】タカ派発言でドル円上昇。

25:14 要人発言

米国バーFRB副議長(上院銀行委員会)(2022年FOMC投票権あり)(Bloomberg)

「インフレは高すぎる」

「景気の著しい軟化を予想」

【考察】タカ派発言でドル円上昇。

27:26 報道

「ロシアからのミサイルが、ポーランドとウクライナの国境付近に着弾、少なくとも2人死亡」(Bloomberg)

【考察】NATO加盟国であるポーランドを巻き込んだことで大きな紛争に発展する可能性あり。地政学リスクオフ円買いでドル円下落。

28:08 報道

「ポーランド着弾のミサイル、ウクライナ軍が撃ち落としたロシアミサイルの残骸である可能性が最も高い」

【考察】ロシアが直接ポーランドを狙った攻撃ではない可能性が高まったことで地政学リスクオフ後退。

東京マーケット:オープン前のFBB要人のタカ派発言と日本GDP1次速報値の弱い数値でドル円上昇。

欧米マーケット:米国生産者物価指数の弱い数値期待のためかオープン前からドル円急落。米国生産者物価指数の弱い数値で暴落。その後、FRB要人のタカ派・ハト発言交錯、欧州地政学リスクオフ・リスクオフ交錯でレンジ推移。

ファンダメンタルズ材料とドル円の関係

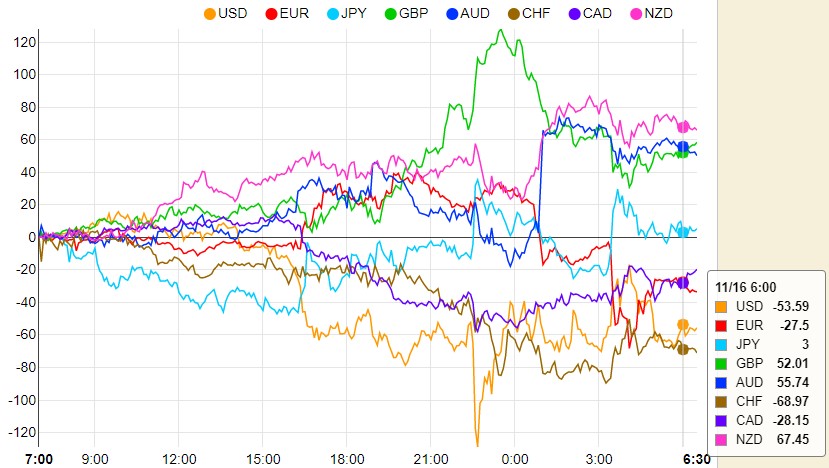

通貨強弱

NYマーケットクローズ時点の通貨強弱

- NZD(資源国リスクオン通貨):

- AUD(資源国リスクオン通貨):

- GBP(リスクオン通貨):

- JPY(リスクオフ通貨):欧州地政学リスクオフで買い。

- CAD(資源国[産油国]リスクオン通貨):欧州地政学リスクオフで原油先物価格上昇し買い。

- USD(基軸通貨):米国生産者物価指数の弱い数値で売り。

- CHF(リスクオフ通貨):

- EUR(リスクオン通貨):独・欧州ZEW景況感指数が強い数値で買い。ロシアミサイルがポーランド着弾し地政学リスクオフで売り。

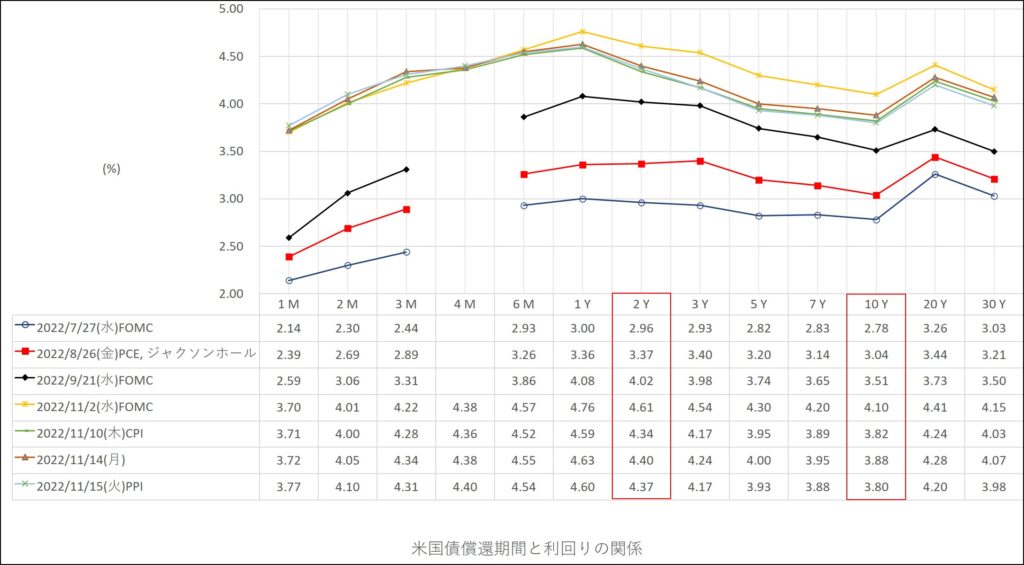

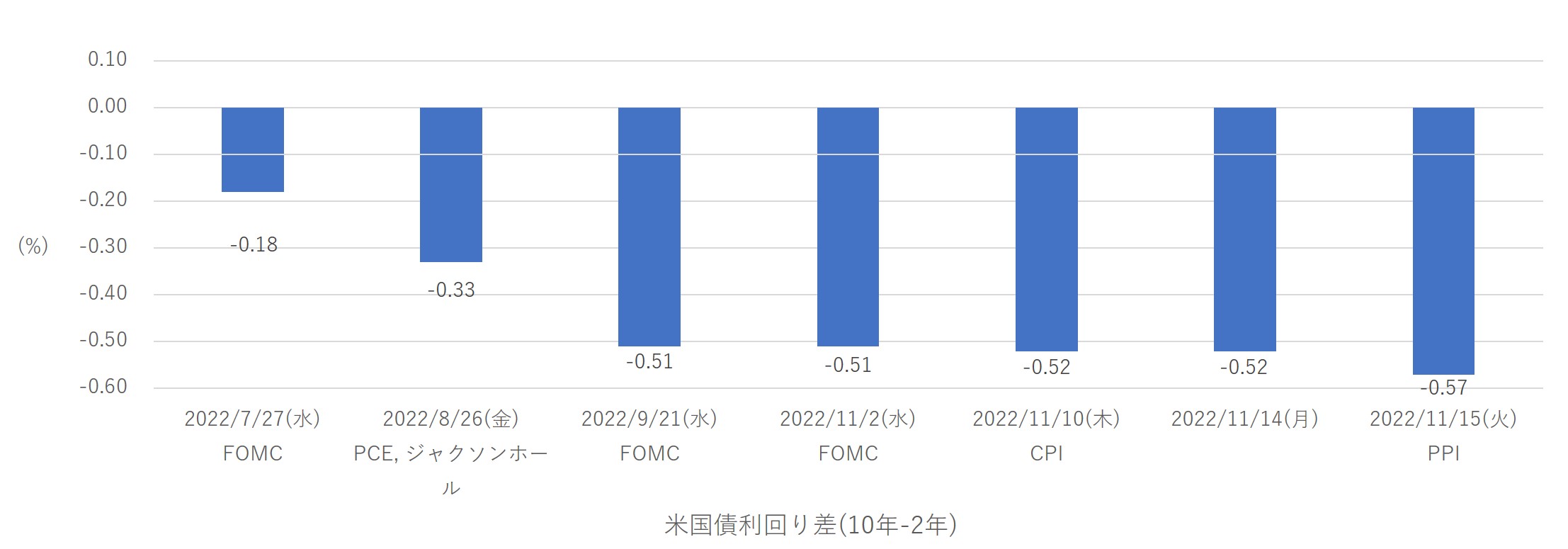

米国債イールドカーブ

11/15(火)は11/14(月)に対してブル(短期金低下、長期金利低下、長短金利差拡大)でドル売り優勢で、ドルインデックス下落の動きと一致。

日足ドルインデックス:下長ヒゲ陰線。下降トレンド継続。トレンドライン付近108.242まで上昇後に上げ止まればサポート106.363下抜ければ200MA付近サポート105.092に向かう流れ。

日足米国債2年利回り:陰線。下降トレンドライン付近から下落に転じており、サポート4.281%下抜けて次のサポート4.082%に向かって下落継続の可能性高い。

日足米国債10年利回り:陰線。下降トレンドラインから下落に転じており3.819%下抜け。よって、3.624%に向かう可能性高い。

テクニカル分析

ドル円トレード

- 月足:10月大陽線で引け。ボリンジャーバンド+2σをバンドウォーク。

- 週足:11/14週、陽線形成中。サポート138.38かつ20MA到達したことで戻しの上昇発生の可能性あり。

- 日足:11/14上長ヒゲ陽線。下降トレンド。

- 4H足:レンジ。

- 1H足:レンジ。

- 15M足:下降トレンド。

【シナリオ】

①ロング

(A)1H足レジスタンス140.583上抜け→4H足20MA上、レジサポ→目標4H足レジスタンス142.334

②ショート

(B)1H足サポート139.682下抜け→レジサポ→目標1H足サポート139.069

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー

トレード1

・1H足陰線連続で139.682下抜け→大きめの戻し想定→1H足レジサポ→(B)ショート→T/P到達→(B)ショート成立

ショート:139.474

T/P:139.069

獲得pips:+40.5

11月通算:6勝8敗、勝率42.9%、平均RR2.03

11月獲得pips:+176.2

コメント