ファンダメンタルズ分析

本日のシナリオ

注目材料

1. ウクライナ情勢緊迫化

(1)戦闘激化、停戦交渉不調、ウクライナ原発攻撃、核威嚇:リスクオフ

「安全資産米国債買い→米国債利回り低下→ドル売り」「安全資産ドル買い」

「米国債利回り低下→日米金利差縮小→円買い」、「株価下落→円買い」

⇒ドル買いドル売り交錯、円買い。総じてドル円下落と推測。

(2)停戦交渉前進:リスクオフ後退

(1)と逆の動きとなるためドル円上昇と推測。

(3)コモディティ価格・食品価格急騰

「決済ドル需要増→ドル買い」、「インフレ加速→米利上げ見込み→ドル買い」、「スタグフレーション懸念→ドル売り」

「日本貿易収支悪化→円売り」、「インフレ加速→円利上げ観測→円買い」「スタグフレーション懸念→円売り」

⇒ドル買いドル売り、円買い円売りが交錯。しかし、急な円利上げは考えにくいことから、総じてドル円上昇と推測。

前週末はウクライナ情勢の急速な悪化が見られなかったためか、日米金融政策差の影響が強く出てドル円急騰しました。本日も流れを引き継いでドル円上昇しやすいと推測します。

しかし、停戦交渉に進展なくロシアの攻撃は激しさを増していることから、急速にリスクオフが強まる報道や要人発言に引き続き警戒します。

マーケットの動き

東京マーケット前

6:00 取引開始

・ドル円: 117.353 (前営業日終値 117.291 からギャップアップスタート)

東京マーケット(9:00~15:00)

9:00 オープン

・ドル円: 117.497

・日経平均株価: 25338.64 (前日営業日終値 25162.56 )

・TOPIX 1812.43 (前日営業日終値 1799.54 )

株価指数はギャップアップスタート。ウクライナ情勢ややリスクオフ後退の影響の様子。

9:55 仲値

・ドル円: 117.588

15:00 クローズ

・ドル円: 117.786

・米国債2年利回り: 1.802 %

・米国債10年利回り: 2.048 %

・日経平均株価: 25307.78 (前営業日比 +145.22、 0.58 %)

・TOPIX 1812.28 (前営業日比 +12.74、 0.71 %)

欧州マーケット(17:00~25:30)

17:00 オープン

・ドル円: 117.711

・米国債2年利回り: 1.791 %

・米国債10年利回り: 2.044 %

NYマーケット(22:30~29:00)

22:30 オープン

・ドル円: 118.004

・米国債2年利回り: 1.824 %

・米国債10年利回り: 2.096 %

・ダウ平均: 33000.37 (前営業日終値 32944.18 )

・S&P500: 4202.75 (前営業日終値 4204.32 )

・ナスダック: 12795.12 (前営業日終値 12843.82 )

22:58 要人発言

ウクライナ交渉官

「ロシアとの停戦交渉、明日まで一時休止」

【ウクライナ】ウクライナとロシアの協議中断、米中高官が対面会談(Bloomberg)

25:30 欧州クローズ

・ドル円: 117.985

・米国債2年利回り: 1.822 %

・米国債10年利回り: 2.121 %

29:00 NYクローズ

・ドル円: 118.18

・米国債2年利回り: 1.863 %

・米国債10年利回り: 2.145 %

・ダウ平均: 32945.23 (前営業日比 +1.03、 +0.00 %)

・S&P500: 4173.12 (前営業日比 -31.20、 -0.74 %)

・ナスダック: 12581.23 (前営業日比 -262.58、 -2.04 %)

ファンダメンタルズ材料とドル円の関係

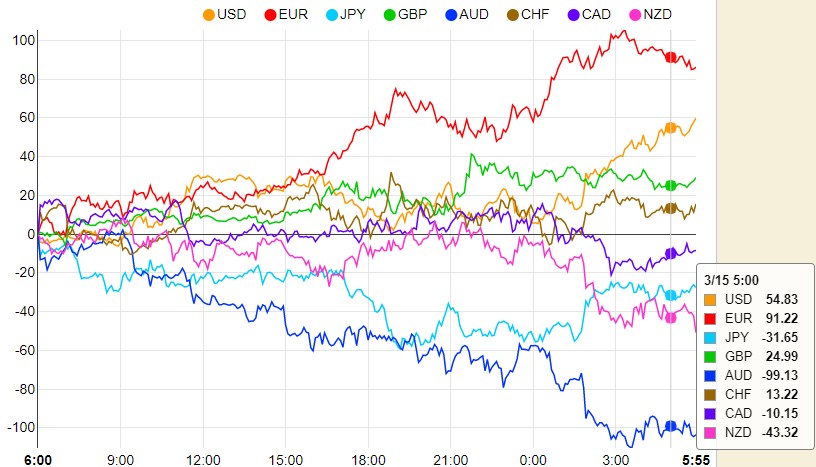

通貨強弱

NYマーケットクローズ時点の通貨強弱

- EUR(リスクオン通貨):前日5位

- USD(基軸通貨):前日2位

- GBP(リスクオン通貨):前日3位

- CHF(リスクオフ通貨):前日4位

- CAD(資源国リスクオン通貨):前日1位

- JPY(リスクオフ通貨):前日7位

- NZD(資源国リスクオン通貨):前日6位

- AUD(資源国リスクオン通貨):前日8位

【考察】

ウクライナ停戦交渉が今までより進展があったことでリスクオフ後退の動き(①戦地に近い通貨買いEUR, GBP, CHF)、②戦地から遠いかつロシア・ウクライナ代替資源通貨売り(AUD, NZD)、③エネルギー価格下落によるCAD売り)と、金融引き締めによるUSD買い、金融緩和継続かつ貿易収支悪化によるJPY売りの動きになりました。

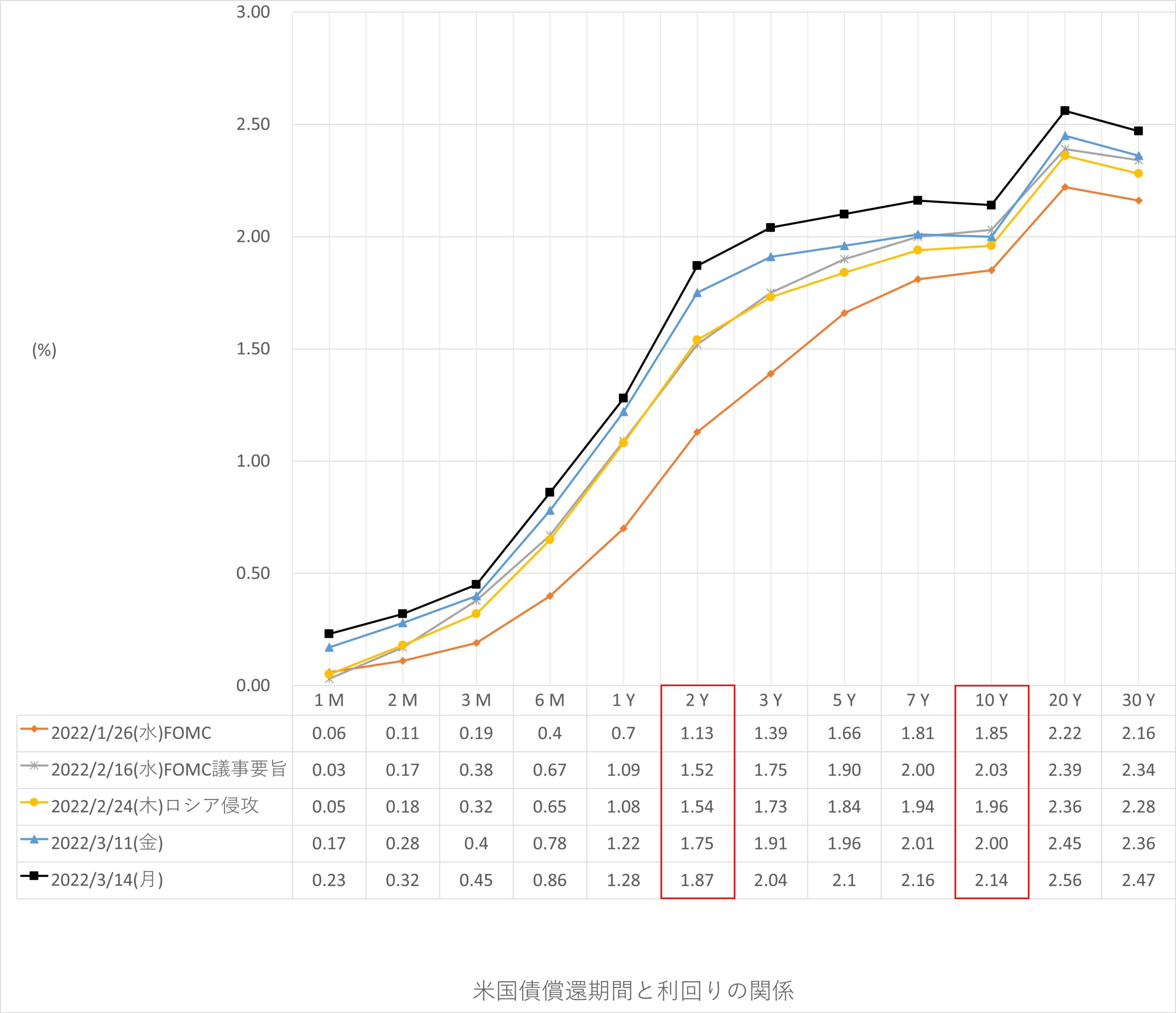

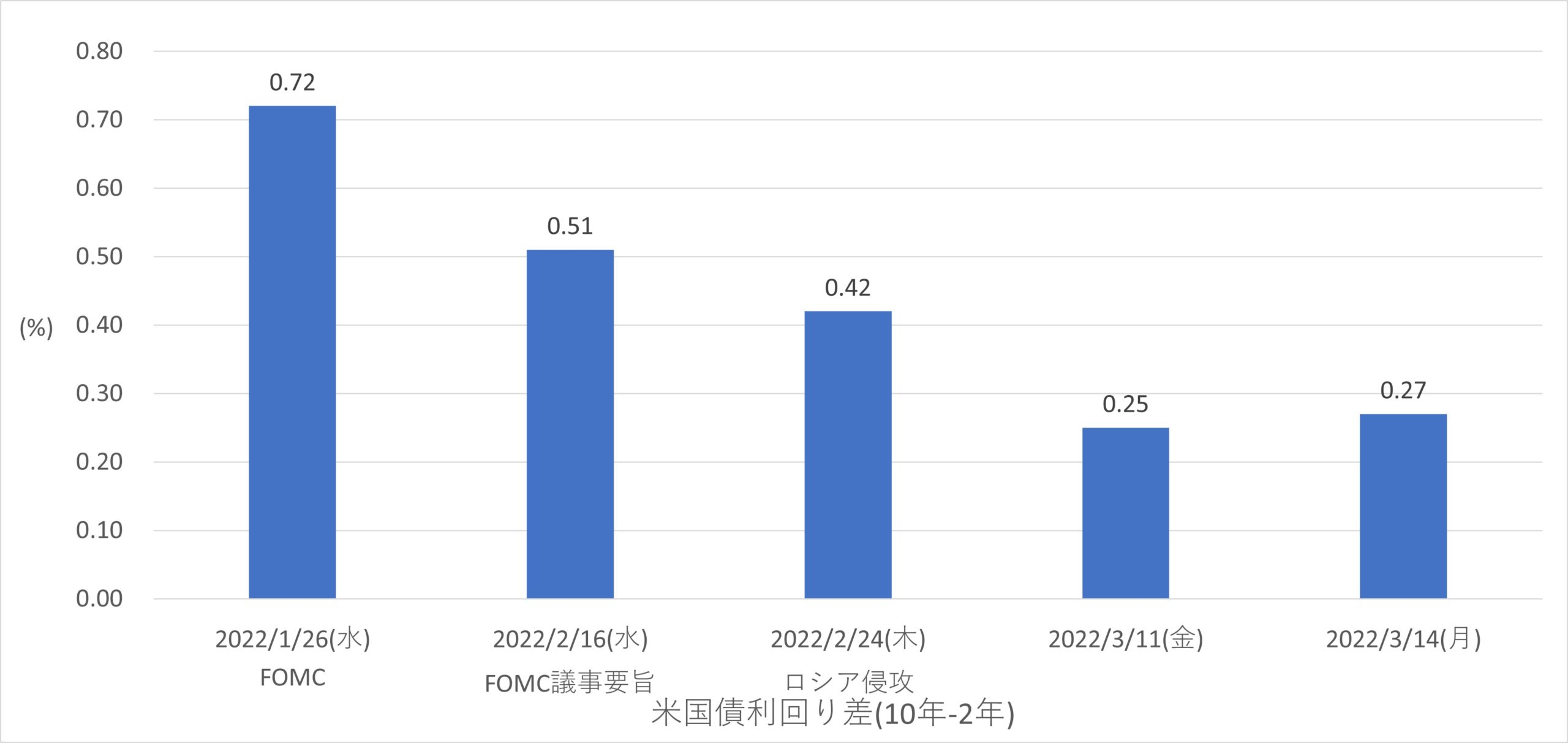

米国債イールドカーブ

3/14(月)は3/11(金)に対して、ベア・スティープニング(短期金利上昇、長期金利上昇、長短金利差拡大)になりました。

*ベア・スティープニング:直近の景気良好→景気過熱抑制のために政策金利上げの可能性浮上→長短金利上昇→長期金利高く将来も利上げ見込み→好景気継続→リスクオン→ドル買い示唆

テクニカル分析

ドル円チャート

- 月足: ボリンジャーバンドエクスパンションし上昇トレンド継続。下値は5MAでサポート。

- 週足: 先週は大陽線でアセンディングトライアングル上抜け。ボリンジャーバンドエクスパンションし上昇トレンド。

- 日足: ボリンジャーバンドエクスパンションし強い上昇トレンド。

- 4H足:ボリンジャーバンドエクスパンションし強い上昇トレンド。

- 1H足: ボリンジャーバンドエクスパンション終了も、上昇トレンド。

- 15M足:ボリンジャーバンドスクイーズしつつあるも上昇トレンド。

【シナリオ】

①ロング

(A)15M足20MAかつ右上がりトレンドライン反発・レジサポ→目標月足・週足ヒゲ先118.569。

(B) (C)下落後、1H足押し安値116.872反発→上昇ダウ・レジサポ→目標1H足レジスタンス117.347。

②ショート

(C)15M足20MAかつ右上がりトレンドライン下抜け→15MA足20MA反発・レジサポ→目標1H足押し安値116.872。

(D)目標1H足押し安値116.872下抜け→下降ダウ・レジサポ→目標4H足20MA付近レジスタンス116.189。

全時間足上昇トレンドであるためロング優先。

【考察】

10:00 15M足20MA・トレンドライン反発→(A)ロング可。目標118.569に向けて上昇中。

コメント