ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

9/26は英国大規模減税案・国債増発計画発表を要因とする世界的なリスクオフでドル買い・円買い交錯しながらも、FRBタカ派姿勢のドル買い、日銀ハト派姿勢の円売りでドル円は上昇しました。一方で、政府・日銀の為替介入懸念(もしくは実施)によって時折強い円買いによるドル円下落が生じました。

9/22政府・日銀為替買い介入が実施された146円付近に近づいており、急激な変動に該当するような上昇に見えることから、いつ介入が入っても不思議ではありません。

本日の注目材料は米国経済指標(特に住宅関連)とFRB当局者発言。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

安倍晋三元首相国葬(日本経済新聞)

10:14 要人発言

日銀、臨時の国債買入れオペを通知

【考察】円売り→ドル円上昇

欧州マーケット(16:00~25:00)

16:35 要人発言(Bloomberg)

米国エバンス・シカゴ連銀総裁(2022年FOMC投票権なし)

「高いインフレ制御が最優先」

「来年春の実質金利、1.5%となる可能性」

「年末時点のFF金利コンセンサスは4.25-4.50%」

【考察】タカ派発言

16:57 報道

ノルドストリーム、ガスパイプライン3本の損傷発生

【考察】エネルギー価格上昇→ドル買い・円売り材料。しかし、被害規模など不明なためかドル円反応薄。

19:19 要人発言(Bloomberg)

米国エバンス・シカゴ連銀総裁(2022年FOMC投票権なし)

「年内、1.00-1.25%以上の利上げ見込み」

「ある時点で利上げペースを遅らすのが適切」

「私見の金利見通しはFOMC予測中央値とほぼ一致する」

「バランスシート縮小は35-50bps利上げに相当する」

「ある時点、利上げペースを落として経済への影響を評価することが適切」

【考察】タカ派発言

21:30 経済指標(Bloomberg)

米国耐久財受注速報値8月度

前月比:前回-0.1%、予想-0.4%、結果-0.2%(○)

コア前月比:前回0.2%、予想0.1%、結果0.2%(○)

22:00 経済指標

米国住宅価格指数7月度

前月比:前回0.1%、予想0.1%、結果-0.6%(✕)

22:00 経済指標

米国S&Pケースシラー住宅価格7月度

前年比:前回18.65%(改定18.66)、予想17.45%、結果16.06%(✕)

NYマーケット(22:30~29:00)

22:43 要人発言(Bloomberg)

米国ブラード・セントルイス連銀総裁(2022年FOMC投票権あり)

「米国は深刻なインフレ問題を抱える」

「インフレに適切に対応すべき」

「1970年代の不安定な時代を再現してはならない」

「労働市場は非常に力強く、インフレに対処できる」

「次回FOMCで更なる利上げ予定」

【考察】タカ派発言

23:00 経済指標(Bloomberg)

米国コンファレンスボード消費者信頼感指数9月度

米国ミシガン大学消費者信頼感指数と同様、経済活動全体に重要な役割を果たす個人消費に関する重要指標。

前回103.2(改定103.6)、予想104.3、結果108.0(◎)

23:00 経済指標(Bloomberg)

米国新築住宅販売件数8月度

住宅市場は消費に大きな影響を与えることから景気の先行指標として中古住宅販売件数とともに重要。

前回51.1万件(改定53.2)、予想50.1万件、結果68.5万件(◎)

23:00 経済指標

米国リッチモンド連銀製造業指数9月度

基準0、前回-8、予想-12、結果0(◎)

24:00 月末ロンドンフィックス

26:00 経済指標

米国5年債入札

「入札好調→利回り低下→ドル売り材料」、「入札不調→利回り上昇→ドル買い材料」

最高落札利回り:前回3.230%、結果4.228%(✕)

【考察】入札不調→米国債利回り上昇→ドル買い・円売り→ドル円上昇

26:02 要人発言(Bloomberg)

米国カシュカリ・ミネアポリス連銀総裁(2022年FOMC投票権なし)

「FRBはインフレ2%に低下するよう努めている」

「利上げペースは適切」

「引き締めが十分かはまだ不明」

「ソフトランディングは可能」

「コアインフレ低下まで引き締め継続する」

「時期尚早の緩和は間違い」

【考察】タカ派発言

FBR当局者のタカ派発言、米国耐久財受注速報値・米国コンファレンスボード消費者信頼感指数・米国新築住宅販売件数・米国リッチモンド連銀製造業指数の強い数値と米国5年債入札不調でドル円上昇。政府・日銀為替買い介入警戒でドル円下落。

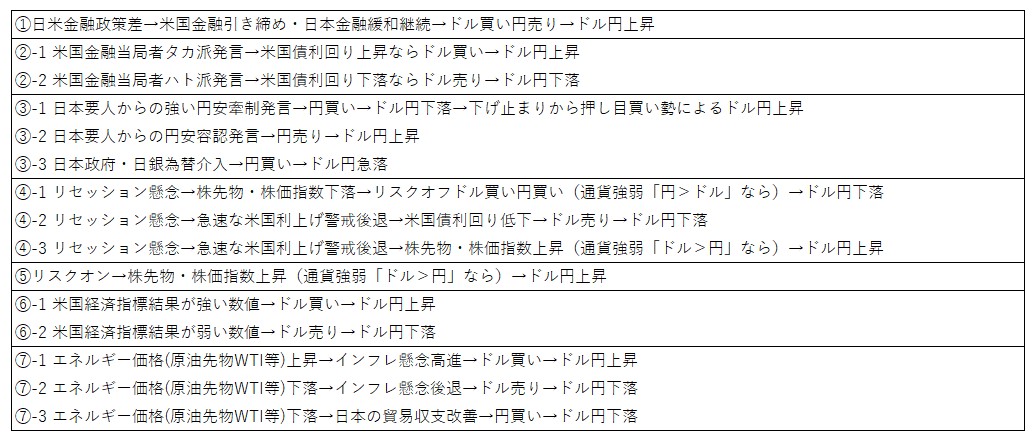

ファンダメンタルズ材料とドル円の関係

通貨強弱

NYマーケットクローズ時点の通貨強弱

- GBP(リスクオン通貨):英国トラス政権発表の大規模減税案・国債増発計画により財政悪化懸念で売り。

- CHF(リスクオフ通貨):

- CAD(資源国リスクオン通貨):

- USD(基軸通貨):FBR当局者のタカ派発言で買い。米国経済指標が総じて強い数値で買い。英国発リスクオフでの買い。

- NZD(資源国リスクオン通貨):

- JPY(リスクオフ通貨):政府・日銀の為替介入警戒で買い。金融緩和継続で売り。英国発リスクオフでの買い。

- EUR(リスクオン通貨):ロシア産天然ガスパイプライン「ノルドストリーム」でガス漏れ発生→天然ガス先物が急騰→欧州リセッション懸念で売り。

- AUD(資源国リスクオン通貨):

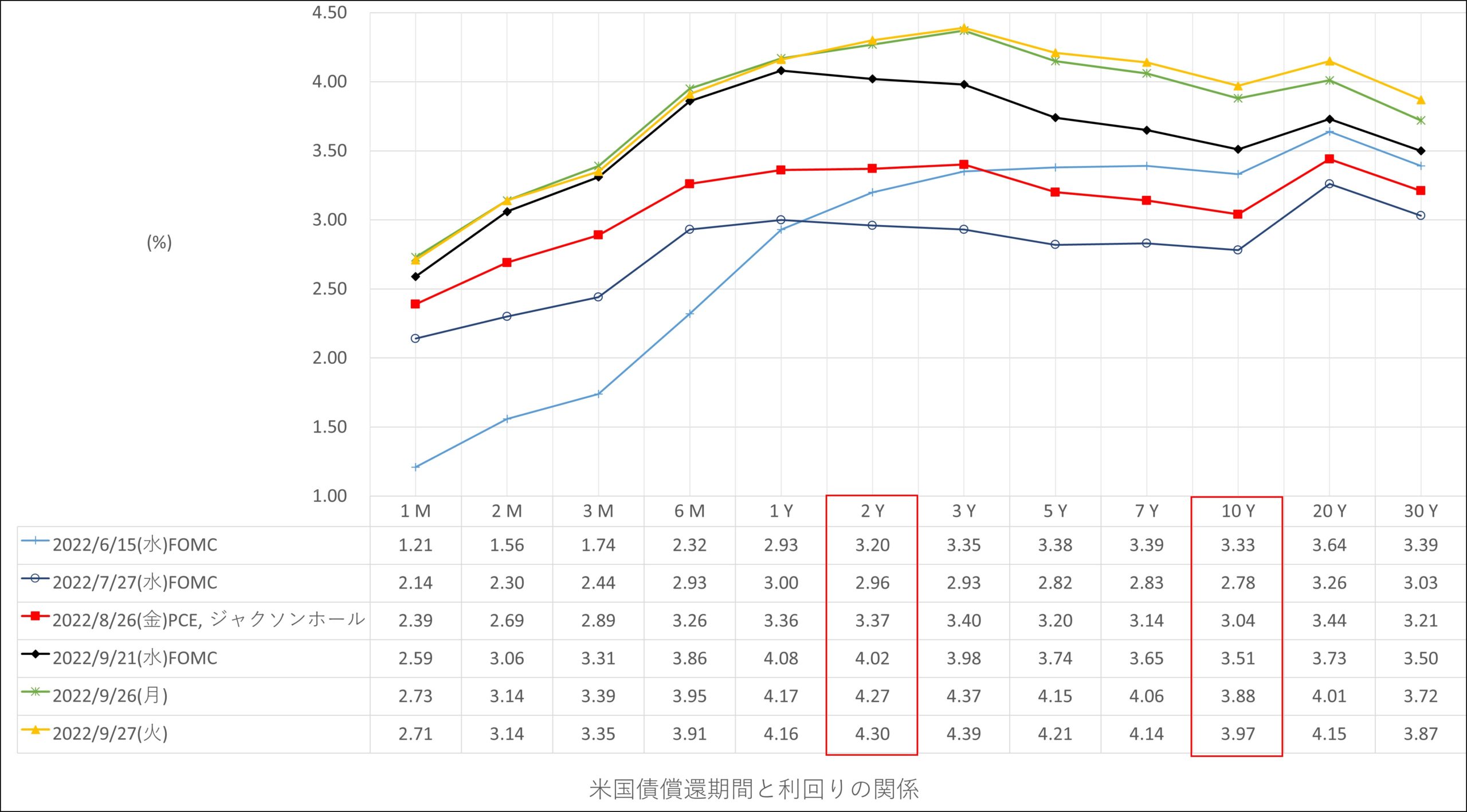

米国債イールドカーブ

9/27(火)は9/26(月)に対してベア(短期金利上昇、長期金利上昇、長短金利差縮小)。

ドル買い加速。

テクニカル分析

ドル円トレード

- 月足:ボリンジャーバンド+2σをバンドウォーク。一旦の上限は147.222付近と推測。

- 週足:。ボリンジャーバンド+2σバンドウォーク終了。上昇トレンド継続。

- 日足:9/26大陽線。直近はレンジ上限。

- 4H足:上昇トレンド。しかし大陰線包み足起点付近まで上昇しており下落に転じる可能性あり。

- 1H足:上昇ウェッジ。

- 15M足:ボリンジャーバンドスクイーズしレンジ。

【シナリオ】

①ロング

(A)4H足レジスタンス144.801上抜け→レジサポ→目標4足レジスタンス145.399

②ショート

(B)1H足サポート144.474下抜け→1H足20MA下でレジサポ→目標4H足サポート143.808

【前提】

目標:リスクリワード2.0以上、値幅20pips以上

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー

トレード1

ショート:144.420

S/L :144.720

獲得pips:+30.0

9月通算:6勝8敗1分、勝率42.9%、平均RR2.26

9月獲得pips:+76.5

コメント