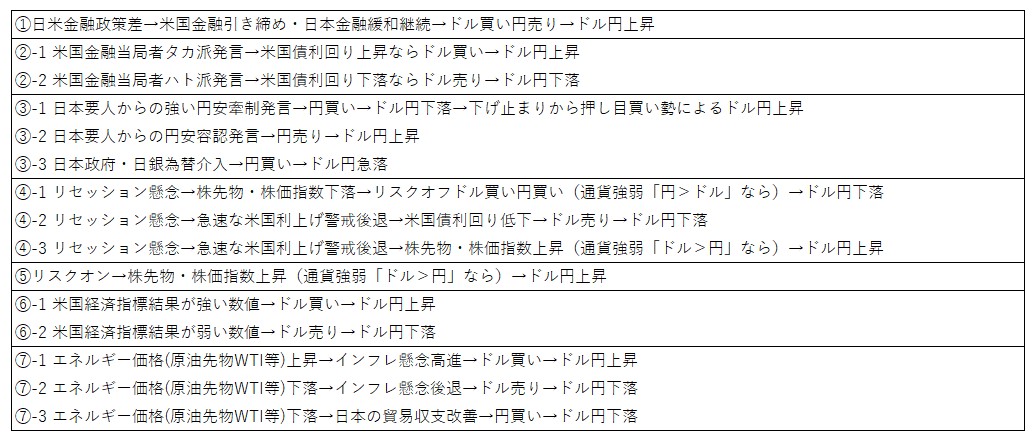

ファンダメンタルズ分析

本日のシナリオ

(1)10/20のドル円上昇の影響:FRB当局者タカ派発言でドル円上昇継続見込み。

(2)政府・日銀為替介入懸念(③-3):鈴木財務相の代り映えのない牽制発言は効果なく、神田財務官の強い牽制発言はややドル円下落効果あり。150円突破したことで介入懸念は高まったと考えますが、じり上げなら引き続き気にせず取り組みたい。しかし、今までなかったような強烈な円安牽制発言あれば一時的にドル円急落はありそう。但し、発言だけでは直ぐに押し目買いが入る見込み。

(3)米国FRB当局者発言(③-1):タカ派発言の見込み。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

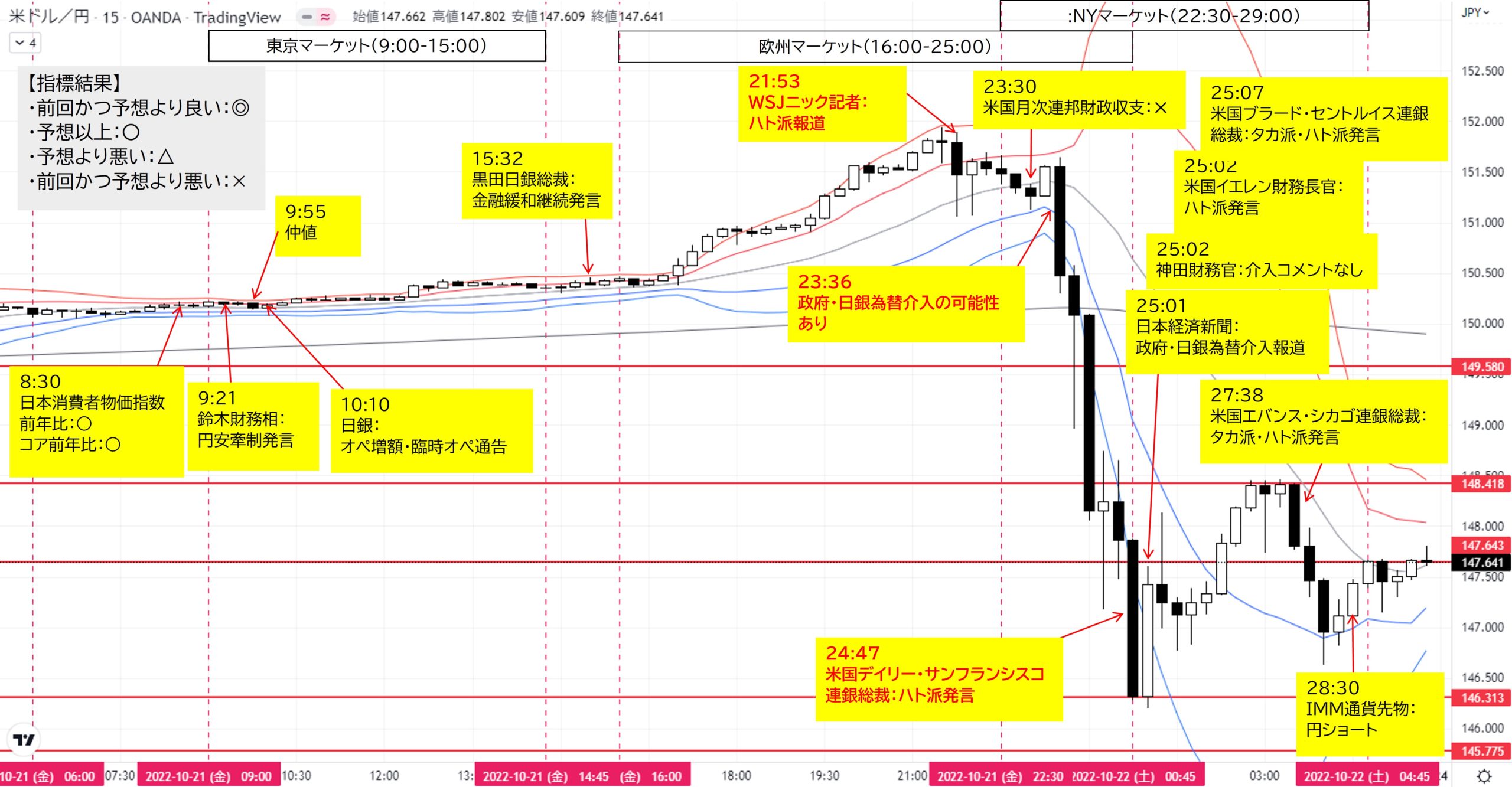

東京マーケット前

8:30 経済指標(Bloomberg)

日本消費者物価指数9月度

前年比:前回3.0%、予想2.9%、結果3.0%(○)

コア前年比:前回2.8%、予想3.0%、結果3.0%(○)

東京マーケット(9:00~15:00)

9:21 要人発言(日本経済新聞)

鈴木財務相

「円安にはプラスとマイナス双方ある」

「急速で一方的な円安は望ましくない」

「円安、マイナス面の影響を緩和することが重要」

「過度な為替変動には適切な対応」

「円安、投機による過度な変動は容認できない」

「円安のプラス効果でインバウンド復活などを推進」

【考察】円安牽制発言だけでなく、円安容認とも捉えられる発言あったことで、ドル円は緩やかに上昇。

10:10 要人発言(Bloomberg)

日銀

オペ増額、臨時買い入れオペ通告

【考察】 円売り材料。前日の臨時オペは反応薄でしたが、連日のオペだったことで影響が出てきたためかドル円上昇。そうであれば、今後の臨時オペ通告に注目したい。

15:32 要人発言(Bloomberg)

黒田日銀総裁

「為替市場の動向、日本経済・物価への影響を注視」

「景気は持ち直している」

「金融緩和を継続する」

「日本経済の不透明感は極めて高い」

【考察】 金融緩和継続発言。サプライズなくドル円上昇継続。

欧州マーケット(16:00~25:00)

21:53 報道(The Wall Street Journal)

米WSJ、FEDウォッチャー、ニック・ティミラオス記者

「11月FOMCでは0.75%利上げ」

「12月FOMCでは0.50%利上げを議論する見通し」

「複数の委員がやり過ぎるリスクを意識していると指摘」

【考察】過去、ブラックアウト期間中にリーク報道を流しているニック記者であるため、影響力あり。市場では12月FOMCも0.75%利上げ織り込み済であったなかでの0.50%利上げ記事であったことから、サプライズのハト派内容でドル売りによってドル円下落。

23:30 経済指標(Bloomberg)

米国月次連邦財政収支9月度

マイナスは財政赤字、プラスは財政黒字。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前回-2196億ドル、予想-4240億ドル、結果-4297億ドル(✕)

23:36 ドル円急落(Bloomberg)

【考察】政府・日銀による円買い介入の可能性あり

24:47 要人発言(Bloomberg)

米国デイリー・サンフランシスコ連銀総裁(2022年FOMC投票権なし)

「家賃のインフレは減速しつつある」

「締め付けすぎによる景気後退は避けたい」

「いつまでも0.75%利上げに固執すべきでない」

「引き締めすぎにならないようにする必要」

【考察】今までよりハト派発言により、ドル売りでドル円下落。

25:01 報道(日本経済新聞)

日本経済新聞

「ドル円が一時151.95円と32年ぶりの高値を更新したことを受けて、政府・日銀は円買い・ドル売りの為替介入に踏み切ったよう」

25:02 要人発言

神田財務官

「為替介入の有無についてコメントしない」

25:02 要人発言(Reuters)

米国イエレン財務長官

「米国経済にインフレが浸透しつつあるとは思わない」

「運送コスト低下の初期兆候が見られる」

「失業者急増を引き起こさずにインフレ抑制の方法がある」

【考察】インフレ低下兆候はハト派発言。

25:07 要人発言

米国ブラード・セントルイス連銀総裁(2022年FOMC投票権あり)

「雇用市場は依然として堅調」

「強い労働市場のお陰でインフレと戦うことができる」

「米国は低い成長に陥っている」

「インフレ抑制できる金利が望ましい」

「イールドカーブの逆転はインフレ低下を示す」

【考察】タカ派とハト派発言

27:38 要人発言(Reuters)

米国エバンス・シカゴ連銀総裁(2022年FOMC投票権なし)

「更に利上げして金利を維持する必要がある」

「金融政策は見通しとリスクで決定される」

「労働市場の一部が弱まりつつある兆候がある」

「2023年初頭までに政策金利4.5%をすこし上回る見込み」

【考察】タカ派とハト派発言

NYマーケット(22:30~29:00)

28:30 経済指標

IMM通貨先物

円ショート拡大(ポジション推移)

東京マーケット:

日足始値150.16からドル円じり上げ継続。

欧米マーケット:黒田日銀総裁の金融緩和継続ハト派発言を受け、更にドル買い円売りが強まり、日足高値151.95円へと1990年7月以来32年ぶりの高値を更新。

一気に152円台突破が意識されたタイミングで、米国WSJのFEDウォッチャーであるニック記者のハト派記事を受けて上昇ストップ。

NYマーケットオープン後、政府・日銀による為替介入発生(後日確定)。

直前151.55から日足安値146.20円へ、約5.3円暴落しました。

その後、やや持ち直して日足終値147.64円で引け。

ファンダメンタルズ材料とドル円の関係

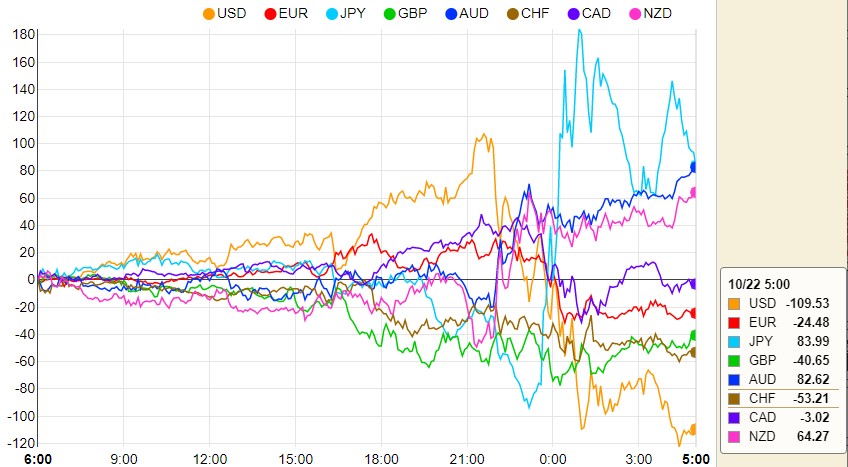

通貨強弱

NYマーケットクローズ時点の通貨強弱

- JPY(リスクオフ通貨):政府・日銀の為替介入(の可能性大)で買い。

- AUD(資源国リスクオン通貨):

- NZD(資源国リスクオン通貨):

- CAD(資源国リスクオン通貨):

- EUR(リスクオン通貨):

- GBP(リスクオン通貨):

- CHF(リスクオフ通貨):

- USD(基軸通貨):ウォールストリートジャーナルのハト派記事とFRB当局者のハト派発言で売り。

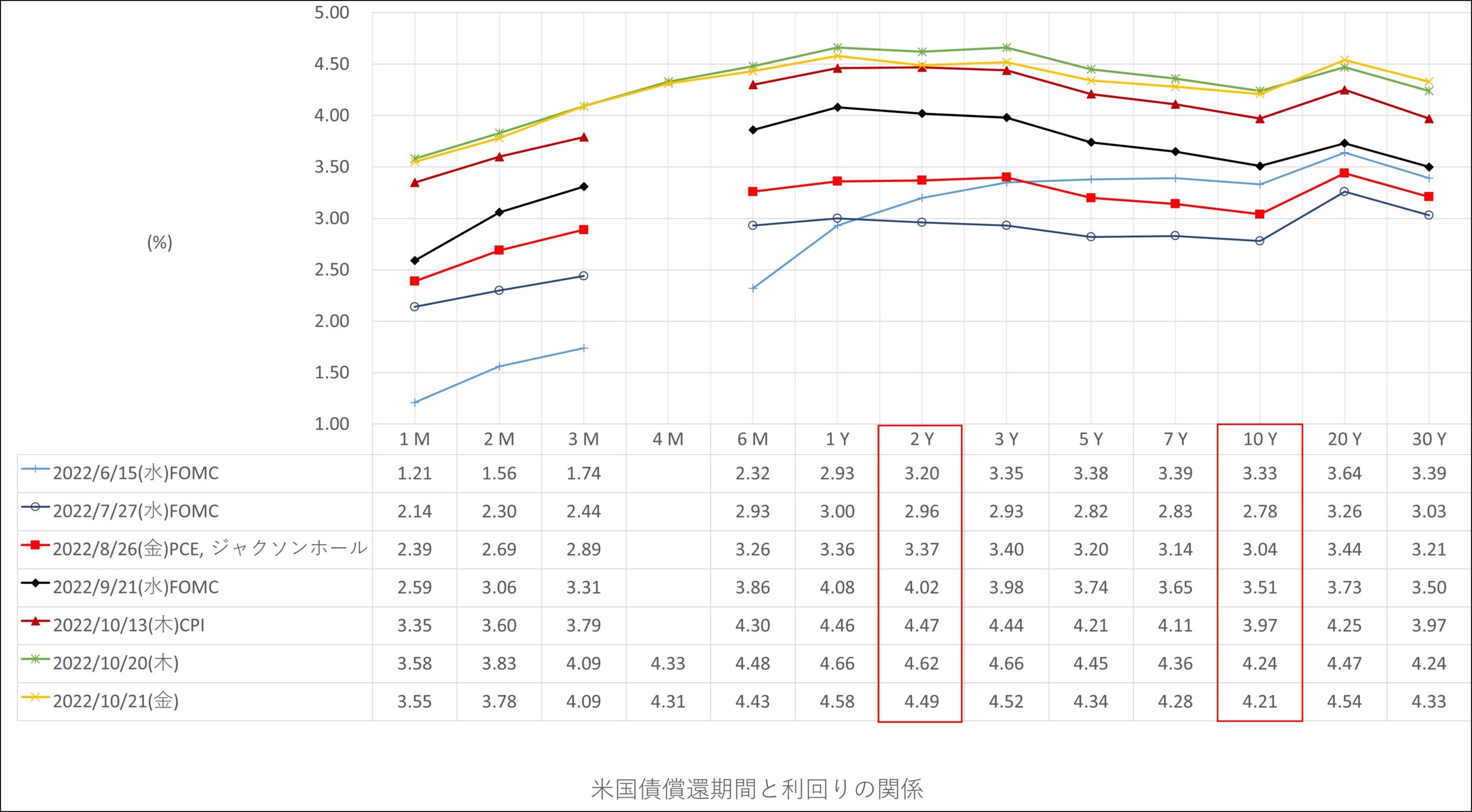

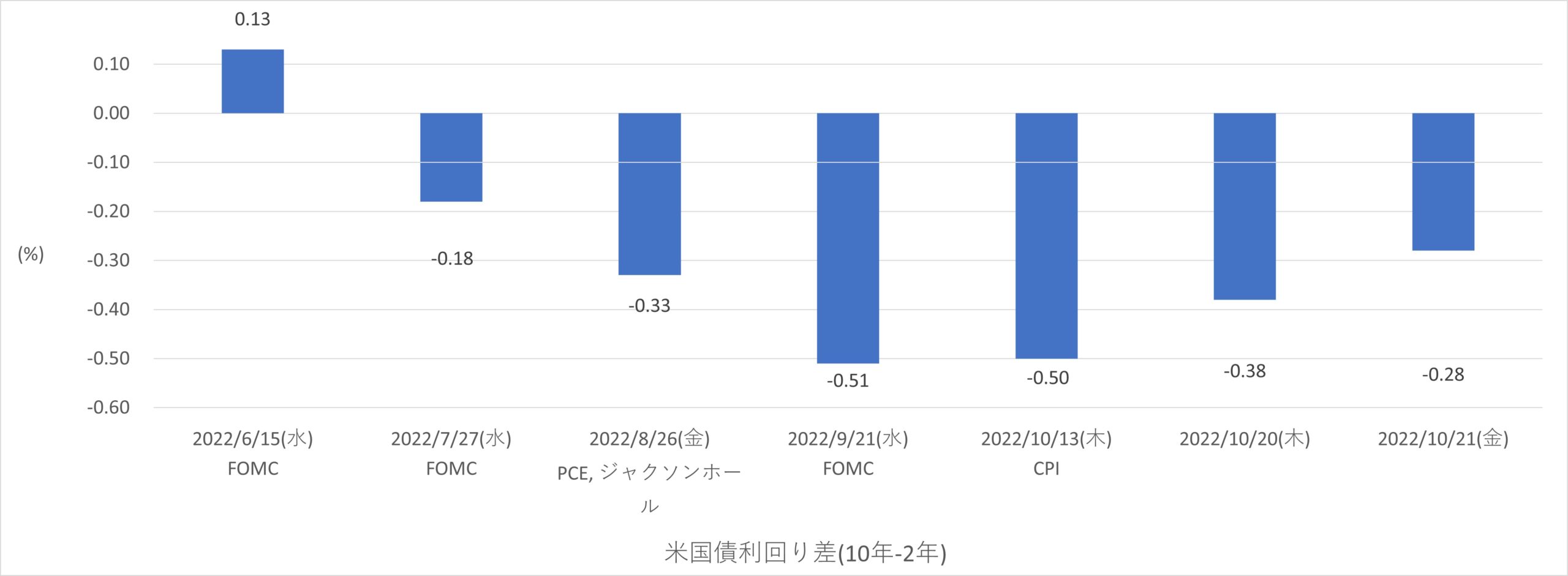

米国債イールドカーブ

10/21(金)は10/20(木)に対してブル(短期金低下、長期金利低下、長短金利差縮小)でドル売り優勢。

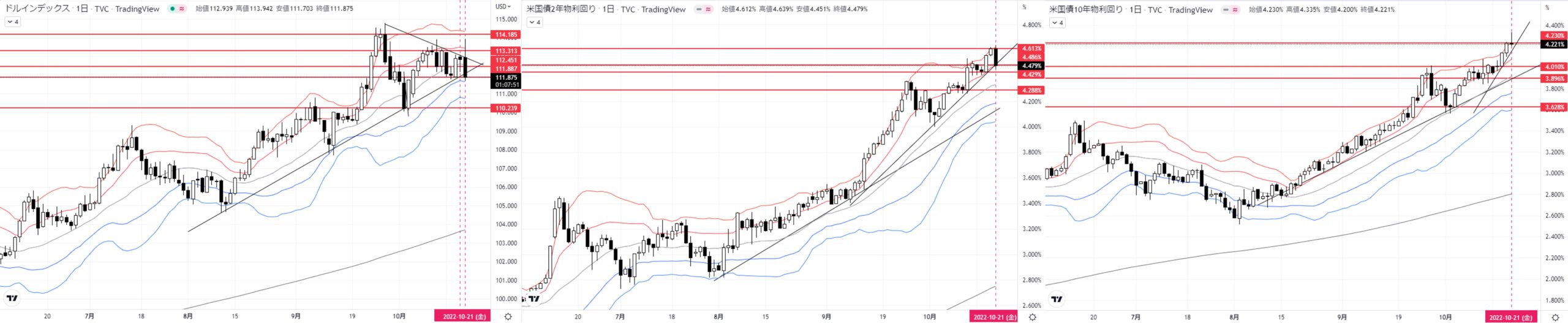

日足ドルインデックスの三角持ち合い上抜け失敗して上ヒゲ陰線。次週、持ち合い下抜けなら大きな下落の可能性ありそう。日足米国債10年利回りが高値で上ヒゲピンバーも気になる点。宵の明星形成するなら大きめの下落に繋がるかもしれない。

テクニカル分析

ドル円トレード

- 月足:9月大陽線で引け。ボリンジャーバンド+2σをバンドウォーク。

- 週足:陽線形成中。ボリンジャーバンド+2σをバンドウォーク。

- 日足:10/20陽線。ボリンジャーバンド+2σをバンドウォーク。

- 4H足:上昇トレンド。

- 1H足:上昇トレンド。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)1H足サポート149.938付近やウェッジ下限付近まで下落→上昇、レジサポ→目標150.500

②ショート

(C)1H足サポート149.580下抜け→レジサポ→目標1H足サポート149.337

【前提】

目標:リスクリワード2.0以上、値幅20pips以上

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー

・円買い介入の可能性大かつ上下に大きな変動ありながら下落の為、トレード見送り。

10月通算:2勝3敗、勝率40.0%、平均RR2.04

10月獲得pips:+0.0

コメント