ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

最大の注目は米国PCEデフレータ4月度。金融引き締めが実施されているなか、米国インフレターゲットとしてFOMCの物価見通しの対象となっているために注目度高い。

「強い数値→米利上げ加速期待→ドル買い→ドル円上昇」、又は「弱い数値→インフレ懸念後退→ドル売り→ドル円下落」を想定します。

マーケットの動き

東京マーケット前

8:30 経済指標

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京消費者物価指数4月度:全国消費者物価指数の先行指標となりインフレ圧力が高まっているために注目度大。「インフレ高進→金融緩和政策後退→円買い」、「インフレ高進→景気後退懸念→スタグフレーション懸念→円売り」、「インフレピークアウト→金融緩和継続→円売り」。

前年比:前回2.5%、予想-、結果2.4%(✕)

コア前年比:前回1.9%、予想2.0%、結果1.9%(△)

コアコア前月比:前回0.4%、予想-、結果0.1%(✕)

東京マーケット(9:00~15:00)

欧州マーケット(16:00~25:00)

21:30 経済指標

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

米国PCEデフレータ4月度:米国インフレターゲットとして、FOMCの物価見通しの対象となっているために注目度高い。

PCEデフレータ前年比:前回6.6%、予想6.2%、結果6.3%(○)

PCEコアデフレータ前月比:前回0.3%、予想0.3%、結果0.3%(○)

PCEコアデフレータ前年比:前回5.2%、予想4.9%、結果4.9%(○)

米国個人所得4月度:前回0.5%、予想0.5%、結果0.4%(✕)

米国個人支出4月度: 前回1.1%(改定1.4)、予想0.8%、結果0.9%(○)

米国卸売在庫速報値4月度:前回2.3%(改定2.7)、予想2.0%、結果2.1%(○)

NYマーケット(22:30~29:00)

23:00 経済指標

米国ミシガン大学消費者信頼感指数確報値5月度:速報値に比べて影響力小。

前回59.1、予想59.1、結果58.4(✕)

25:00 欧州クローズ

29:00 NYクローズ

ファンダメンタルズ材料とドル円の関係

強い材料となったのは、

①21:30 米国経済指標:後付けで考えれば、サプライズの強い数値はなかったものの総じて強い結果を好感した様子。

②24:00 月末ロンドンフィックス:ポジション調整のためか強いドル買い発生。

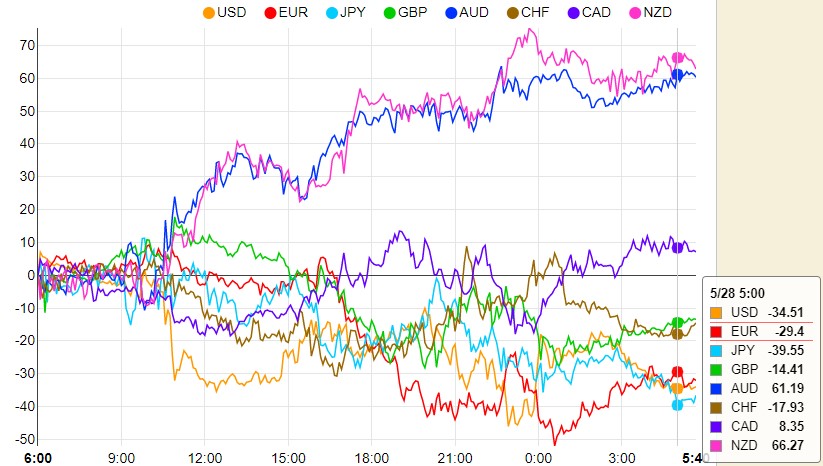

通貨強弱

NYマーケットクローズ時点の通貨強弱

- NZD(資源国リスクオン通貨):前日8位。

- AUD(資源国リスクオン通貨):前日6位。

- CAD(資源国リスクオン通貨):前日2位。

- GBP(リスクオン通貨):前日5位。

- CHF(リスクオフ通貨):前日3位。

- EUR(リスクオン通貨):前日1位。

- USD(基軸通貨):前日7位。

- JPY(リスクオフ通貨):前日4位。

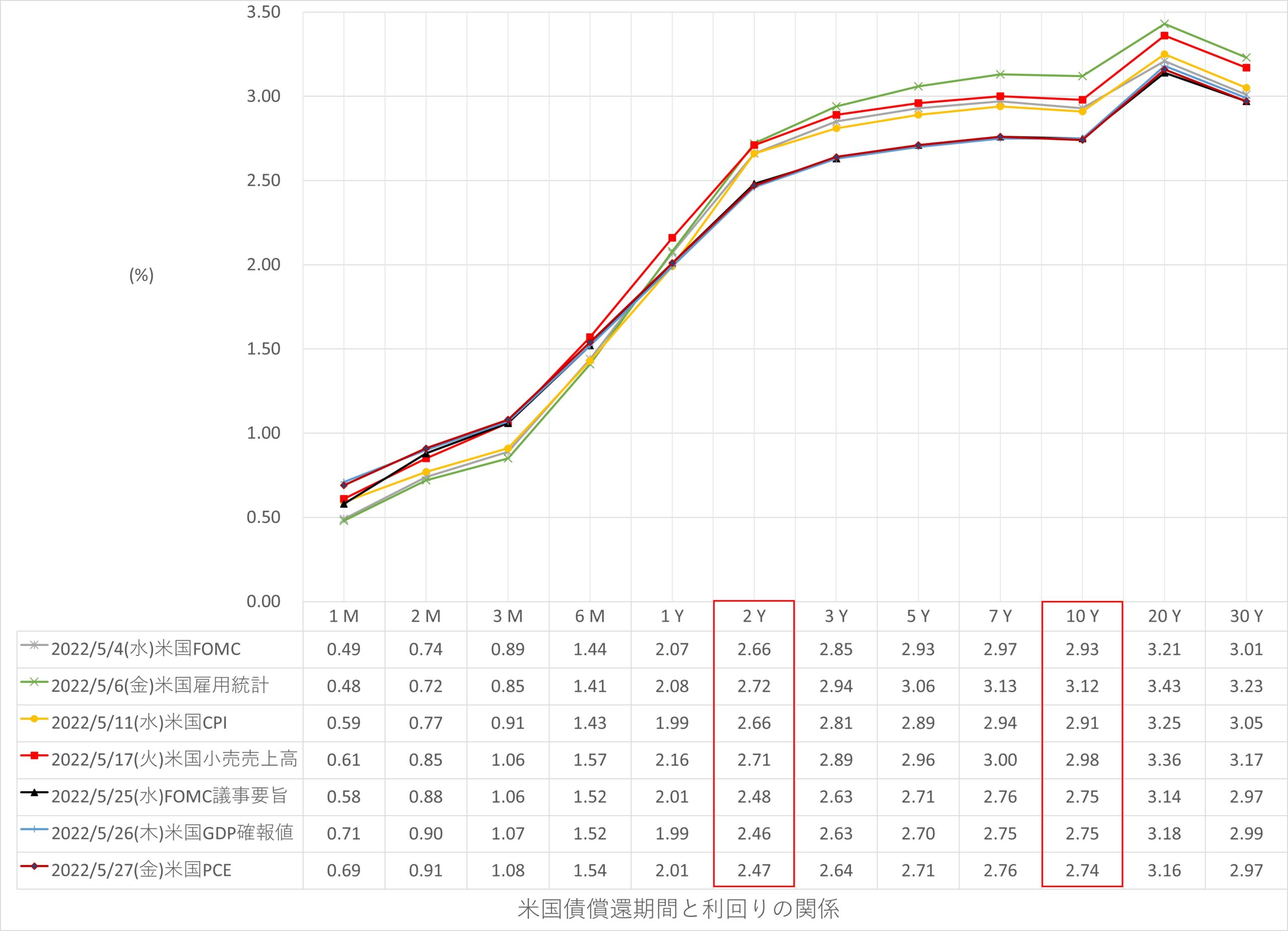

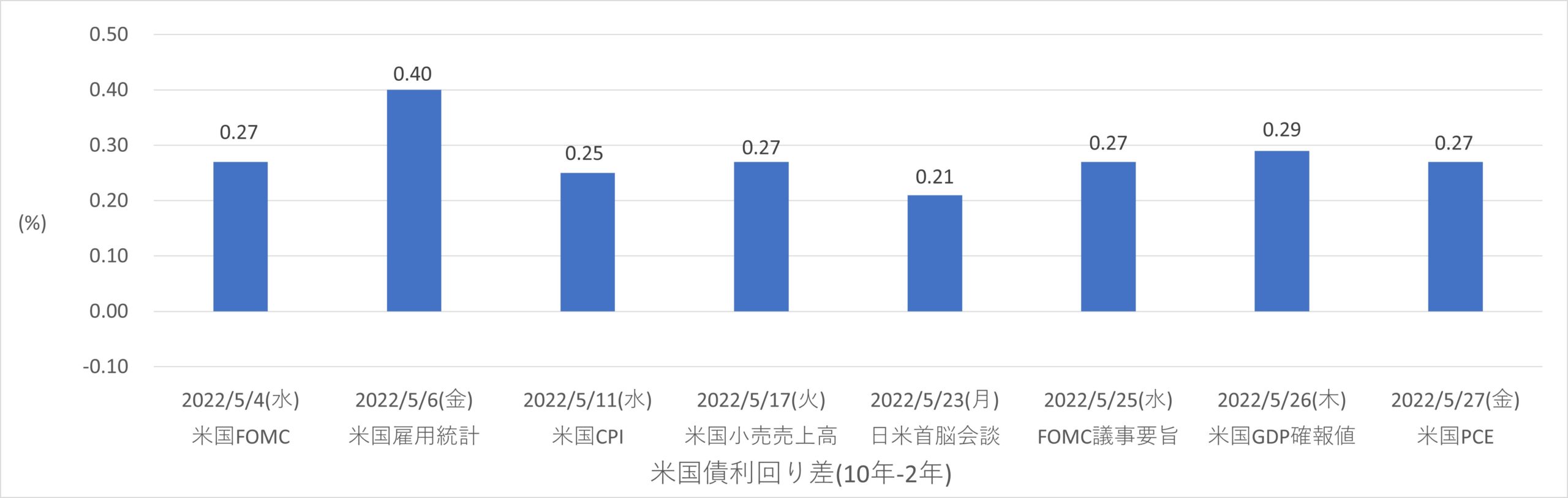

米国債イールドカーブ

5/27(金)は5/26(木)に対して、短期金利上昇、長期金利低下、長短金利差縮小。しかし、カーブは重なっており同等。

テクニカル分析

ドル円チャート

- 月足: ボリンジャーバンド+2σをバンドウォークし強い上昇トレンド。

- 週足:ボリンジャーバンド+1σまで下落し反発上昇中。上昇トレンドからレンジに移行しつつあり。

- 日足: 5/26日足下ヒゲピンバー陰線で引け。下降ダウ継続し、ボリンジャーバンドエクスパンションに移行ししつつあり。

- 4H足:20MAまで再上昇し反発。ボリンジャーバンドスクイーズしレンジ。

- 1H足:1H足押し安値まで下落。ボリンジャーバンドスクイーズしレンジ。

- 15M足:ボリンジャーバンドスクイーズしレンジ。

【シナリオ】

①ロング

(A)1H足戻り高値実体127.460上抜け→レジサポ→目標4H足戻り高値実体127.877。

②ショート

(B)1H足押し安値実体127.075下抜け→レジサポ→目標4H足押し安値126.671。

【考察】

10:00 1H足押し安値実体127.075下抜け→レジサポ→127.006(B)ショート可

12:00 目標4H足押し安値126.671未達→127.075上抜け→レジサポ失敗で(B)ショート不成立

コメント