ファンダメンタルズ分析

本日のシナリオ

<注目材料>

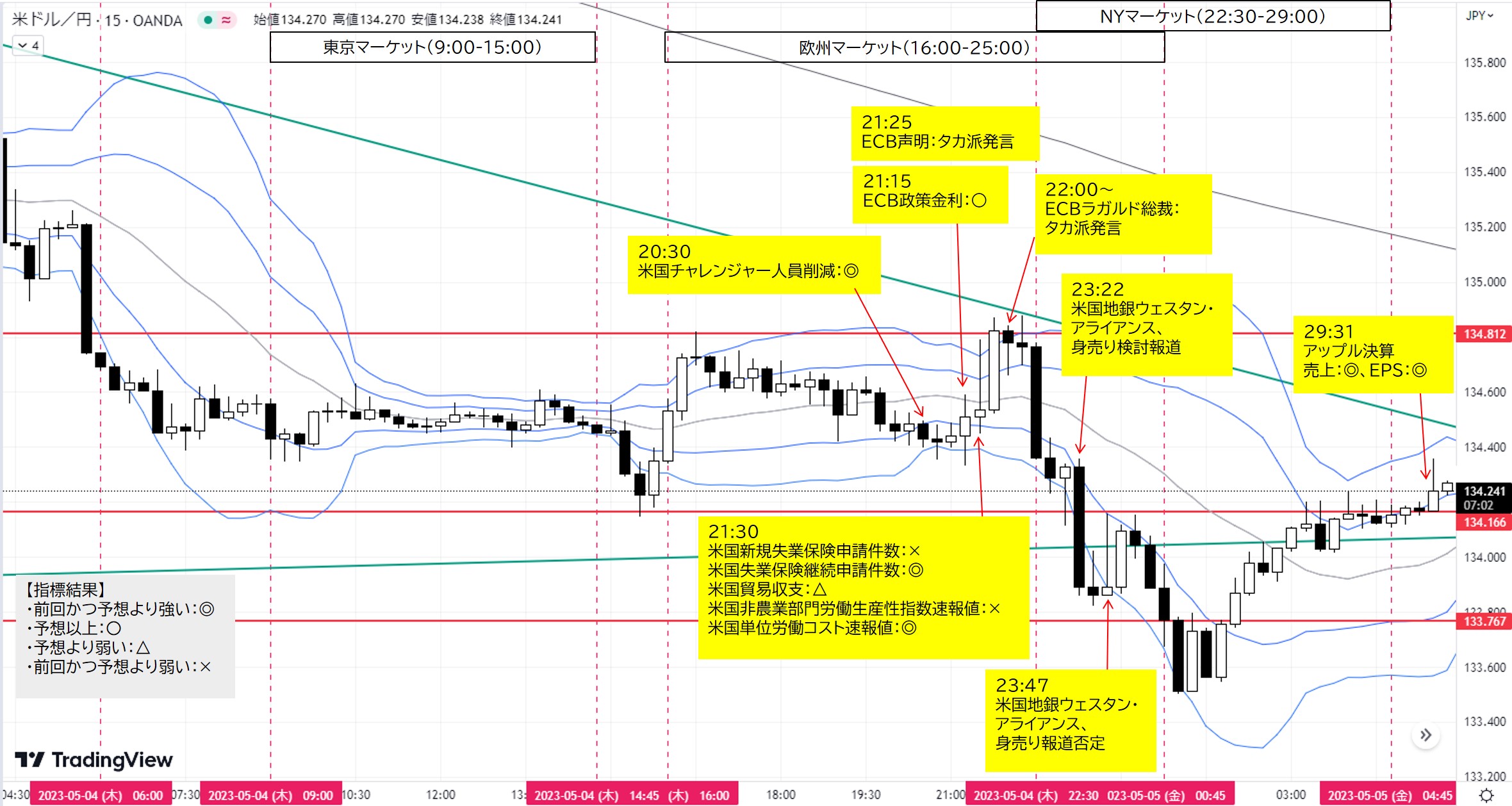

(1)5/3の欧米マーケット影響

FOMC声明とパウエル議長発言はタカ派・ハト派交錯だったがハト派姿勢が材料視、加えて金融システム不安のリスクオフによりドル円下落。

(2)経済指標

・米国チャレンジャー人員削減

・米国新規失業保険申請件数、米国失業保険継続申請件数

・米国貿易収支

・米国非農業部門労働生産性指数速報値第1四半期、米国単位労働コスト速報値第1四半期

(3)要人発言

・特になし

(4)その他

・米国主要企業決算

・欧米金融システム不安に関する要人発言や報道

5/4もFOMC声明とパウエル議長のハト派発言、金融システム不安のリスクオフによるドル円下落優勢と推測。

(ドル円動き例)

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)、みどりの日で祝日休場

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

20:30 経済指標

米国チャレンジャー人員削減4月度

米国雇用統計の2日前に発表。「前回より高い数値→ドル売り材料」、「前回より低い数値→ドル買い材料」

前年比:前回319.4%(改定)、予想-、結果175.9%(◎)

21:15 経済指標

ECB政策金利5月度(Bloomberg)

前回3.00-3.50%(改定)、予想3.25-3.75%、結果3.25-3.75%(○)

21:25 要人発言

ECB理事会声明5月度

「今後の政策金利は十分に景気抑制的な水準に引き上げられ、その水準で維持される」

【考察】追加利上げ示唆のタカ派発言。しかし、強い利上げ警戒があったなかで予想通りでサプライズなかったためかSell the factの動きでユーロ売りドル買い円買い。ドル買い強くドル円上昇。

21:30 経済指標

米国新規失業保険申請件数(Bloomberg)

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回23.0万件(改定)、予想23.8万件、結果24.2万件(×)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回185.8万件(改定184.3)、予想186.9万件、結果180.5万件(◎)

21:30 経済指標

米国貿易収支3月度

貿易収支はGDPの構成要素。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前回-705億ドル(改定-706)、予想-640億ドル、結果-642億ドル(△)

21:30 経済指標

米国非農業部門労働生産性指数速報値第1四半期(Bloomberg)

農業部門を除いたモノとサービスを生産する労働者の生産性を把握する指標。

前期比:前回1.7%(改定)、予想0.2%、結果-2.7%(×)

米国単位労働コスト速報値第1四半期

前期比:前回3.2%(改定)、予想3.6%、結果6.3%(◎)

【考察】サプライズの米国単位労働コスト速報値でインフレ懸念によりドル円上昇。

22:00~要人発言

ラガルドECB総裁(Bloomberg)

「利上げ停止しない」

【考察】タカ派発言で初動はユーロ買いドル売り。しかし欧米金融システム不安リスクオフが相場の材料となっており、リスクオフユーロ売り円買い。

23:22 報道

「米国地銀ウェスタン・アライアンス身売り含む選択肢を検討」(Bloomberg)

【考察】米国地銀パックウェスト売却報道に続き、金融システム不安のリスクオフでドル円急落。

23:47 報道

「米国地銀ウェスタン・アライアンス、身売り検討否定」(Bloomberg)

【考察】報道否定でリスクオフ後退のドル円上昇。しかし、本質的な金融システム不安は解消されておらず、再びドル円下落。

29:31 米国主要企業決算

アップル(Bloomberg)

売上高:予想928.4億ドル、結果948.4億ドル(◎)

EPS:予想1.43ドル、結果1.52ドル(◎)

<まとめ>

東京マーケットオープン前:

日足始値134.74。

前日FOMC声明とパウエル議長発言のハト派姿勢と金融システム不安のリスクオフを引き継いでドル円下落。

東京マーケット:

始値134.58。日本が祝日休場のためか小幅推移。

終値134.45。

アーリーロンドン勢の参入で米利上げ期待後退と金融システム不安により134.15まで下落。

欧州マーケット:

始値134.35。米利上げ期待後退と金融システム不安の環境は変わらないものの、日足20MAまで急落したことでテクニカルの利確も入ったためか134.82まで上昇。

しかし、一時的な動きに過ぎずその後は再びドル円下落に転換。

ECB政策金利引き上げ・理事会声明はタカ派であったが、サプライズなかったためかSell the factの動きでユーロ売りドル買い円買いで、ドル買い強くドル円上昇。

更に、サプライズの米国単位労働コスト速報値でインフレ懸念によりドル円上昇継続。

NYマーケット:

オープン直前に日足高値134.880まで上昇。

始値134.77。

前日FOMC公表・パウエル議長のハト派姿勢、金融システム不安のリスクオフの影響継続でドル円下落スタート。

その後、米国地銀ウェスタン・アライアンス身売り検討報道、否定報道でドル円は上下に振られたが、本質的な金融システム不安は解消されておらずドル円下落継続したが、NYクローズに掛けてリスクオフ後退し、終値134.15。

日足終値134.27。

4/28日銀金融政策決定会合・植田日銀総裁のハト派発言をきっかけに133.37から137.77まで急騰したが、3営業日で全戻しの下落。

ファンダメンタルズ材料とドル円の関係

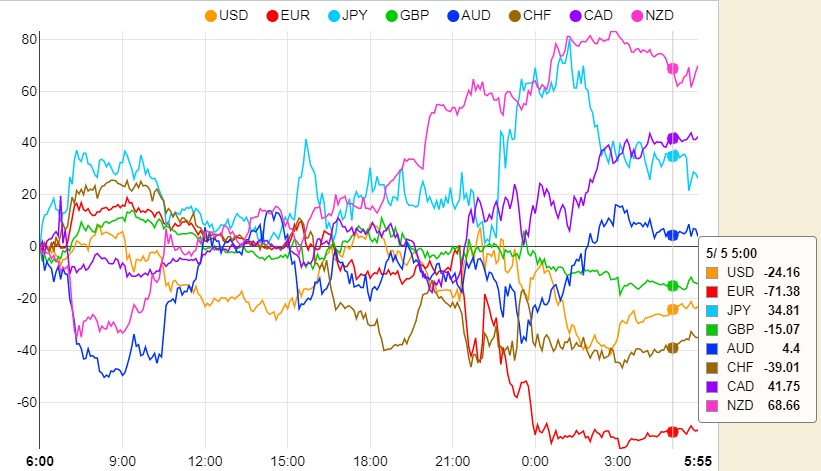

通貨強弱

NYマーケットクローズ時点の通貨強弱

- NZD(資源国リスクオン通貨):

- CAD(資源国[産油国]リスクオン通貨):

- JPY(リスクオフ通貨):金融システム不安リスクオフで買い。

- AUD(資源国リスクオン通貨):

- GBP(リスクオン通貨):

- USD(基軸通貨):金融システム不安・FOMCハト派で売り。

- CHF(リスクオフ通貨):

- EUR(リスクオン通貨):

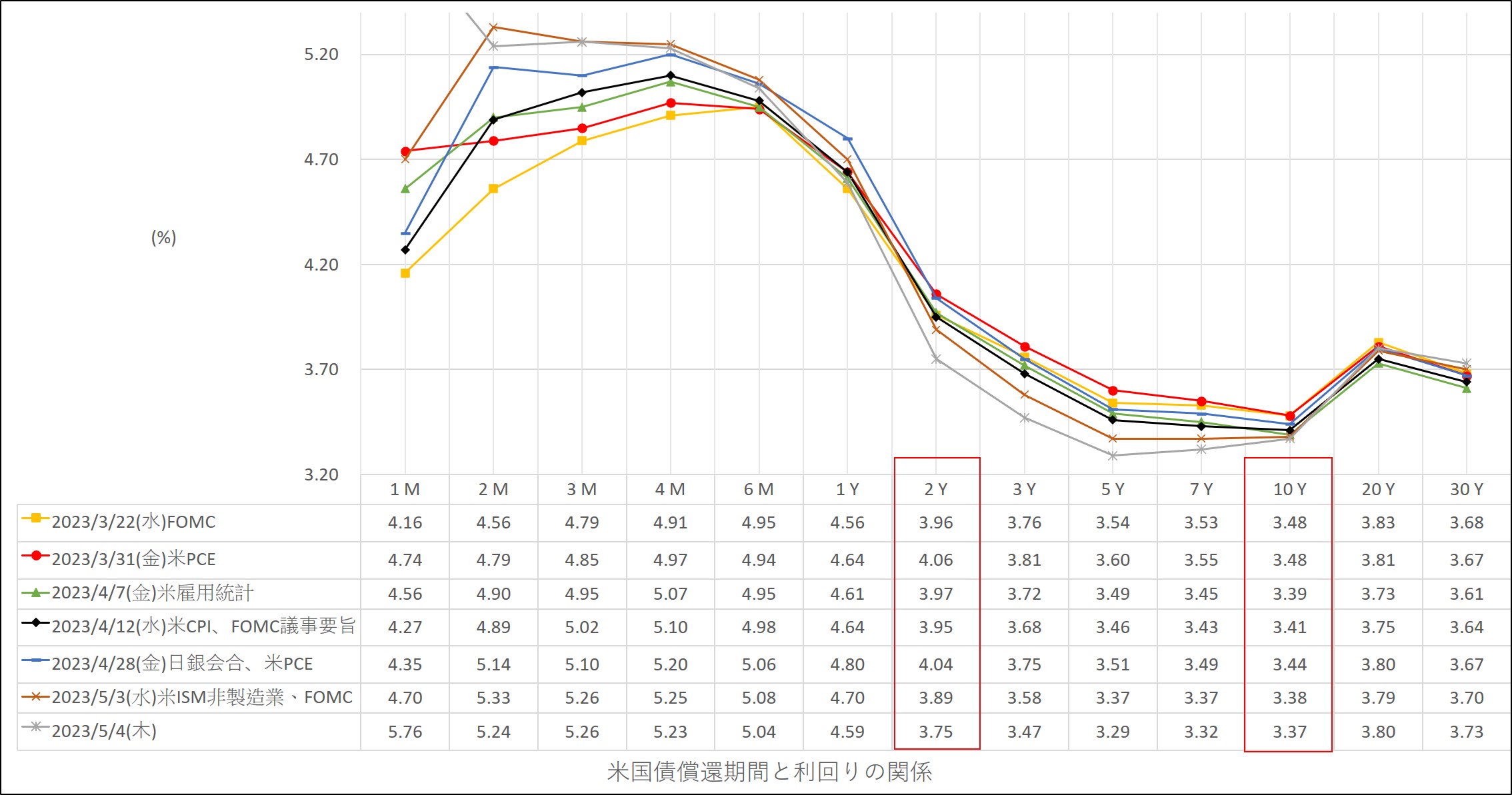

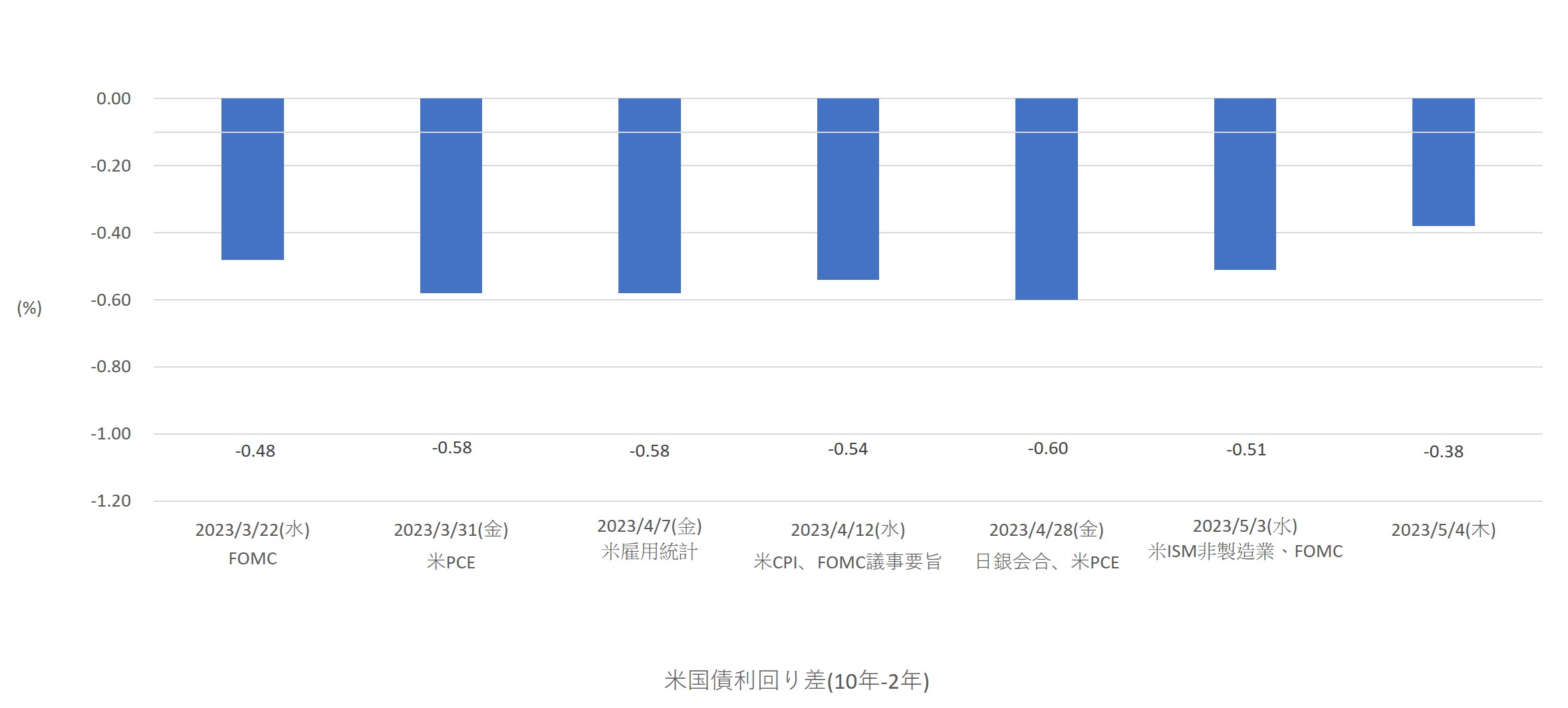

米国債イールドカーブ

5/4(木)は5/3(水)に対してブル(短期金利低下、長期金利低下、逆イールド縮小)でドル売り・買い材料交錯。

ドルインデックス日足陽線は逆イールド急激な縮小の影響大。

*逆イールドはリセッションのサイン(Bloomberg)、逆イールド拡大(Bloomberg)

6月FOMCの利上げ幅見通しは、25bps引き下げ94.7%、据え置き5.3%。(CME FedWatch Tool)

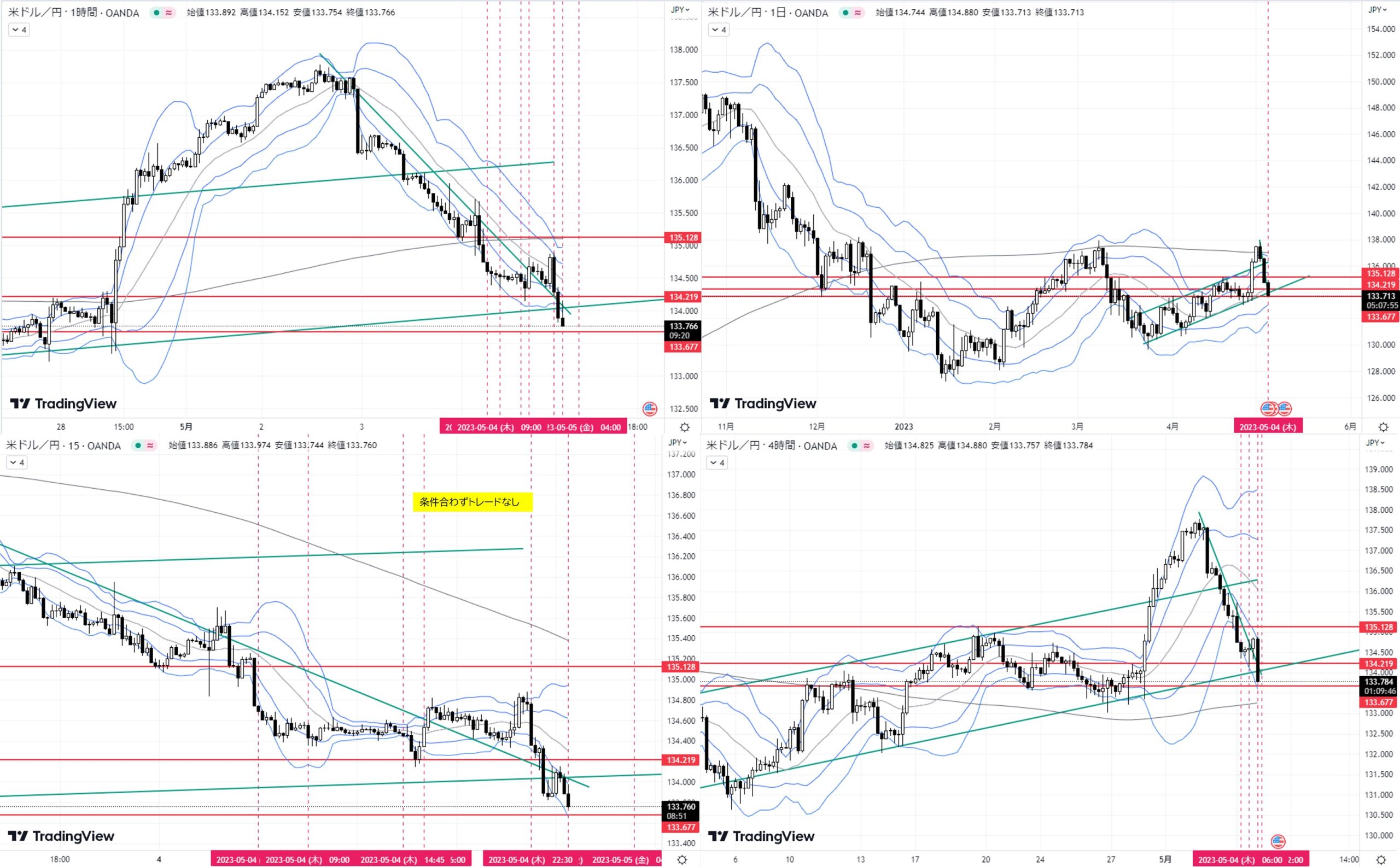

テクニカル分析

トレード

- 月足:5月陽線形成中。

- 週足:5/1週、陰線形成中。ボリンジャーバンド+2σ付近から戻り売り中。

- 日足:5/3大陰線。

- 4H足:下降トレンド。

- 1H足:下降トレンド。

- 15M足:下降トレンド。

【シナリオ】

①ロング

(A)日足20MA又はサポート136.677付近まで下落→反発上昇→日足レジスタン134.219をダウ上昇→目標1H足レジスタンス135.128

②ショート

(B)1H足レジスタンス135.128又はトレンドライン付近まで上昇→ダウ転換下落→目標日足サポート134.219

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

条件合わずトレードなし

5月通算:4勝0敗、勝率100.0%、平均RR 1.79、獲得Pips +95.0

コメント