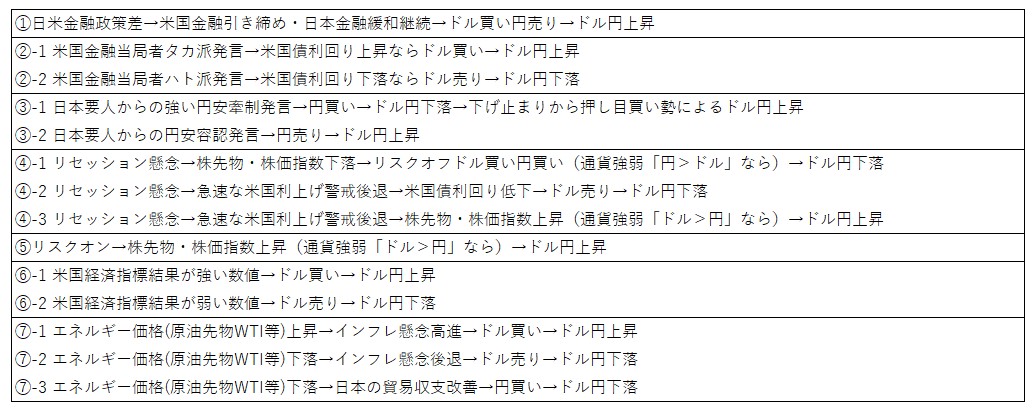

ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

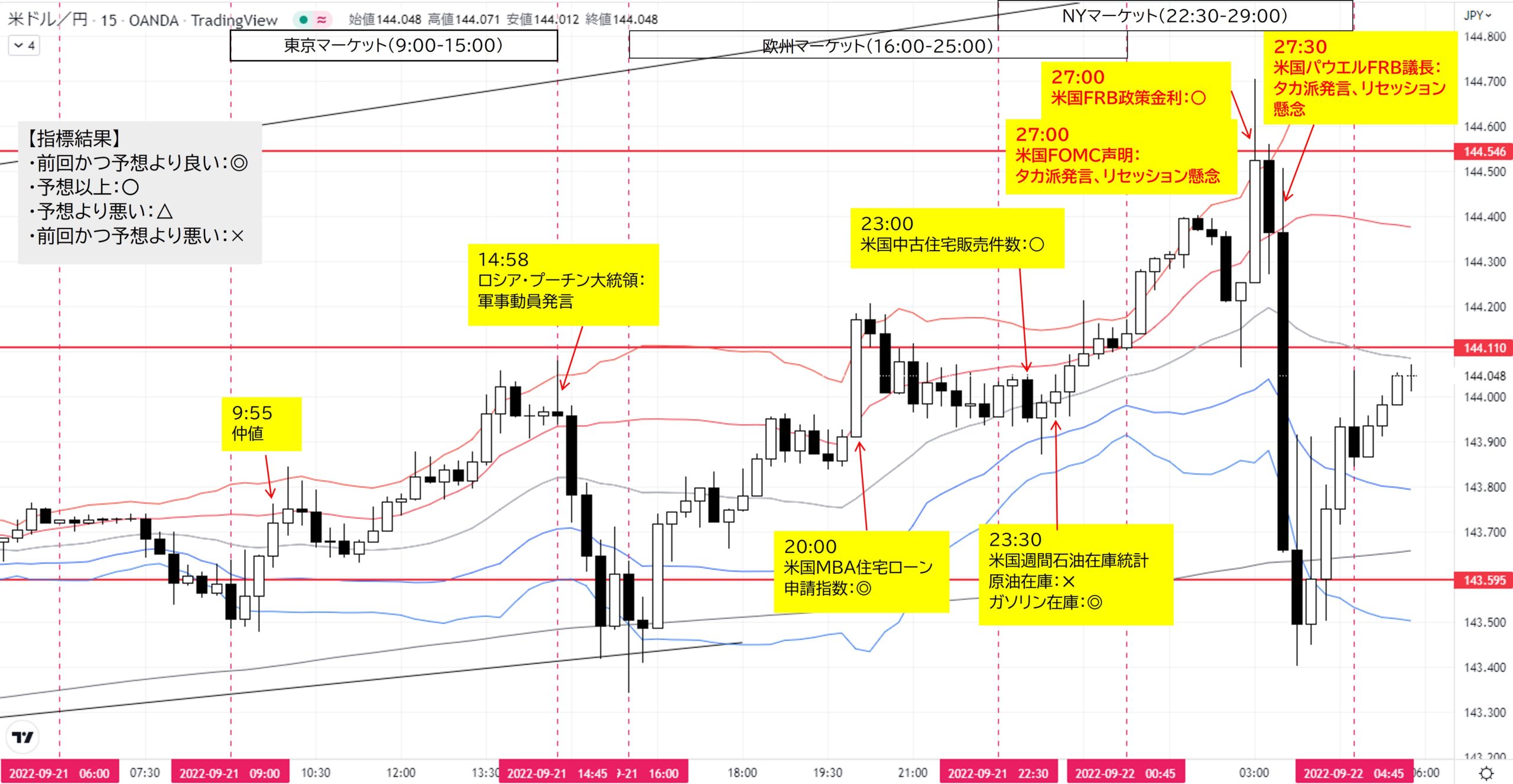

9/20は米国FOMCのタカ派期待と利上げによるリセッション懸念の為かレンジ推移。やはりFOMCと日銀金融政策決定会合まではドル円の方向性出にくいかもしれません。

本日の注目材料は米国FOMC(政策金利、声明・ドットチャート)、米国パウエルFRB議長発言。0.75%利上げがコンセンサス(CME FedWatch Tool)ですが、コンセンサス通りならSell the factでドル円下落かもしれませんが、声明・ドットチャートはタカ派ならドル円上昇に転じると考えます。もし、1.00%利上げとなればサプライズでドル円急騰。パウエル議長のタカ派姿勢に変更はないと考えますので、ドル円上昇継続を考えたい。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

14:58 要人発言(Bloomberg)

ロシア・プーチン大統領

「ロシアは21日から部分動員開始」

【考察】ウクライナ情勢悪化の長期化懸念、リセッション懸念高進。地政学リスクオフ円買い→ドル円急落。

欧州マーケット(16:00~25:00)

20:00 経済指標

米国MBA住宅ローン申請指数:住宅販売数件数や住宅着工件数の先行指標

前週比:前回-1.2%、結果3.8%(◎)

NYマーケット(22:30~29:00)

23:00 経済指標(Bloomberg)

米国中古住宅販売件数8月度

住宅市場は消費に大きな影響を与えることから景気の先行指標として米国新築住宅販売件数とともに重要。

前回481万件(改定482)、予想465万件、結果480万件(○)

23:30 経済指標

米国週間石油在庫統計

「在庫増→需要低迷・供給過多→原油・ガソリン売り材料→ドル売り材料」、「在庫減→需要増・供給不足→原油・ガソリン買い材料→ドル買い材料」

原油在庫:前回244.2万バレル、予想252.8万バレル、結果114.1万バレル(✕)

ガソリン在庫:前回-176.8万バレル、予想-10.7万バレル、結果123.0万バレル(◎)

27:00 経済指標(Federal Open Market Committee)

米国FRB政策金利9月度

前回2.25-2.50%、予想3.00-3.25%、結果3.00-3.25%(○)

27:00 要人発言(Bloomberg)

米国FOMC声明

「支出と生産は緩やかな伸び」

「雇用は堅調、失業率は低いまま」

「インフレのリスクを非常に注視している」

「雇用最大化とインフレ2%の達成を目指す」

「フェデラルファンド金利の目標誘導レンジ3.00-3.25%に引き上げ決定、誘導レンジの継続的な引き上げが適切」

「米国債およびエージェンシーローン担保証券の削減を続ける」

「金融政策決定は全会一致」

【考察】

発表前:タカ派姿勢期待の織り込みのためか上昇。

発表後:予想通りの利上げでサプライズなしでしたが、インフレ見通し上昇で、「米国債利回り上昇→ドル買い→ドル円上昇」。しかしながら、GDP予測が低下で失業率予測が上昇していることから景気減速懸念のためか、リスクオフ円買いも強まり、ドル円は上下に変動し方向感なし。

27:30 要人発言(Bloomberg)

米国パウエルFRB議長

「目標インフレ2%に戻す」

「十分にインフレ抑制する金利に引き上げる」

「住宅市場は大幅に弱体化」

「2021年より経済は減速」

「労働市場が弱くなる可能性は高い」

「今後の利上げペースは経済次第」

「金利引き締め期間の延長でソフトランディングの可能性低下」

「景気後退の可能性は分からない」

「痛みのないインフレ抑制はない」

「住宅市場は調整してノーマル価格に戻る必要がある」

【考察】タカ派発言でしたがジャクソンホール会見の内容と変わった発言が見られなかったことと、リセッション懸念のためか、ドル売り円買いでドル円下落。しかし、タカ派には変わらないことから押し目買い勢も強いためかドル円上昇。

プーチン大統領発言での地政学リスクオフ円買い、FOMC・パウエル議長のタカ派発言でドル買い、リセッション懸念のリスクオフ円買いとドル買い売り交錯。その後は、やはりタカ派には変わらないことから押し目買い勢も強いためかドル円上昇。

ファンダメンタルズ材料とドル円の関係

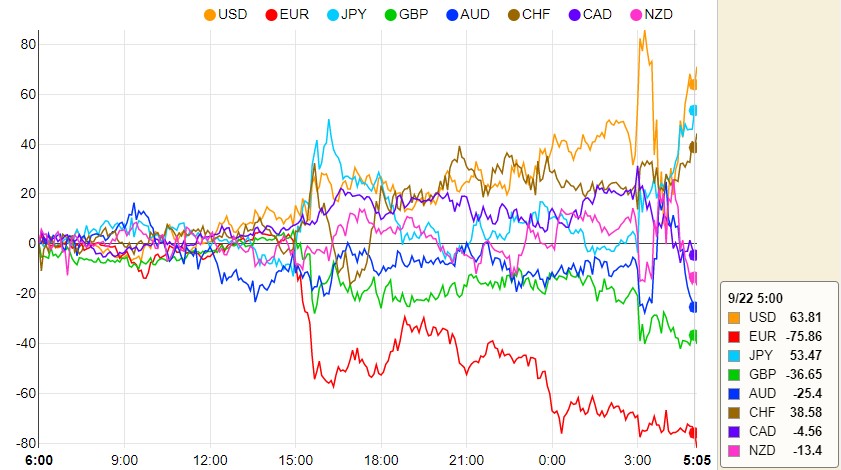

通貨強弱

NYマーケットクローズ時点の通貨強弱

- USD(基軸通貨):9月FOMC利上げ期待で買い。タカ派発言で買い。リセッション懸念で売り。

- JPY(リスクオフ通貨):ロシア・プーチン大統領発言の地政学リスクで買い。リセッション懸念で買い。

- CHF(リスクオフ通貨):

- CAD(資源国リスクオン通貨):

- NZD(資源国リスクオン通貨):

- AUD(資源国リスクオン通貨):

- GBP(リスクオン通貨):ロシア・プーチン大統領発言の地政学リスクで売り。

- EUR(リスクオン通貨):ロシア・プーチン大統領発言の地政学リスクで売り。

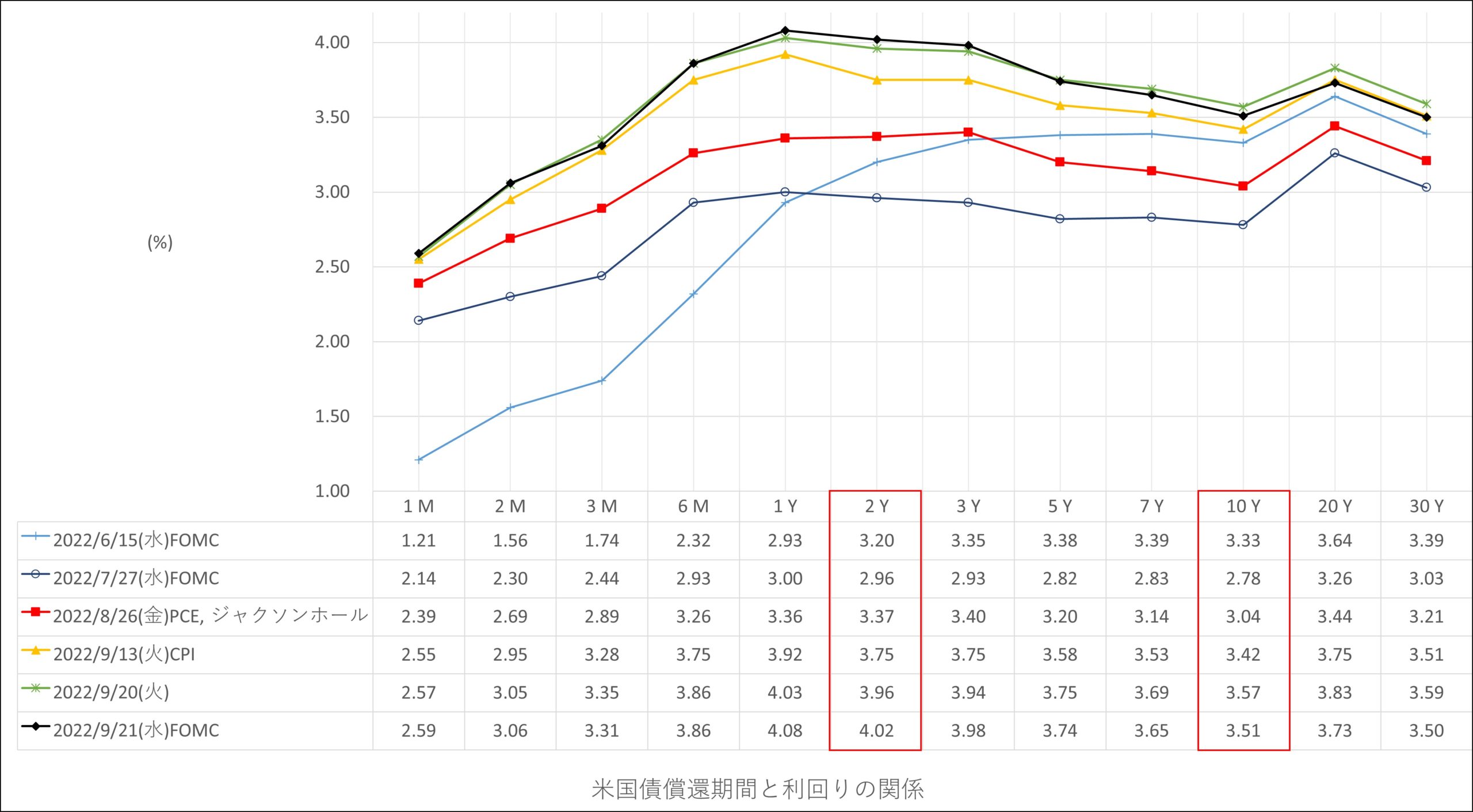

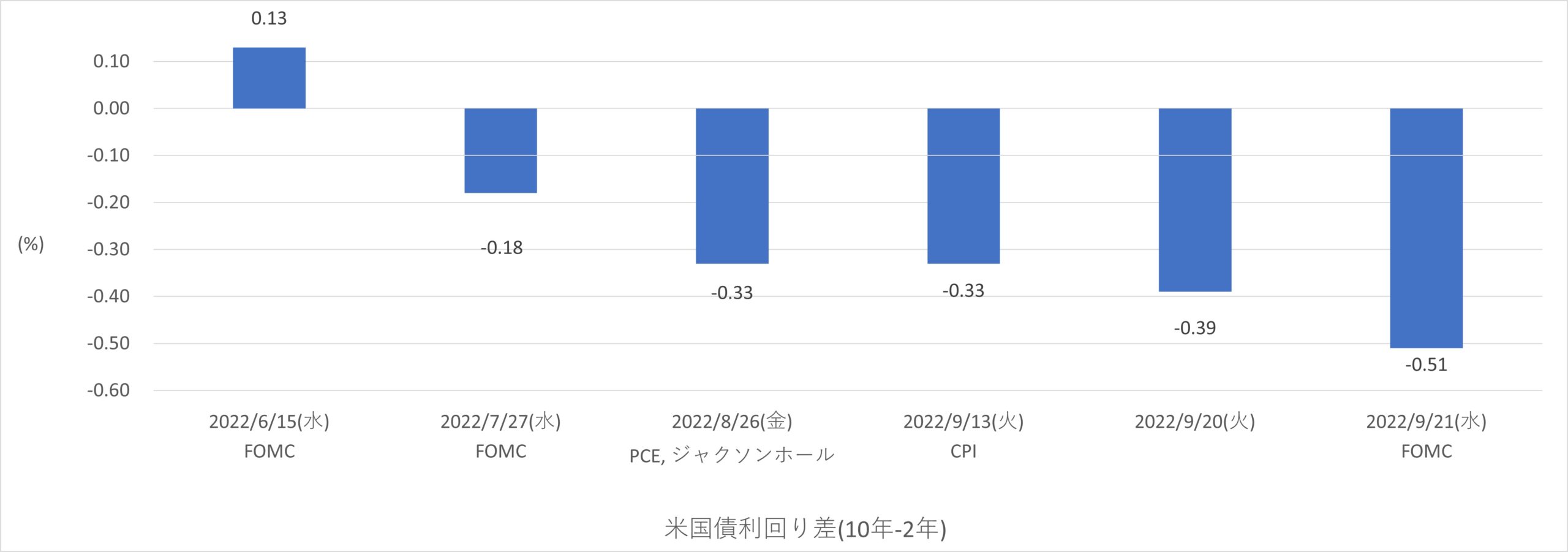

米国債イールドカーブ

9/21(水)は9/20(火)に対してツイスト(短期金利上昇、長期金利低下、長短金利差大幅拡大)。

リセッション懸念増大か。

テクニカル分析

ドル円トレード

- 月足:ボリンジャーバンド+2σをバンドウォーク。

- 週足:ボリンジャーバンド+2σバンドウォーク終了。

- 日足:9/20陽線。直近はレンジ。

- 4H足:ボリンジャーバンドスクイーズしレンジ。

- 1H足:ボリンジャーバンドスクイーズしレンジ。

- 15M足:ボリンジャーバンドスクイーズしレンジ。

【シナリオ】

①ロング

(A)1H足20MAかつサポート143.595支え→レジサポ→目標1H足レジスタンス144.100

(B)1H足レジスタンス144.100上抜け→レジサポ→目標日足レジスタンス144.546

②ショート

(C)1H足サポート142.636下抜け→レジサポ→目標4H足サポート142.242

【前提】

目標:リスクリワード2.0以上、値幅20pips以上

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー

シナリオ条件満たしたのの、FOMC前であったため見送り。

9月通算:5勝7敗1分、勝率41.7%、平均RR2.30

9月獲得pips:+64.1

コメント