ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)5/14の欧米マーケット影響

5/13と同じく欧州オープン前後は揉み合いながら下落し、5/2日足高値・4H足戻り高値156.26付近の156.29へ下押し。

注目の米国生産者物価指数(強)を受けて初動日足高値156.78到達。しかし、総合・コア前月比前回値の大幅下方修正や米国PCE価格指数の算出に用いられる主要カテゴリーは比較的落ち着いているとの観測が材料視され、加えて一気に4H足押し安値156.71へ急騰したことでロング勢決済や戻り売りも強く乱高下。

その後、パウエルFRB議長のタカ派発言と、米高金利長期化懸念から5/15米国消費者物価指数発表前にヘッジファンドのユーロショートカバー観測(ユーロ買いドル売り)交錯し、引けに掛けて再び揉み合い。

日足終値156.43

(2)経済指標

・米国NY連銀製造業景気指数

・米国小売売上高

・米国消費者物価指数

(3)要人発言

・政府日銀円安牽制

・FRB要人

(4)その他

・五十日仲値

・中東地政学リスクオフ

【債券週間展望】長期金利は上昇か、日銀利上げと買い入れ減額を警戒(Bloomberg)

【日本株週間展望】上昇、米CPIで利下げ見極め-好決算銘柄に買い(Bloomberg)

本日の注目材料は5点。

①日銀早期金融政策正常化観測

5/13日銀国債買入オペ通知で5~10年債減額されると、「事実上の日銀緩和政策縮小(早期金融政策正常化観測)→日本10年国債利回り上昇(0.909→0.945%)→ドル円急落」が生じましたが、減額規模がサプライズに乏しかったことで全戻し。

5/14は、5/17超長期債対象の買い入れ減額の可能性、早期金融政策正常化観測に関する要人発言や報道への警戒感から再び上値が重くなるか注目しましたがほとんど影響見られませんでしたが、本日もヘッドラインには警戒したい。

但し、基本的には一時的にドル円下落が生じても押し目買いの機会になると想定します。

②政府・日銀為替介入観測

4/29に続き、5/1も政府・日銀為替介入観測発生しました。しかし、合計3回(4/25,5/4,5/13)米国イエレン財務長官より強い為替介入牽制発言が出たことで介入警戒後退し、5/14も強い円売り発生しました。本日も政府・日銀為替介入が実施される可能性低く、効果の薄い円安牽制発言に留まると考えます。

③米国経済指標

本日最大の注目は、米国消費者物価指数(CPI)。

前日5/14米国生産者物価指数は総じて強い数値でしたが、総合・コア前月比前回値の大幅下方修正を受けて、初動ドル円急騰から急落を生じました。

従って、米国消費者物価指数も前回値の下方修正に気を付けたい。

④米国FRB要人発言

前日5/14パウエルFRB議長は最近の米国経済指標を総括してタカ派発言へ転換しました(5/1FOMC公表後の会見ではハト派発言)。

従って、「タカ派発言→ドル円上昇」、「ハト派発言→ドル円下落一時的で押し目買い機会」と考えます。

⑤中東、ウクライナ、ロシア地政学リスクオフ

各地域で軍事行動が活発化。特にイスラエルを巡る中東地政学リスクオフに関するヘッドラインに注視したい。

原油先物価格上昇、安全資産米国債買い、リスクオフ円買い材料交錯しますが、基本的には原油先物価格上昇によりドル円上昇しやすい。

戦闘激化となれば一時的に強いリスクオフに伴うドル円急落に警戒必要ですが、この場合でも押し目買いの機会になりやすいと推測します。

総じて、米国消費者物価指数次第ですが、前日5/14米国生産者物価指数の様にヘッドラインだけでなく中身にも注意が必要な相場環境であり急激な乱高下には注意したい。

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

9:15~要人発言

米国シュミッド・カンザスシティ連銀総裁の発言(2024年FOMC投票権なし)

(過去の発言:11/7, 2/27, 4/12, 5/15)

:政策スタンスはタカ派。前回4/12タカ派発言

米金利は「しばらくの間」高水準にとどまる可能性-地区連銀総裁(Bloomberg)

【考察】タカ派発言

9:55 五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

11:40 報道

中国、売れ残り住宅の買い入れ検討-過剰供給の緩和目指す(Bloomberg)

【考察】人民元買いドル売りで円売り縮小へ波及→ドル円下落。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

15:47~要人発言

仏・ビルロワドガロー中銀総裁

17:05~要人発言

フィンランド・レーン中銀総裁

17:49~要人発言

エストニア・ミュラー中銀総裁

ECB、6月利下げ開始の可能性極めて高い-フランス中銀総裁(Bloomberg)

【考察】相次ぐECB要人の利下げ発言→投機筋の円ショートポジション巻き戻し→ドル円急落加速。

21:30 経済指標

米国NY連銀製造業景気指数

米国フィラデルフィア連銀製造業景気指数や米国ISM製造業購買担当者景気指数の先行指標として注目されます。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」。

基準0、前回-14.3、予想-10.2、結果-15.6(×)

21:30 経済指標

米国小売売上高

個人消費が米国GDPの約2/3を占めており、その動向を表す小売売上高の注目は高い。米国個人消費や米国消費者信頼感とも相関性があることからも重要な指標。特にコア指数が重要視されます。

(過去の発表日; 5/16, 6/15, 7/18, 8/15, 9/14, 10/17, 11/15, 12/14, 1/17, 2/15, 3/14, 4/15, 5/15)

前月比:前回0.7%(改定0.6)、予想0.4%、結果0.0%(×)

コア前月比:前回1.1%(改定0.9)、予想0.2%、結果0.2%(○)

21:30 経済指標

米国消費者物価指数(CPI)(過去の発表日; 4/12, 5/10, 6/13, 7/12, 8/10, 9/13, 10/12, 11/14, 12/12, 1/11, 2/13, 3/12, 4/10, 5/15)

FRBが金融政策を決定する上で、インフレ変動を把握する重要指標。CPIは米国生産者物価指数(PPI)の川下に相当する指標でPPIより注目度は高い。基調的なインフレを見る上では総合指数よりコア指数が重要。基本は「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前月比:前回0.4%(改定)、予想0.4%、結果0.3%(×)

前年比:前回3.5%(改定)、予想3.4%、結果3.4%(○)

コア前月比:前回0.4%(改定)、予想0.4%、結果0.3%(×)

コア前年比:前回3.8%、予想3.6%、結果3.6%(○)

米CPIと小売売上高、「秋利下げ説を補強」-市場関係者の見方(Bloomberg)

【考察】

発表前:弱い予想値織り込みやサプライズのECB要人利下げ発言からの投機筋円ショートポジション巻き戻しでドル円急落中。直前155.53

発表後:米国小売売上高、米国消費者物価指数共に強弱混在。初動弱い数値と米国NY連銀製造業景気指数(弱)で日通し安値154.75へ急落。

しかし、強い数値も材料視され、一気に切番155.00下抜けたことで押し目買いも入り、155.81へ全戻し。

但し、1月~4月発表にはなかった弱い数値のインパクトは強く、再下落して日足安値154.69付け。

25:16~要人発言

米国カシュカリ・ミネアポリス連銀総裁(2024年FOMC投票権なし)

(過去の発言:2/5, 2/6, 2/7, 3/6, 4/4, 4/18, 5/7, 5/10, 5/15)

:政策スタンスはタカ派。前回5/10タカ派発言。

ミネアポリス連銀総裁、「もう少し長く」金利を維持する必要がある(Bloomberg)

【考察】米国小売売上高、米国消費者物価指数、米国NY連銀製造業景気指数(弱)を受けても単発データではFRB方針転換しない判断のタカ派発言。

25:30 経済指標

米国アトランタ連銀GDP Now(US Atlanta Fed)

米国アトランタ連銀が各種経済指標を基に算出した米国実質GDPの先行指標です。比較的精度が高いことから市場の注目度が上がっています。

Q2:前回4.2%、予想4.2%、結果3.8%(×)

【考察】弱い数値。

29:34~要人発言

米国グールズビー・シカゴ連銀総裁(2024年FOMC投票権なし)

(過去の発言:2/2, 2/5, 2/14, 2/29, 3/1, 3/8, 3/25, 4/4, 4/8, 4/10, 4/12, 4/19, 5/3, 5/10, 5/15)

:政策スタンスは中立。前回5/10米国雇用統計(弱)を受けてもタカ派発言。

「住宅価格インフレは大幅に低下する見込み」

シカゴ連銀総裁、ディスインフレを歓迎-さらなる進展必要(Bloomberg)

【考察】ハト、タカ派発言

<まとめ>

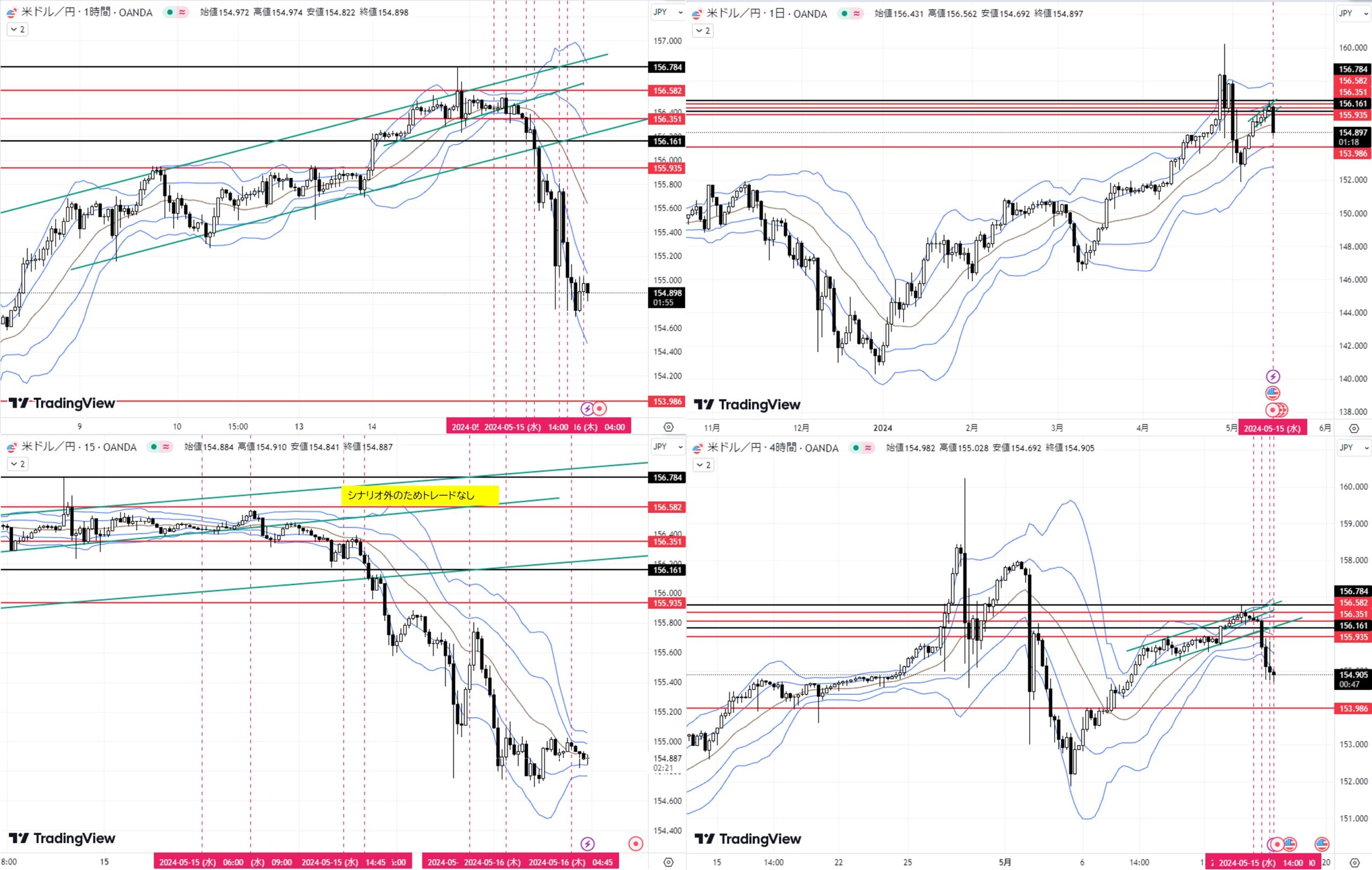

東京マーケット:

日足始値156.43

東京オープン直後、五十日仲値に向けての輸入勢ドル需要と米国シュミッド・カンザスシティ連銀総裁のタカ派発言で日足高値156.56を付けましした。

しかし、上昇続かず

5/14米国生産者物価指数総合・コア前月比前回値の大幅下方修正、

5/14米国の対中国関税引き上げ影響継続(景気悪化懸念)、

中国売れ残り住宅の買い入れ検討報道(人民元買いドル売り→円売り縮小波及)、

本日発表の米国消費者物価指数発表(弱)と米国小売売上高(弱)予想値の織り込み観測、

によりドル円下落し、ロング勢損切を巻き込んで東京安値156.17へ急落しました。

ただ、前日日足安値156.16付近でのショート勢決済や押し目買い入りも入ったことで東京クローズ直後、156.39へ持ち直し。

【日本市況】株式ほぼ横ばい、米CPI待ち-債券小幅高、円強含み(Bloomberg)

欧米マーケット:

東京マーケットの流れに加え、欧州オープン直前にサプライズのECB要人(仏・ビルロワドガロー、レーン・フィンランド、エストニア・ミュラー中銀総裁)の相次ぐECB利下げ発言。

これを受けて投機筋の円ショートポジション巻き戻し発生からドル円急落し、日通し安値155.37を付けました。

注目の米国小売売上高、米国消費者物価指数共に強弱混在。初動弱い数値と米国NY連銀製造業景気指数(弱)で日通し安値154.75へ急落。

しかし、強い数値も材料視され、一気に切番155.00下抜けたことで押し目買いも入り、155.81へ全戻し。

但し、1月~4月発表にはなかった弱い数値のインパクトは強く再下落。

その後、米国カシュカリ・ミネアポリス連銀総裁のタカ派発言で下落勢い歯止め掛かるも、米国アトランタ連銀GDP Now(弱)も交錯し、日足安値154.69を付けて、引けに掛けて揉み合いとなりました。

日足終値154.91

【米国市況】株が最高値更新、CPIで利下げ観測強まる-154円台後半(Bloomberg)

ファンダメンタルズ材料とドル円の関係

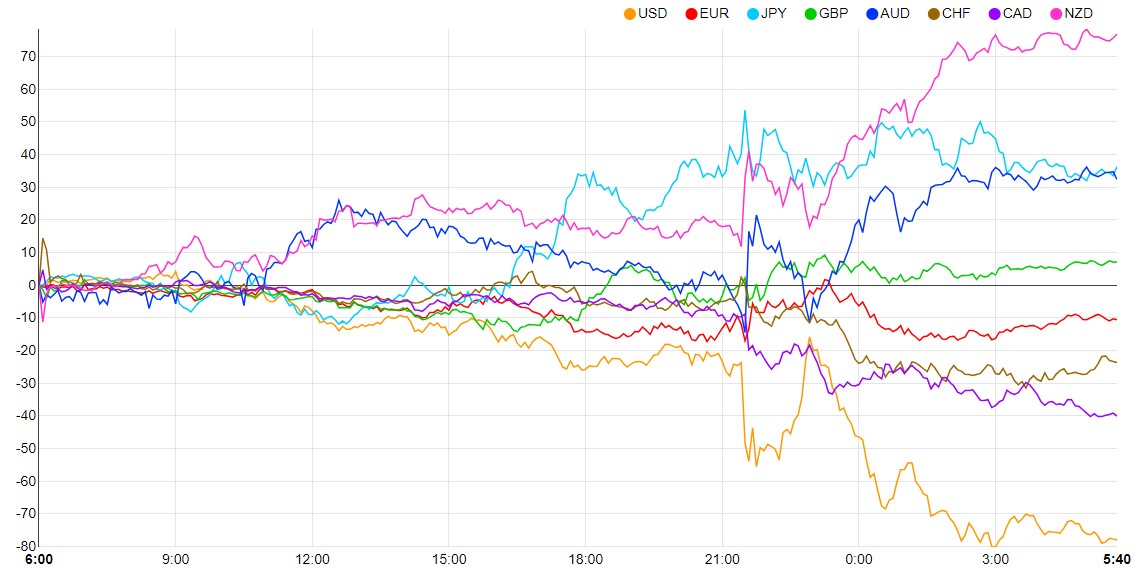

通貨強弱

<ドル売り優勢>

買い材料:

・五十日仲値に向けての輸入勢需要

・米国シュミッド・カンザスシティ連銀総裁、米国カシュカリ・ミネアポリス連銀総裁のタカ派発言

・スワップ3倍デー

売り材料:

・5/14米国生産者物価指数総合・コア前月比前回値の大幅下方修正の影響継続

・5/14米国の対中国関税引き上げ影響継続→米中貿易戦争→景気悪化懸念

中国、「断固たる措置講じる」と表明-米政権による関税引き上げ受け(Bloomberg)

・中国売れ残り住宅の買い入れ検討報道(人民元買いドル売り)

・米国NY連銀製造業景気指数(弱)、米国小売売上高と米国消費者物価指数(対前回値、弱)→FRB利下げ観測、スタグフレーション懸念

・米国アトランタ連銀GDP Now(弱)

・米国グールズビー・シカゴ連銀総裁のハト派発言

<円買い優勢>

買い材料:

・米国消費者物価指数発表警戒→リスクオフ日本株下落

・ECB要人(仏・ビルロワドガロー、レーン・フィンランド、エストニア・ミュラー中銀総裁)の相次ぐECB利下げ発言→投機筋の円ショートポジション巻き戻し

売り材料:

・5/14米国生産者物価指数総合・コア前月比前回値の大幅下方修正の影響継続→日本国債利回り低下波及

・米国NY連銀製造業景気指数(弱)、米国小売売上高と米国消費者物価指数(対前回値、弱)→米国債利回り低下を好感し→リスクオン欧米株上昇

・スワップ3倍デー

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回6月12日公表:据え置き91.6%

初回利下げ観測9月18日公表:25bp引き下げ52.7%

年内利下げ観測:25bps×2回=50bps → 政策金利475~500bps相当

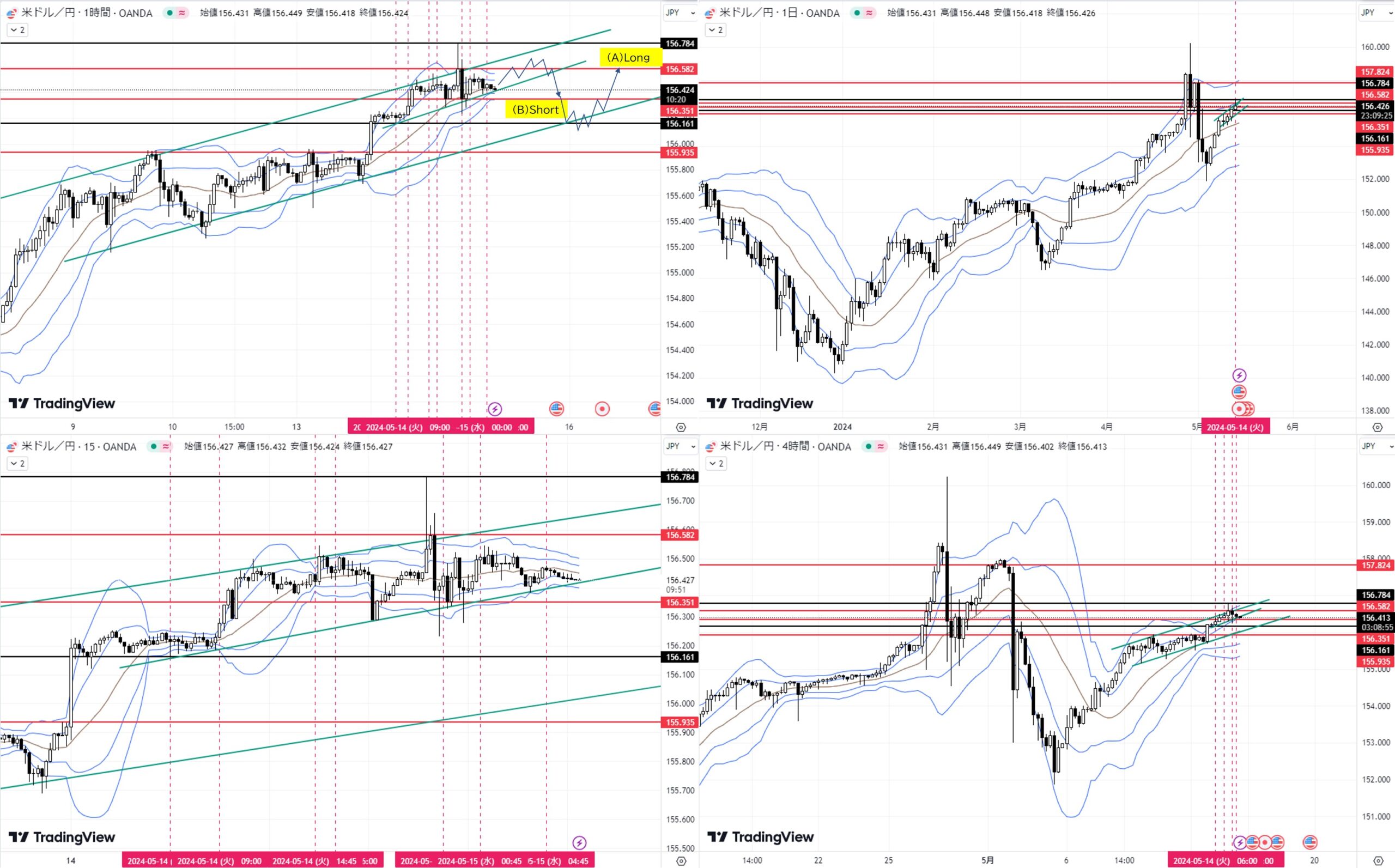

テクニカル分析

Trade

- 月足:5月陰線形成中。上昇トレンド。

- 週足:5/13週、陽線形成中。上昇トレンド。

- 日足:5/14上長ヒゲ陽線。レンジ

- 4H足:上昇チャネル。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①Long

(A)日足安値156.16や4H足20MA付近へ下落→転換上昇→目標4H足ダウ高値156.582

②Short

(B)4H足ダウ高値156.582付近へ上昇→転換下落→目標1H押し安値156.351

5月通算:5勝3敗、勝率62.5%、+179.9pips

コメント