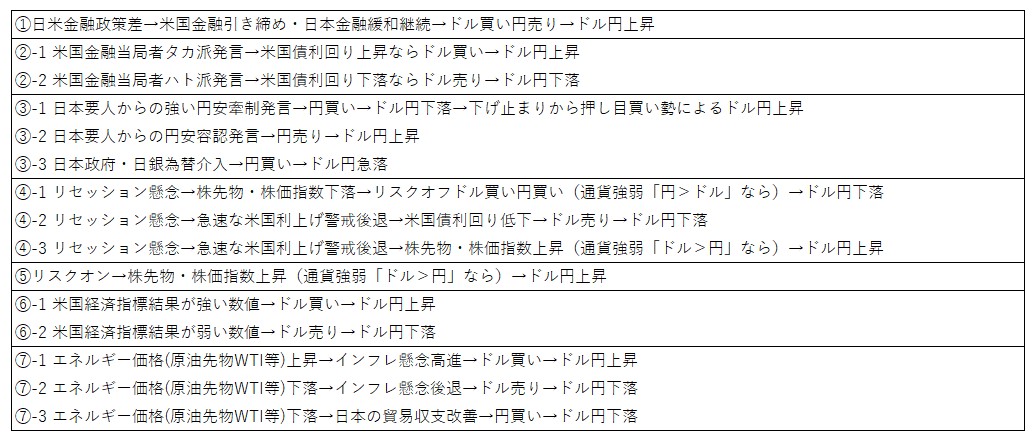

ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)2/10の欧米マーケット影響:日銀新総裁・副総裁人事報道で、新総裁最有力候補であった雨宮氏が辞退ことが判り、緩和継続期待が後退で円買いドル円急落。しかし、新総裁候補として報道された植田氏のハト派発言でドル急騰。米国ミシガン大学消費者信頼感指数・インフレ予測速報値の強い数値、米国ハーカー・フィラデルフィア連銀総裁タカ派発言でドル円上昇。

2/9同様、NYマーケット中のドル円上昇大きい。また、2/10NYマーケットクローズに向けてロング勢の週末決済もほとんどみられず、131円前半をキープし131.42で引け。

つまり、NY勢は週明けもドル円は高値継続すると想定していそう。影響が続く強い材料が出ない限り、ドル円下がっても直ぐに押し目買いが入りやすい環境とも言えるか。

(2)米国経済指標(⑥):消費者インフレーション期待

(3)米国要人発言(②):FRB当局者

(4)その他:

日銀新総裁、副総裁候補の要人発言や報道(2/6, 2/7, 2/8はドル円下落、 2/9,2/10は乱高下)(Bloomberg)

2/13も日銀新総裁、副総裁候補の要人発言や報道でのドル円乱高下に注意したい。しかし、先週は一時的にドル円急落しても直ぐに押し目買いが入っており、この環境は2/14米国CPIまで続きそう。よって急落後に下げ止まりが見えたらロング狙い目か。

もしくは、2/14米国CPIを警戒して手控えにより終日レンジ推移の可能性もあり。

モーニングサテライト、ドル円参考情報

今週のドル円予想レンジ:129.00~133.00

2/14に国会に日銀人事案が提示される見通し。

先週金曜日は本命と目されていた雨宮副総裁ではなく、経済学者の植田和男氏が報じられた。市場は雨宮氏以外の名前に反応してドル円は瞬間的に130円を割り込むドル安円高が進んだ。

その後、植田氏が取材に対して、現在の日銀政策が適切であり、現状では金融緩和の継続が必要とコメントしたため、131円台に反発したが、漠然とした正常化への警戒感が燻りそう。

このため、今週のドル円はやや上値の重い動きが見込まれる。

注目ポイント:日銀人事とインフレ

1月米消費者物価指数は、総合が前月比+0.5%、変動の激しい食品とエネルギーを除いたコア前月比+0.4%程度の上昇と、前月からの伸びが大きくなる見込み。

ただ、クリーブランド地区連銀が算出しているインフレ事前推計値(インフレーションナウキャスティング)は総合+0.65%、コア+0.46%上昇。市場予想より更にインフレがぶり返すことを示唆している。

米雇用統計同様、利下げ期待を更に削ぐ結果となれば、市場は金利上昇、株安、ドル高で反応すると見られる。

そうなると、日銀政策正常化への警戒感による円高とドル高がぶつかる。

米労働市場は需給がかなり引き締まったままで昨年12月時点の失業者数に対する求職件数(=求人件数÷失業者数)は1.9倍と、前月から再び上昇。

賃金の伸びがこのまま一気に縮小するとは考えにくく、インフレのしつこさは米国が、日本や欧州圏よりも数枚上手の状況。

現在、市場は年内1回程度の米利下げを織り込んでいるが、先週はFED高官からかなりタカ派的な発言が相次いだ。今後の雇用統計あるいや物価指標によって、インフレ再燃への警戒が高まるにつれて、年央に掛けてドル円も135円越えを目指す可能性が高いと予想。

ただ、政府と日銀の共同声明の見直しを控えており、政策修正への思惑も当面残ると思われる。積極的な上値追いにもなりにくく、日銀に対する不透明感が後退するまでは底堅いながらもドル円の上値の重い時間が続きそう。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

欧州マーケット(17:00~25:30)

22:03 要人発言

米国ボウマンFRB理事(Bloomberg)

「労働市場は依然として非常に堅調」

「インフレ2%に戻すために一段の利上げ必要」

【考察】タカ派発言でドル円上昇。

NYマーケット(23:30~30:00)

25:00 経済指標

ニューヨーク連銀消費者調査インフレ期待(Inflation Expectations Mostly Stable)(Bloomberg)

1年:前回5.0%、結果5.0%(○)

3年:前回2.9%、結果2.7%(×)

5年:前回2.4%、結果2.5%(◎)

東京マーケット:2/10に新総裁候補として報道された植田氏のハト派発言、米国ミシガン大学消費者信頼感指数・インフレ予測速報値の強い数値、米国ハーカー・フィラデルフィア連銀総裁タカ派発言の影響引き継いでドル円上昇。かつ株先物・株価指数上昇のリスクオン円売りでドル円上昇

欧米マーケット:欧州リセッション後退→株先物・株価指数上昇リスクオンのドル売り円売り交錯しドル円揉み合い。米国ボウマンFRB理事のタカ派発言でドル円上昇見られたもののリスクオンドル売り円売りが強く、徐々にドル売り優勢となり引けに掛けてドル円下落。

ファンダメンタルズ材料とドル円の関係

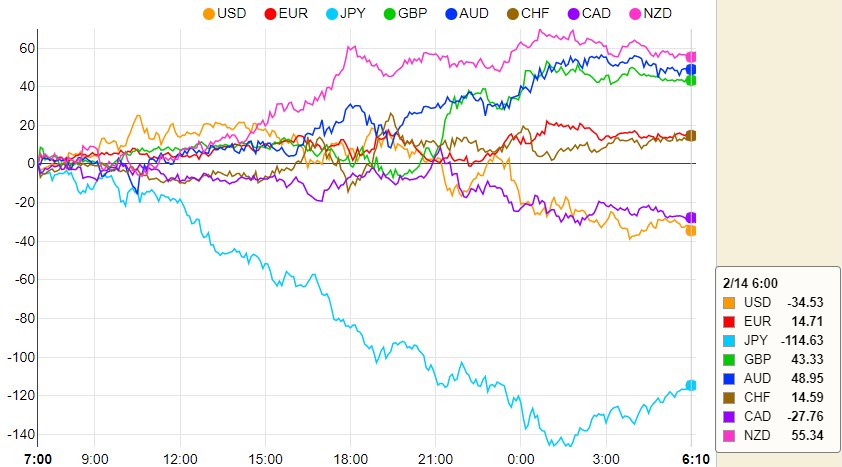

通貨強弱

NYマーケットクローズ時点の通貨強弱

- NZD(資源国リスクオン通貨):株先物・株価指数上昇リスクオンで買い。

- AUD(資源国リスクオン通貨):リスクオンで買い。

- GBP(リスクオン通貨):

- CHF(リスクオフ通貨):

- EUR(リスクオン通貨):欧州委員会が発表した経済見通しユーロ圏2023年実質成長率を上方修正→リセッション懸念後退で買い。

- CAD(資源国[産油国]リスクオン通貨):

- USD(基軸通貨):米国ボウマンFRB理事のタカ派発言で買い。リスクオンで売り。

- JPY(リスクオフ通貨):2/10に新総裁候補として報道された植田氏のハト派発言の影響引き継ぎで売り。リスクオンで売り。

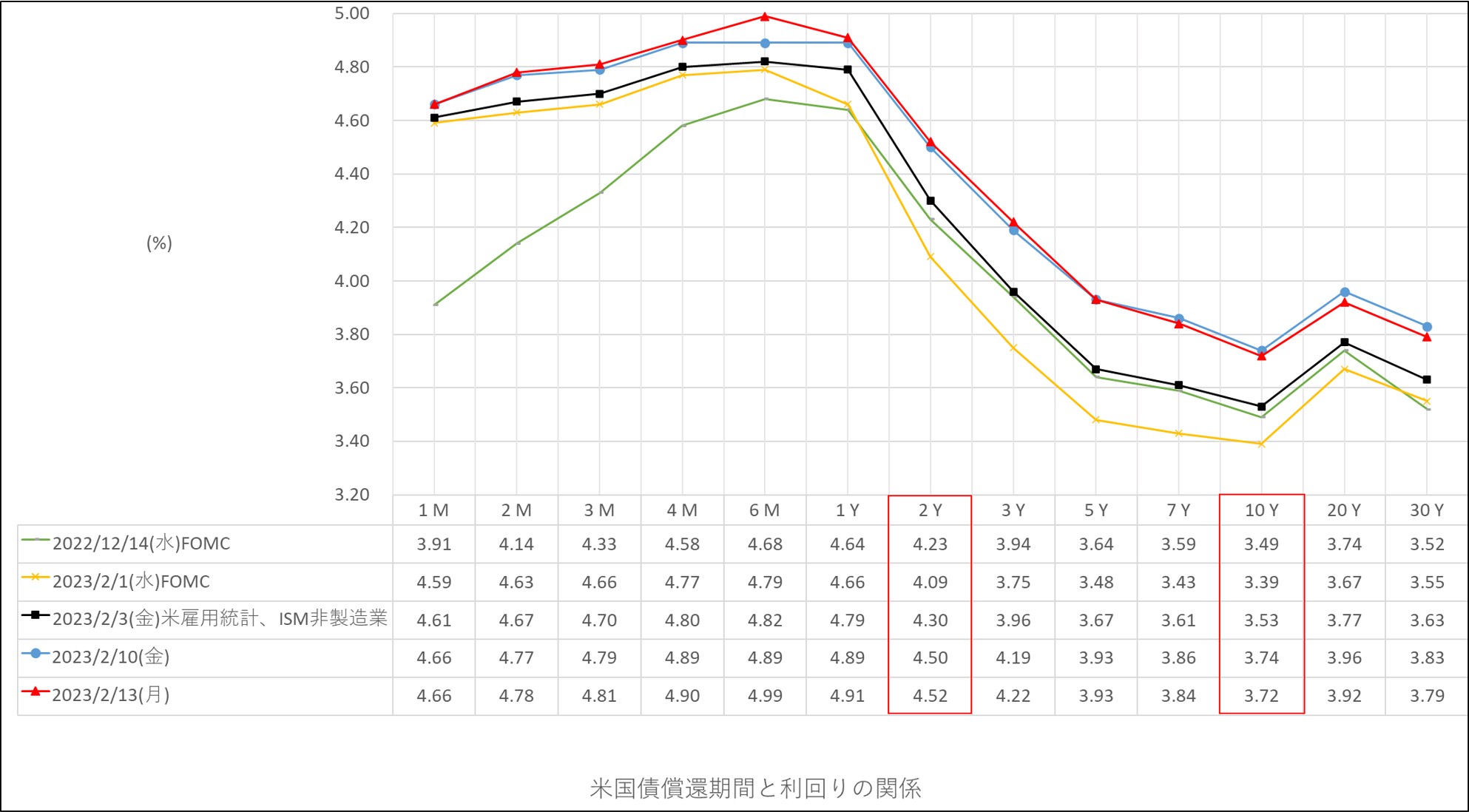

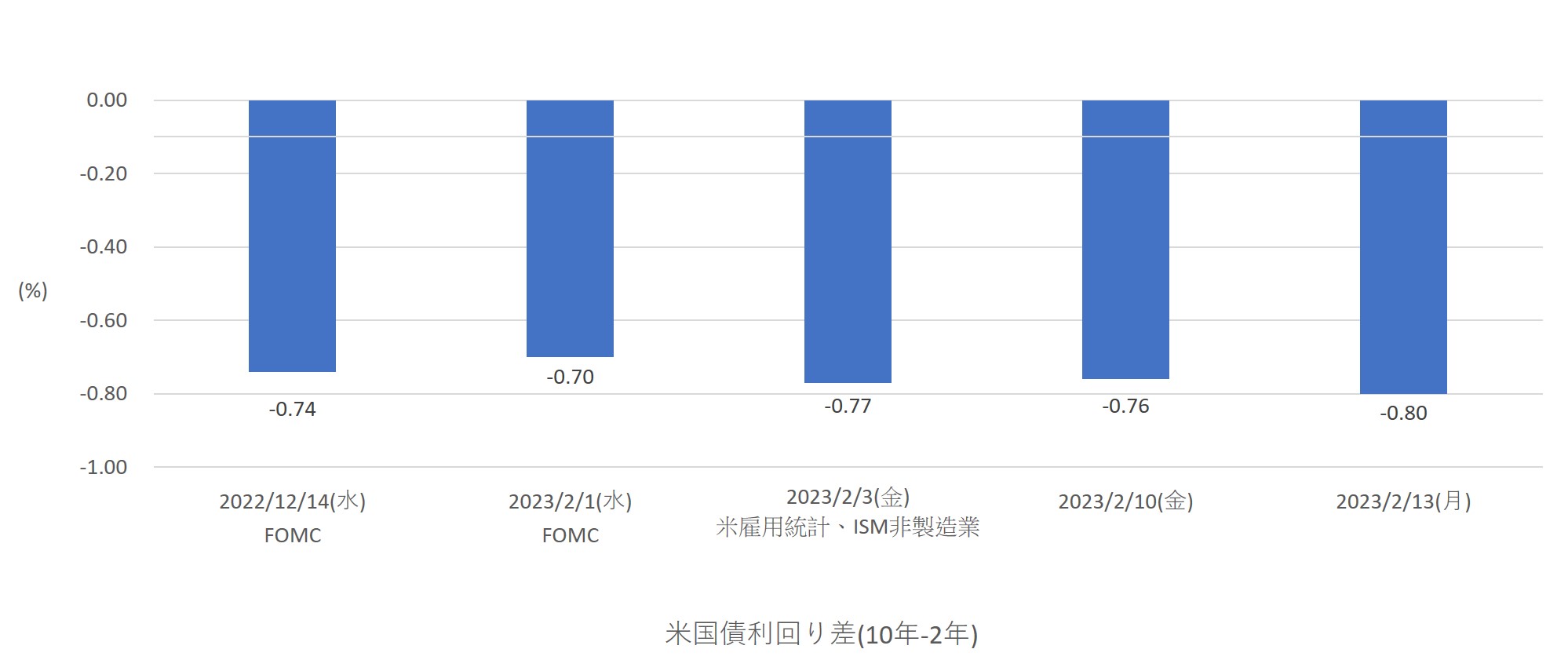

米国債イールドカーブ

2/13(月)は2/10(金)に対してツイスト(短期金利上昇、長期金利低下、逆イールド拡大)でドル売り材料。ドルインデックス日足陰線でありイールドカーブの動きと一致。

しかし、ドル円日足陽線であり、「円売り>ドル売り」が要因と判る。

*逆イールドはリセッションのサイン見なされている(Bloomberg)

3月FOMCでの利上げ幅0.25%市場コンセンサスは90.8%(CME FedWatch Tool)

テクニカル分析

ドル円トレード

- 月足:2月陰線形成中。ボリンジャーバンド+1σ下抜け。

- 週足:2/6週、陰線。ボリンジャーバンド-1σ上抜け。20MAに向かい上昇可能性あり。

- 日足:2/10下ヒゲピンバー陰線。ボリンジャーバンド20MAから急反発し+1σ上抜け。下値堅いため押し目買い狙いやすいか。

- 4H足:レンジ。ボリンジャーバンドスクイーズ。

- 1H足:レンジ。レンジ。ボリンジャーバンド幅広く横向き。

- 15M足:レンジ。ボリンジャーバンドスクイーズ。

【シナリオ】

①ロング

(A)1H足レジスタンス131.551上抜け→1H足レジサポ→目標1H足レジスタンス131.769

(B)1H足レジスタンス131.769上抜け→1H足レジサポ→目標1H足レジスタンス131.980

(C)1H足サポート130.715付近まで下落→1H足ダウ転換→目標1H足レジスタンス131.196又は1H足20MA到達

②ショート

(D)1H足サポート131.196かつ20MA下抜け→1H足レジサポ→目標1H足サポート130.715

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

・シナリオ条件未達でトレードなし。

2月通算:4勝1敗、勝率80.0%、平均RR 2.16、獲得Pips +159.2

コメント