ファンダメンタルズ分析

本日のシナリオ

(1)前日ドル円上昇の影響:東京マーケットでドル円上昇を引き継ぎやすいですが、145円台に乗ったことで政府・日銀為替介入警戒(③-3)が高まりロング勢利確と見られる大きな下落に警戒。しかし、大きな下落が発生すれば押し目買いの機会になりやすいと考えます。

(2)FRB当局者の発言:下記②-1が基本。

(3)本日の米国経済指標:最大の注目は米国雇用統計。基本は⑥-1, 2の流れですが、強い数値で一気にドル円上昇することがあっても、政府・日銀為替介入警戒又は介入実施(③-3)によって、Sell the factのような急落も想定したい。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

6:01 要人発言(Bloomberg)

米国ウォラーFRB理事(2022年FOMC投票権あり)

「インフレは高すぎで急速な低下は可能性低い」

「来年始めに追加利上げを予想」

「インフレ対応は不十分」

「金融安定への懸念は利上げを遅らせない」

「引き締めペース判断のために市場データを注視」

「金融市場は効果的に機能している」

【考察】タカ派発言。

7:47 要人発言(Reuters)

米国メスター・クリーブランド連銀総裁(2022年FOMC投票権あり)

「失業率はわずかに上昇する見込み」

「労働参加率の大幅な上昇は見込めない」

「インフレ抑制が最優先課題」

「インフレ減速を正当化する根拠はない」

【考察】タカ派発言。

東京マーケット(9:00~15:00)

9:35 要人発言(Reuters)

鈴木財務相

「来週G20財務会合出席する予定」

「G20で、インフレや世界経済などが議論される見通し」

「外貨準備大幅減の要因は、債券金利上昇、為替介入による外貨売り」

【考察】円安牽制発言なし

9:55 実質五十日仲値(10/10スポーツの日で祝日のため)

11:44 要人発言(日本経済新聞)

岸田首相

「急速で一方的な円安進行は望ましくない」

「投機による過度な変動は見逃すことができない」

【考察】 円安牽制発言でドル円下落。

14:00 経済指標

日本景気動向指数速報値8月度

景気先行指数:前回98.9、結果100.9(◎)

景気一致指数:前回100.1、結果101.7(◎)

17:21 要人発言(Bloomberg)

神田財務官

「為替平衡操作のアミュニション(弾薬)に制約感じたことない」

「為替介入に制約が生じないよう様々な工夫を行っている」

【考察】円安牽制発言

欧州マーケット(16:00~25:00)

21:30 経済指標(Bloomberg)

米国雇用統計9月度

非農業部門雇用者数:前回31.5万人、予想25.0万人、結果26.3万人(○)

失業率:前回3.7%、予想3.7%、結果3.5%(◎)

平均時給

前年比:前回5.2%、予想5.1%、結果5.0%(✕)

前月比:前回0.3%、予想0.3%、結果0.3%(○)

【考察】

発表前:15M足大きな下降チャネルの中に、小さな上昇チャネル形成。下降チャネル抜けた方向に大きく伸びる可能性を示唆。

発表後:強弱入り交じったためかアルゴリズム同時のバトルで上下に変動。しかし、総じて強い数値。「ファンダメンタルズとテクニカル」方向は上昇で一致しドル円上昇。

その後、為替介入警戒もあってかロング勢利確も入りドル円上昇は緩やかに継続。次週、ドル円上昇継続優勢ですが、引き続き為替介入警戒による下落注意。

21:46 要人発言(Bloomberg)

ホワイトハウス

「中国へのチップ輸出で新しい制限」

【考察】米中関係悪化懸念でドル円下落

NYマーケット(22:30~29:00)

23:00 経済指標

米国卸売在庫確報値8月度

前月比:前回1.3%、予想1.3%、結果1.3%(○)

23:07 要人発言(Bloomberg)

米国ウィリアムズ・ニューヨーク連銀総裁(2022年FOMC投票権あり)

「経済は並み外れた強さを示している」

「政策金利を4.5%程度まで引き上げる必要」

「金利をさらに引き上げる必要がある」

「焦点はインフレ2%回帰」

「来年、インフレは大幅に低下すると見込み」

「利上げペースと利上げ幅はデータ次第」

【考察】タカ派発言でドル円上昇

23:24 要人発言

米国バイデン大統領

「雇用数は米国が安定した成長への移行を示す」

24:30 要人発言

米国カシュカリ・ミネアポリス連銀総裁(2022年FOMC投票権なし)

「追加利上げの可能性あり」

【考察】タカ派発言

28:00 経済指標

米国消費者信頼残高8月度

前回238.11億ドル、予想245.00億ドル、結果322.4億ドル(◎)

28:30 経済指標

IMM通貨先物

円ショート縮小(ポジション推移)

東京マーケット:米国雇用統計を控えて方向感のない動き

欧米マーケット:米国雇用統計が総じて強い数値であり、その後のFRB当局者タカ派発言を受けてドル円上昇。この上昇はファンダメンタルズに沿った動きであることから、これから急激に2円以上動くようなことがなければ為替介入はしにくいか。

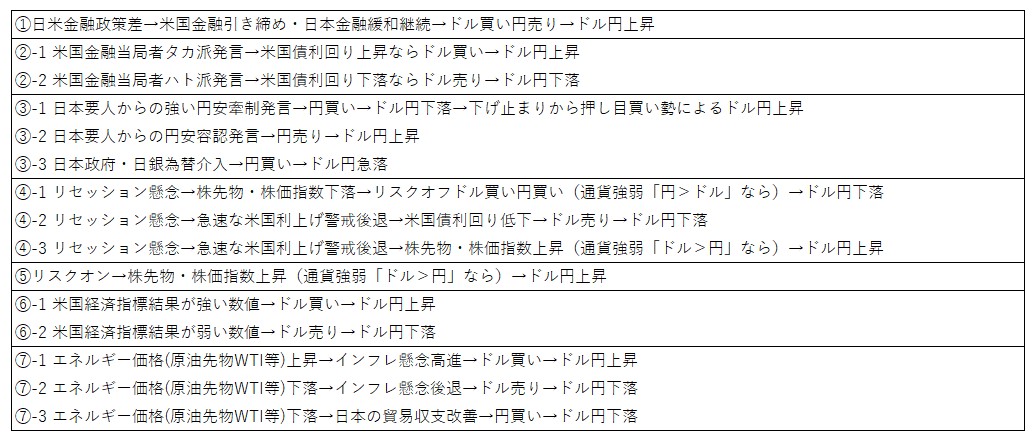

ファンダメンタルズ材料とドル円の関係

通貨強弱

NYマーケットクローズ時点の通貨強弱

- CAD(資源国リスクオン通貨):カナダ雇用統計の強い数値で買い。

- USD(基軸通貨):米国雇用統計が総じて強い数値で買い。FRB当局者のタカ派発言で買い。株先物・株価指数下落のリスクオフで買い。

- JPY(リスクオフ通貨):政府・日銀の為替介入警戒で買い。株先物・株価指数下落のリスクオフで買い

- CHF(リスクオフ通貨):

- EUR(リスクオン通貨):

- GBP(リスクオン通貨):

- AUD(資源国リスクオン通貨):株先物・株価指数下落のリスクオフで売り。

- NZD(資源国リスクオン通貨):株先物・株価指数下落のリスクオフで売り。

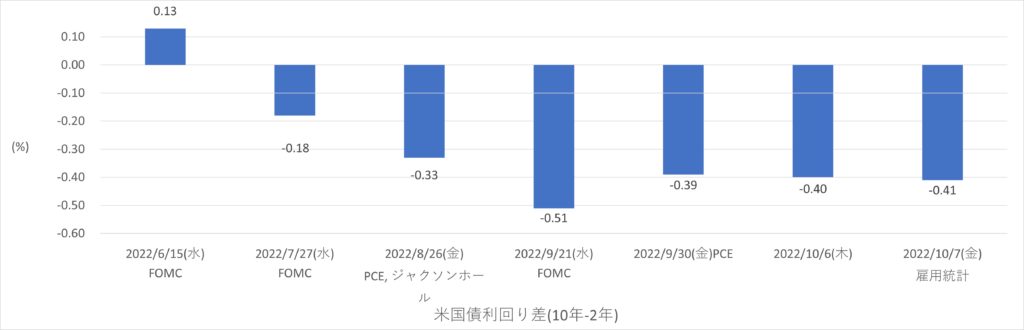

米国債イールドカーブ

10/7(金)は10/6(木)に対してベア(短期金利上昇、長期金利上昇、長短金利差拡大)でドル買い優勢。

テクニカル分析

ドル円トレード

- 月足:9月大陽線で引け。ボリンジャーバンド+2σをバンドウォーク。一旦の上限は147.222付近と推測。

- 週足:十字線形成中。ボリンジャーバンド+2σバンドウォーク終了。上昇トレンド継続。

- 日足:10/6陽線。実体上限をブレイク。

- 4H足:上昇トレンド。

- 1H足:上昇トレンド。

- 15M足:下降トレンド。

【シナリオ】

①ロング

(A)1H足サポート144.768付近まで下落→上昇転換・レジサポ→目標1H足レジスタンス145.124。

②ショート

(B)1H足サポート144.768下抜け→レジサポ→目標1H足サポート144.509

【前提】

目標:リスクリワード2.0以上、値幅20pips以上

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー

・米国雇用統計直後、アルゴリズム同士のバトルで上下に変動

→総じて強い数値だったことで上昇

→下落144.767再度上抜け

→動きが早くアルゴバトル収束を待っていたらシナリオ外になったため(A)ロング見送り

10月通算:0勝1敗、勝率0.0%、平均RR –

10月獲得pips:-15.0

コメント