ファンダメンタルズ分析

本日のシナリオ

<注目材料>

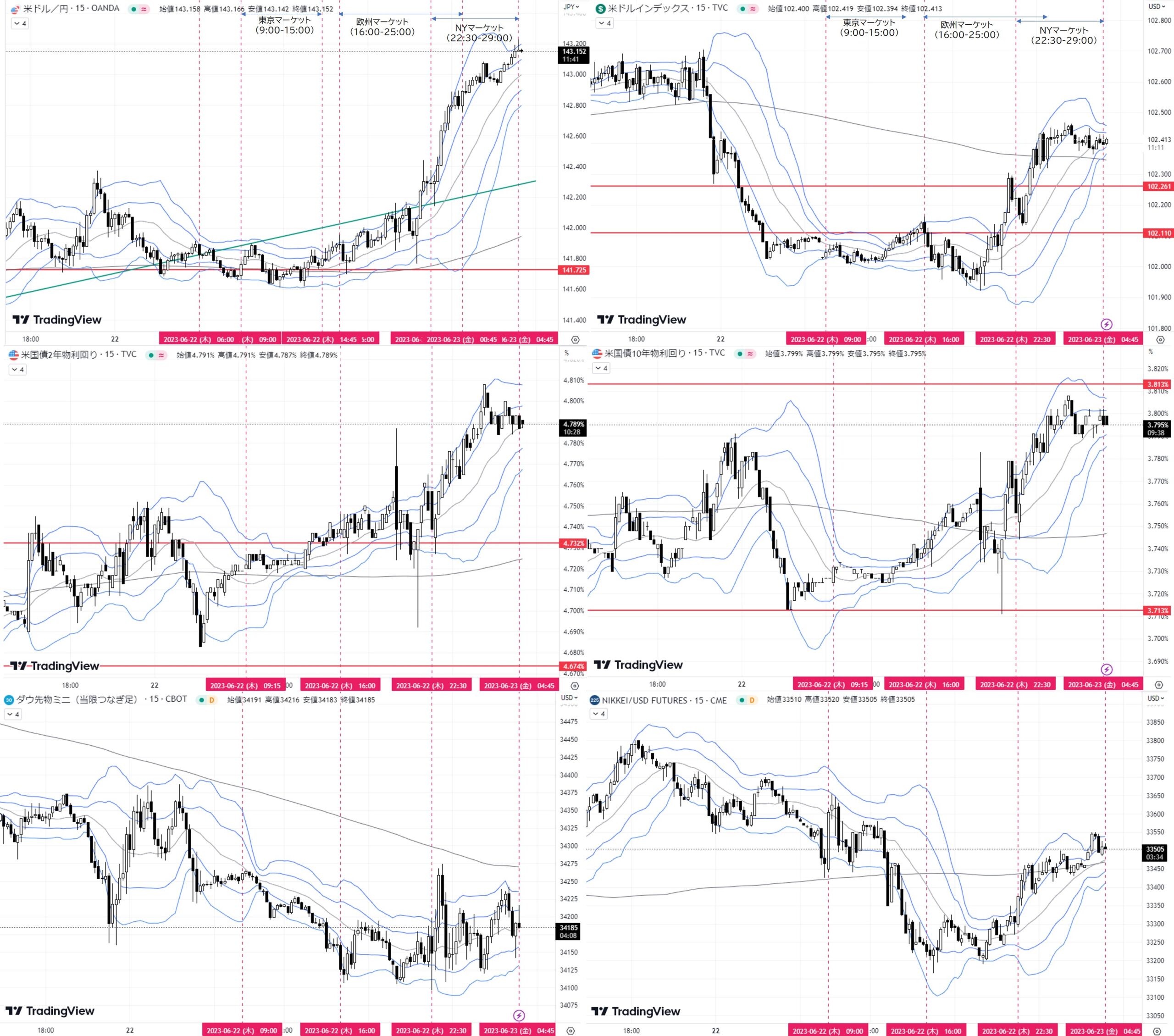

(1)6/21の欧米マーケット影響

欧州オープンからは米国債利回り低下に連れてドル円急落。

パウエルFRB議長の事前原稿はサプライズなくタカ派内容でドル円上昇だったが、議会証言が始まるとハト派寄りの発言もあり、Sell the factのような下落で全戻し。

(2)経済指標

・米国新規失業保険申請件数、米国失業保険継続申請件数

・米国経常収支

・米国中古住宅販売件数

・米国景気先行指数

(3)要人発言

・政府日銀要人の円安牽制

・FRB要人

(4)その他

・ウクライナ情勢緊迫化(地政学リスクオフ)

6/22もパウエルFRB議長の他、FRB要人発言が相次ぐが、結局は利上げはデータ次第に変わりないことからサプライズない限りは要人発言で大きな動きは期待薄。

一方で注目度の高い経済指標が続く。データ次第でドルが大きく動く可能性ありそう。

(ドル円動き例)

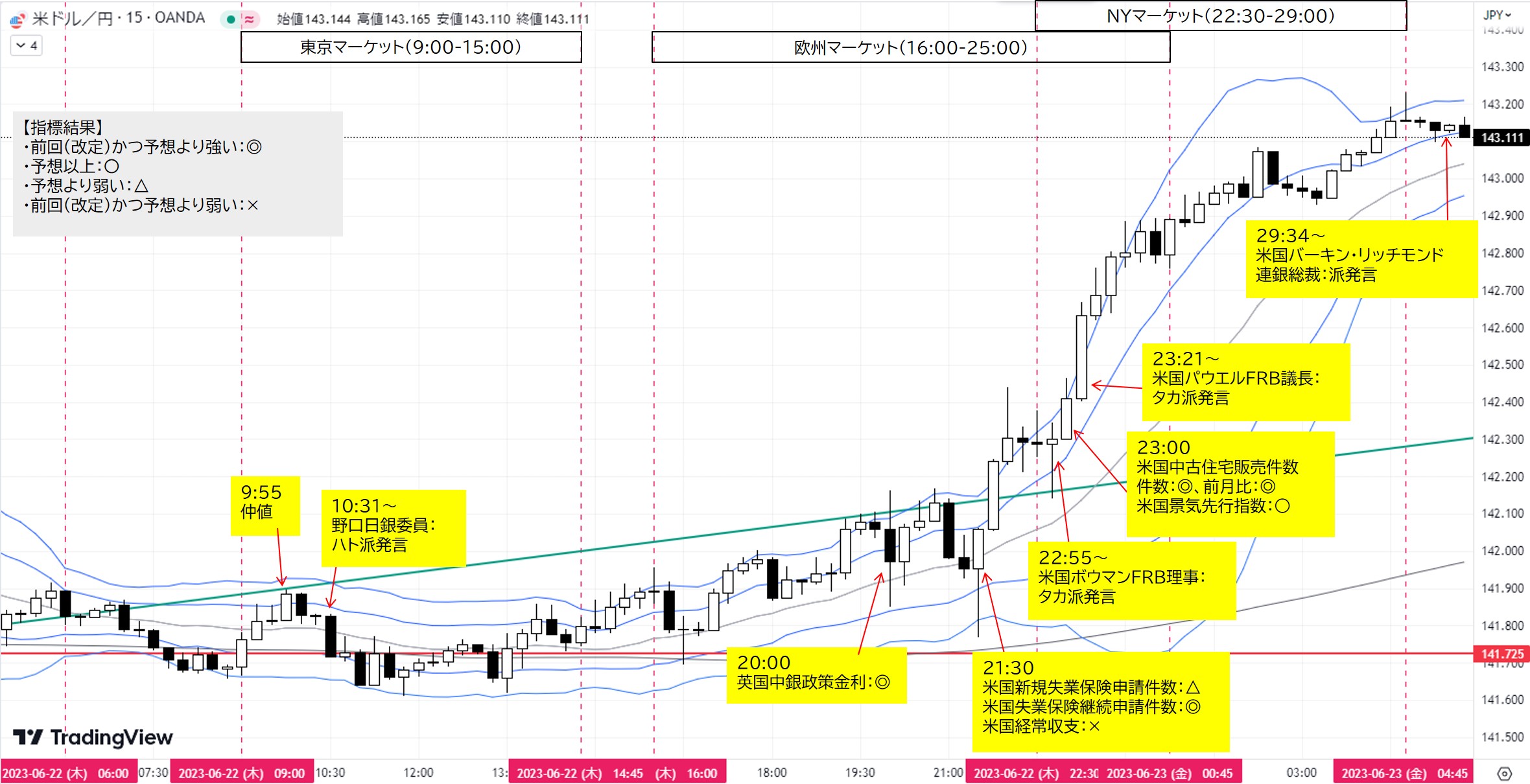

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

10:31~要人発言

YCC、当面調整が必要とは考えてない-野口日銀委員(Bloomberg)

【考察】ハト派発言だが、サプライズなくドル円下落継続。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

20:00 経済指標

英国中銀政策金利6月度

前回4.50%、予想4.75%、結果5.00%(◎)

英中銀が利上げ加速、予想外の0.5ポイント-政策金利5%に(Bloomberg)

【考察】サプライズ利上げ。米利上げ期待で米国債利回りも上昇したが、急速かつ大幅利上げによる英国金融システム不安・景気後退懸念も再燃。リスクオフドル買い円買いとなったが、ドル買い強くドル円上昇。

21:30 経済指標

米国新規失業保険申請件数

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回26.2万件(改定26.4)、予想25.4万件、結果26.4万件(△)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回177.5万件(改定177.2)、予想178.4万件、結果175.9万件(◎)

米新規失業保険申請、21年10月以来の高水準続く-予想も上回る(Bloomberg)

21:30 経済指標

米国経常収支 第1四半期

前回-2068億ドル(改定-2162)、予想-2170億ドル、結果-2193億ドル(×)

22:55~要人発言

米国ボウマンFRB理事

ボウマンFRB理事、追加利上げ必要と主張-インフレ押し下げで(Bloomberg)

【考察】タカ派発言でドル円上昇。

23:00 経済指標

米国中古住宅販売件数5月度

住宅市場は消費に大きな影響を与えることから景気の先行指標として米国新築住宅販売件数とともに重要。

件数:前回428万件(改定429)、予想420万件、結果430万件(◎)

前月比:前回-3.2%(改定-3.2)、予想-0.7%、結果0.2%(◎)

米中古住宅販売、5月は430万戸に小幅増加-在庫が一段と減少(Bloomberg)

23:00 経済指標

米国景気先行指数5月度

前月比:前回-0.6(改定)、予想-0.8%、結果-0.7%(○)

23:21~要人発言

米国パウエルFRB議長(議会証言、上院)

パウエル議長、年内1回か2回の追加利上げ必要も-上院証言(Bloomberg)

パウエルFRB議長、新たな資本要件引き上げは大手銀行が対象に(Bloomberg)

【考察】前日下院でのあったハト派寄りの発言なく、タカ派発言でドル円上昇

29:34~要人発言

米国バーキン・リッチモンド連銀総裁(2023年FOMC投票権なし)

「インフレはピークから低下しているにも関わらず高すぎる」

【考察】タカ派発言

<まとめ>

東京マーケット:

日経平均株価下落のリスクオフでドル円下落。

きょうの国内市況(6月22日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

英国中銀サプライズの利上げで欧米と日本の政策金利拡大による円売り、米国中古住宅販売件数や米国景気先行指数の強い数値やFRB要人の相次ぐタカ派発言でドル円急騰。

【欧州市況】株は4日続落、相次ぐ利上げで景気懸念-英国債は上昇(Bloomberg)

【米国市況】国債利回り上昇、主要中銀がタカ派姿勢-ドル143円台(Bloomberg)

ファンダメンタルズ材料とドル円の関係

米国債イールドカーブ

6/22(木)は6/21(水)に対してブル(短期金利上昇、長期金利上昇)、逆イールド拡大のドル買い・売り材料交錯。

FOMCの利上げ幅見通し(CME FedWatch Tool)

7月度:据え置き23.1%。25bps引き上げ76.9%。

テクニカル分析

トレード

- 月足:6月陰線形成中。

- 週足:6/19週、陽線形成中。上昇トレンド。

- 日足:6/21陽線。

- 4H足:レンジ。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)日足サポート140.633付近まで下落→ダウ転換上昇→目標4Hレジスタンス141.275

②ショート

(B)1H足サポート141.725をダウ下落→目標4H足サポート141.275

(C)4H足サポート141.275をダウ下落→目標日足サポート140.633

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

トレード1

141.725をダウ下落→(B)ショート

ショート:141.703

S/L:141.915

獲得pips:-21.2

6月通算:7勝4敗、勝率63.3%、平均RR 2.13、獲得Pips +108.9

コメント