ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)9/22の欧米マーケット影響

日銀金融政策決定会合・植田日銀総裁会見はハト派でドル円上昇後、2022年9月の為替介入は欧州オープン直後であったことから、様子見が大勢を占めたのか日足高値148.42付近で揉み合い。

米国PMI速報値が総じて弱い数値で147.961まで下落したが、ラウンドナンバー148.00付近が固いサポートとなり、FRB要人の相次ぐタカ派発言で再び日足高値148.42を付けた。

日足終値148.37。

(2)経済指標

・重要度高い材料なし。

(3)要人発言

・政府日銀の円安牽制

・中国人民銀行の元安牽制(元買いドル売り材料)

・FRB

(4)その他

・五十日仲値

・全米自動車労組(UAW)ストライキ

UAWとビッグ3、「双方が満足する合意」に至ること可能-米運輸長官(Bloomberg)

9/20FOMCタカ派姿勢と9/22日銀会合ハト派姿勢による日米金利差を背景としたドル円上昇優勢。

一方で、政府日銀は口先介入の円安牽制を続けており、今週も強い牽制が出れば一時的に下落しても押し目の機会となりやすい。

ドル円急落の懸念は米国高金利を嫌気したリスクオフ円買い。「株先物・株価指数下落→米国債利回り低下ドル売り、リスクオフ円買い」になれば、政府日銀の円安牽制より大きなドル円下落が生じやすい。

よって、押し目買い狙いが適切か。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

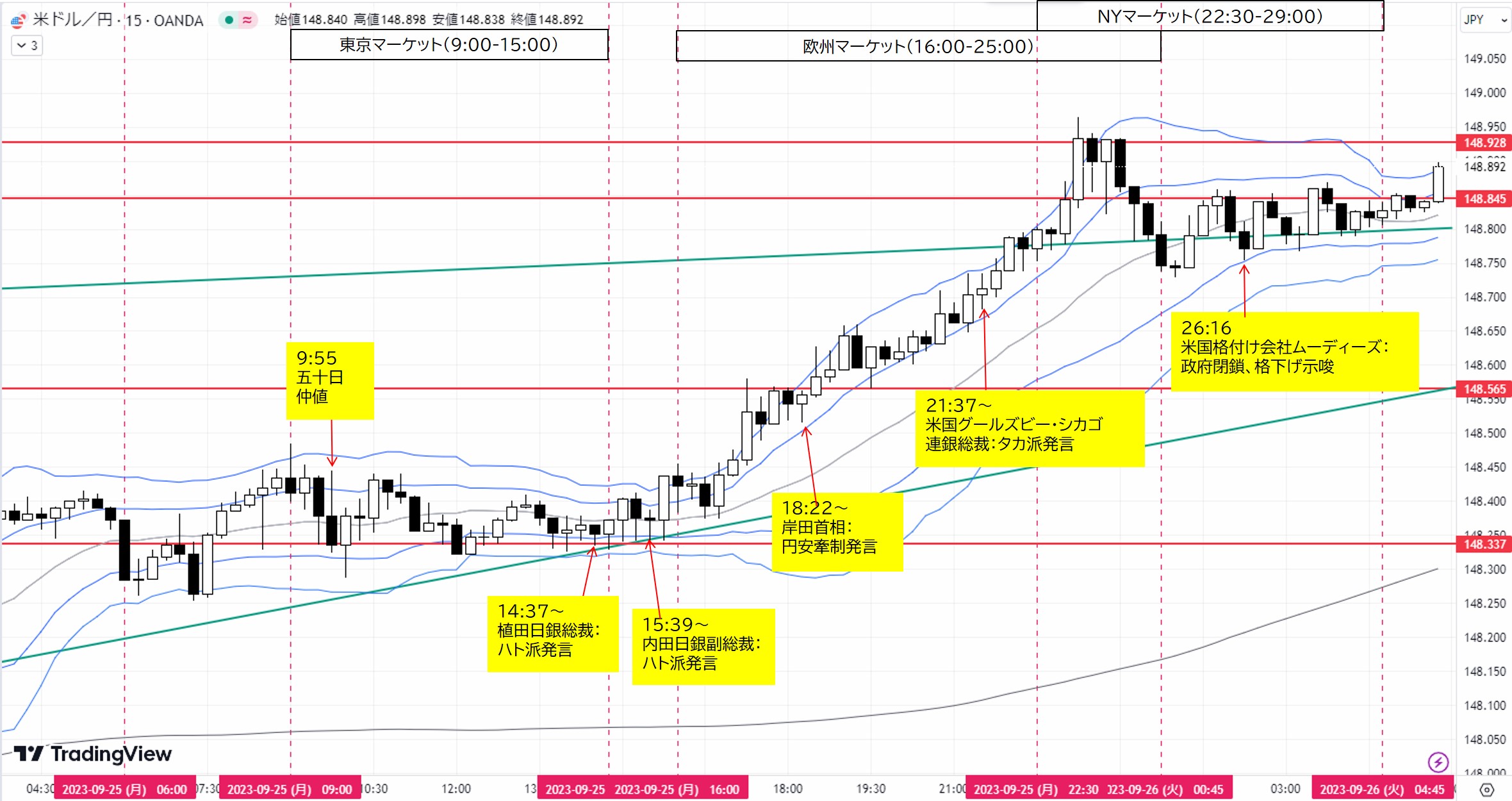

東京マーケット前

東京マーケット(9:00~15:00)

9:55 五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

14:37~要人発言

植田日銀総裁(大阪経済4団体共催の懇談会講演)

YCCで粘り強く金融緩和継続、好循環実現の正念場-日銀総裁(Bloomberg)

【考察】9/20日銀会合後の会見と変わらずハト派発言→ドル円上昇。

15:39~要人発言

内田日銀副総裁(全国証券大会挨拶)

日銀副総裁、YCC修正「緩和の持続性高める」証券大会で(日本経済新聞)

【考察】ハト派発言→ドル円上昇。

18:22~要人発言

岸田首相、為替相場「緊張感持って注視」 円安対応問われ(日本経済新聞)

【考察】円安牽制発言だが、日銀副総裁のハト派発言後でもあり影響薄。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

21:37~要人発言

米国グールズビー・シカゴ連銀総裁(2023年FOMC投票権あり)

シカゴ連銀総裁、ソフトランディングは可能-リスクは残る(Bloomberg)

【考察】タカ派発言→ドル円上昇継続

26:16~要人発言

米国格付け会社ムーディーズ

政府閉鎖、米信用格付けに「ネガティブ」に反映へ-ムーディーズ(Bloomberg)

【考察】格付け低下になればドル売り材料

<まとめ>

東京マーケット:

日足始値148.37。

マーケットオープン前に日足安値148.25まで下押しから、東京高値148.49を付けてからは、この間のレンジ推移。「日銀ハト派・米国タカ派姿勢→ドル円上昇材料」と「政府日銀介入警戒感→ドル円下落材料」交錯の様。

株式:「日本株上昇→リスクオン円売り」

債券:

「9/22日銀会合で金融緩和維持の影響継続→日本国債利回り低下→円売り」

「米国債利回り上昇小→ドル買い弱」

きょうの国内市況(9月25日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

欧州始値148.44

政府日銀介入警戒感が薄れたことで、日米金利差が材料となり日足高値148.96まで急上昇したが、149円台直前で高値警戒感から引けに掛けて揉み合い。

日足終値148.89。

株式:

「中国不動産企業の経営悪化→中国景気悪化懸念の日米欧波及→リスクオフ円買い」

「FRBタカ派姿勢維持→米株安懸念→株先物・株価指数下落→リスクオフ円買い」

「先週からの株先物・株価指数急落の一時部巻き戻し上昇→円売り」

債券:

「9/22日銀会合で金融緩和維持の影響継続→日本国債利回り低下→円売り」

「FRBタカ派長期化観測、財政赤字拡大対応の国債供給増見通し→米国10年利回り急騰→強いドル買い」

【欧州市況】各国の30年債利回りが急上昇、数年ぶり高水準-株続落(Bloomberg)

【米国市況】国債が下落、S&P500種は上昇-ドル一時149円に迫る(Bloomberg)

ファンダメンタルズ材料とドル円の関係

米国債イールドカーブ

9/25(月)は9/22(金)に対しツイスト(短期金利低下、長期金利上昇)、逆イールド縮小。ドル売り・買い材料交錯(U.S. DEPARTMENT OF THE TREASURY)

FOMCの利上げ幅見通し(CME FedWatch Tool)

11月公表:据え置き78.9%、25bps引き上げ21.1%、50bps引き上げ0.0%

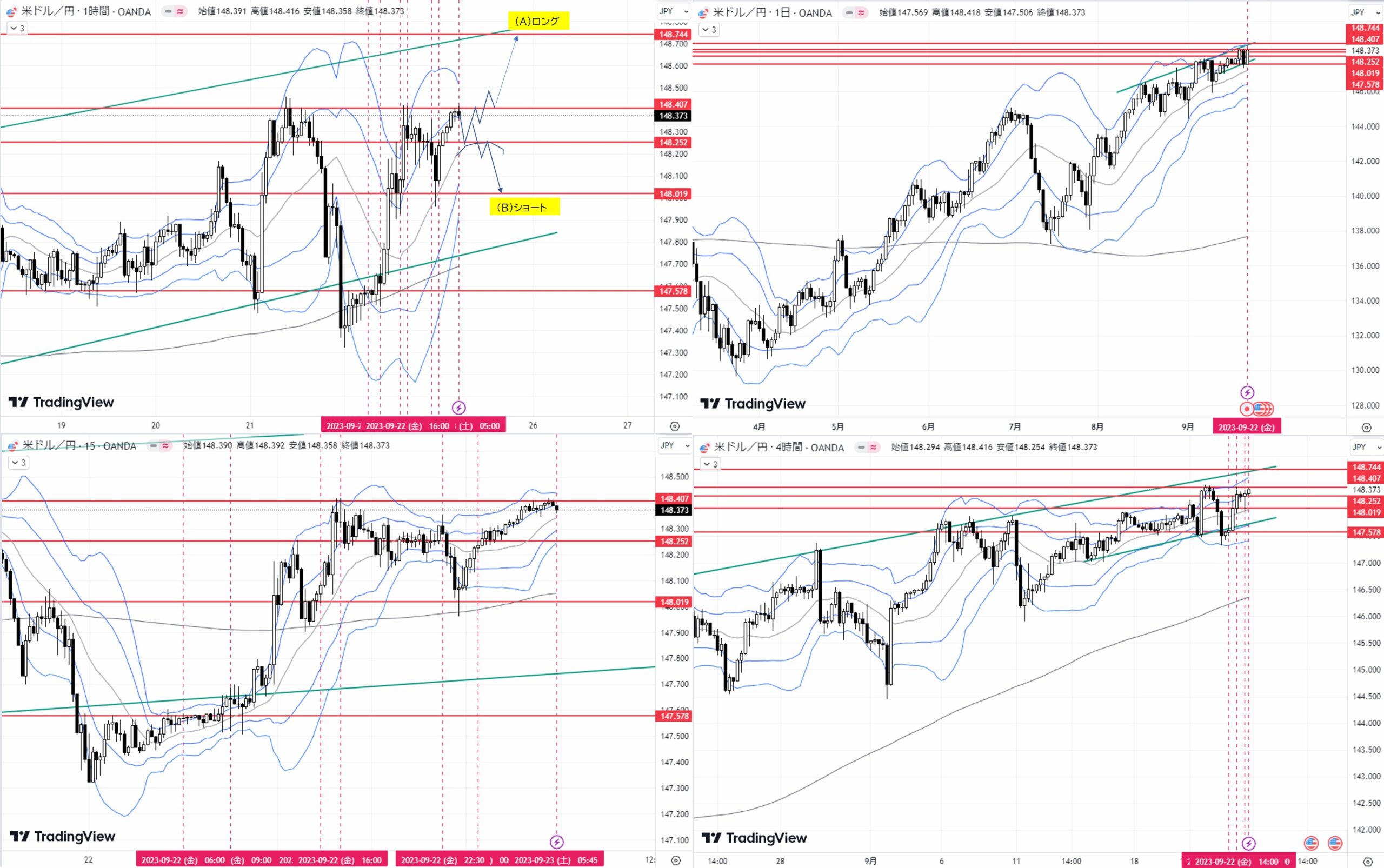

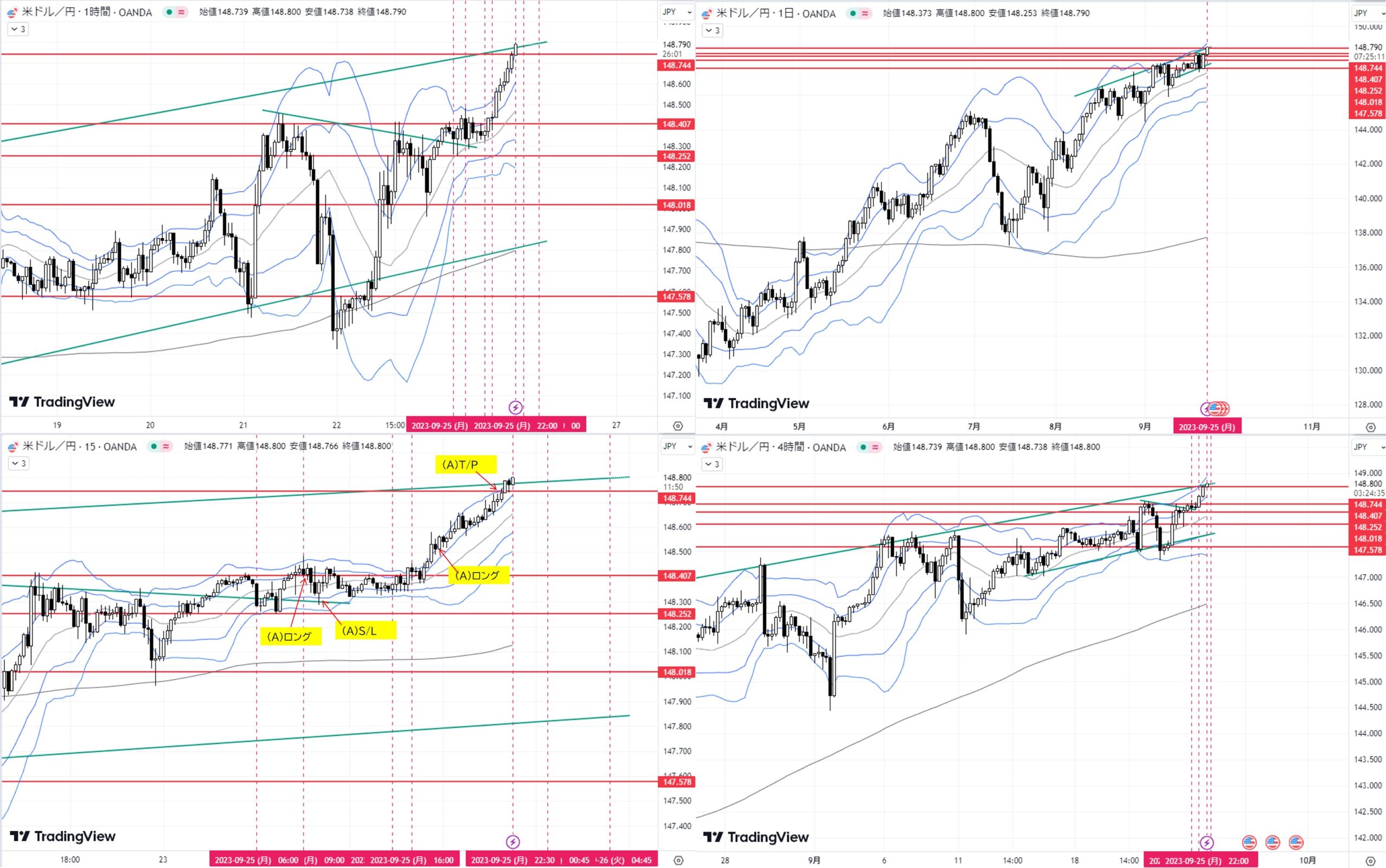

テクニカル分析

トレード

- 月足:9月陽線形成中。レンジ内の上昇トレンド。

- 週足:9/18週、陽線確定。

- 日足:9/22陽線。

- 4H足:レンジ。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)4H足サポート148.252付近まで下落→4H足レジスタンス148.407をダウ上昇→目標日足レジスタンス148.744

②ショート

(B)4H足サポート148.252かつ1H足20MAをダウ下落→目標1H足サポート148.019又は15M足200MA。

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

トレード1

(A)ロング:148.429

S/L:148.27

獲得pips:-15.9

トレード2

(A)ロング:148.533

T/P:148.745

獲得pips:+21.2

9月通算:7勝8敗1分、勝率46.7%、平均RR 2.11、獲得Pips +46.7

コメント