ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

本日の米国経済指標は全て注目材料。

①結果が強い数値→ドル買い→ドル円上昇、②結果が弱い数値→ドル売り→ドル円下落、となる見込みですが、同刻発表の結果が強弱入り混じるならドル円の方向性は判りにくいため静観したい。

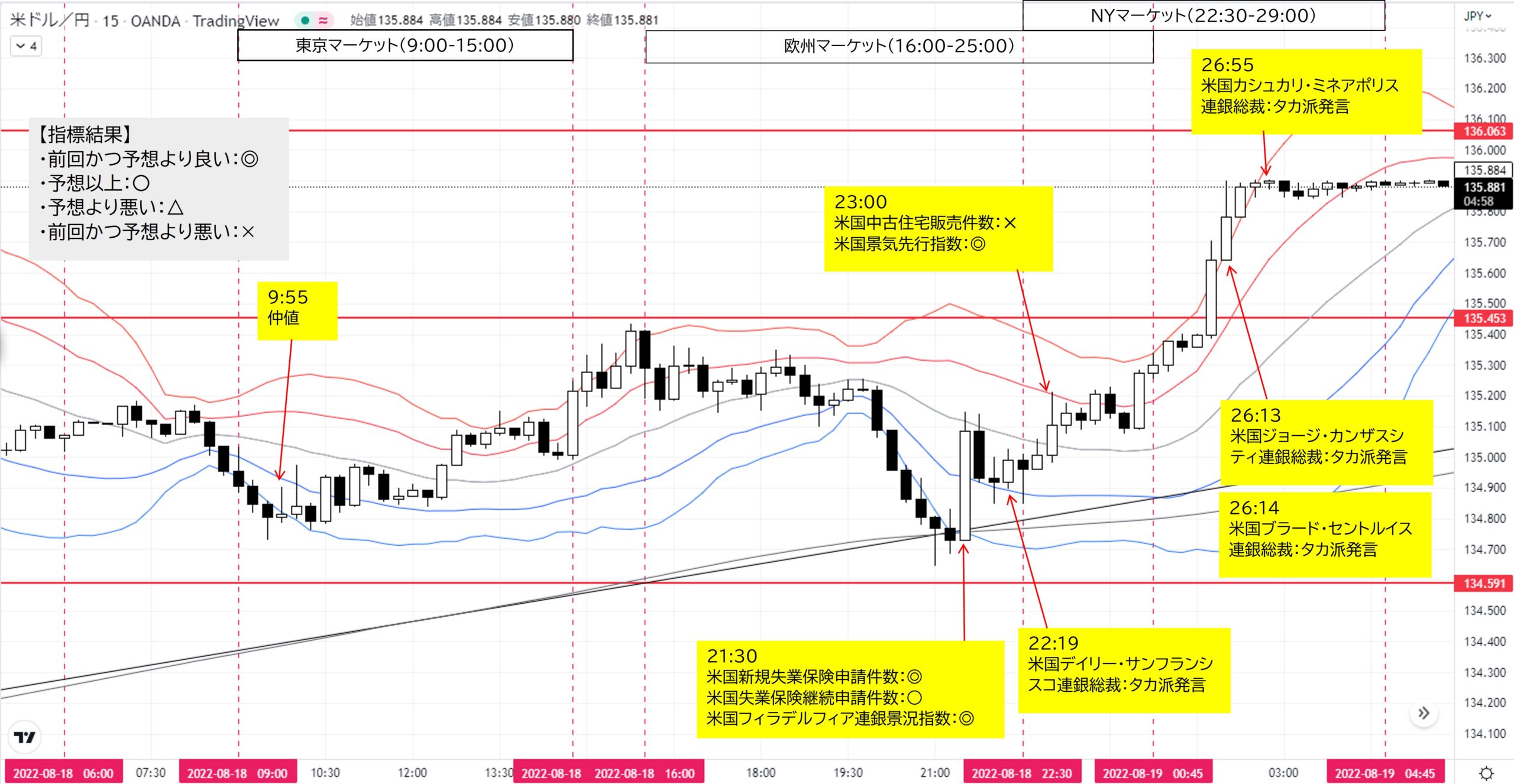

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

欧州マーケット(16:00~25:00)

21:30 経済指標(Bloomberg)

米国新規失業保険申請件数

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回26.2万件(改定25.2)、予想26.5万件、結果25.0万件(◎)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回142.8万件(改定143.0)、予想143.8万件、結果143.7万件(○)

21:30 経済指標(Bloomberg)

米国フィラデルフィア連銀景況指数

0を上回れば製造業部門の景況感の改善を示し、0を下回れば悪化す。米国ISM製造業購買担当者景気指数と相関性あるため注目されます。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前回-12.3、予想-5.0、結果6.2(◎)

22:19 要人発言(Bloomberg)

米国デイリー・サンフランシスコ連銀総裁(2022年FOMC投票権なし)

「9月FOMCでは、50または75ベーシスポイント利上げが適切」

「年内、金利を3%を少し上回るまで引き上げる必要がある」

「インフレへの勝利宣言をするには早すぎる」

「コアサービスのインフレはまだ上昇している」

「食品、エネルギー、住宅価格は強い上昇、インフレは高すぎる」

【考察】タカ派発言

NYマーケット(22:30~29:00)

23:00 経済指標(Bloomberg)

米国中古住宅販売件数7月度

住宅市場は消費に大きな影響を与えることから景気の先行指標として米国新築住宅販売件数とともに重要。

前回512万件(改定511)、予想487万件、結果481万件(✕)

23:00 経済指標

米国景気先行指数7月度

前月比:前回-0.8%(改定-0.7)、予想-0.5%、結果-0.4%(◎)

26:13 要人発言(Reuters)

米国ジョージ・カンザスシティ連銀総裁(2022年FOMC投票権あり)

「利上げペースは引き続き議論する」

「需要と供給の間に大きな不均衡がある」

「先月CPIは良かったが勝利宣言には時期尚早」

「利上げによって経済成長は鈍化すると予想」「利上げの着地点は明らかではない」

「インフレ低下を明確にする必要がある」

【考察】タカ派発言

26:14 要人発言(Bloomberg)

米国ブラード・セントルイス連銀総裁(2022年FOMC投票権あり)

「9月FOMCで75bp利上げ支持」

「インフレピークと言うのは時期尚早」

「リセッションの心配は時期尚早」

「雇用市場は引き続き堅調、今後も明るい」

「利下げの判断は時期尚早」

「年内、目標金利3.75%-4%」

【考察】タカ派発言

26:55 要人発言(Reuters)

米国カシュカリ・ミネアポリス連銀総裁(2022年FOMC投票権なし)

「リセッション引き起こしてもインフレ低下が必要」

「ファンダメンタルズは力強い」

「リセッションを避けることができるかは不明」

【考察】タカ派発言

ファンダメンタルズ材料とドル円の関係

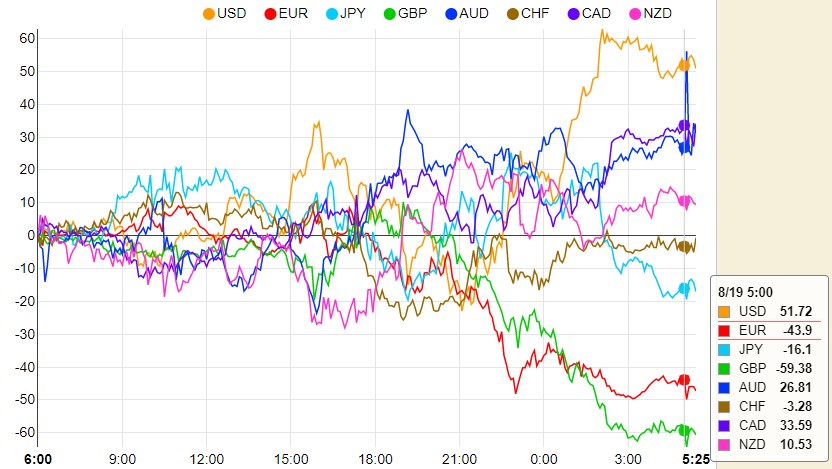

通貨強弱

NYマーケットクローズ時点の通貨強弱

- USD(基軸通貨):米国フィラデルフィア連銀製造業景気指数がサプライズの強さで買い。FRB当局者の相次ぐタカ派発言で買い。

- CAD(資源国リスクオン通貨):

- AUD(資源国リスクオン通貨):

- NZD(資源国リスクオン通貨):

- CHF(リスクオフ通貨):

- JPY(リスクオフ通貨):

- EUR(リスクオン通貨):「記録的な熱波→ライン川の水位が急低下→大型船などが航行できず→物流混乱→電力不足や工場の稼働停止懸念→エネルギー価格高騰・リセッション懸念増大」で売り。

- GBP(リスクオン通貨):英国リセッション懸念増大で売り。

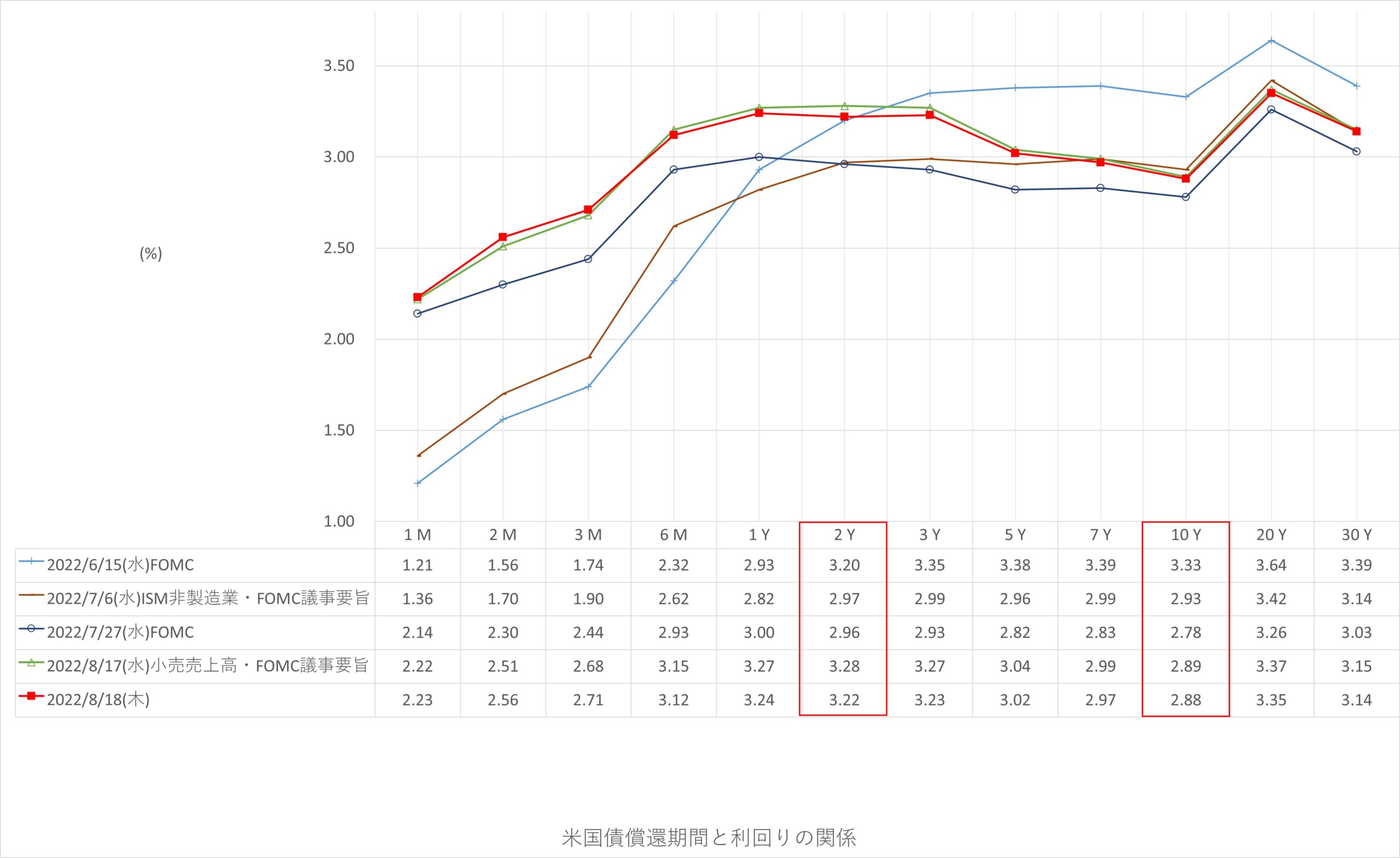

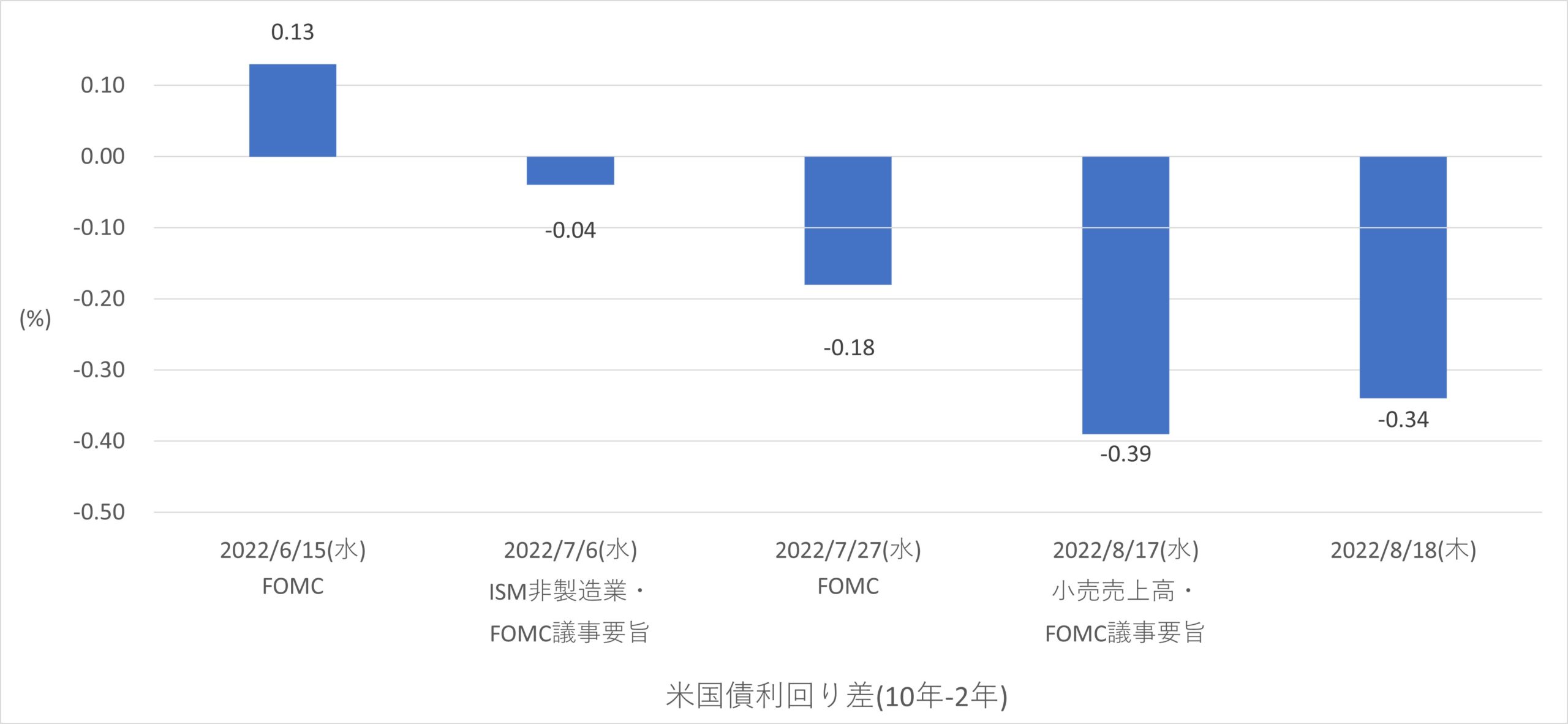

米国債イールドカーブ

8/18(木)は8/17(水)に対してブル(短期金利低下、長期金利低下、長短金利差縮小)。2年と10年利回りの逆イールド継続。

*債券ブル:「安全資産債券買い→債券利回り低下」、「リスク資産売り(株式等)→安全資産債券買い」、景気後退

・ドルインデックス:日足大陽線。下降チャネルかつ20MA上抜けており引き続き上昇優位で108.645到達の可能性あり。

・米国債2年利回り:日足陰線。直近のレンジ抜けまで方向性なし。

・米国債10年利回り:日足下ヒゲピンバー陰線。直近は上昇チャネル形成。

テクニカル分析

ドル円チャート

- 月足:ボリンジャーバンド+2σをバンドウォーク終了し、+2σ~+1σ間を推移。

- 週足:ボリンジャーバンド+1σ~20MA間推移でレンジ。

- 日足:8/17陽線で三角持ち合いかつ20MA上抜け。8/18も上昇継続しやすいと推測。

- 4H足:上昇ダウ形成。

- 1H足:上昇チャネル形成。

- 15M足:ボリンジャーバンドスクイーズでレンジ。

【シナリオ】

①ロング

(A)1H・4H足レジスタンス135.453上抜け→レジサポ→目標4H足レジスタンスかつラウンドナンバー136.000。

②ショート

(B)1H足サポート134.591下抜け→レジサポ→目標4H足押し安値134.155。

【考察】前提:リスクリワード2.0以上、値幅20pips以上。経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

25:45 135.453上抜け→レジサポなし→(A)ロング見送り

8月通算:8勝7敗1分、勝率53.3%

8月獲得pips:+146.8

コメント