ファンダメンタルズ分析

本日のシナリオ

注目材料

1. ウクライナ情勢緊迫化

4/6もロシア軍が民間人を虐殺した疑惑に対するロシア批判やロシア制裁強化が相次ぎ、停戦交渉の不透明感に変わりなし。強いサプライズの報道や要人発言なければドル円への影響は小さいと考えます。

2.円売り加速

①日本の金融緩和継続、②安全資産としての円魅力低下、③日本の経済成長率低下、④日本の貿易収支悪化(特にエネルギーや食料価格高騰)が円売り要因。

①~④のいずれも改善が見えないことから、円売りが続く可能性が高い。円売り勢の決済で円買いが入っても一時的になると考えます。

一方、125円台は黒田日銀総裁が2015年6月に懸念を示した「黒田ライン」と呼ばれており125.000が強いレジスタンスとして意識されると考えます。円安牽制の要人発言も出てきており、一時的に急な円買いに注意が必要。

3. 米国経済指標・要人発言

4/6の米国FOMC議事要旨公表(3/15~3/16開催分)はタカ派内容と考えられますが、サプライズではないと判断されたようで、ドルと円の売買が交錯しドル円は大きく上下に振れる展開で終えました。

しかしながら、米国金融引き締め加速と日本金融緩和継続の関係は変わらないことから、ドル買い円売りによるドル円上昇しやすい状況に変わりはないと考えます。

本日は重要指標はないものの、複数の米国金融当局者発言が予定されており、4/6米国FOMC議事要旨公表を受けて、強いタカ派が出ればドル買いドル円上昇を予想します。

マーケットの動き

東京マーケット前

6:00 取引開始

・ドル円: 123.721 (前営業日終値 123.785 から -6.40 pips ギャップダウンスタート)

即上昇し窓埋め。

東京マーケット(9:00~15:00)

9:00 オープン

・ドル円: 123.725 (始値比 +0.40 pips )

・日経平均株価: 27032.42

(前日営業日終値 27350.23 から -317.81 ギャップダウンスタート)

・TOPIX 1899.79

(前日営業日終値 1922.91 から -23.12 ギャップアップスタート)

前日米国主要3指数の下落を引き継ぎ、日本株価指数も下落スタート。

米国FOMC議事要旨公表3月度の内容はサプライズのタカ派ではなかったものの、確実に金融引き締めが強化されることを嫌気か。

9:55 仲値

・ドル円: 123.625 (始値比 -9.60 pips )(東京マーケット始値比 -10.00 pips )

仲値に向けてのドル買い円売りは弱くドル円は下落。仲値通過後はややドル円上昇。

14:54 要人発言

野口日銀審議委員

「日本経済への円安のメリット・デメリット比較すれば、プラス面の方が大きい」

「エネルギー価格の変動で物価の基調判断するのは難しい」

【考察】円安容認のハト派発言ですがサプライズなくドル円動きなし。

15:00 クローズ

・ドル円: 123.654 (始値比 -6.70 pips )(東京マーケット比 -7.10 pips )

・米国債2年利回り: 2.441 %

・米国債10年利回り: 2.575 %

・日経平均株価: 26888.5

(前営業日比 -461.73 、-1.69 %)(東京マーケット始値比 -143.92 、 -0.53 %)

・TOPIX 1892.90

(前営業日比 -30.01 、 -1.56 %)(東京マーケット始値比 -6.89 、 -0.36 %)

米国FOMC議事要旨公表3月度のタカ派内容を引き継いだことや中国ロックダウン影響を受け株価指数は下落。

欧州マーケット(17:00~25:30)

17:00 オープン

・ドル円: 123.761 (始値比 +4.00 pips )

・米国債2年利回り: 2.439 %

・米国債10年利回り: 2.573 %

21:30 経済指標

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

米国新規失業保険申請件数:前回20.2万件、予想20.0万件、結果16.6万件(◎)

米国失業保険継続申請件数:前回150.6万件、予想131.1万件、結果152.3万件(✕)

米新規失業保険申請件数、予想以上の減少-1968年以来の低水準(Bloomberg)

【考察】米国新規失業保険申請件数はサプライズの強い数値。しかし米国失業保険継続申請件数の増加が大きくドル円反応薄。

NYマーケット(22:30~29:00)

22:30 オープン

・ドル円: 123.890 (始値比 +16.90 pips )

・米国債2年利回り: 2.453 %

・米国債10年利回り: 2.647 %

・ダウ平均: 34439.24 (前営業日終値 34496.52 から -57.28 ギャップダウン)

・S&P500: 4474.65 (前営業日終値 4481.16 から -6.51 ギャップアップ)

・ナスダック: 13861.49 (前営業日終値 13888.83 から -27.34 ギャップアップ)

22:38 要人発言

米国ブラード・セントルイス連銀総裁

「5月FOMCでバランスシート縮小開始する」

「政策金利は年内3.5%到達するべき」

セントルイス連銀総裁、今年3-3.25%への利上げを支持(Bloomberg)

【考察】強いタカ派発言ですが、サプライズにはならなかったようでドル円動き小。

25:30 欧州クローズ

・ドル円: 123.872 (始値比 +15.10 pips )

・米国債2年利回り: 2.464 %

・米国債10年利回り: 2.650 %

28:00 経済指標

米国消費者信用残高:前回68.38億ドル、予想166.50億ドル、結果418.2億ドル(◎)

28:13 要人発言

米国エバンス・シカゴ連銀総裁

「2022年後半か2023年初頭に中立水準に達成見込み」

28:16 要人発言

米国ボスティック・アトランタ連銀総裁

「中立水準到達は適切だが慎重に進める必要がある」

FRB、中立的な政策への回帰で慎重に=シカゴ・アトランタ連銀総裁(Reuters)

【考察】ややハト派発言ですがサプライズなし。

29:00 NYクローズ

・ドル円: 123.948 (始値比 +22.70 pips )

・米国債2年利回り: 2.451 %

・米国債10年利回り: 2.647 %

・ダウ平均: 34583.58 (前営業日比 +87.06 、 +0.25 %)

(NYマーケット始値比 144.34 、 +0.42 %)

・S&P500: 4500.20 (前営業日比 +19.04 、 +0.42 %)

(NYマーケット始値比 25.55 、 +0.57 %)

・ナスダック: 13897.31 (前営業日比 +8.49 、 +0.06 %)

(NYマーケット始値比 35.82 、 +0.26 %)

ファンダメンタルズ材料とドル円の関係

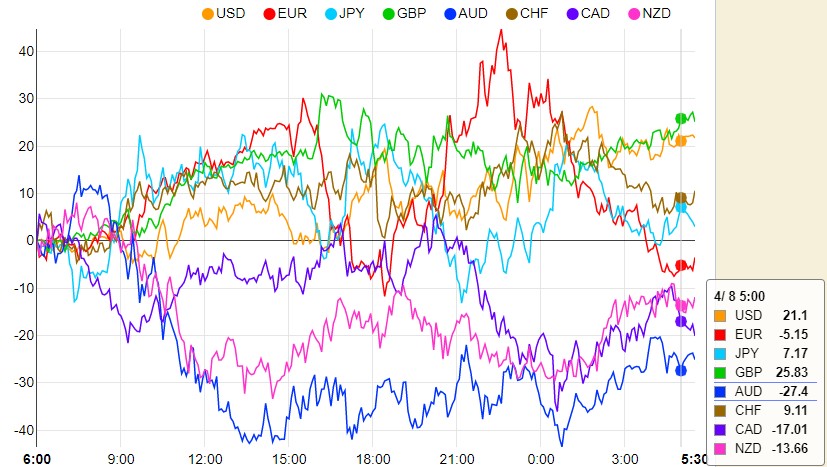

通貨強弱

NYマーケットクローズ時点の通貨強弱

- GBP(リスクオン通貨):前日1位

- USD(基軸通貨):前日2位

- CHF(リスクオフ通貨):前日6位

- JPY(リスクオフ通貨):前日4位

- EUR(リスクオン通貨):前日3位

- NZD(資源国リスクオン通貨):前日7位

- CAD(資源国リスクオン通貨):前日5位

- AUD(資源国リスクオン通貨):前日8位

【考察】

4/6同様、ウクライナ情勢の更なる悪化材料がでなかったためか、ややリスクオフ後退の動き。

コモディティ価格下落の影響でCAD, NZD, AUD売り優勢。

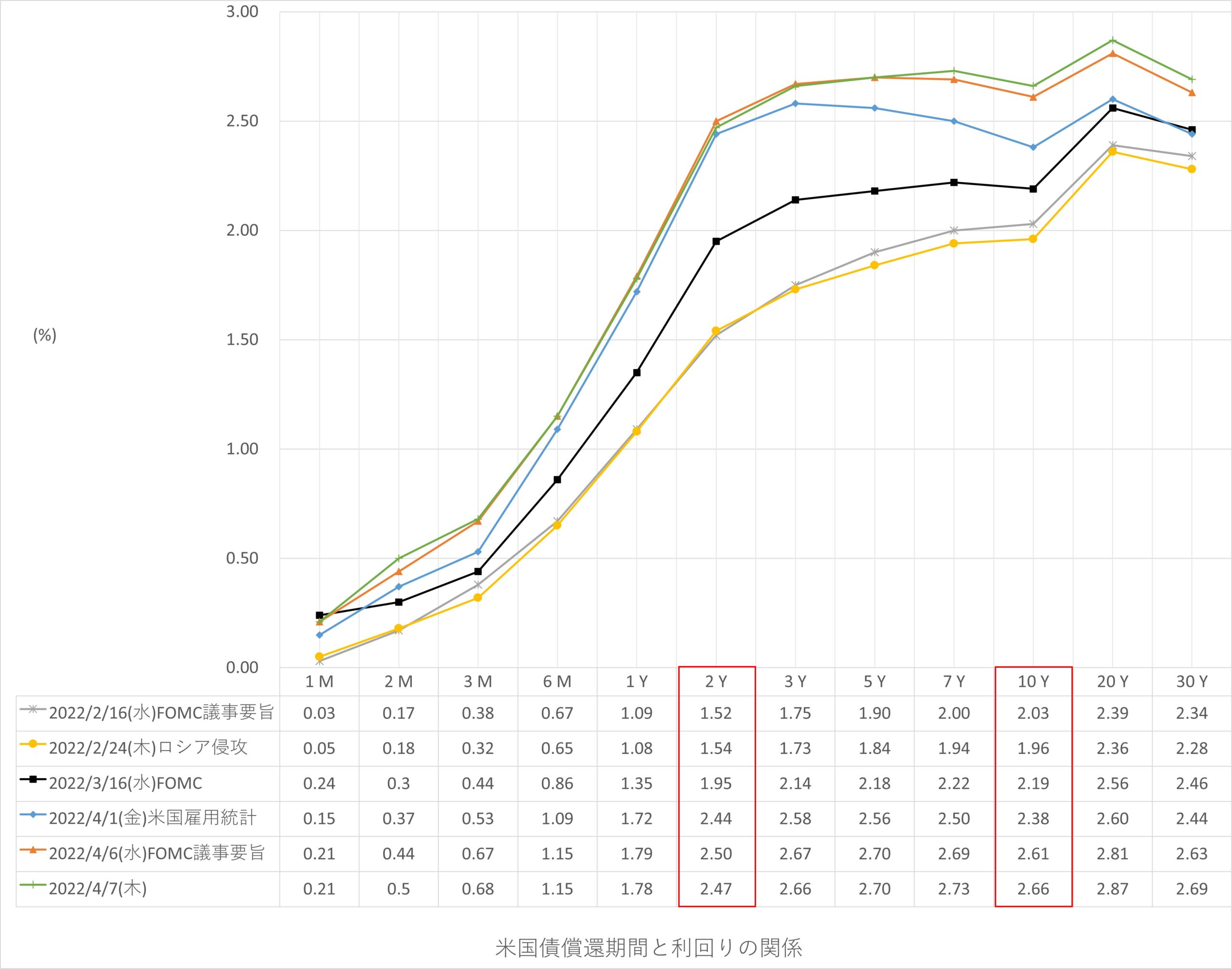

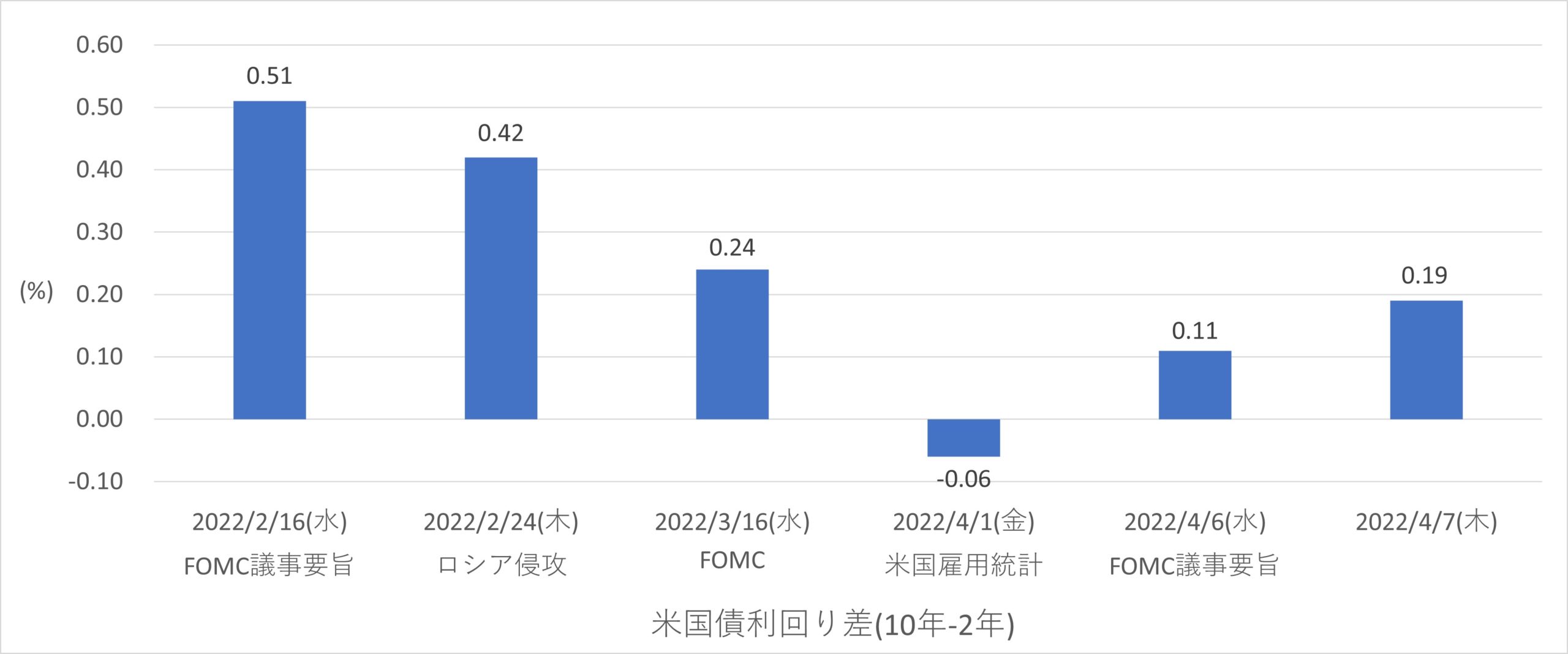

米国債イールドカーブ

4/7(木)は4/6(水)に対して、ツイスト・スティープニング(短期金利低下、長期金利上昇、長短金利差拡大)。3年~10年利回りで逆イールド継続。

*ツイスト・スティープニング:直近の景気後退→政策金利引き下げ(又は予測より利上げ後退)の可能性浮上→将来は景気回復期待→将来は利上げ見込み→直近のドル売り示唆

テクニカル分析

ドル円チャート

- 月足: ボリンジャーバンドエクスパンションし上昇トレンド。

- 週足: ボリンジャーバンドエクスパンションし上昇トレンド。

- 日足: ボリンジャーバンドスクイーズ移行中。BB+1σで反発上昇。

- 4H足:ボリンジャーバンドエクスパンション移行中。BB+1σで反発。

- 1H足: ボリンジャーバンドスクイーズしレンジ。

- 15M足:ボリンジャーバンドスクイーズしレンジ。

【シナリオ】

①ロング

(A)4H足戻り高値実体124.138上抜け→レジサポ→目標4H足戻り高値実体124.670。

②ショート

(B)4H足押し安値123.535下抜け→レジサポ→目標4H押し安値実体122.827。

ドル買い円売り材料が多いためロング優先。

【考察】

上値124.138や下値123.525抜けなかったことでエントリー条件不成立。

コメント