ファンダメンタルズ分析

本日のシナリオ

注目材料

1. ウクライナ情勢緊迫化

ロシアにとって重要な5/9「戦勝記念日」に勝利宣言する可能性が浮上していましたが、プーチン露大統領の演説で「勝利宣言」や「戦争宣言」がなかったことで地政学リスクオフ後退。

一部報道では「戦勝記念日」にロシアの攻撃強化が懸念されるとあり、引き続きウクライナ情勢悪化に関する報道や発言あれば、ドル買い円買いが交錯してドル円が不規則な動きになりやすいため警戒したい。

2. 経済指標・要人発言

本日は複数名からの米国要人発言が予定されています。5/4 FOMC後には米国債利回り急騰や株価指数急落が生じていることから注目度は高い。「ハト派発言→ドル売り」、「従来通り発言→ドル買いか反応なし」、「強いタカ派発言→ドル買い」と考えます。

マーケットの動き

東京マーケット前

6:00 取引開始

ドルインデックス:日足上限で十字線

米国債2年利回り:日足大陰線

米国債10年利回り:日足陰線包み足

総じてドル売りになりやすいと考えます。

日経先物:日足レンジ下限から買戻し入り可能性あり。

ダウ先物:日足下降トレンド継続。日足陰線が続いており、調整買いもあり得るか。

総じて、「先物買い→円売り」、「先物買い→円買い」となるか様子見。

スタートは、「ドル売り」と「円売り」となり、強さ「ドル>円」によってドル円上昇推移。

東京マーケット(9:00~15:00)

9:48 要人発言

鈴木財務相

「最近の急速な円安は望ましくない」

「為替市場の動向や日本経済への影響を緊張感持って注視」

【考察】

円安牽制発言

9:55 五十日仲値

10:32 要人発言

内田日銀理事

「為替相場の短期間の変動、先行き不確実性高め望ましくない」

「長期金利ゼロ% プラスマイナス0.25%の誘導目標、変更することは考えていない」

「長期金利の許容変動幅の上限引き上げは事実上の利上げ」

長期金利の変動幅拡大、事実上の利上げで変更考えず-日銀内田氏(Bloomberg)

【考察】

円安容認発言

欧州マーケット(16:00~24:30)

19:00 経済指標

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

米国NFIB中小企業楽観指数4月度:注目度は高くないため確認のみ。前回93.2、予想92.9、結果93.2(○)

20:41 要人発言

米国ウィリアムズ・ニューヨーク連銀総裁(2022年FOMC投票権あり)

「コアPCEは今年約4%、来年には約2.5%への低下を想定」

「労働市場は過熱」

「データ次第で必要なら政策を調整」

「米失業率は現在の低い水準のままと見込む」

「今年中にFF金利をより正常な水準に戻すべく迅速に動く」

「中立金利がどこかを推測することは困難」

22:16 要人発言

米国バーキン・リッチモンド連銀総裁(2022年FOMC投票権なし)

「インフレ率は高く持続的」

「インフレを抑えるために必要なことを実施する」

「中立金利に達したとき経済にブレーキをかける必要があるかどうかを判断できる」

「FRB政策が必ずしも景気後退を引き起こすことはない」

リッチモンド連銀総裁、インフレとの闘いは必ずしも景気後退招かず(Bloomberg)

【考察】

タカ派発言

22:27 要人発言

米国ウィリアムズ・ニューヨーク連銀総裁(2022年FOMC投票権あり)

「0.50%利上げは合理的」

「0.50%利上げがテーブルにあるというパウエル議長に同意」

「中立金利を上回る利上げが必要かどうか分からない」

NY連銀総裁、失業率は「幾分か」上昇も-高インフレ対応で(Bloomberg)

【考察】

やや弱いもののタカ派発言

NYマーケット(22:30~29:00)

22:38 要人発言

米国メスター・クリーブランド連銀総裁(2022年FOMC投票権あり)

「インフレが低下しているという説得力のある証拠が必要」

「インフレを減らすために中立金利約2.5%を超えることが必要な場合がある」

「FRBが経済を持続的な景気後退に陥れるとは思わない」

「失業率は数ヶ月間上昇する可能性あるが持続しない」

「市場のボラティリティは不快だがインフレを減らすことが重要」

24:04 要人発言

米国メスター・クリーブランド連銀総裁(2022年FOMC投票権あり)

「0.75%利上げを除外していない」

「今年後半の利上げで何も除外しない」

「今年後半、インフレが緩和されない場合、利上げ加速が必要となる可能性がある」

「インフレを抑えるために失業率が上昇する可能性がある」

FRB当局者が50bp利上げ相次ぎ支持、メスター総裁は75bpに含み(Bloomberg)

【考察】

強いタカ派発言

25:00 欧州クローズ

26:00 経済指標

米国3年債入札:「入札好調→利回り低下→ドル売り」、「入札不調→利回り上昇→ドル買い」の動き。

前回2.738%、結果2.809%(✕)

【考察】

入札不調で「米国3年債利回りだけでなく、2年,10年利回り上昇→ドル買い」でドル円上昇。

26:18 要人発言

米国ウォラーFRB理事発言(2022年FOMC投票権あり)

「インフレが高すぎる。私の仕事はそれをダウンさせること」

「金利引き上げが失業に大きな影響を与えることはない」

「経済は金利引き上げに対応できる」

【考察】

タカ派発言

28:42 要人発言

米国ボスティック・アトランタ連銀総裁(2022年FOMC投票権なし)

「今後2回または3回会合で0.50%利上げ支持」

「全てがテーブルの上にある」

【考察】

タカ派発言

29:00 NYクローズ

米国主要3指数ギャップアップスタートしたものの、米国金融当局者のタカ派発言が相次いだこともあって、上下に変動し日足陰線で引け。5/11の日本株価指数も軟調の可能性高い。

ファンダメンタルズ材料とドル円の関係

通貨強弱

NYマーケットクローズ時点の通貨強弱

- USD(基軸通貨):前日3位。米国金融当局者のタカ派発言相次ぐ。

- JPY(リスクオフ通貨):前日1位。

- CAD(資源国リスクオン通貨):前日6位。

- GBP(リスクオン通貨):前日4位。

- CHF(リスクオフ通貨):前日5位。

- AUD(資源国リスクオン通貨):前日8位。

- EUR(リスクオン通貨):前日2位。

- NZD(資源国リスクオン通貨):前日7位。

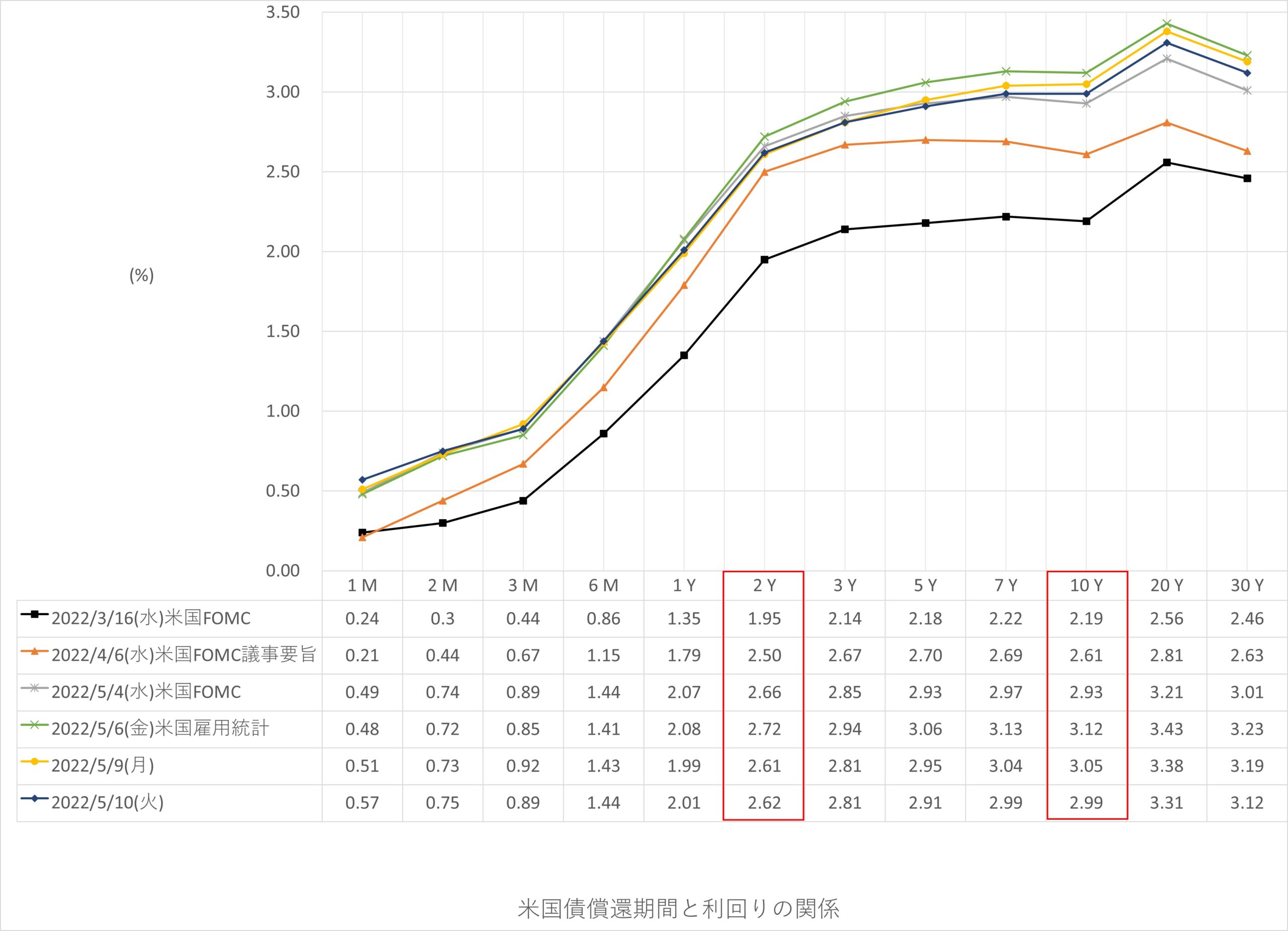

米国債イールドカーブ

5/10(火)は5/9(月)に対して、ツイスト・フラットニング(短期金利上昇、長期金利低下、長短金利差縮小)。

*ツイスト・フラットニング:直近の景気良好→政策金利引き上げ(又は予測より利上げ前進)の可能性浮上→将来は景気減速懸念→将来は利上げ見込み後退→直近のドル買い、将来のドル売り示唆

テクニカル分析

ドル円チャート

- 月足: ボリンジャーバンド+2σをバンドウォークし強い上昇トレンド。

- 週足:ボリンジャーバンド+2σをバンドウォークし強い上昇トレンド。

- 日足: 5/9上ヒゲ陰線ピンバーで引け。上昇トレンドからレンジへ移行中しつつあり。

- 4H足:ボリンジャー横向きでレンジ。

- 1H足:ボリンジャーバンドエクスパンションで下降トレンド。

- 15M足:ボリンジャーバンドスクイーズでレンジ。

時間軸によってトレンドの方向性がばらばらであり手を出しにくい地合い。

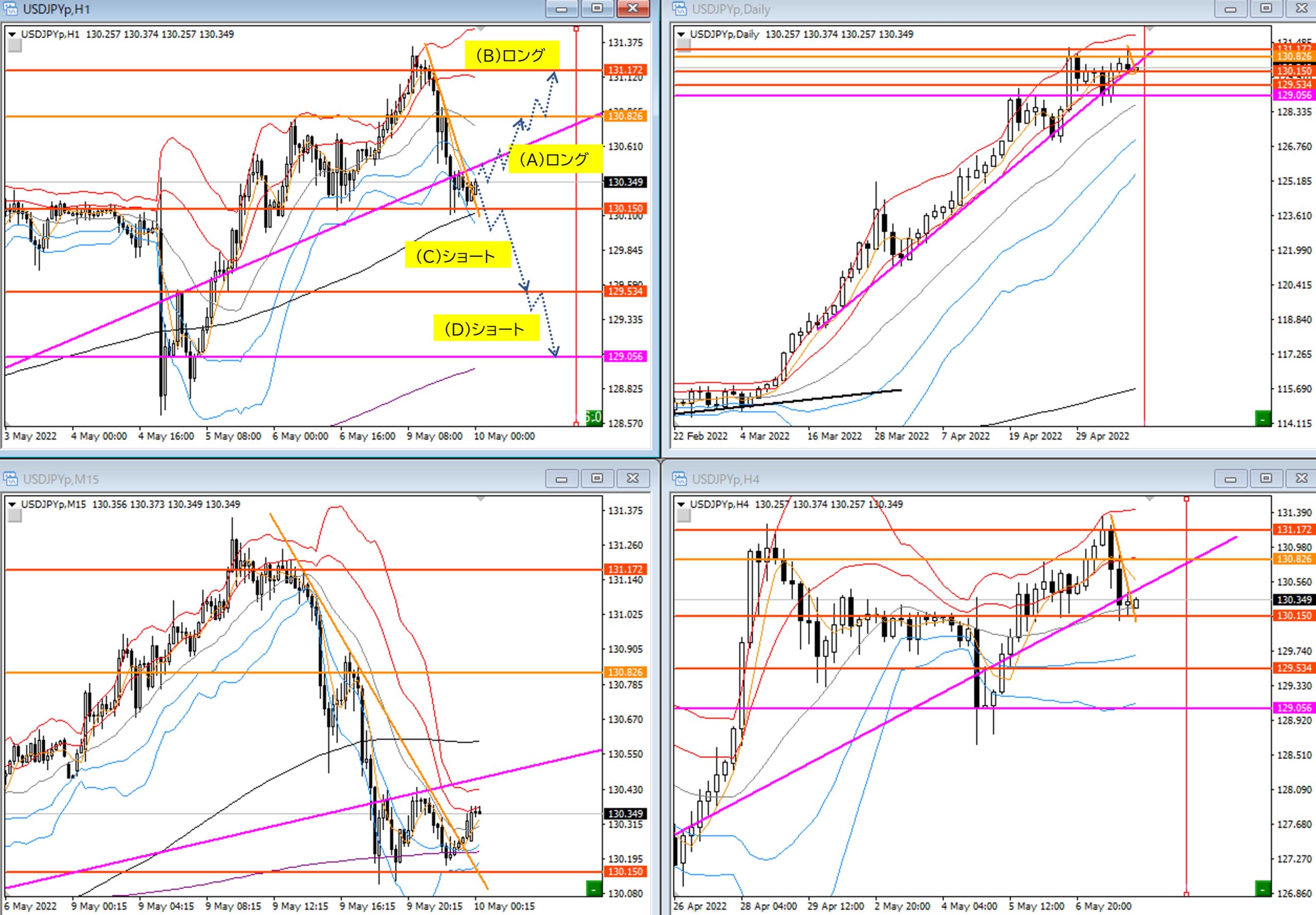

【シナリオ】

①ロング

(A)1H足トレンドライン上抜け・ダウ形成→目標1H戻り高値130.826。

(B)1H戻り高値130.826上抜け→レジサポ→目標4H足実体131.172。

②ショート

(C)4H押し安値130.150かつ20MA下抜け→レジサポ→目標1H足サポート129.534。

(D)1H足サポート129.534下抜け→レジサポ→目標日足押し安値129.056。

5/9日足上ヒゲピンバー陰線となったためショート優勢と考えます。

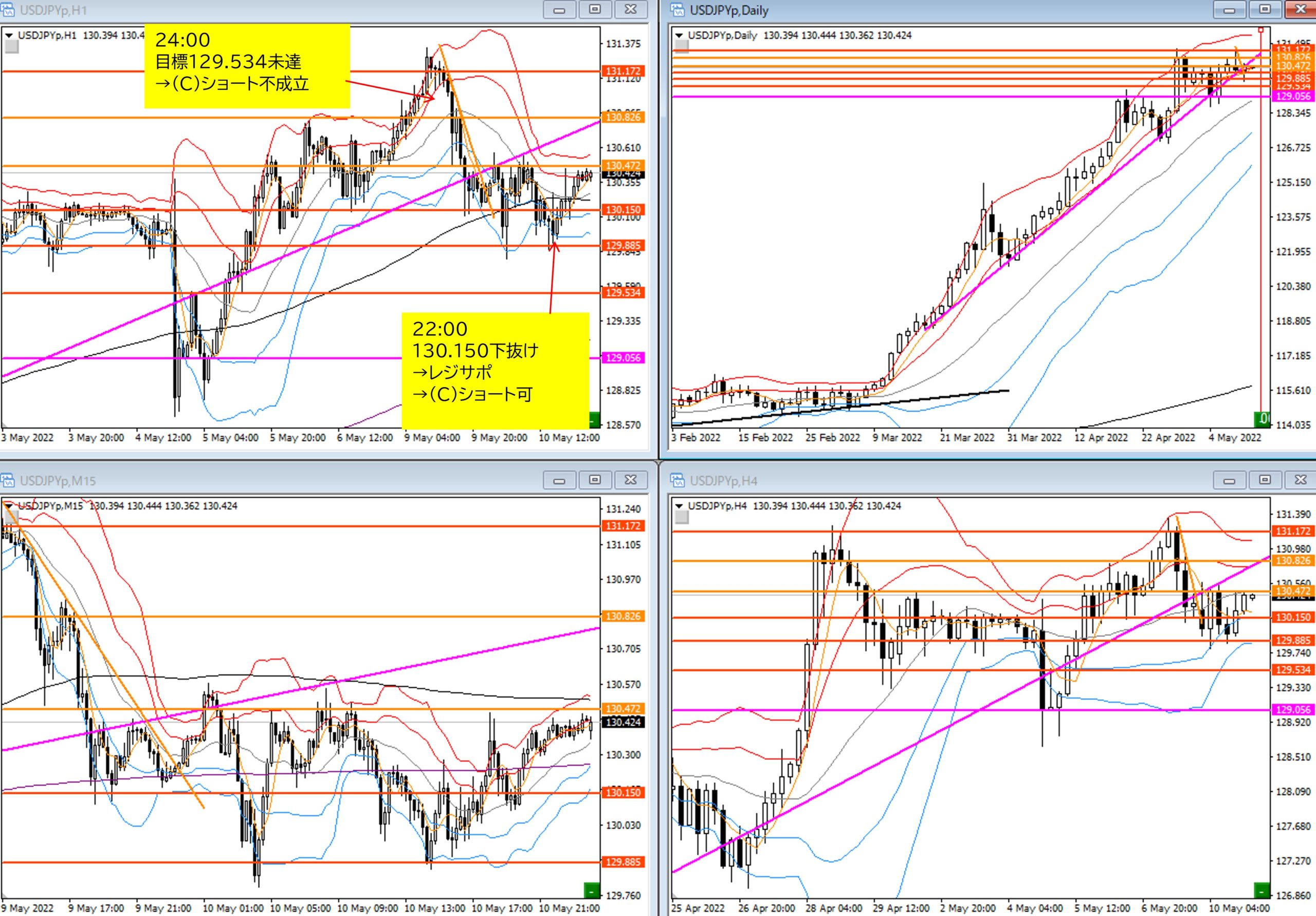

【考察】

22:00 4H押し安値130.150かつ20MA下抜け→レジサポ→(C)ショート可

24:00 目標1H足サポート129.534未達で130.150上抜け→(C)ショート不成立

新たにレンジ範囲129.965~130.463付近が形成されて、そのレンジ内部でも上下への変動大きく、今のスキルでは対応が難しい相場となりました。

コメント