ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

本日は注目度の高い米国雇用統計が発表予定。特に平均時給はインフレ状況を把握する材料として重要と考えます。経済指標結果から⑥-1,2でドル円の方向性を判断したい。

①日米金融政策差→米国金融引き締め・日本金融緩和継続→ドル買い円売り→ドル円上昇

②-1 米国金融当局者タカ派発言→米国債利回り上昇ならドル買い→ドル円上昇

②-2 米国金融当局者ハト派発言→米国債利回り下落ならドル売り→ドル円下落

③-1 日本要人からの強い円安牽制発言→円買い→ドル円下落→下げ止まりから押し目買い勢によるドル円上昇

③-2 日本要人からの円安容認発言→円売り→ドル円上昇

④-1 リセッション懸念→株先物・株価指数下落→リスクオフドル買い円買い(通貨強弱「円>ドル」なら)→ドル円下落

④-2 リセッション懸念→急速な米国利上げ警戒後退→米国債利回り低下→ドル売り→ドル円下落

④-3 リセッション懸念→急速な米国利上げ警戒後退→株先物・株価指数上昇(通貨強弱「ドル>円」なら)→ドル円上昇

⑤リスクオン→株先物・株価指数上昇(通貨強弱「ドル>円」なら)→ドル円上昇

⑥-1 米国経済指標結果が強い数値→ドル買い→ドル円上昇

⑥-2 米国経済指標結果が弱い数値→ドル売り→ドル円下落

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:50 経済指標

日本国際収支5月度

経常収支:前回5011億円、予想1719億円、結果1284億円(✕)

経常収支(季調済):前回5115億円、予想1548億円、結果84億円(✕)

貿易収支:前回-6884億円、予想-20418億円、結果-19512億円(○)

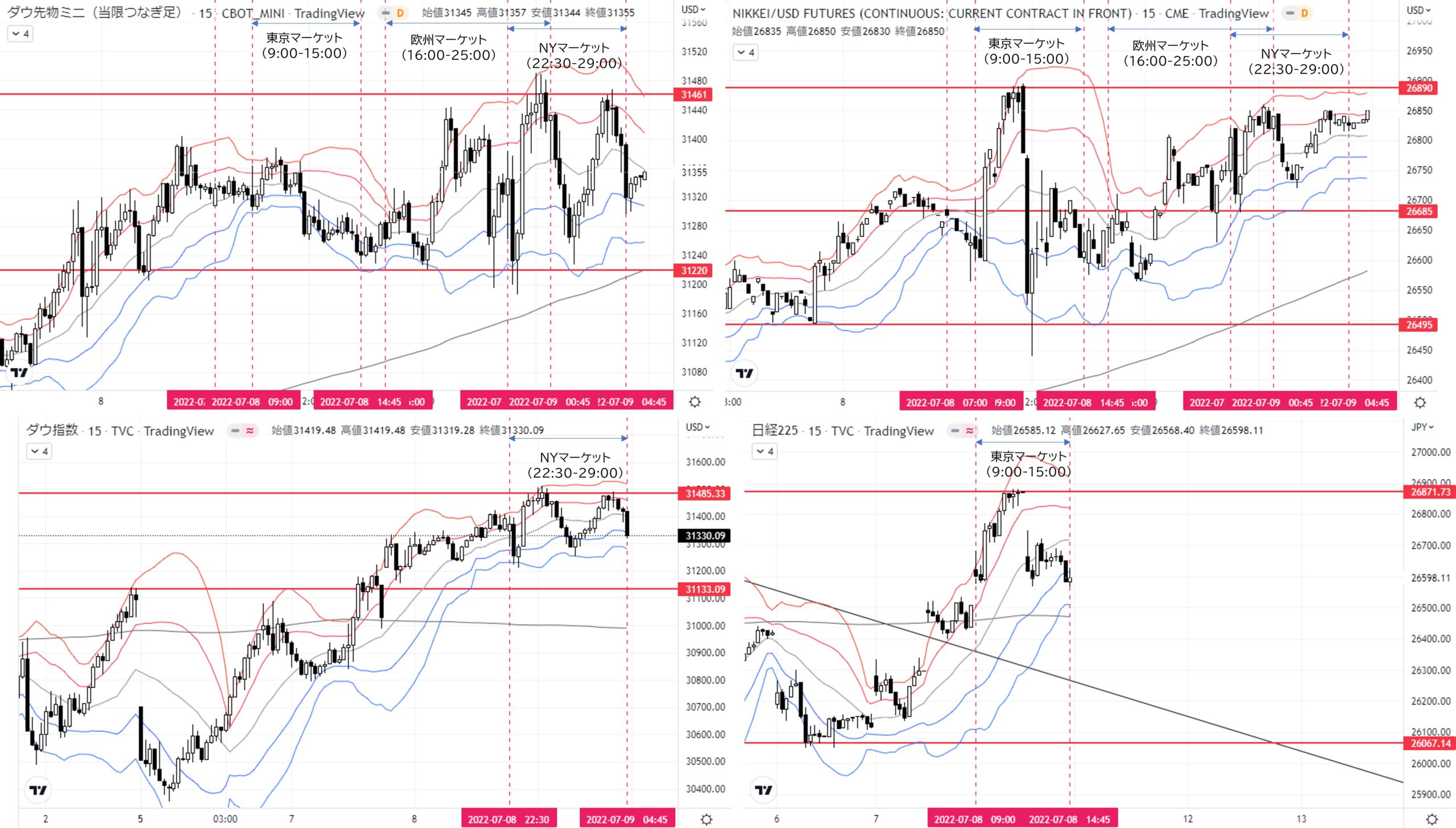

東京マーケット(9:00~15:00)

9:55 実質五十日仲値(7/10休日)

欧州マーケット(16:00~25:00)

21:30 経済指標

米国雇用統計6月度

非農業部門雇用者数:前回39.0万人(改定38.4)、予想26.8万人、結果37.2万人(○)

失業率:前回3.6%、予想3.6%、結果3.6%(○)

平均時給:

前月比前回0.3%(改定0.4)、予想0.3%、結果0.3%(○)

前年比前回5.2%(改定5.3)、予想5.0%、結果5.1%(○)(Bloomberg)

【考察】

発表前:15M足はアセンディングトライアングル形成し、上抜けで上昇示唆。

発表後:全て予想以上。「ファンダメンタルズとテクニカル」方向性一致でドル円急騰。

21:51 要人発言

米国ボスティック・アトランタ連銀総裁(2022年FOMC投票権なし)

「7月FOMCの0.75%利上げを支持」

「雇用統計は経済の強さを示す」

「雇用者数は減速のわずかな兆しを示している」

「景気は減速し始めている」

「インフレ状況は変わっていない」(Reuters)

【考察】タカ派発言

NYマーケット(22:30~29:00)

23:00 経済指標

米国卸売在庫確報値5月度

前回2.0%、予想2.0%、結果1.8%(✕)

24:00 要人発言

米国ウィリアムズ・ニューヨーク連銀総裁(2022年FOMC投票権あり)

「2023年の失業率は4%を上回ると推測」

「FRBはインフレを目標2%に戻すことにコミット」

「インフレは経済にとって最大の脅威」

「データに基づいて利上げ幅やペースを決定」

「雇用市場は減速したものの依然としてタイト」

「2022年GDP成長率は1%を下回り、2023年は約1.5%の見通し」

25:30 要人発言

米国ウィリアムズ・ニューヨーク連銀総裁(2022年FOMC投票権あり)

「景気後退は基本的なケースではないものの経済減速は明らか」

「7月FOMCで50から75ベーシスポイントの議論は適切」

「FRBはさらに中立金利水準に迅速に移行する必要がある」

「FF金利は年内に3%から3.5%。その後は不確実」

「利上げサイクルは、インフレ動向とインフレ期待に依存する」(Bloomberg)

【考察】タカ派発言

25:00 欧州クローズ

28:00 経済指標

米国消費者信頼残高5月度

前回380.07億ドル、予想319.0億ドル、結果223.5億ドル(✕)

28:30 経済指標

IMM通貨先物

7/5時点、円ショート拡大(ポジション推移)

29:00 NYクローズ

ファンダメンタルズ材料とドル円の関係

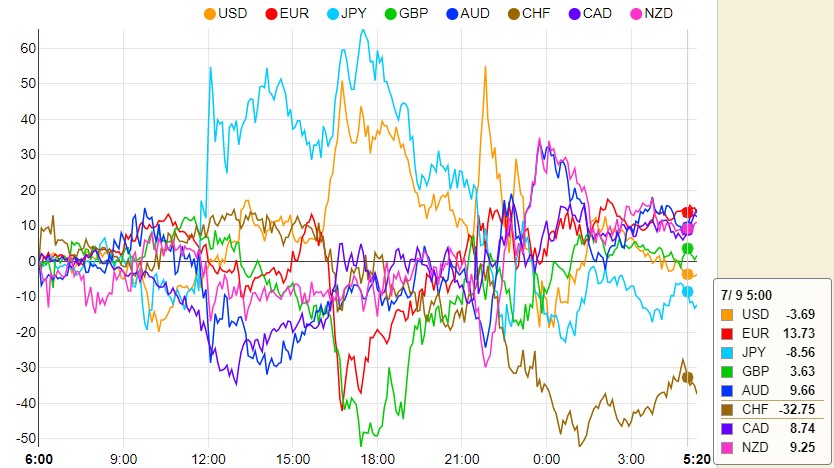

通貨強弱

NYマーケットクローズ時点の通貨強弱

- EUR(リスクオン通貨):前日7位。

- AUD(資源国リスクオン通貨):前日1位。

- NZD(資源国リスクオン通貨):前日3位。

- CAD(資源国リスクオン通貨):前日4位。

- GBP(リスクオン通貨):前日2位。

- USD(基軸通貨):前日5位。

- JPY(リスクオフ通貨):前日6位。

- CHF(リスクオフ通貨):前日8位。

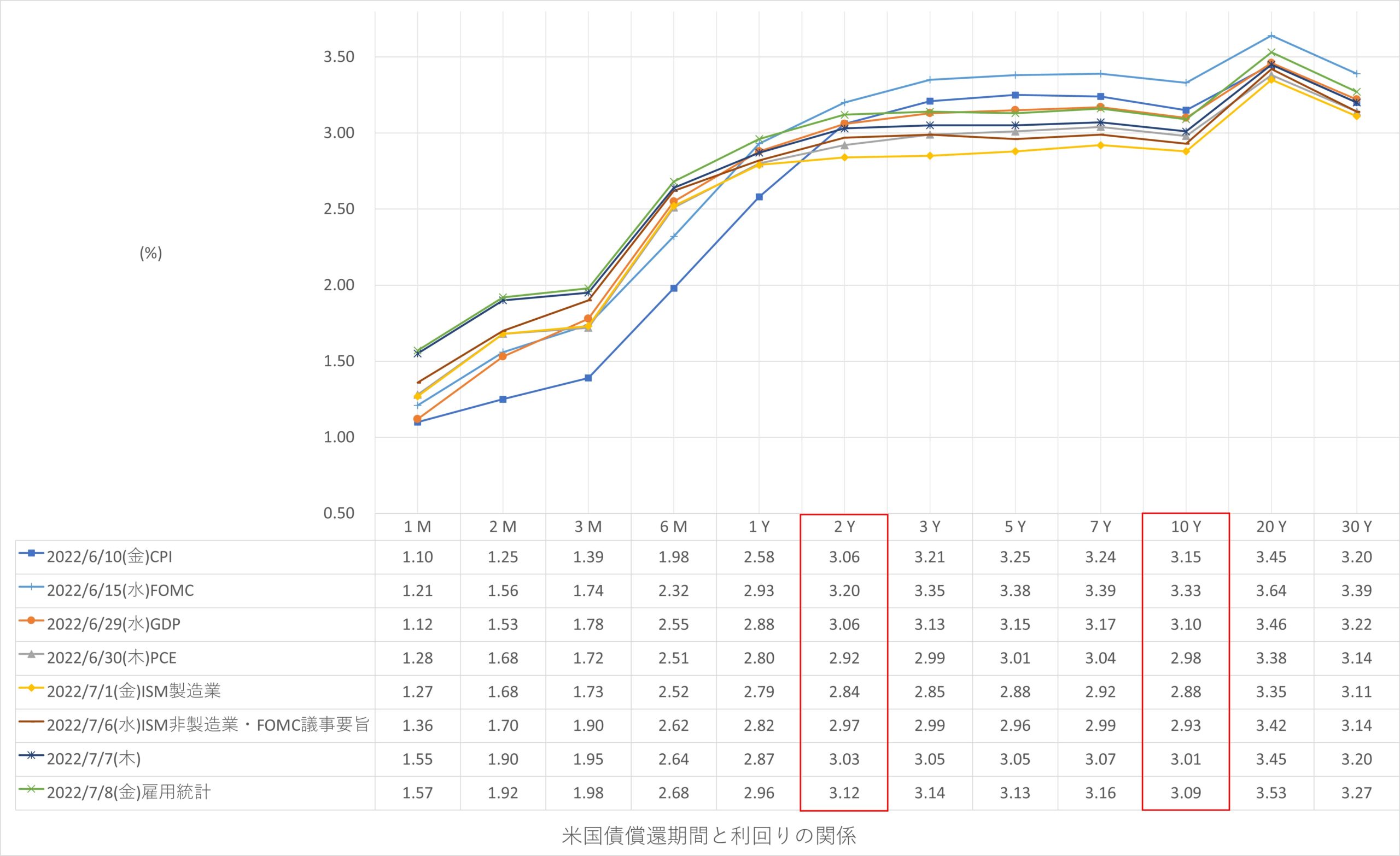

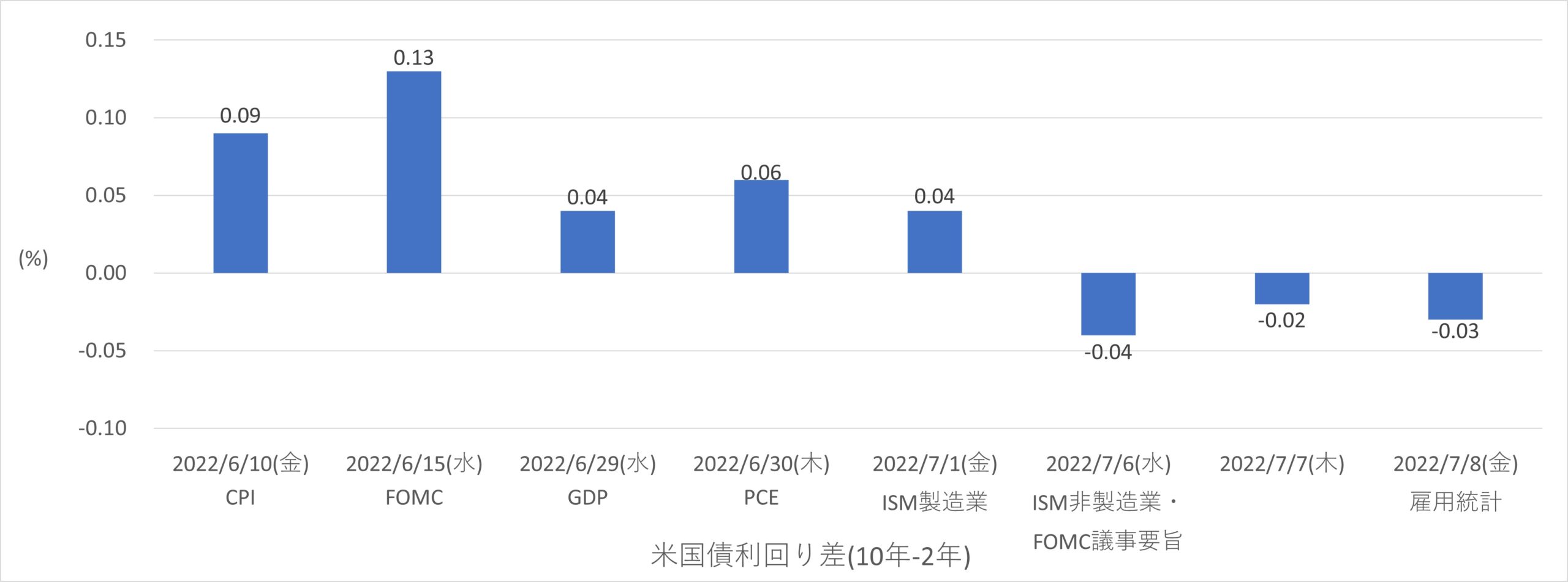

米国債イールドカーブ

7/8(金)は7/7(木)に対して、ベア(短期金利上昇、長期金利上昇、長短金利差拡大)。2年と10年利回りの逆イールド継続。

*債券ベア:「安全資産債券売り→債券利回り上昇」、「安全資産債券売り→リスク資産買い(株式等)」、景気良好

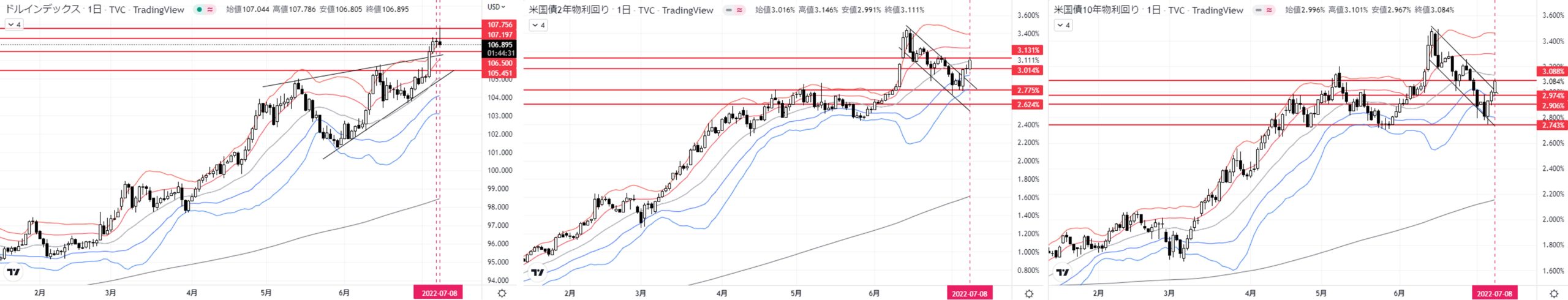

・ドルインデックス:日足上ヒゲピンバー。7/8は週足抵抗107.756まで上昇後、107.197下まで下落。7/11は下落優勢と推測します。

・米国債2年利回り:日足上ヒゲ陽線。7/8は想定通り上昇。7/11も上昇の可能性高い。

・米国債10年利回り:日足陽線。7/8は想定に反してチャネル上限をブレイク。7/11も上昇の可能性高い。

7/8はドル買い優勢を予想していましたが上昇から大きく下落に転換。7/11はドルインデックスではドル売り優勢、イールドカーブからはドル売り優勢、米国債2年,10年利回りからはドル買い優勢。総じてドル売り優勢と推測します。

テクニカル分析

ドル円チャート

- 月足: ボリンジャーバンド+2σをバンドウォークし強い上昇トレンド。

- 週足:ボリンジャーバンド+1σ~+2σ間の上昇トレンド。

- 日足:7/7コマ足陽線。ボリンジャーバンド+1σ~20MA間でレンジ。

- 4H足:ボリンジャーバンドスクイーズでレンジ。

- 1H足:ボリンジャーバンドスクイーズでレンジ。

- 15M足:ボリンジャーバンドスクイーズでレンジ。

【シナリオ】

①ロング

(A)1H足戻り高値136.131上抜け→レジサポ→目標1H足・4H足戻り高値136.334。

(B)1H足戻り高値136.334上抜け→レジサポ→1H足戻り高値136.602。

②ショート

(C)1H足押し安値135.669下抜け→レジサポ→目標1H足押し安値135.425。

【考察】前提:リスクリワード2.0以上、値幅20pips以上

11:45 135.669下抜け→レジサポなく135.425到達→(C)ショート不成立

21:30 136.131上抜け→レジサポなく136.334到達→(A)ロング不成立

21:45 136.334上抜け→レジサポなく136.334到達→(A)ロング不成立

トレード1

22:15 136.334上抜け→レジサポ→(B)ロング

22:30 S/L 136.275到達→(B)ロング失敗

ロング:136.375

目標利益:(136.602-136.375)×100=22.7 pips

S/L :136.375-0.10=136.275

RR: 22.7/10=2.27

結果: -10.0 pips

7月通算:4勝5敗、勝率44.4%

7月獲得pips:+47.4

コメント