ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

本日は注目度の高い材料なしですが、7/11に引き続き⑤、加えて①によるドル円上昇の可能性が高いと推測します。

①日米金融政策差→米国金融引き締め・日本金融緩和継続→ドル買い円売り→ドル円上昇

②-1 米国金融当局者タカ派発言→米国債利回り上昇ならドル買い→ドル円上昇

②-2 米国金融当局者ハト派発言→米国債利回り下落ならドル売り→ドル円下落

③-1 日本要人からの強い円安牽制発言→円買い→ドル円下落→下げ止まりから押し目買い勢によるドル円上昇

③-2 日本要人からの円安容認発言→円売り→ドル円上昇

④-1 リセッション懸念→株先物・株価指数下落→リスクオフドル買い円買い(通貨強弱「円>ドル」なら)→ドル円下落

④-2 リセッション懸念→急速な米国利上げ警戒後退→米国債利回り低下→ドル売り→ドル円下落

④-3 リセッション懸念→急速な米国利上げ警戒後退→株先物・株価指数上昇(通貨強弱「ドル>円」なら)→ドル円上昇

⑤リスクオン→株先物・株価指数上昇(通貨強弱「ドル>円」なら)→ドル円上昇

⑥-1 米国経済指標結果が強い数値→ドル買い→ドル円上昇

⑥-2 米国経済指標結果が弱い数値→ドル売り→ドル円下落

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:50 経済指標

日本国内企業物価6月度

前月比:前回0.0%(改定0.1)、予想0.7%、結果0.7%(○)

前年比:前回9.1%(改定9.3)、予想9.0%、結果9.2%(○)(Bloomberg)

東京マーケット(9:00~15:00)

10:45 要人発言

鈴木財務相

「急速な円安進行を憂慮」

「為替はファンダメンタルズに沿って安定推移することが重要」

「各国通貨当局と緊密な意思疎通を図り、必要な場合には適切に対応」

「過度な変動や無秩序な動きは経済金融に悪影響を与えうる」

【考察】円安牽制発言

15:23 要人発言

日米財務相共同声明

「ロシア侵攻が為替相場の変動高めて、経済・金融の安定に対し悪影響与えうる」

「G7・G20のコミットメントに沿って為替市場で適切に協力」

【考察】弱いながらも円安牽制発言

18:36 要人発言

米国イエレン財務長官

「為替相場は市場で決定」

「円買い支え介入は議論せず」

「外為市場介入は例外的な場合のみ正当化」

「足元の円下落は投機的な動き」

【考察】円安対応否定と円売りマネーゲームへの牽制

欧州マーケット(16:00~25:00)

19:00 経済指標

米国NFIB中小企業楽観指数6月度:前回93.1、予想92.5、結果89.5(✕)

NYマーケット(22:30~29:00)

25:58 要人発言

米国バーキン・リッチモンド連銀総裁(2022年FOMC投票権なし)

「インフレ率は下がるが予測どおりにはならない」

「利上げペースは景気後退の可能性」

「ソフトランディングは難しい」(Bloomberg)

【考察】タカ派発言

26:00 経済指標

米国10年債入札

「入札好調→利回り低下→ドル売り」、「入札不調→利回り上昇→ドル買い」の動き。

前回3.030%、結果2.960%(✕)

ファンダメンタルズ材料とドル円の関係

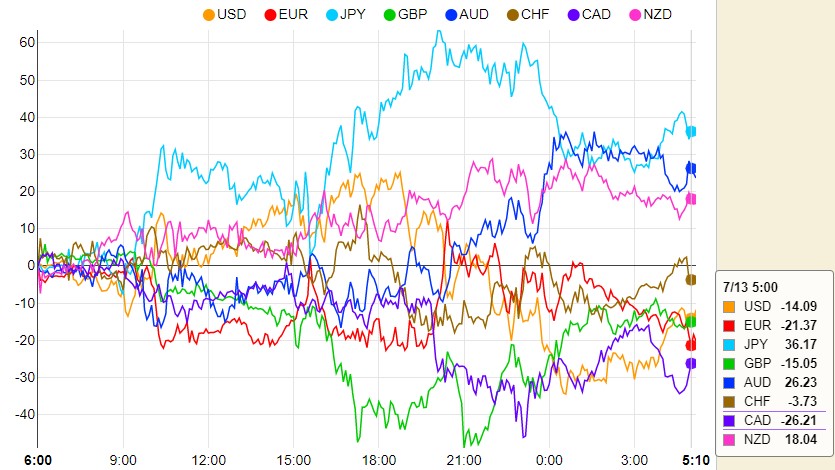

通貨強弱

NYマーケットクローズ時点の通貨強弱

- JPY(リスクオフ通貨):前日4位。鈴木財務相と日米財務相共同声明の円安牽制、中国での新型コロナウイルス感染再拡大懸念のリスクオフで買い。

- AUD(資源国リスクオン通貨):前日8位。

- NZD(資源国リスクオン通貨):前日6位。

- CHF(リスクオフ通貨):前日3位。

- USD(基軸通貨):前日1位。

- GBP(リスクオン通貨):前日5位。

- EUR(リスクオン通貨):前日7位。「欧州のエネルギー供給の不透明感→欧州景気悪化懸念」と欧独ZEW景況感指数が弱い数値で売り。1ユーロ=1ドルのパリティ(等価)割れ失敗のショートカバーで買い。

- CAD(資源国リスクオン通貨):前日2位。

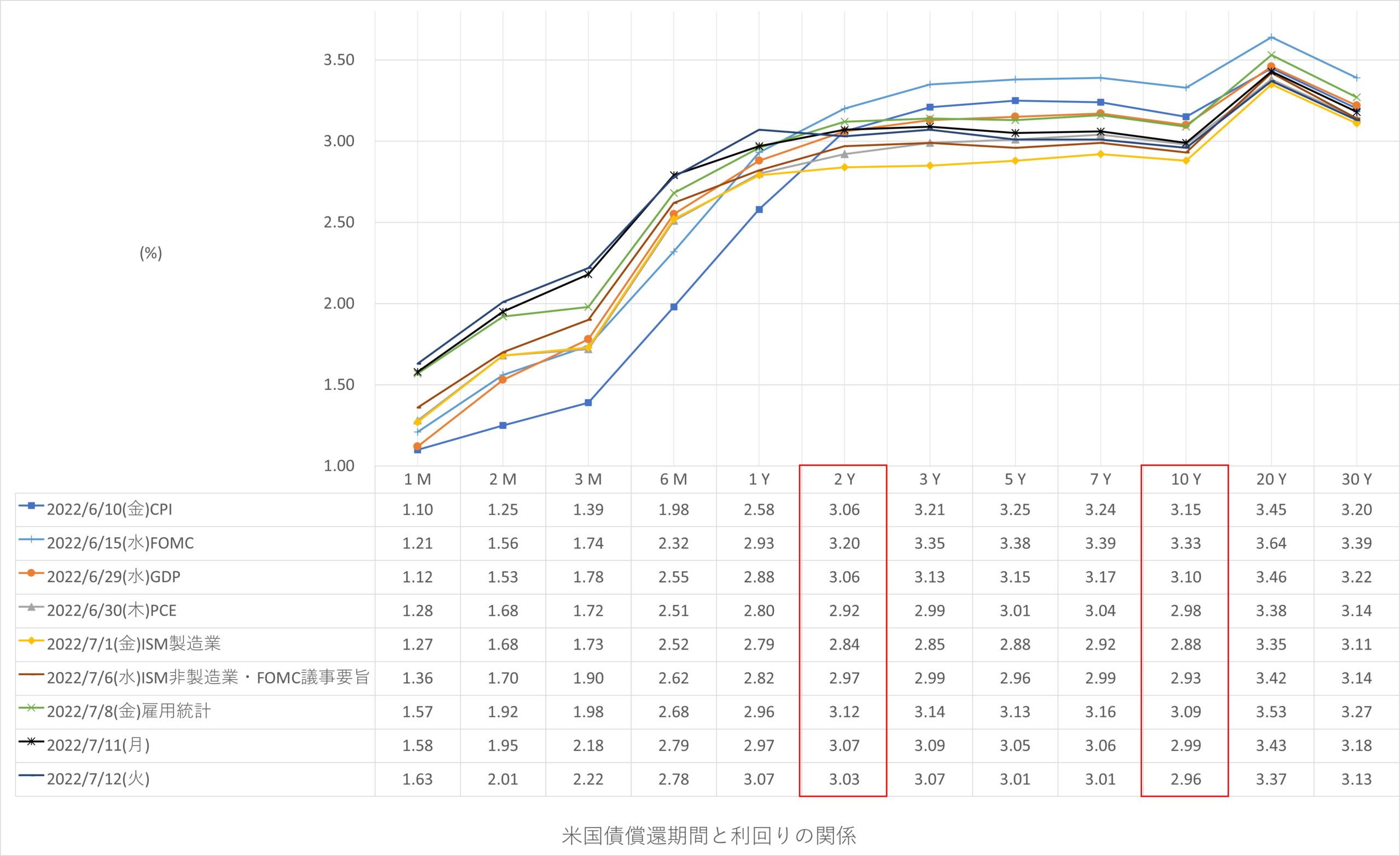

米国債イールドカーブ

7/12(火)は7/11(月)に対して、ツイスト・フラットニング(短期金利低下、長期金利低下、長短金利差縮小)。2年と10年利回りの逆イールド継続。

*ツイスト・フラットニング:

直近の景気良好→政策金利引き上げ(又は予測より利上げ前進)の可能性浮上→将来は景気減速懸念→将来は利上げ見込み後退→直近のドル買い、将来のドル売り示唆

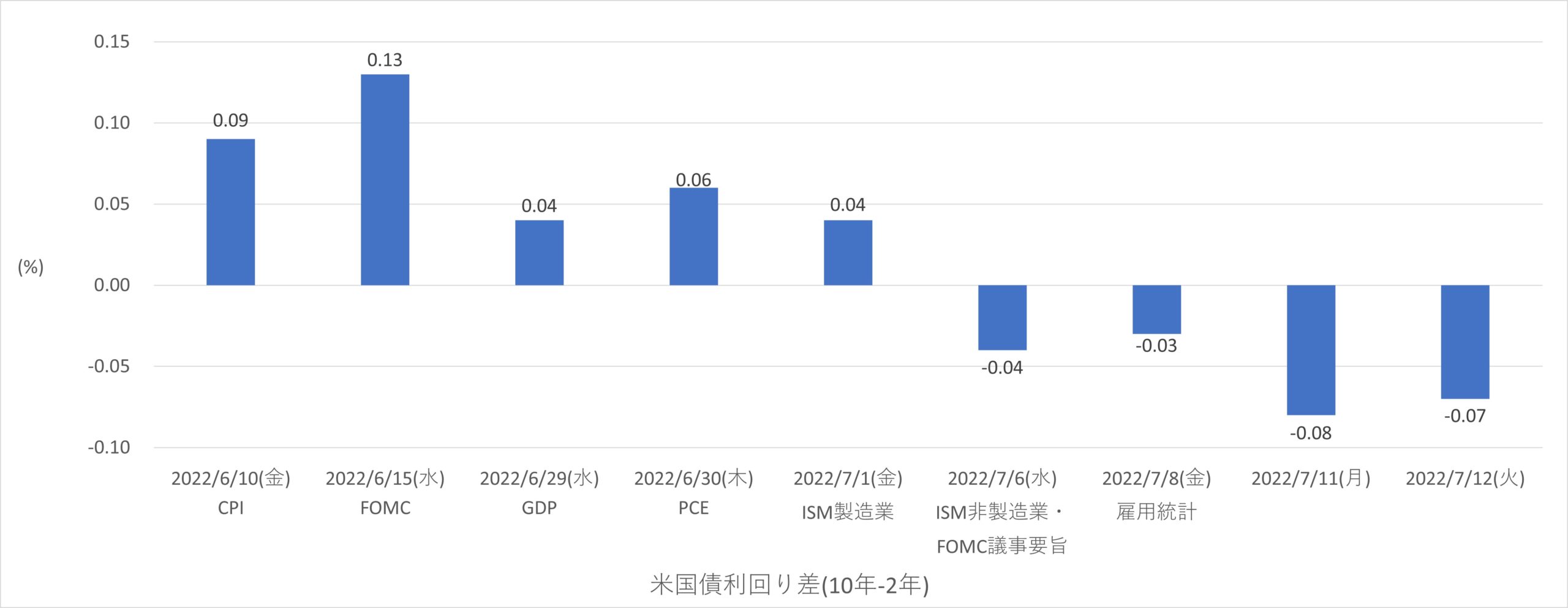

・ドルインデックス:日足十字線。7/12上昇優勢と推測に対してレンジ推移。ボリンジャーバンドエクスパンションかつ+2σバンドウォーク継続中であることから、7/13も上昇優勢と推測。

・米国債2年利回り:日足下ヒゲ陰線。7/12上昇推測に対し下落。しかし、押し安値3.041%で下げ止まったことから、7/13は上昇の可能性高いと推測。

・米国債10年利回り:日足下ヒゲ陰線。7/12上昇推測に対し下落。しかし、ボリンジャーバンド-1σで下げ止まったおり、7/13は上昇の可能性高いと推測。

7/13は、ドルインデックスではドル買い優勢、米国債2年,10年利回りもドル買い優勢、イールドカーブからはドル売り優勢。総じてドル買い優勢と推測します。

テクニカル分析

ドル円チャート

- 月足: ボリンジャーバンド+2σをバンドウォークし強い上昇トレンド。

- 週足:ボリンジャーバンド+1σ~+2σ間の上昇トレンド。

- 日足:7/11は大陽線でレンジ上限上抜け。ボリンジャーバンド+2σでエクスパンションしつつあり。

- 4H足:ボリンジャーバンド+2σバンドウォーク終了するも上昇トレンド。

- 1H足:ボリンジャーバンドスクイーズでレンジ。

- 15M足:ボリンジャーバンドスクイーズでレンジ。

【シナリオ】

①ロング

(A)1H足レジスタンス137.443上抜け→レジサポ→目標ラウンドナンバー138.000。

②ショート

(B)1H足押し安値137.283かつ1H足20MA下抜け→レジサポ→目標4H足押し安値136.976。

【考察】前提:リスクリワード2.0以上、値幅20pips以上

トレード1

10:00 137.283下抜け→レジサポ→(B)ショート

10:15 S/L 137.304到達→(B)ショート失敗

ショート:137.204

目標利益:(137.204-136.976)×100=22.8 pips

S/L :137.204+0.10=137.304

RR: 22.8/10=2.28

結果: -10.0 pips

7月通算:4勝6敗、勝率40.0%

7月獲得pips:+37.4

コメント