ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)4/5の欧米マーケット影響

米国雇用統計は強い数値(特にNFPは2022年5月以来の強さでサプライズ)となり、日足高値151.75へ上昇。しかし、政府・日銀為替介入警戒や中東地政学リスクオフ悪化懸念から、152円台乗せ材料になれず失速。米国ローガン・ダラス連銀総裁、米国ボウマンFRB理事のタカ派発言続くも、週末持越しを避けたい思惑も交錯し引けに掛けて揉み合い。

日足終値151.63。

(2)経済指標

・日本毎月勤労統計

・日本国際収支

・米国Ny連銀インフレ期待調査

(3)要人発言

・政府日銀円安牽制

・FRB要人

(4)その他

・中東地政学リスクオフ

来週のドル・円は軟調か、米CPIの鈍化予測や中東リスク警戒が重し(Bloomberg)

【債券週間展望】長期金利低下か、需給良好で-利上げ観測はくすぶる(Bloomberg)

【日本株週間展望】続落、米物価指標の上振れ警戒-ファストリ決算も(Bloomberg)

本日の注目材料は4点。

①政府・日銀口先介入

強い円安牽制発言、政府・日銀3者会合報道にも関わらずドル円下落は限定的で押し目狙いの機会になっています。

相場参加者がこのパターンに慣れた頃に、今までより強い牽制発言や報道で大き目のドル円下落に注意が必要ですが、その場合にも押し目買いに機会になる状況は変わらず。

②FRB要人発言

タカ派発言でドル円下げ止まりやドル円上昇、ハト派発言ではドル円下落一時的から押し目買い機会の傾向が継続見込み。

③米国経済指標

特に注目度の高い指標はないことから、週明けて4/5米国雇用統計の強い数値の再評価を確認したい。強い数値だったことには変わりなく、政府・日銀為替介入警戒や中東地政学リスクオフが上値を抑えていたことから、調整下落が生じた時の押し目買いの機会になりやすい。

④中東、ウクライナ、ロシア地政学リスクオフ

各地域で軍事行動が活発化。特に4/4からのイランとイスラエルを巡る中東地政学リスクオフに関するヘッドラインに注視したい。

原油先物価格上昇、安全資産米国債買い、リスクオフ円買い材料交錯しますが、基本的には原油先物価格上昇によりドル円上昇しやすい。

戦闘激化となれば一時的に強いリスクオフに伴うドル円急落に警戒必要ですが、この場合でも押し目買いの機会になりやすいと推測します。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

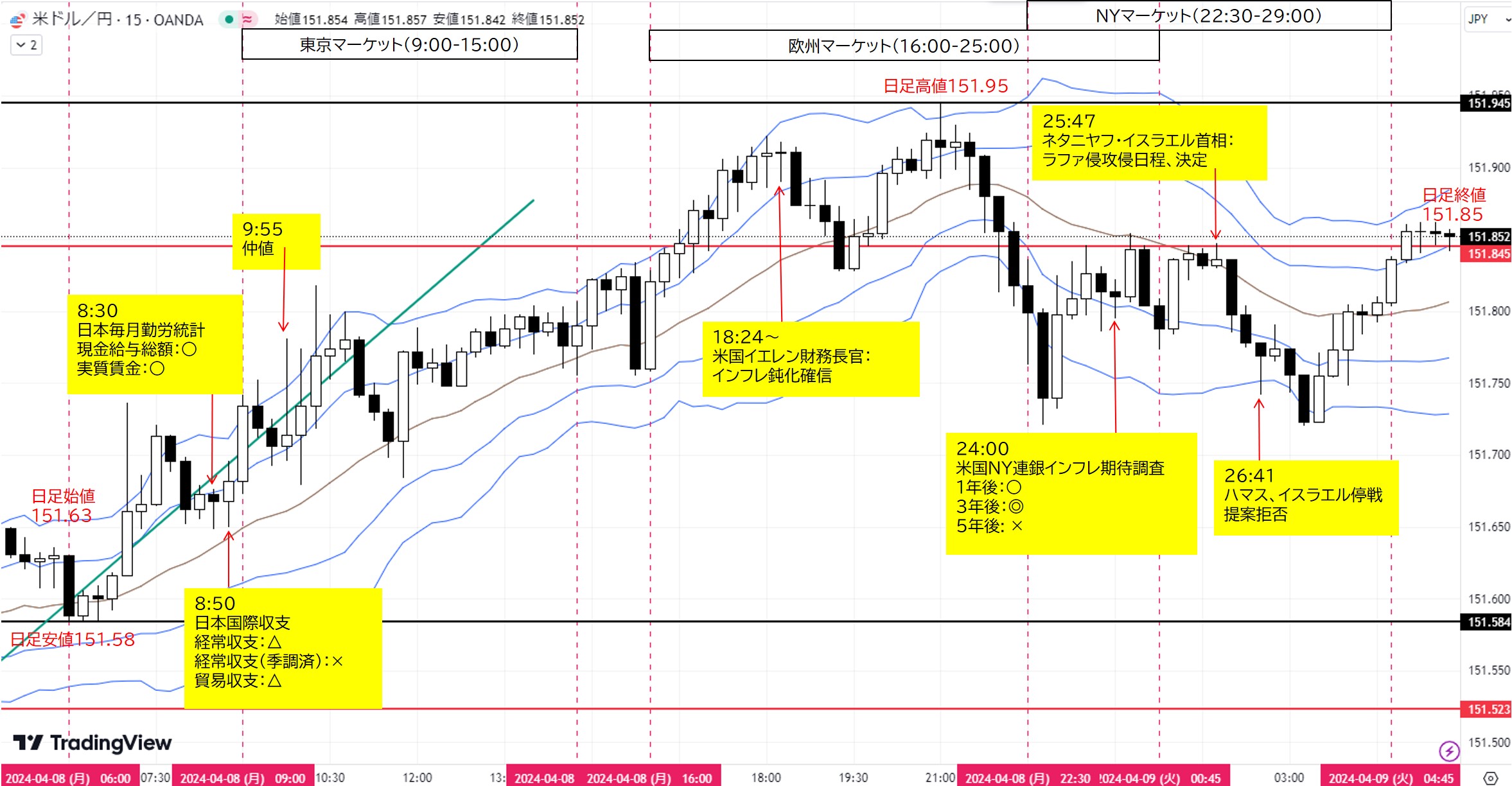

東京マーケット前

8:30 経済指標

日本毎月勤労統計(厚生労働省)

現金給与総額:前回2.0%(改定)、予想1.8%、結果1.8%(○)

実質賃金:前回-0.6%、予想-1.4%、結果-1.3%(○)

2月実質賃金1.3%減、23カ月連続マイナス-名目は8カ月ぶり高い伸び(Bloomberg)

【考察】23か月連続マイナス成長。

8:50 経済指標

日本国際収支

経常収支:前回4282億円(改定)、予想30700億円、結果26442億円(△)

経常収支(季調済):前回27275億円(改定27463)、予想20070億円、結果13686億円(×)

貿易収支:前回-14427億円、予想-1735億円、結果-2809億円(△)

東京マーケット(9:00~15:00)

9:13~要人発言

植田日銀総裁

(過去の発言:2/6, 2/9, 2/16, 2/22, 2/29, 3/5, 3/7, 3/12, 3/13, 3/19, 3/21, 3/22, 3/27, 4/4, 4/5, 4/8)

:前回4/5円安牽制発言。

昨年度は希望ある程度叶えられた、今後は状況変化に適切対応=植田日銀総裁(Reuters)

【考察】政策修正示唆。ドル円下落するも具体的な内容に言及なく即全戻し上昇。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

18:24~要人発言

米国イエレン財務長官

【考察】インフレ低下確信発言。ドル円下落

24:00 経済指標

米国Ny連銀インフレ期待調査(NY FED INFLATION EXPECTATIONS)

1年後:前回3.0%、結果3.0%(○)

3年後:前回2.7%、結果2.9%(◎)

5年後: 前回2.9%、結果2.6%(×)

25:47 要人発言

イスラエル軍のラファ侵攻、「日程決まっている」=ネタニヤフ首相(Reuters)

【考察】中東地政学リスクオフ悪化

26:36~要人発言

米国グールズビー・シカゴ連銀総裁(2024年FOMC投票権なし)

(過去の発言:1/11, 1/12, 1/19, 2/2, 2/5, 2/14, 2/29, 3/1, 3/8, 3/25, 4/4, 4/8)

:政策スタンスは中立。前回4/4タカ派発言

米失業率、高金利があまりに長期化すれば上昇へ-シカゴ連銀総裁(Bloomberg)

【考察】金利見通しへのコメントなし。

26:41 要人発言

ガザ休戦協議、イスラエル側の提案を拒否=ハマス幹部(Reuters)

【考察】中東地政学リスクオフ悪化

<まとめ>

東京マーケット:

日足始値151.63

日足安値151.58を付けてからは、4/5米国雇用統計の強い数値の影響継続、日本毎月勤労統計の実質賃金23カ月連続マイナス、原油先物価格高止まりを受けて東京高値151.82へじり上げ。しかし政府・日銀為替介入警戒感は根強く152円台乗せならず。

きょうの国内市況(4月8日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

欧州オープン後もじり上げ続き日通し高値151.92を付けたタイミングで、米国イエレン財務長官のインフレ鈍化確信発言で151.83へ下押し。しかし押し目買いも強く日足高値151.95を付け、152円台乗せに再び失敗すると下落。更に中東地政学リスクオフ悪化の原油先物価格上昇に連れてドル円上昇。総じて152円台目前で乱高下。

日足終値151.85

【米国市況】10年債利回り年初来高水準、株ほぼ横ばい-151円台後半(Bloomberg)

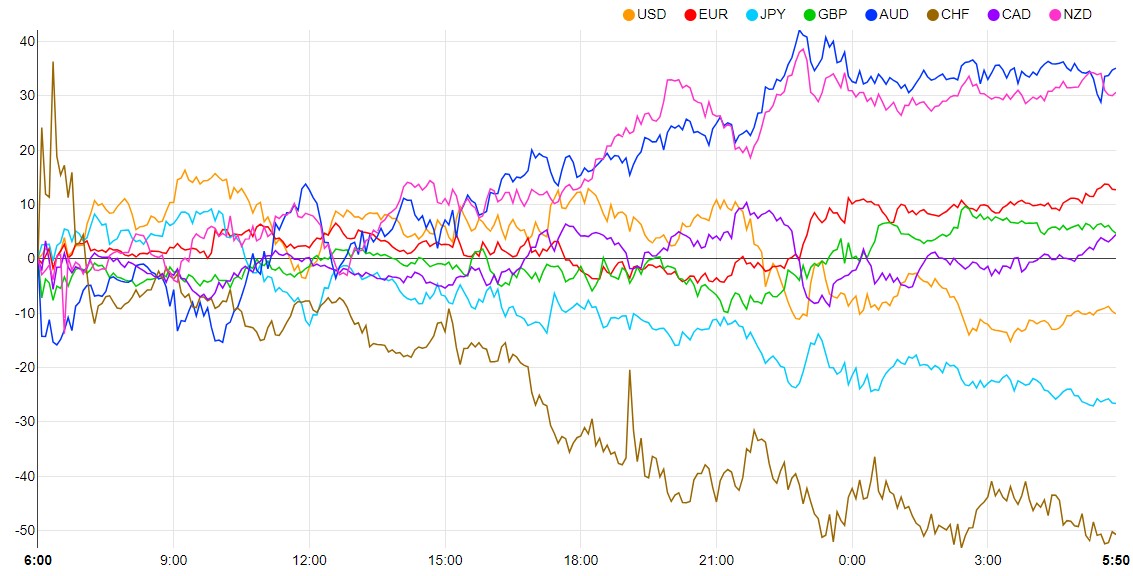

ファンダメンタルズ材料とドル円の関係

通貨強弱

・ドル売買交錯

買い:原油先物価格高止まり。

売り:米国イエレン財務長官のインフレ低下確信発言。

・円売り優勢

買い:植田日銀総裁の政策修正示唆。

売り:原油先物価格高止まり。日本毎月勤労統計の実質賃金23カ月連続マイナス。日本株下落。中東地政学リスクオフ後退

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

5月1日公表:25bp引き下げ0.0%、据え置き100.0%

6月12日公表(初回利下げ観測):25bp引き下げ51.3%、据え置き48.7%

年内利下げ観測:25bps×3回=75bps → 政策金利450~475bps相当

テクニカル分析

トレード

- 月足:4月陽線形成中。レンジ上限到達

- 週足:4/1週、陽線。レンジ上限到達。

- 日足:4/5陽線。レンジ。4/8もレンジ抜けまで揉み合い優勢と推測。

- 4H足:レンジ。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)4H足レンジ下限150.910付近へ下落→ダウ転換上昇→目標1H足押し安値151.285

②ショート

(B)4H足レンジ上限151.845付近へ上昇→ダウ転換下落→目標1H押し安値151.523

(C)1H足押し安値151.523かつ1H足20MAをダウ下落→目標1H足押し安値151.285

4月通算:3勝0敗、勝率%、+34.1 pips

コメント