ファンダメンタルズ分析

本日のシナリオ

(1)12/9欧米マーケットの影響:米国生産者物価指数と米国ミシガン大学消費者信頼感指数速報値の強い数値でFRB利上げ後押しのドル円上昇。12/12は、この影響を引き継いで上昇しやすいと想定。

(2)米国経済指標(⑥):注目度の高い材料なし。

(3)米国要人発言(②):12月FOMC前のブラックアウト期間につき要人発言なし。よって、いつもの通り、ウォールストリートジャーナル(WSJ)のニック記者からのTwitter情報に要注目。

(4)ウクライナ情勢:12/7のロシア・プーチン大統領の核戦争リスク上昇発言に続いて、核攻撃への言及あれば地政学リスクオフの可能性あり。

モーサテ参考情報(ドル円関連)

今週予想レンジ:133.00~138.00円

注目ポイント

米国消費者物価指数(CPI)とFOMC後のトレンド。市場コンセンサスは0.50%利上げ予想

ドル円下落トレンド

・90日移動平均線と21日移動平均がデッドクロス

・季節性では、12月中旬頃までドル需要強い印象。月末にかけて下落しやすい傾向あり。今年は米国の急速な利上げにより年末のドル不足への警戒が強かったことからドル資金手当てが例年以上に進んでいる想定。余剰分のドルが市中に出る可能性あり。

・FOMC後:米国利上げ縮小傾向、景気減速確認しながら日銀総裁人事案が2023年1月に国会に提出され下落圧力強める想定。2022年8月の130円近辺までの下げが目途。

・2023年見通し:年明けは米国債務上限問題懸念。Xデーは7~9月期想定。ドルの更なる下落は当初の想定より後ろ倒しか。

モーサテサーベイ(番組レギュラー出演の専門家独自予想)

先週終値136.57、今週末のドル円予想135.0~139.0、予想中央値137.00

139.0円予想理由:今週発表のCPIやFOMCについてハト派的な結果が相当程度織り込まれたことから、発表後はドル上昇の可能性。

135.0円予想理由:米国景気への懸念で利上げ打ち止め時期を探る展開、長期金利反発見込めずドルの上値重い。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:50 経済指標

日本国内企業物価11月度(Bloomberg)

前月比:前回0.6%(改定0.8)、予想0.5%、結果0.6%(○)

前年比:前回9.1%(改定9.4)、予想8.9%、結果9.3%(○)

東京マーケット(9:00~15:00)

9:00 要人発言

米国イエレン財務長官

「2023年末までにインフレが大幅に低下する見込み」

「リセッションのリスクはあるが、インフレ低下に必要ではない」

【考察】ハト派発言でドル円若干下落。

欧州マーケット(17:00~25:30)

NYマーケット(23:30~30:00)

25:00 経済指標

米国ニューヨーク連銀消費者インフレ期待(The Federal Reserve Bank of New York)(Bloomberg)

1年先:前回5.9%、結果5.2%(×)

3年先:前回3.1%、結果3.0%(×)

5年先:前回2.4%、結果2.3%(×)

【考察】インフレ低下期待にも関わらず材料視されずにドル円上昇継続

25:30 経済指標

米国3年債入札(Upcoming Auctions)

「入札好調→利回り低下→ドル売り材料」、「入札不調→利回り上昇→ドル買い材料」

最高落札利回り:前回4.605%、結果4.093%(×)

【考察】入札不調でドル円上昇

27:00 経済指標

米国10年債入札(Upcoming Auctions)

「入札好調→利回り低下→ドル売り材料」、「入札不調→利回り上昇→ドル買い材料」

最高落札利回り:前回4.140%、結果3.625%(×)

【考察】入札不調でドル円上昇

28:00 経済指標

米国月次連邦財政収支11月度

マイナスは財政赤字、プラスは財政黒字。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前回-878億ドル、予想-2480億ドル、結果-2485億ドル(×)

東京マーケット:12/9米国生産者物価指数、米国ミシガン大学消費者信頼感指数速報値の強い数値の影響を引き継ぎドル円上昇。

欧米マーケット:株先物・株価指数上昇のリスクオンで円売りによるドル円上昇、米利上げ期待のためか米国債利回り上昇ドル買いによるドル円上昇、米国3年債と10年債入札後の利回り上昇でドル円上昇。

ファンダメンタルズ材料とドル円の関係

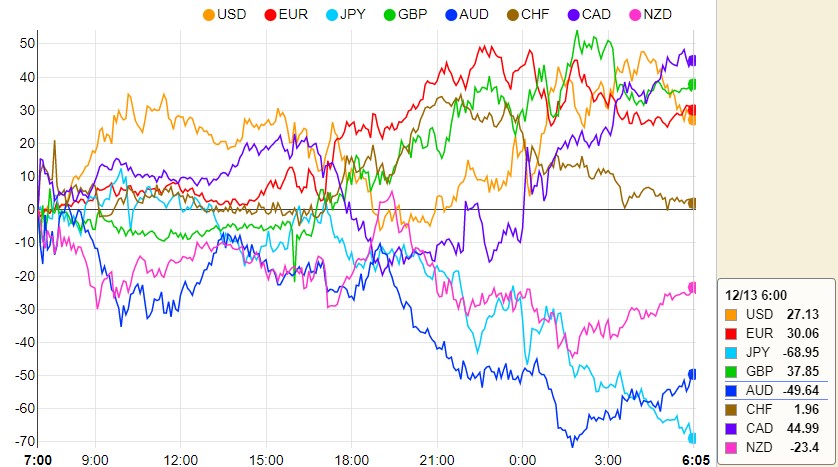

通貨強弱

NYマーケットクローズ時点の通貨強弱

- CAD(資源国[産油国]リスクオン通貨):

- GBP(リスクオン通貨):英国製造業生産高指数・貿易収支の強い数値で買い。

- EUR(リスクオン通貨):

- USD(基軸通貨):12/9米国生産者物価指数、米国ミシガン大学消費者信頼感指数速報値の強い数値の影響を引き継ぎ買い。米利上げ期待のためか米国債利回り上昇で買い。

- CHF(リスクオフ通貨):

- NZD(資源国リスクオン通貨):

- AUD(資源国リスクオン通貨):

- JPY(リスクオフ通貨):株先物・株価指数上昇のリスクオンで売り

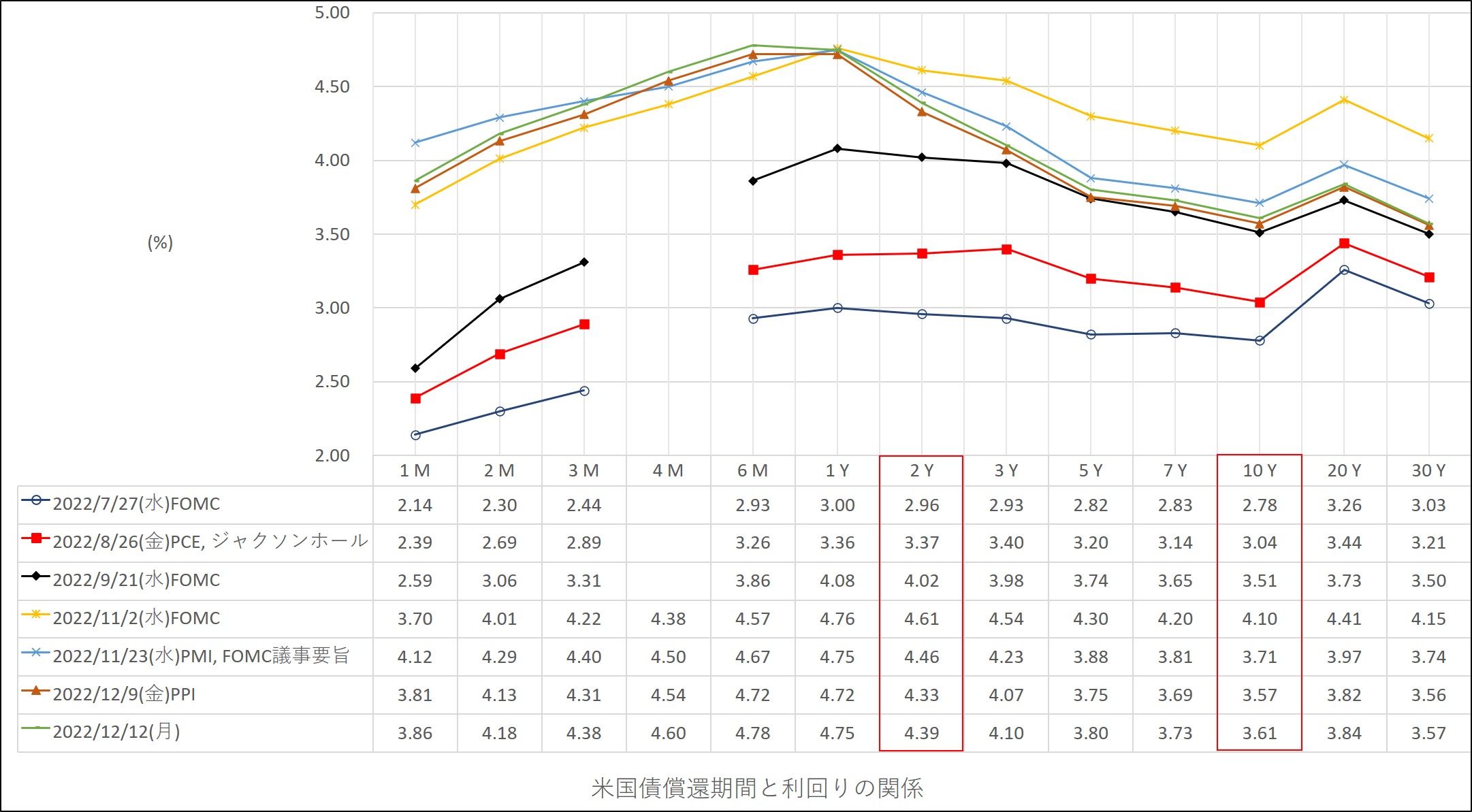

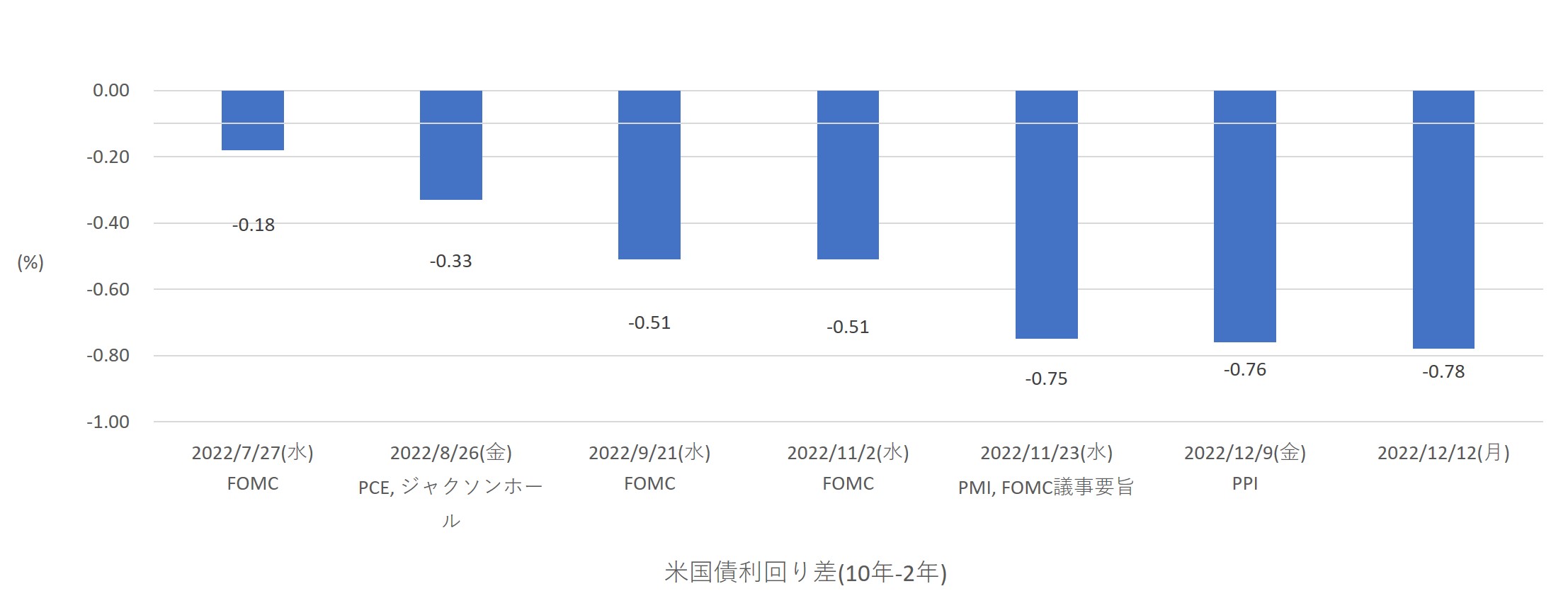

米国債イールドカーブ

12/12(月)は12/9(金)に対してベア(短期金上昇、長期金利上昇、逆イールド拡大)。金利上昇のドル買い、逆イールド拡大のドル売り材料。ドルインデックスわずかに上昇。しており、金利との動きが一致。

テクニカル分析

ドル円トレード

- 月足:11月大陰線で引け。12月陰線形成中。ボリンジャーバンド+1σ下抜け。

- 週足:12/5週、陽線。下降トレンド調整波。

- 日足:12/9下ヒゲピンバー。下降チャネル。

- 4H足:下降チャネル。

- 1H足:上昇トレンド。

- 15M足:レンジ内の上昇トレンド。

【シナリオ】

①ロング

(A)1H足レジスタンス137.088上抜け→レジサポ→目標4H足レジスタンス137.617

②ショート

(B)4H足サポート136.051下抜け→レジサポ→目標1H足サポート135.398

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー

トレード1

上ヒゲピンバーで戻しが大きくなる可能性あったため、レジサポ後の(A)ロング見送り

12月通算:4勝4敗、勝率50.0%、平均RR1.90

12月獲得pips:+80.7

コメント