ファンダメンタルズ分析

本日のシナリオ

注目材料

1. ウクライナ情勢緊迫化

前日は、ロシアに対する強烈な経済制裁(①ロシアをSWIFT(国際銀行間通信協会)から排除で合意、②欧州連合はロシア中央銀行との全ての取引を禁止)、更には、③スポーツ分野等でも対ロシア制裁が加速しました。

当初、強烈なリスクオフで「株先物・株価指数下落→円買い→ドル円下落」が生じると想定していました。しかしながら、実際には株先物・株価指数下落しても買いも入っており急落なし。

一方で、「安全資産の米国債買い→米国債利回り低下→ドル売り→ドル円急落」が主となりました。

「ロシアとウクライナ代表団による停戦交渉」は合意に至っていないものの、数日以内に第2回停戦交渉が実施される予定となったことで、本日は「ややリスクオフ後退→株先物・株価指数堅調→円売り」、「米国債利回り上昇→ドル買い」によるドル円上昇を優先で考えまます。

もちろん、ロシアのウクライナ侵攻によって情勢悪化、かつ各国の対ロシア経済制裁は継続しており、強い悪材料が出ればショートに切り替える必要があると考えます。

また、前日報道の「トヨタ、国内全工場を停止へ 部品会社にサイバー攻撃(日経新聞)」の影響で「日経平均株価下落→円買い→ドル円下落」にも要警戒。

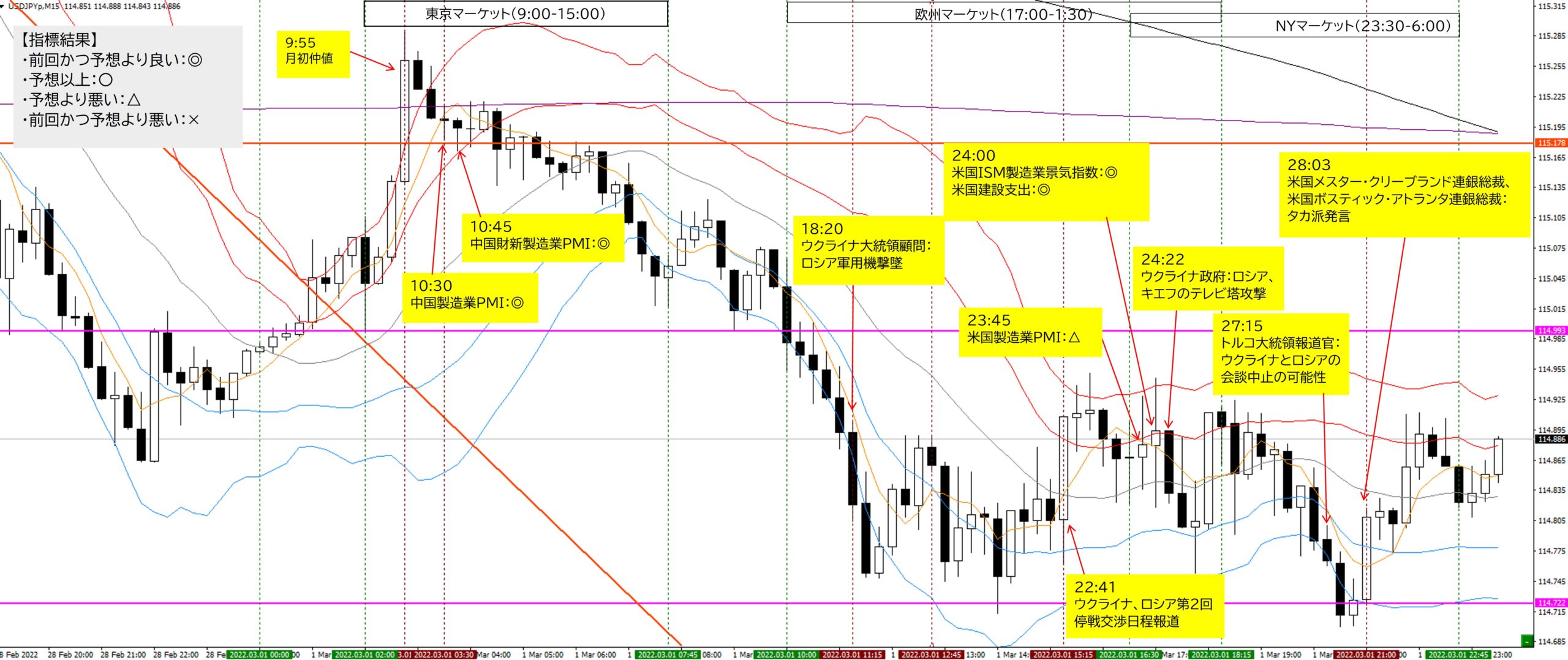

マーケットの動き

東京マーケット前

7:00 取引開始

・ドル円:114.972(前営業日終値114.973と同じ)

東京マーケット(9:00~15:00)

9:00 オープン

・ドル円: 115.089

・日経平均株価: 26836.74 (前日営業日終値 26526.75からギャップアップスタート)

【考察】懸念していたトヨタ部品会社へのサイバー攻撃被害のリスクオフは見られませんでした。

9:15

右下がりトレンドラインかつ日足押し安値114.993上抜け→15M足レジサポ→テクニカル分析(A)ロング可。目標4H足レジスタンス115.178。

9:45

目標4H足レジスタンス115.178到達→(A)ロング成立

9:55 月初仲値

・ドル円: 115.259

10:30 経済指標

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

中国製造業PMI2月度:基準50、前回50.1、予想49.8、結果50.2(◎)

10:45 経済指標

中国財新製造業PMI2月度:基準50、前回49.1、予想49.1、結果50.4(◎)

中国製造業PMI、2月は予想外の活動拡大-春節やコロナでも(Bloomberg)

【考察】春節連休や新型コロナウイルス感染拡大があっても強い数値になったのは中国経済の回復示唆。しかしドル円反応薄。

11:15

4H足レジスタンス115.178上抜け→15M足レジサポ→テクニカル分析(B)ロング可。目標4H足戻り高値実体115.545。

13:30

目標115.545未達→115.178下抜け→レジサポ→(B)ロング不成立

15:00 クローズ

・ドル円: 115.057

・米国債2年利回り: 1.462 %

・米国債10年利回り: 1.859 %

・日経平均株価: 26844.65 (前営業日比 317.9、1.20% )

欧州マーケット(17:00~1:30)

17:00 オープン

・ドル円: 115.037

・米国債2年利回り: 1.464 %

・米国債10年利回り: 1.853 %

18:20 要人発言

ウクライナ大統領顧問

「一夜でウクライナ軍が5機のロシア軍用機を撃墜した」

「ロシア軍がキエフとハリコフの包囲を試みている」

18:36 要人発言

ロシア国防相

「ロシアは目標達成するまでウクライナでの軍事行動を継続する」

【考察】戦況悪化のリスクオフ

22:41 報道

3/2にウクライナ、ロシア第2回停戦交渉予定

【考察】停戦交渉が実現する期待でリスクオフ後退。ドル円上昇。

NYマーケット(23:30~6:00)

23:30 オープン

・ドル円: 114.867

・米国債2年利回り: 1.349 %

・米国債10年利回り: 1.768 %

・ダウ平均: 33813.48 (前営業日終値 33892.61 )

・S&P500: 4363.14 (前営業日終値 4373.95 )

・ナスダック: 13716.70 (前営業日終値 13751.41 )

米国主要3指数ギャップダウンスタート

23:45 経済指標

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

米国製造業PMI2月度:前回55.5、予想57.5、結果57.3(△)

24:00 経済指標

米国ISM製造業景気指数2月度:前回57.6、予想58.0、結果58.6(◎)

雇用指数:前回54.5、結果52.9

新規受注指数:前回57.9、結果52.9

価格:前回76.1、結果75.6

米ISM製造業総合景況指数、2月は58.6に上昇-市場予想58(Bloomberg)

米ISM製造業景気指数、2月は58.6に上昇 予想以上に回復(Reuters)

米国建設支出1月度:前回0.2%、予想0.1%、結果1.3%(◎)

【考察】総じて強い数値でドル買い材料。

・ウクライナ情勢悪化によるリスクオフ→安全資産米国債買い→米国債2年,10年利回り低下継続

・リスクオフかつ指標良好によるドル買い

・米国主要3指数下落→円買いでなく円売り

・ドル買い円売り→ドル円上昇。しかし、強いドル円上昇は見られず。

24:22 要人発言

ウクライナ政府「ロシア軍がキエフのテレビ塔を攻撃」

25:30 欧州クローズ

・ドル円: 114.898

27:15 要人発言

トルコ大統領報道官

「ロシアの非現実的な要求のせいで、ウクライナとロシアの代表団は水曜に会談しない可能性が極めて高い」

【考察】停戦交渉への期待が後退し、リスクオフ加速。米国債2年,10年利回り下落、ドル買い、米国主要3指数上昇下落→円買い、ドル円下落継続。

しかしながら、発言が当事者のウクライナやロシアでないことに違和感。後に、会談は予定通り実施との発言もありそう。そうなれば、一時的にリスクオフ後退してドル円上昇あり得そう。

28:03 要人発言

米国メスター・クリーブランド連銀総裁

「ウクライナ情勢はインフレの上向きリスク」

「ウクライナ情勢は成長予測の下向きリスク」

28:08 要人発言

米国ボスティック・アトランタ連銀総裁

「米国は2022年に3%未満のインフレ達成が必要」

「エネルギー価格に極めて強い上昇圧力」

【考察】タカ派発言で「米国債2年,10年利回り上昇→ドル買い」、「米国主要3指数上昇→円売り」、ドル円上昇

30:00 NYクローズ

・ドル円: 114.823

・米国債2年利回り: 1.323

・米国債10年利回り: 1.719

・ダウ平均: 33294.94 (前営業日比 -597.67、 -1.76% )

・S&P500: 4306.24 (前営業日比 -67.761、 -1.55% )

・ナスダック: 13532.47 (前営業日比 -218.93、 -1.59% )

ファンダメンタルズ材料とドル円の関係

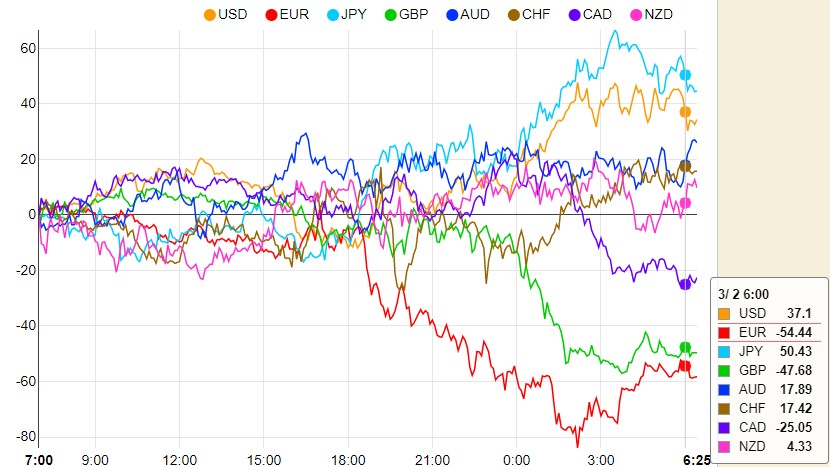

通貨強弱

NYマーケットクローズ時点の通貨強弱

- JPY(リスクオフ通貨):前日2位

- USD(基軸通貨):前日7位

- AUD(資源国リスクオン通貨):前日3位

- CHF(リスクオフ通貨):前日1位

- NZD(資源国リスクオン通貨):前日4位

- CAD(資源国リスクオン通貨):前日5位

- GBP(リスクオン通貨):前日6位

- EUR(リスクオン通貨):前日8位

【考察】

引き続きウクライナ情勢の不透明感からリスクオフの流れになりました。特にウクライナに比較的近いEURやGBP売りが強くなりました。

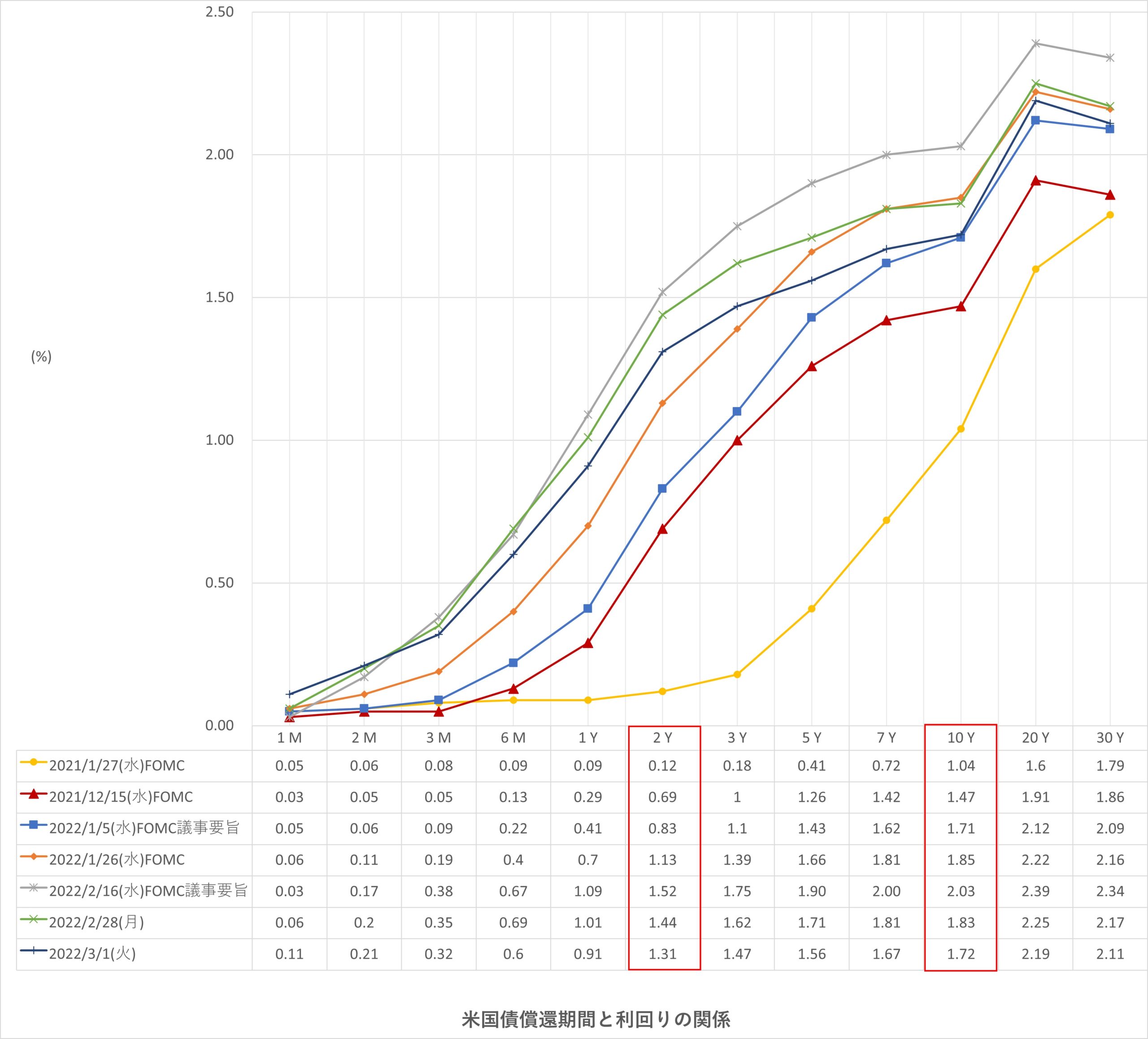

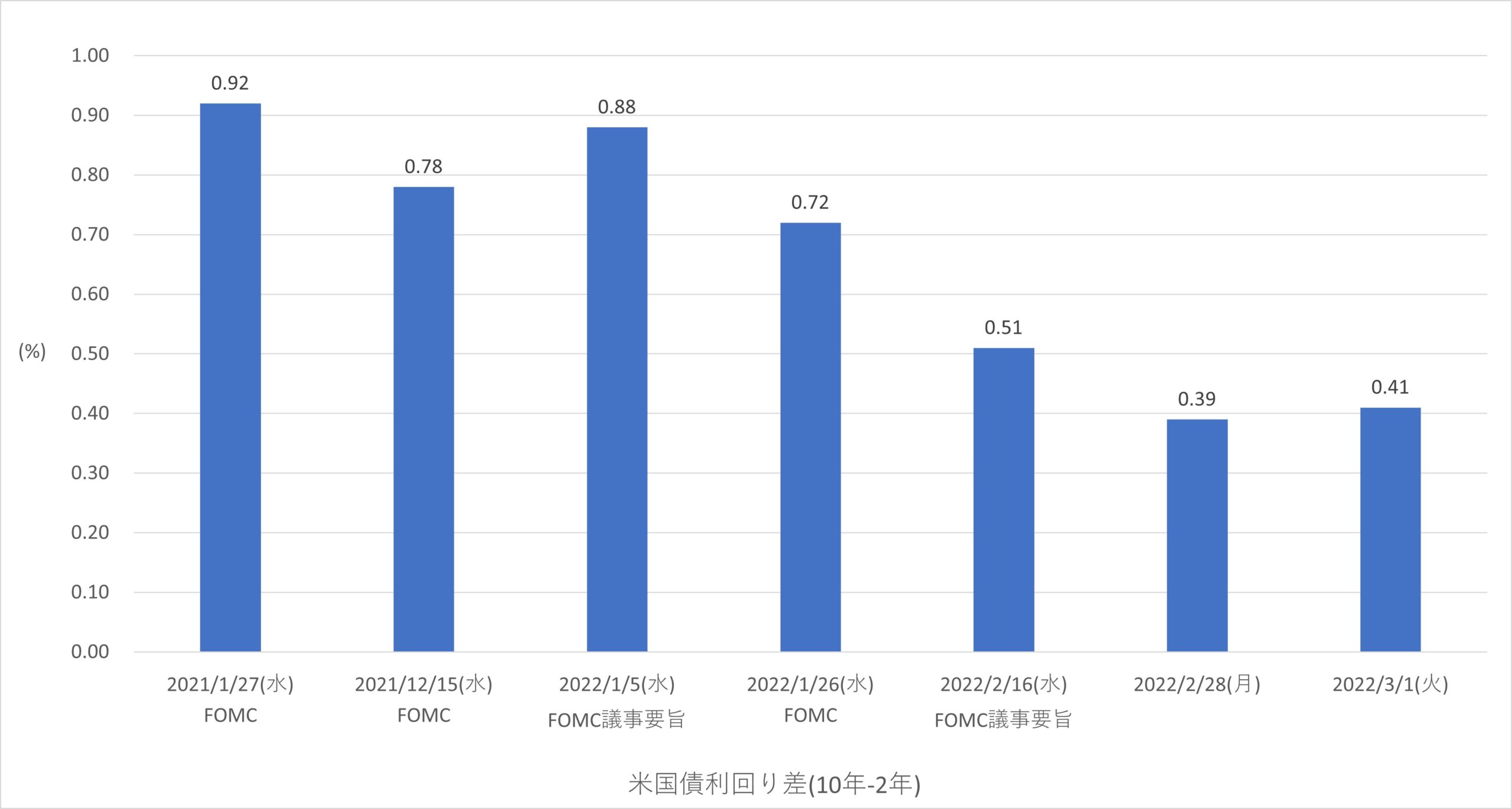

米国債イールドカーブ

- 3/1(火)は2/28(月)に対して、ブル・スティープニング(短期金利低下、長期金利低下、長短金利差拡大)しました。

*債券ブル:「安全資産債券買い→債券利回り低下」、「リスク資産売り(株式等)→安全資産債券買い」、景気後退

*債券ベア:「安全資産債券売り→債券利回り上昇」、「安全資産債券売り→リスク資産買い(株式等)」、景気良好

*ブル・フラットニング:直近の景気後退→政策金利引き下げ(又は予測より利上げ後退)の可能性浮上→将来も景気後退懸念→将来も利下げの見込み→ドル売り示唆

*ブル・スティープニング:直近の景気後退→政策金利下げ(又は利上げ期待後退)の可能性浮上→将来の金利もやや低下見込み→景気後退懸念→リスクオフ→ドル売り示唆

*ベア・スティープニング:景気良好→景気過熱抑制のために政策金利上げの可能性浮上→国債利回り上昇→「長期金利>短期金利」→長期金利高いなら将来も利上げできる見込み→好景気継続→リスクオン→ドル買い示唆

テクニカル分析

ドル円チャート

- 月足: ボリンジャーバンド開いており、上昇トレンド継続。上値目処は月足実体上限116.762。

- 週足: ボリンジャーバンドスクイーズ中で直近の流れはレンジ。今週は陰線スタート。

- 日足: ボリンジャーバンドスクイーズ中で直近の流れはレンジ。戻り高値実体115.605で戻され大陰線形成し、押し安値114.993付近で下げ止まり。

押し安値114.993で反発上昇すれば上値目処は日足20MA付近レジスタンス115.178。

下値目処は日足押し安値114.722。 - 4H足:直近の流れは下降トレンド。

トレンドライン上抜ければ、上値目処は4H足レジスタンス115.178、その上は4H足戻り高値実体115.545。

トレンドラインで反発すれば、下値目処は日足押し安値実体114.722、その下は1H足実体114.432。 - 1H足: ボリンジャーバンドエクスパンションし直近は下降トレンド。戦略は4H足と同じ。

- 15M足:ボリンジャーバンドスクイーズしつつあり直近の流れはレンジ。戦略は4H足と同じ。

【シナリオ】

①ロング

(A)右下がりトレンドラインかつ日足押し安値114.993上抜け→レジサポ→目標4H足レジスタンス115.178。

(B)4H足レジスタンス115.178上抜け→レジサポ→目標4H足戻り高値実体115.545。

②ショート

(C)右下がりトレンドラインかつ日足押し安値114.993反発→目標日足押し安値114.722。オーバーシュートで日足押し安値114.993。

(D)日足押し安値114.993下抜け→右下がりトレンドライン反発→目標4H足サポート114.564。オーバーシュートで1H足サポート114.432

NYマーケット引け間際に急騰してリスクオフ後退しており、この影響を引き継げばロング優先とします。

一方でロシアのウクライナ侵攻によって、情勢悪化かつ各国の対ロシア経済制裁は継続しており、強い悪材料が出ればショートに切り替える必要があると考えます。

【考察】

9:15 右下がりトレンドラインかつ日足押し安値114.993上抜け→15M足レジサポ→テクニカル分析(A)ロング可

9:45 目標4H足レジスタンス115.178到達→(A)ロング成立

11:15 4H足レジスタンス115.178上抜け→15M足レジサポ→テクニカル分析(B)ロング可。目標4H足戻り高値実体115.545。

13:30 目標115.545未達→115.178下抜け→レジサポ→(B)ロング不成立

コメント