ファンダメンタルズ分析

本日のシナリオ

1.経済指標

・米国景気先行指数

2.要人発言

・政府、日銀(特に円安牽制、追加利上げ示唆)

・FRB

3.その他

・地政学リスクオフ(中東、ウクライナ・ロシア)

4.参考情報

最近の相場を動かす主な材料は、①円キャリー取引(促進or巻き戻し)、②米国労働市場、③米国経済成長、④インフレ、⑤地政学リスクに分類できます。

・来週は円下落か、緩和織り込み修正でドル高余地-日米中銀トップ発言(Bloomberg)

・【債券週間展望】長期金利は上昇か、リスク資産選好の流れが重しに(Bloomberg)

・【日本株週間展望】上昇、米景気懸念が緩和-日米金融当局者が発言(Bloomberg)

5.本日の注目材料

(1)8/16(金)マーケット影響

8/15米国小売売上高等(強)を受けたリスクオン(米株高、米金利高)引き継ぐも、日本金利高から日米金利差縮小・日銀早期追加利上げ観測再燃し、日足高値149.35から下落継続。FRB要人ハト派・景気減速懸念発言、IMM通貨先物円ロング転換を受け、日足安値147.57を付けました。

8/16は株先物・株指数とドル円の相関性が崩れ、株上昇にも関わらずドル円下落となりました。

この原因がIMM通貨先物の円ロング転換が示す通り円キャリートレード解消だとすれば、円ショートへの再転換までは、株上昇はドル円上昇の参考になりにくいと考えます。

但し、恒常的円売り材料に変化はないことから、早晩円キャリートレードは復活を見込みます。

(2)地政学リスクオフ(中東、ウクライナ・ロシア)

7/30以降は中東情勢が悪化し、8/7以降はウクライナ情勢も一気に緊張が高まりました。

・イスラエルとハマス、停戦妨げていると互いに非難-協議再び膠着か(Bloomberg)

・ロシア兵が大量投降、戦争開始後で最多-ウクライナ軍の越境攻撃続く(Bloomberg)

下記材料が想定されますが、最近の傾向は(a)ドル売り主導のドル円下落が生じており、中東戦争勃発となればドル円急落の可能性が高いと推測します。

(a)安全資産米国債買い→米国債利回り低下→ドル売り

(b)他国から安全資産米国債買い需要→ドル買い

(c)安全資産米国債買い→米国債利回り低下→株上昇(円キャリー促進)→円売り

(d)世界的景気悪化懸念→株下落(円キャリー巻き戻し)→円買い

(e)原油先物価格上昇→インフレ懸念→ドル買い

(f)原油先物価格上昇→日本貿易収支悪化→円売り

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

28:07 投稿(ゼロヘッジ)

8/21(水)、米労働省労働統計局(BLS)が公表する年次改定値の暫定値において、2023年4月から24年3月までの1年間における非農業部門雇用者数(NFP)が大幅に下方修正される。

【考察】噂レベル。しかし、東京マーケットでは米国景気減速懸念の材料とされ、米国債利回り低下のドル売り、日米金利差縮小からドル円急落発生。

東京マーケット(9:00~15:00)

13:22 報道

セブン&アイに買収提案 カナダのコンビニ大手(日本経済新聞)

【考察】検討段階にも関わらず、買収に必要な円買い需要となったためかドル円急落継続。材料薄の中で体よく利用されただけとの見方も強い。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

19:17~要人発言

米国カシュカリ・ミネアポリス連銀総裁(2024年FOMC投票権なし)

(過去の発言:6/3, 6/16, 6/20, 8/19)

:政策スタンスはタカ派。前回6/20タカ派発言。

ミネアポリス連銀総裁「9月の利下げ議論は適切」 WSJ報道(Reuters)

【考察】労働市場減速懸念、ハト派発言

23:00 経済指標

米国景気先行指数

前月比:前回-0.2%(改定-)、予想-0.3%、結果-0.6%(×)

<まとめ>

東京マーケット:

日足始値147.59

取引開始後に日足高値148.05を付けたものの、8/16に判明したIMM通貨先物8/13時点の円ロングへ転換、本日未明の噂「8/21(水)、米国労働省労働統計局(BLS)が公表する年次改定値の暫定値において、2023年4月から24年3月までの1年間における非農業部門雇用者数(NFP)が大幅に下方修正される」との観測を受けて米国景気減速懸念(FRB利下げ観測高進→米国債利回り低下→日米金利差縮小→ドル売り円買い)、日本株下落(円キャリー巻き戻し)によってドル円急落が生じました。

更に、カナダコンビニ大手のセブン&アイ買収提案報道が伝わると、検討段階にも関わらず買収に必要な円買い需要となったためかドル円急落継続しました。

但し、噂や買収検討段階に過ぎず、材料薄の中で体よく利用されただけとの見方も強いです。

東京終値145.43

【日本市況】円1%超急伸、日米中銀トップ発言控え-株6日ぶり反落(Bloomberg)

欧米マーケット:

東京クローズ直後に日足安値145.19を付けましたが、欧州勢にはセブン&アイ買収提案報道は関係なく、米国債利回り低下を好感した欧州株上昇(円キャリー促進)に連れて、4H足押し安値ヒゲ先145.43から押し目買い入り、146.53へ急上昇。1H足レンジ形成。

その後、米国カシュカリ・ミネアポリス連銀総裁の労働市場減速懸念,ハト派発言(FRB利下げ観測→ドル売り)と欧米株上昇(円キャリー促進)が交錯しましたが、円売りが強く15M足上昇チャネルを形成して引けとなりました。

日足終値146.61

【米国市況】株は8日続伸、パウエル議長の講演楽観-146円台後半(Bloomberg)

ファンダメンタルズ材料とドル円の関係

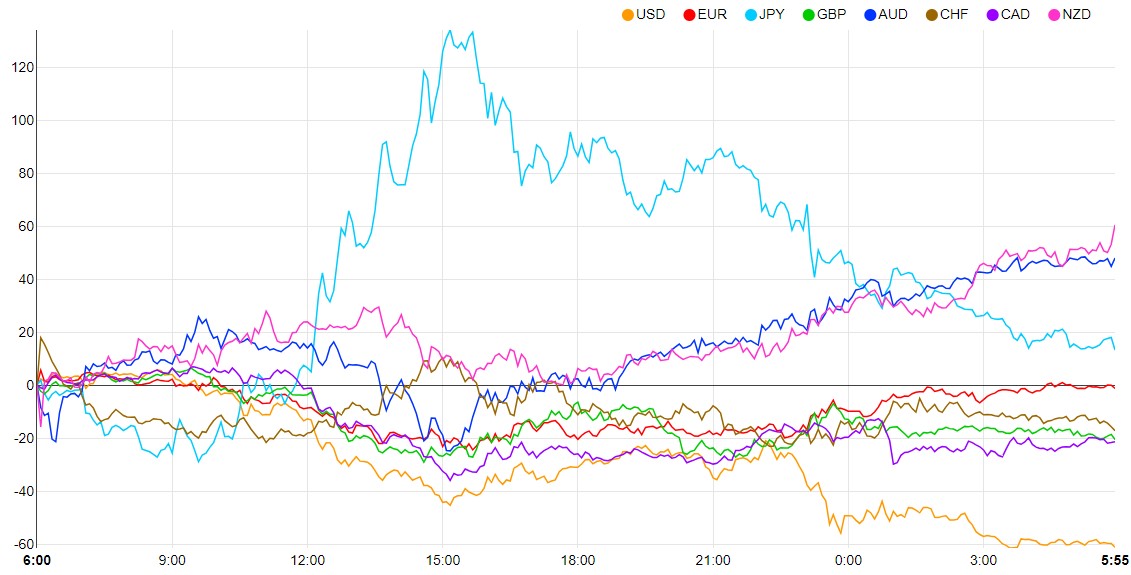

通貨強弱

<ドル売り優勢>

買い材料:

売り材料:

・8/21(水)、米労働省労働統計局(BLS)が公表する年次改定値の暫定値において、2023年4月から24年3月までの1年間における非農業部門雇用者数が大幅に下方修正されるとの噂→米国景気減速懸念

・米国カシュカリ・ミネアポリス連銀総裁の労働市場減速懸念、ハト派発言

・米国景気先行指数(弱)

・中国景気経済成長鈍化懸念→原油先物価格下落

<円買い優勢>

買い材料:

・IMM通貨先物8/13時点、円ロングへ転換

・8/21(水)、米労働省労働統計局(BLS)が公表する年次改定値の暫定値において、2023年4月から24年3月までの1年間における非農業部門雇用者数が大幅に下方修正されるとの噂→日本株下落(円キャリー巻き戻し)、日米金利差縮小

・カナダのコンビニ大手、セブン&アイ買収提案報道:買収円買い需要

・中国景気経済成長鈍化懸念→原油先物価格下落

売り材料:

・恒常的円売り(日米金融政策差[日本実質金利マイナスで金融緩和環境継続]、新NISA等海外投資急増、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(自動車認証不正問題、航空燃料不足によるインバウンド関連の旅行収支悪化懸念)

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回9月18日公表:25bps引き下げ74.5→77.5%、50bps引き下げ25.5→22.5%

年内利下げ観測:25bps×3回=75bps → 政策金利450~475bps相当

テクニカル分析

Trade

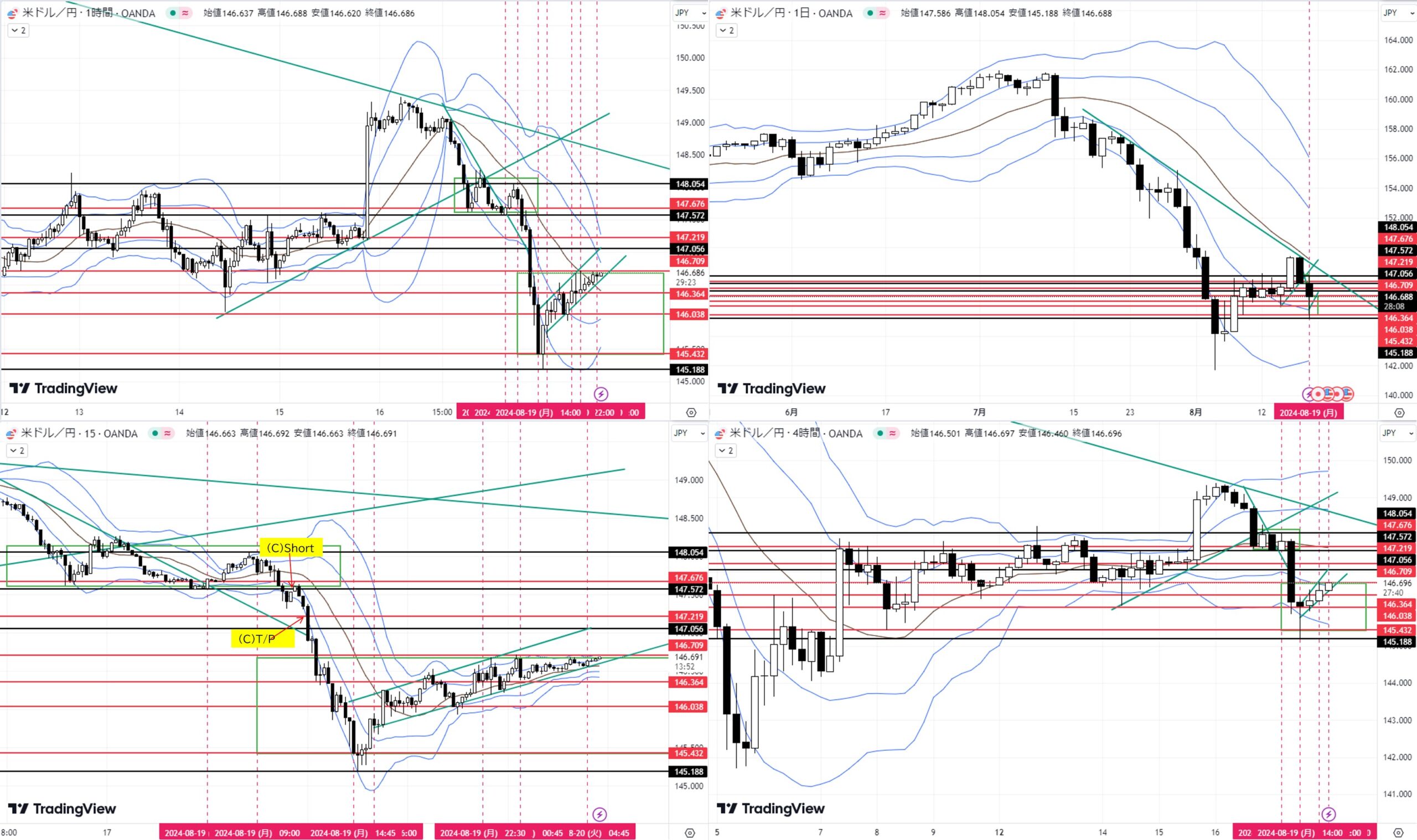

- 月足:8月陰線形成中。レンジ。20MAから上昇中。

- 週足:8/12週、陽線確定。8/5週下ヒゲピンバーからBB-1σへ向かい上昇中。

- 日足:8/16陰線。上昇トレンド。

- 4H足:レンジ。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①Long

(A)4H足押し安値147.219付近へ下落→転換上昇→目標日足安値147.572

(B)1H足戻り高値148.141かつ1H足20MAをダウ上昇→転換上昇→目標4H足戻り高値148.713

②Short

(C)日足安値147.572をダウ下落→目標4H足押し安値147.219

(D) (A)後、日足安値147.572から転換下落→目標4H足押し安値147.219

本日:1勝0敗、+33.8pips

8月通算:14勝8敗、勝率63.6%、RR 1.93、+358.8pips

コメント