ファンダメンタルズ分析

本日のシナリオ

注目材料

1. ウクライナ情勢緊迫化

(1)戦闘激化、停戦交渉不調、ウクライナ原発攻撃、核威嚇:リスクオフ

「安全資産米国債買い→米国債利回り低下→ドル売り」「安全資産ドル買い」

「米国債利回り低下→日米金利差縮小→円買い」、「株価下落→円買い」

⇒ドル買いドル売り交錯、円買い。総じてドル円下落と推測。

(2)停戦交渉前進:リスクオフ後退

(1)と逆の動きとなるためドル円上昇と推測。

(3)コモディティ価格・食品価格急騰

「決済ドル需要増→ドル買い」、「インフレ加速→米利上げ見込み→ドル買い」、「スタグフレーション懸念→ドル売り」

「日本貿易収支悪化→円売り」、「インフレ加速→円利上げ観測→円買い」「スタグフレーション懸念→円売り」

⇒ドル買いドル売り、円買い円売りが交錯。しかし、急な円利上げは考えにくいことから、総じてドル円上昇と推測。

3/15は下記のリスクオフ材料ありましたが大きな反応なし。

・ウクライナ停戦協議で合意なし

・ロシアのウクライナ・ヘルソン地域全土制圧

・ロシアによる米国バイデン大統領とブリンケン国務長官に制裁

2. 米国FOMC(本日最大の注目材料)

①政策金利:利上げ0.25%がコンセンサス。仮にサプライズの0.50%利上げなら強烈なドル買い。以降のFOMCで0.50%利上げ示唆あれば強いドル買い。

②ドットチャート:大幅な利上げやインフレ見通しあればドル買い。

③バランスシート縮小:開始時期や規模の言及あればドル買い。

①~③のタカ派予想でドル買いによるドル円上昇の可能性が高いと予想します。

一方で、先週から急騰しているドル円ですので、一時的にSell the factによるドル円下落にも警戒したい。また、ハト派的な内容が出てくればドル売りドル円急落だと考えます。

米国FOMCはタカ派内容が優勢と考えますので、それまでは期待のドル買いドル円上昇か、様子見でドル円が動きにくい推測します。

ウクライナ情勢については、サプライズの報道や要人発言がない限りドル円への影響は小さいと考えます。

マーケットの動き

東京マーケット前

6:00 取引開始

・ドル円: 118.292 (前営業日終値 118.290 と同等スタート)

8:50 経済指標

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

日本通関ベース貿易収支2月度:前回-21911億円、予想-1500億円、結果-6683億円(△)

日本通関ベース貿易収支2月度(季節調整済):前回-9326億円、予想-3905億円、結果-10314億円(✕)

東京マーケット(9:00~15:00)

9:00 オープン

・ドル円: 118.331

・日経平均株価: 25574.9 (前日営業日終値 25346.41 )

・TOPIX 1841.19 (前日営業日終値 1826.63 )

前日の米国主要3指数急騰を引き継いで、ギャップアップの上昇スタート。

9:55 仲値

・ドル円: 118.386

15:00 クローズ

・ドル円: 118.247

・日経平均株価: 25761.94 (前営業日比 +415.53 、 +1.64 %)

・TOPIX 1853.25 (前営業日比 +26.62 、 +1.46 %)

欧州マーケット(17:00~25:30)

17:00 オープン

・ドル円: 118.233

20:00 経済指標

米国MBA住宅ローン申請指数:前回8.5%、予想-、結果-1.2%(✕)

21:30 経済指標

米国輸入物価指数2月度

前月比:前回2.0%、予想1.6%、結果1.4%(✕)

前年比:前回10.8%、予想11.3%、結果10.9%(△)

米国小売売上高2月度

前月比:前回3.8%、予想0.4%、結果0.3%(✕)

コア前月比:前回3.3%、予想0.9%、結果1.0%(○)

米小売売上高、2月は伸び鈍化-ガソリン高が消費者の支出に影響(Bloomberg)

【考察】強弱交錯する結果であったことと、米国FOMCを控えているためかドル円動きなし。

NYマーケット(22:30~29:00)

22:30 オープン

・ドル円: 118.284

・米国債2年利回り: 1.86 %

・米国債10年利回り: 2.16 %

・ダウ平均: 33653.93 (前営業日終値 33544.35 )

・S&P500: 4288.14 (前営業日終値 4262.46 )

・ナスダック: 13119.36 (前営業日終値 12948.63 )

米国主要3指数ギャップアップスタート。

23:00 経済指標

米国企業在庫1月度:前回2.1%、予想1.1%、結果1.1%(○)

米国NAHB住宅市場指数3月度:前回81、予想81、結果79(✕)

23:15 報道

ウクライナとロシアは終戦のため計画作成のよう

【考察】リスクオン材料

23:30 経済指標

米国週間石油在庫統計

原油在庫:前回-186.3万バレル、予想-180.0万バレル、結果434.5万バレル(◎)

ガソリン在庫:前回-140.5万バレル、予想-146.2万バレル、結果-361.5万バレル(✕)

23:34 報道

福島沖で強い地震発生

【考察】リスクオフ材料。

23:46 報道

キエフは和平交渉での提案拒否

【考察】早速の交渉決裂で、リスクオフ材料

25:30 欧州クローズ

・ドル円: 118.486

・米国債2年利回り: 1.870 %

・米国債10年利回り: 2.185 %

27:00 経済指標

米国FOMC政策金利3月度:前回0.00-0.25%、予想0.25-0.50%、結果0.25-0.50%(○)

27:12 経済指標

米国FOMC声明

「フェデラルファンド(FF)金利の誘導目標0.25-0.5%とすることを賛成8、反対1で決定」「反対したのはセントルイス連銀のブラード総裁で、0.5ポイントの利上げを主張」

ドット・プロット: 中央値で22年末の金利を約1.9%、23年は約2.8%への上昇を予想。24年は2.8%との見通しが示されました(2020年7回利上げ、2023年3~4回利上げ示唆)。⇒タカ派

2022年インフレ見通し(コアPCE):前回2.7%、今回4.1%。インフレ圧力増大懸念⇒タカ派

27:35 要人発言

米国パウエルFRB議長

「さらなる利上げが必要」

「バランスシートは縮小する」

「米国経済は堅調」

「労働市場は広く改善、極めてタイト」

「ウクライナ侵攻でインフレ圧力」

「供給混乱は予想より長く続く」

「インフレ目標達成には予想よりも時間がかかる」

「景気後退の可能性は高まっていない」

「今後のFOMCは全てライブ」

「高インフレは年央まで続く見込み」

「利上げとバランスシート縮小の時期が来た」

「金融引締めの前倒しは何ら決定していない」

「バランスシート縮小に関する発表は早ければ5月」

「バランスシート縮小の詳細を詰めている所」

⇒市場予想通りや具体性がないためハト派

29:00 NYクローズ

・ドル円: 118.629

・米国債2年利回り: 1.913 %

・米国債10年利回り: 2.162 %

・ダウ平均: 34063.11 (前営業日比 +518.76 、 +1.55 %)

・S&P500: 4357.85 (前営業日比 +95.41 、 +2.24 %)

・ナスダック: 13436.56 (前営業日比 +487.94 、 +3.77 %)

ファンダメンタルズ材料とドル円の関係

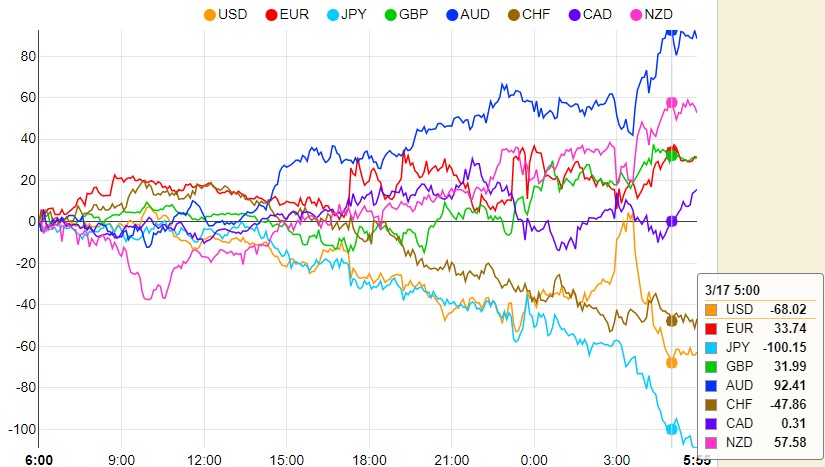

通貨強弱

NYマーケットクローズ時点の通貨強弱

- AUD(資源国リスクオン通貨):前日5位

- NZD(資源国リスクオン通貨):前日2位

- EUR(リスクオン通貨):前日4位

- GBP(リスクオン通貨):前日3位

- CAD(資源国リスクオン通貨):前日1位

- CHF(リスクオフ通貨):前日8位

- USD(基軸通貨):前日6位

- JPY(リスクオフ通貨):前日7位

【考察】

前日同様、ウクライナ停戦交渉は不調に終わりリスクオフ報道や要人発言が相次いだにもかかわらず、通貨はリスクオンの動きになりました。余程の報道や要人発言がない限りは強いリスクオフにはなりにくい状況の様子。

米国FOMCのタカ派声明とパウエル議長ハト派会見によってドルは上下に振れる展開になりました。

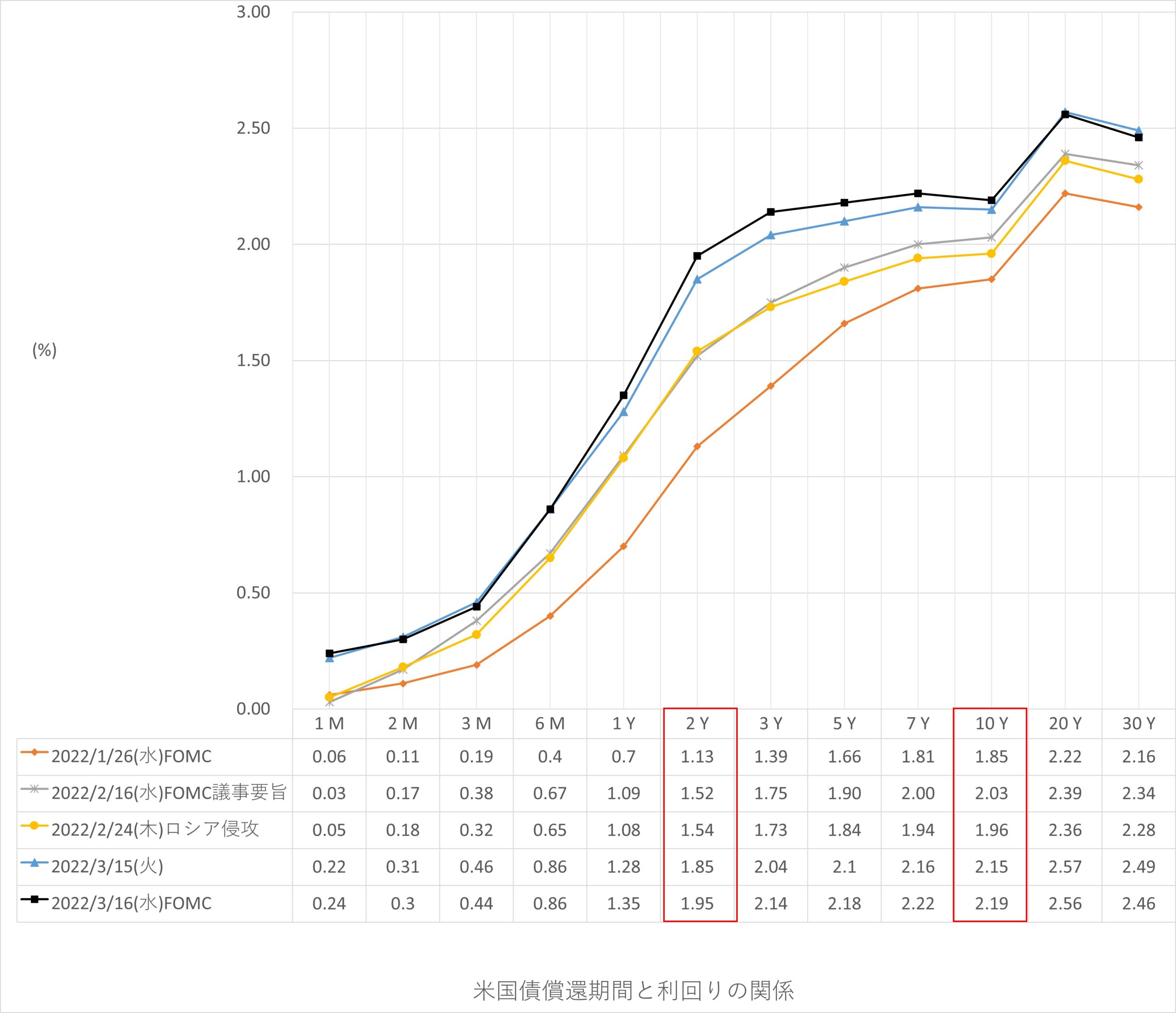

米国債イールドカーブ

3/16(水)は3/15(火)に対して、ベア・スティープニング(短期金利上昇、長期金利上昇、長短金利差縮小)になりました。

*債券ベア:「安全資産債券売り→債券利回り上昇」、「安全資産債券売り→リスク資産買い(株式等)」、景気良好

*ベア・フラットニング:直近の景気良好→景気過熱抑制のために政策金利上げの可能性浮上→長短金利上昇→長期金利高く将来も利上げ見込み→利上げが続く可能性あり→景気にブレーキ掛かりそう→リスクオン終焉に近い→ドル買い後退示唆

テクニカル分析

ドル円チャート

- 月足: ボリンジャーバンドエクスパンションし上昇トレンド継続。下値は5MAでサポート。

- 週足: ボリンジャーバンドエクスパンションし上昇トレンド。

- 日足: ボリンジャーバンドエクスパンションし強い上昇トレンド。

- 4H足:ボリンジャーバンド+1σ付近でWトップ形成の可能性あり。

- 1H足: ボリンジャーバンドスクイーズしレンジ。

- 15M足:ボリンジャーバンドスクイーズしつつあり。

【シナリオ】

①ロング

(A)15M足20MAかつ右上がりトレンドライン反発・レジサポ→目標月足・週足ヒゲ先118.569(3/14から継続中)。

(B)1H足レジスタンス11.356上抜け→トレンドライン反発→レジサポ→目標月足・週足ヒゲ先118.569。

(C)4H足ネックライン117.848まで下落→1H足レジスタンス118.102上抜け→レジサポ→目標月足・週足ヒゲ先118.569。

②ショート

(D)4H足ネックライン117.848下抜け→レジサポ→目標1H足サポート117.347。

全時間足上昇トレンドであるためロング優先。

【考察】

3/14 10:00~ 15M足20MA・トレンドライン反発→(A)ロング可で目標118.569に向けて上昇中。

25:50 目標118.569到達→(A)ロング成立。

コメント