ファンダメンタルズ

注目材料

1.経済指標

・東京消費者物価指数

・日本2年債入札

・米国雇用コスト指数第3四半期:政府機関閉鎖で公表延期

・米国PCE、PCEデフレータ:政府機関閉鎖で公表延期

・米国シカゴ購買部協会景気指数

2.要人発言

・日銀、政府円安牽制

・米国トランプ大統領

・FRB

3.その他

・TOM効果:株式投資の月末安・月初高アノマリー。期間は営業日ベースでの月末3日間程度、月初3日間程度。月末の損益確定、毎月一定額を積み立てる投資信託などの購入が月末・月初に集中する傾向があります

・月末ロンドンフィックス

・地政学リスクオフ(ウクライナ・ロシア)

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

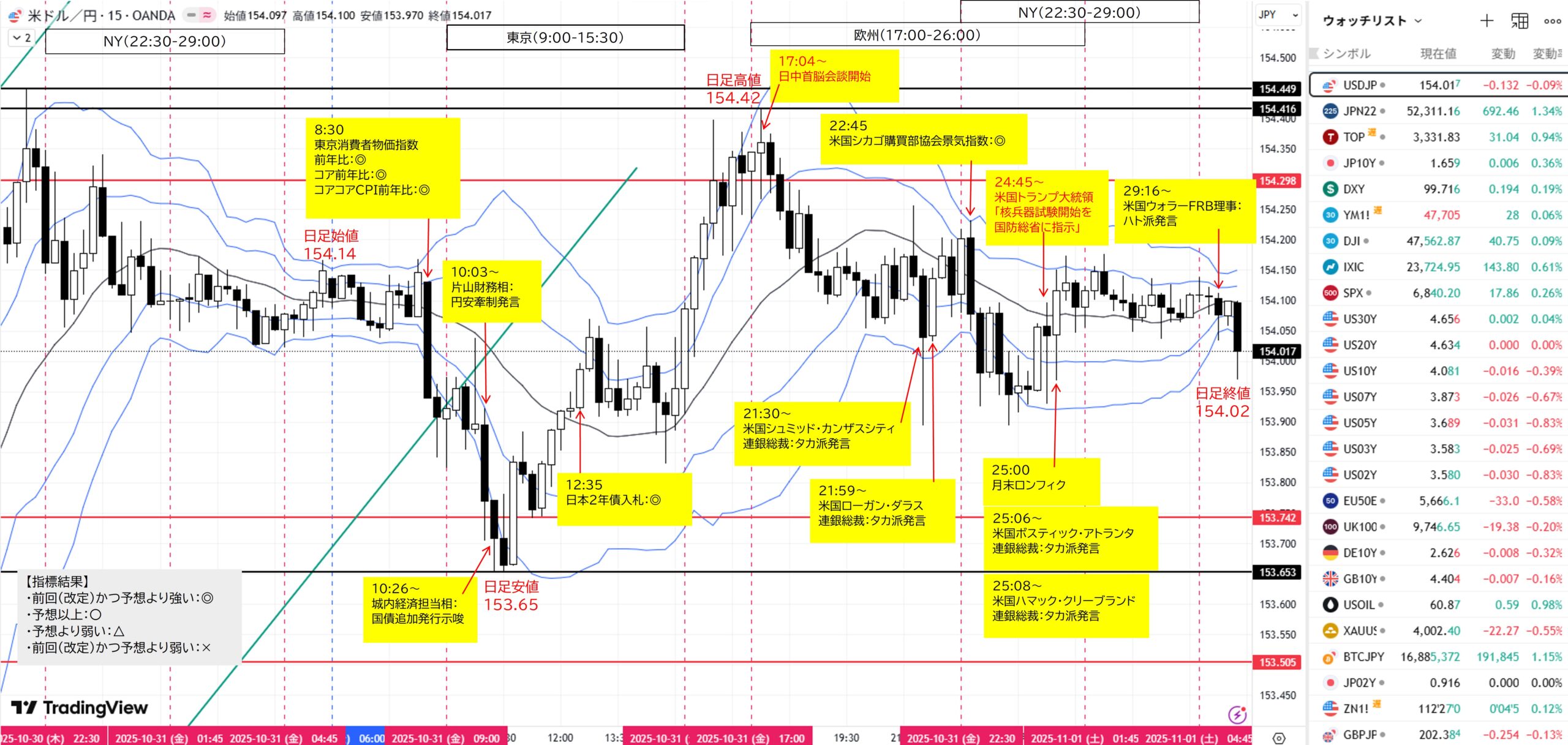

東京マーケット前

8:30 経済指標

東京消費者物価指数(CPI)(政府統計の総合窓口)

全国消費者物価指数の先行指標で日本国内のインフレが進んでいる中で注目度が高まっています。

日銀物価目標2.0%。日銀政策金利0.50%

前年比:前回2.5%(改定)、予想2.4%、結果2.8%(◎)

コア前年比:前回2.5%(改定)、予想2.6%、結果2.8%(◎)

コアコアCPI前年比:前回2.5%(改定)、予想2.6%、結果2.8%(◎)

東京消費者物価は伸び拡大、水道料無償化終了で-日銀利上げ観測支え(Bloomberg)

東京マーケット(9:00~15:30)

10:03~要人発言

片山財務相、為替の過度な変動や無秩序な動き「緊張感持って見極め」(Bloomberg)

【考察】円安牽制発言

10:26~要人発言

城内経財相、経済対策の財源「あらゆる手段を精査」-国債増発排除せず(Bloomberg)

【考察】国債追加発行示唆

12:35 経済指標

日本2年債入札(財務省)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→円売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→円買い材料」「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→円買い」や「入札通過→Sell the fact円売り」が生じることもあります。

発行予定額:2兆7000億円程度

最高落札利回り:前回0.949%、結果0.933%(◎)

応札倍率:前回2.81倍、結果4.35倍(◎)

テール:前回2銭9厘、結果2銭(◎)

【考察】入札好調

【日本市況】日経平均初5万2000円、決算追い風-円は2月来の安値圏(Bloomberg)

欧州マーケット(17:00~26:00)

NYマーケット(22:30~29:00)

17:04~

日中首脳会談開始

日中首脳が初会談、意思疎通強化を確認-戦略的互恵関係を推進(Bloomberg)

21:30~要人発言

米国シュミッド・カンザスシティ連銀総裁(2025年FOMC投票権あり)

:政策スタンスはタカ派

カンザスシティー連銀総裁、インフレを警戒-利下げ反対の理由説明(Bloomberg)

【考察】タカ派発言

21:59~要人発言

米国ローガン・ダラス連銀総裁(2025年FOMC投票権なし)

:政策スタンスはタカ派

ダラス連銀総裁、今週FOMCで利下げ支持せず-シュミッド総裁と足並み(Bloomberg)

【考察】タカ派発言

22:45 経済指標

米国シカゴ購買部協会景気指数

米国ISM製造業景気指数の前営業日に発表される同指標の先行指標。

基準50、前回40.6(改定)、予想41.8、結果43.8(◎)

25:00 月末ロンドンフィックス

前後の時間帯でポジション調整によって不規則な乱高下生じやすい。

25:04~要人発言

米国ベッセント財務長官

25:06~要人発言

米国ボスティック・アトランタ連銀総裁(2025年FOMC投票権なし)

:政策スタンスはハト派

全ての会合が「ライブ」に、12月利下げ確実視せず=アトランタ連銀総裁(Reuters)

【考察】タカ派発言

25:08~要人発言

米国ハマック・クリーブランド連銀総裁(2025年FOMC投票権なし)

:政策スタンスはタカ派

米国のインフレ高止まり、金利据え置き妥当=クリーブランド連銀総裁(Reuters)

【考察】タカ派発言

29:16~要人発言

米国ウォラーFRB理事

:政策スタンスは中立

12月に追加利下げの必要、労働市場の弱体化は明確=ウォラーFRB理事(Reuters)

【考察】ハト派発言

【米国市況】株は反発、企業収益への楽観で-円は154円台前半(Bloomberg)

ファンダメンタルズ材料とドル円の関係

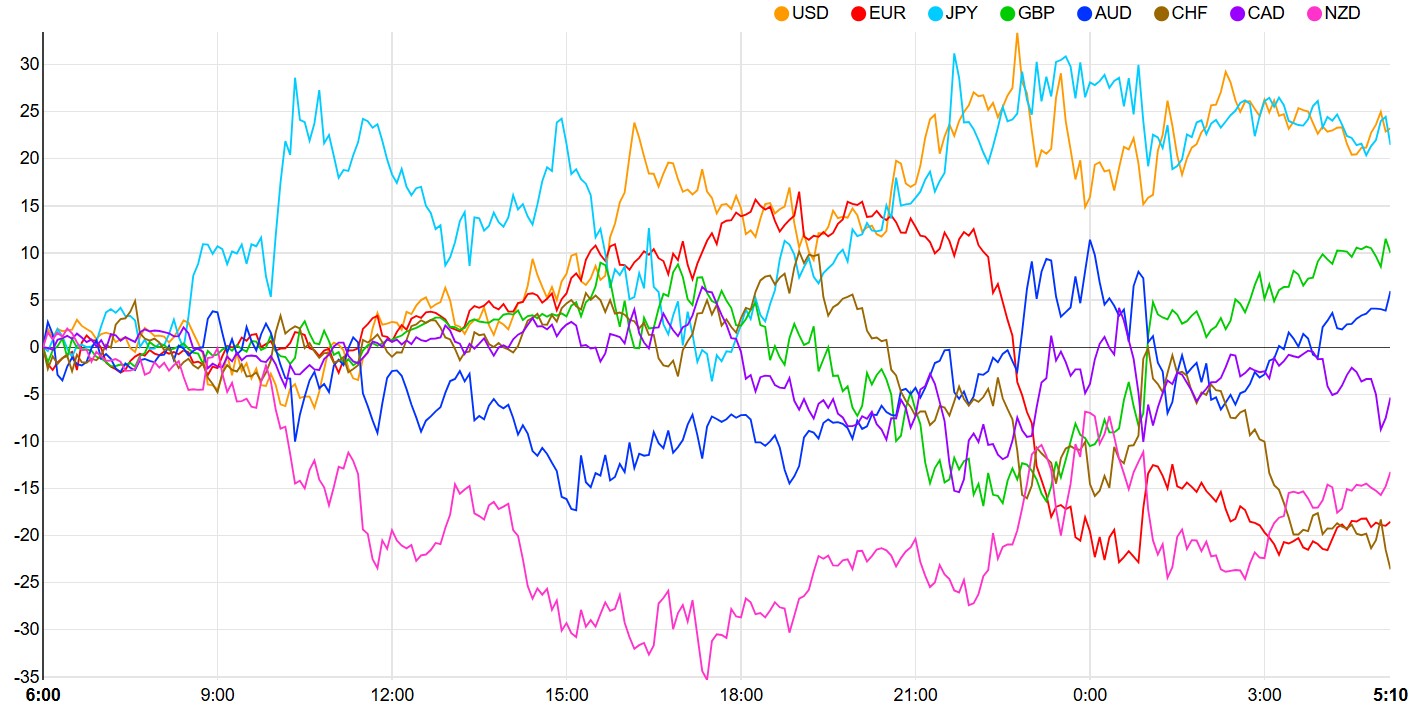

通貨強弱

<ドル>

買い材料:

・米国シュミッド・カンザスシティ連銀総裁、米国ローガン・ダラス連銀総裁、米国ボスティック・アトランタ連銀総裁、米国ハマック・クリーブランド連銀総裁:タカ派発言

売り材料:

・米国ウォラーFRB理事:ハト派発言

<円>

買い材料:

・東京消費者物価指数:強

・片山財務相:円安牽制発言

売り材料:

・城内経財相:国債追加発行示唆

・2025年6月調査想定為替レート上期145.87、下期145.56(日本銀行、短観)以上推移→日本企業業績改善(円キャリー促進)

・構造的円売り(日本実質金利マイナスで金融緩和環境継続、新NISA等海外投資急増、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(航空燃料不足、パイロット不足、クレジットカード利用赤字によるインバウンド関連の旅行収支悪化懸念)

テクニカル

トレードシナリオと結果

- 月足:10月陽線形成中。三角持ち合い上限付近

- 週足:10/27週、陽線形成中。上昇トレンド。BB+2σ付近

- 日足:10/30大陽線。上昇トレンド。戻り高値かつBB+2σ付近

- 4H足:上昇トレンド

- 1H足:レンジ

【シナリオ】

①Long

(A)1H足押し安値153.742付近へ下落→転換上昇→目標1H足ダウ高値154.298

(B)1H足ダウ高値154.298をダウ上昇→目標日足戻り高値ヒゲ先154.804

②Short

(C)日足戻り高値ヒゲ先154.804付近へ上昇→転換下落→目標日足高値154.449

本日:1勝1敗、+2.9pips

10月通算:15勝10敗、勝率60.0%、RR1.68、+251.9pips

コメント