ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

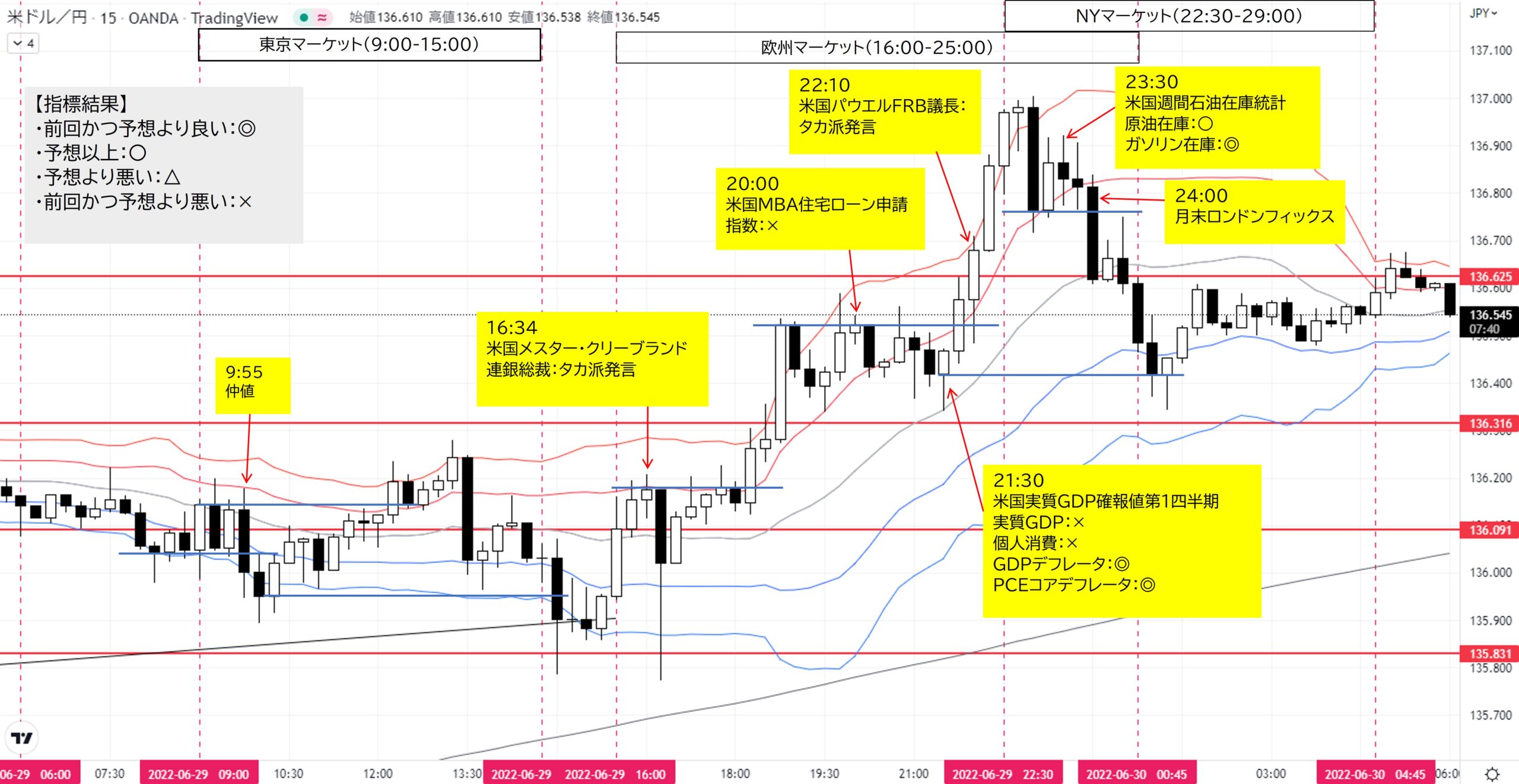

6/28は、米国経済指標は強弱入り混じる結果となり、米国金融当局者のタカ派発言が相次ぎましたが、NYマーケット前から136.00~136.300付近のレンジ推移となり、各材料に対して反応が小さい動きになりました。

本日は注目度が高い米国GDP関連指標が発表されるため、予想と結果に乖離が出ればドル円の動きは大きくなると考えます。下記⑥-1, 2で大きく動くならエントリーを検討したい。

①日米金融政策差→米国金融引き締め・日本金融緩和継続→ドル買い円売り→ドル円上昇

②米国金融当局者タカ派発言→米国債利回り上昇ならドル買い→ドル円上昇

③日本要人からの強い円安牽制発言→円買い→ドル円下落→下げ止まりから押し目買い勢によるドル円上昇

④-1 リセッション懸念→株先物・株価指数下落→リスクオフドル買い円買い(通貨強弱「円>ドル」なら)→ドル円下落

④-2 リセッション懸念→急速な米国利上げ警戒後退→米国債利回り低下→ドル売り→ドル円下落

④-3 リセッション懸念→急速な米国利上げ警戒後退→株先物・株価指数上昇(通貨強弱「ドル>円」なら)→ドル円上昇

⑤リスクオン→株先物・株価指数上昇(通貨強弱「ドル>円」なら)→ドル円上昇

⑥-1 米国経済指標結果が強い数値→ドル買い→ドル円上昇

⑥-2 米国経済指標結果が弱い数値→ドル売り→ドル円下落

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

欧州マーケット(16:00~25:00)

16:34 要人発言

米国メスター・クリーブランド連銀総裁(2022年FOMC投票権あり)

「高インフレは消費者信頼感を曇らせている」

「年内、成長減速の見込み」

「インフレ抑制には金利の上昇が非常に重要」

「インフレ率はさらに加速の可能性あり」

「金利は来年4%を上回ること望む」

「経済のリセッション入りは予想していない」

「75bsp利上げ支持」(Reuters)

【考察】

タカ派発言

20:00 経済指標

米国MBA住宅ローン申請指数 :注目度は高くないため確認のみ。

前週比:前回4.2%、結果0.7%(✕)

21:30 経済指標

米国実質GDP確報値第1四半期

実質GDP:前回-1.5%、予想-1.4%、結果-1.6%(✕)

個人消費:前回3.1%、予想3.1%、結果1.8%(✕)

GDPデフレータ:前回8.1%、予想8.1%、結果8.2%(◎)

PCEコアデフレータ:前回5.1%、予想5.1%、結果5.2%(◎)(Reuters)

22:10 要人発言

米国パウエルFRB議長(ECBフォーラム)

「FRBの目標は物価安定を見出すこと」

「2%インフレ回帰の道筋はある」

「家計は全体的に強い」

「ソフトランディングは可能だが極めて困難」

「ドルは強い。ディスインフレ的な傾向」

「我々はドルの水準に責任を負わない」

「インフレをいかに理解していないかをよく理解している」(Bloomberg)

NYマーケット(22:30~29:00)

23:30 経済指標

米国週間石油在庫統計

原油在庫:前回195.6万バレル、予想-148.0万バレル、結果-38.6万バレル(○)

ガソリン在庫:前回-71.0万、予想-64.0万バレル、結果148.9万バレル(◎)

24:00 月末ロンドンフィックス

25:00 欧州クローズ

29:00 NYクローズ

ファンダメンタルズ材料とドル円の関係

通貨強弱

NYマーケットクローズ時点の通貨強弱

- CHF(リスクオフ通貨):前日3位。

- USD(基軸通貨):前日1位。

- CAD(資源国リスクオン通貨):前日2位。

- NZD(資源国リスクオン通貨):前日8位。

- JPY(リスクオフ通貨):前日5位。

- AUD(資源国リスクオン通貨):前日4位。

- GBP(リスクオン通貨):前日7位。

- EUR(リスクオン通貨):前日6位。

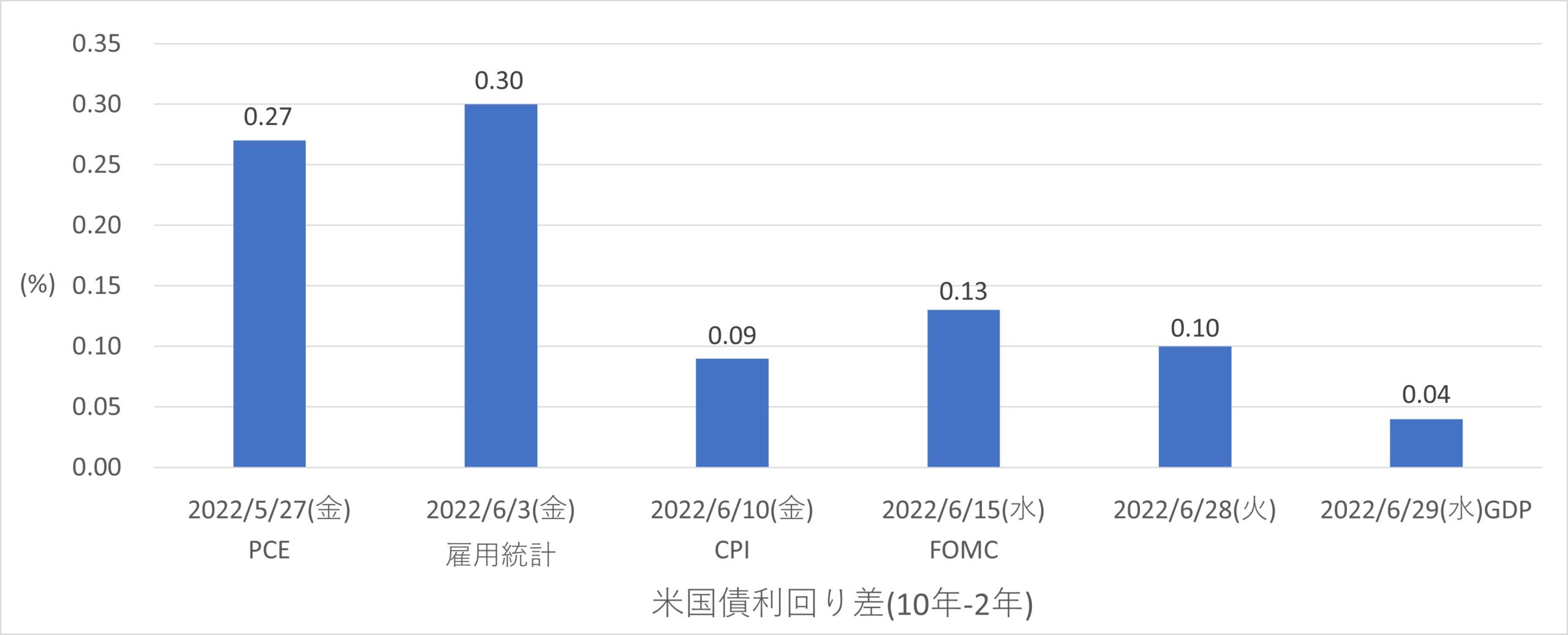

米国債イールドカーブ

6/29(水)は6/28(火)に対して、ブル・フラットニング(短期金利低下、長期金利低下、長短金利差低下)。

*ブル・フラットニング:

直近の景気後退→政策金利引き下げ(又は予測より利上げ後退)の可能性浮上→将来も景気後退懸念→将来も利下げの見込み→ドル売り示唆

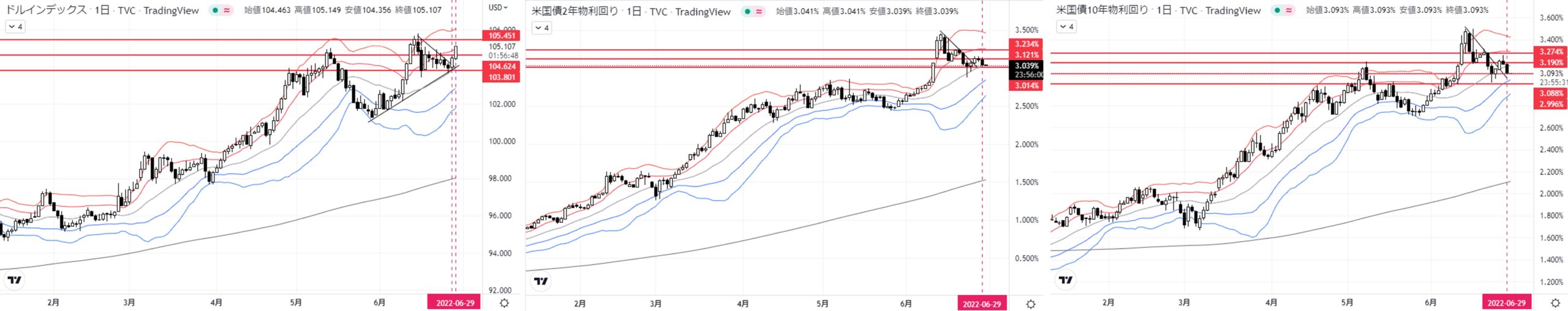

ドルインデックス:日足大陽線。ボリンジャーバンド+1σ付近で一旦押しを形成した後、トレンドラインかつレンジ上限105.451到達の可能性あり。よって、6/30も上昇優勢と想定。

米国債2年利回り:日足陰線。ネックライン3.014%で下げ止まるか、否かに注視。

米国債10年利回り:日足大陰線。ネックライン3.088%で下げ止まるか、否かに注視。

総じて、ドルと米国債利回りが逆の動きとなっており、リスクオフドル買いが強いか。この流れを引き継ぐなら、6/30も米国債利回り低下とドル買いになると想定します。

テクニカル分析

ドル円チャート

- 月足: ボリンジャーバンド+2σをバンドウォークし強い上昇トレンド。

- 週足:ボリンジャーバンド+1σ~+2σ間の上昇トレンド。

- 日足:6/28下ヒゲ陽線。ボリンジャーバンド+1σ上。

- 4H足:ボリンジャーバンドエクスパンションし上昇トレンド。

- 1H足:ボリンジャーバンド+1σ付近でレンジ形成。

- 15M足:ボリンジャーバンドスクイーズでレンジ。

【シナリオ】

①ロング

(A)1H足レジスタンス136.316上抜け→レジサポ→目標1H足ヒゲ先136.625。

②ショート

(B)1H足押し安値136.091下抜け→レジサポ→目標4H足ボリンジャーバンド+σ付近、1Hレジスタンス135.831。

【考察】前提:リスクリワード2.0以上、値幅20pips以上

トレード1

8:45 136.091下抜け→レジサポ→(B)ショート

9:15 S/L 136.161到達→(B)ショート不成立

ショート:136.061

目標利益:(136.061-135.831)×100=23.0pips

S/L :136.061+0.10=136.161

RR: 23.0/10=2.3

結果:-10 pips

トレード2

19:30 136.316上抜け→レジサポ→(A)ロング

22:00 T/P 136.625到達→(A)ロング成立

ロング:136.424

目標利益:(136.625-136.424)×100=20.1pips

S/L :136.424-0.10=136.324

RR: 20.1/10=2.0

結果:+20.1 pips

6月通算:8勝9敗、勝率47.1%

6月獲得pips:+151.9

コメント