ファンダメンタルズ分析

注目材料

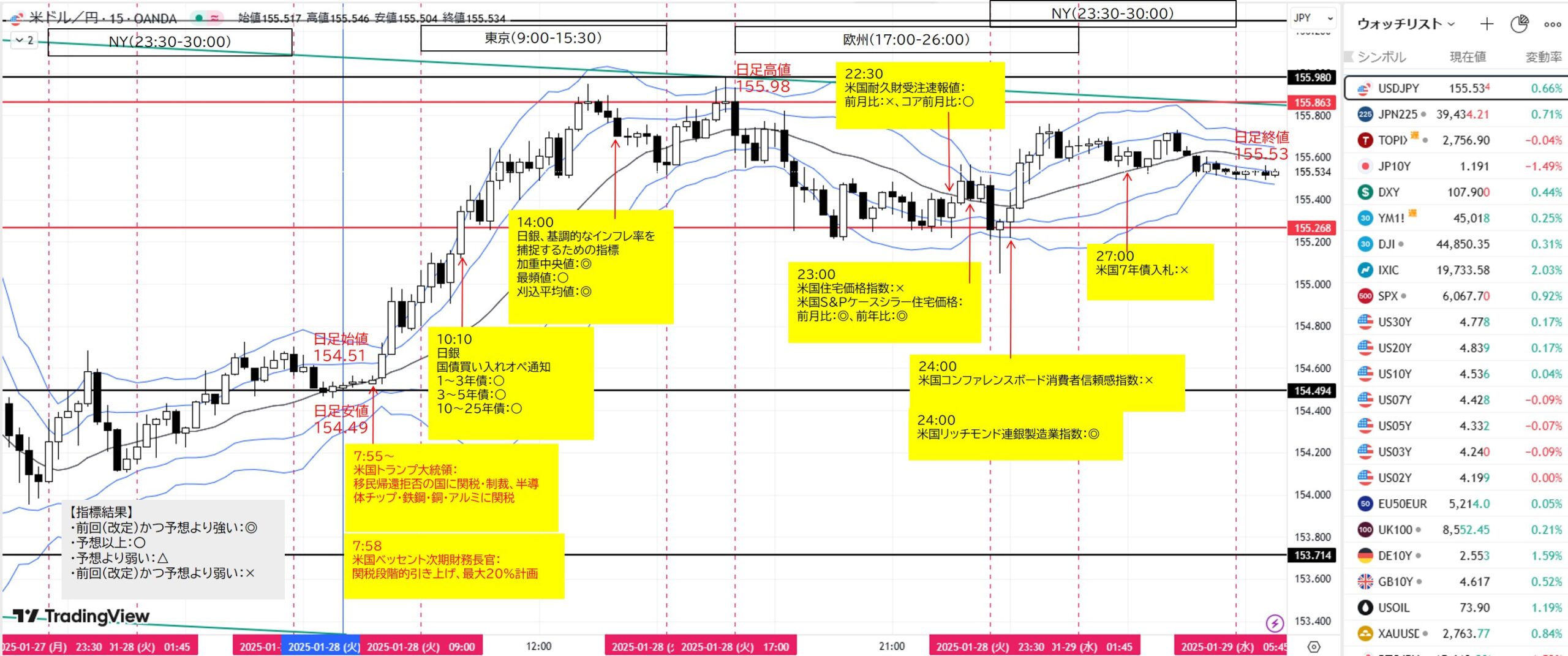

1.経済指標

・日銀、国債買入オペ通知

・日銀、基調的なインフレ率を捕捉するための指標

・米国耐久財受注速報値

・米国住宅価格指数

・米国S&Pケースシラー住宅価格指数

・米国リッチモンド連銀製造業指数

・米国コンファレンスボード消費者信頼感指数

・米国7年債入札

2.要人発言

・政府日銀円安牽制

・米国トランプ大統領

・FEDウォッチャー、WSJ紙のニック氏(X投稿):FRBブラックアウト期間(FOMC開催前週の土曜日から公表翌日までの13日間:1/18~1/30)につき

3.その他

・DeepSeekショック影響

・地政学リスクオフ(中東、ウクライナ・ロシア)

4.参考情報

最近の相場を動かす主な材料は、①米国労働市場、②インフレ、③米国経済成長、④地政学リスク、⑤円キャリー取引(促進or巻き戻し)に分類できます。

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

7:55~要人発言

トランプ氏、半導体チップや鉄鋼に近く関税適用と表明-アルミや銅も(Bloomberg)

【考察】インフレ懸念。ドル円上昇

7:58~要人発言

Scott Bessent pushes gradual 2.5% universal US tariffs plan(FT)

【考察】インフレ懸念。ドル円上昇

東京マーケット(9:00~15:30)

10:10 経済指標

日銀、国債買入オペ通知(日本銀行)(日銀、オペレーション)

(発表日:12/4, 12/9, 12/13, 12/20, 12/25, 1/8, 1/15, 1/22, 1/28, 1/30)

1~3年債:前回3000億円、予想3000億円、結果3000億円(○)

3~5年債:前回3000億円、予想3000億円、結果3000億円(○)

10~25年債:前回1500億円、予想1500億円、結果1500億円(○)

【考察】据え置き。ドル円上昇継続

14:00 経済指標

日銀、基調的なインフレ率を捕捉するための指標(日本銀行)

(発表日:6/25, 7/23, 8/27, 9/25, 10/22, 11/26, 12/24, 1/28)

日銀物価目標:2.0%

加重中央値:前回0.9%、結果1.0%(◎)

最頻値:前回1.1%、結果1.1%(○)

刈込平均値:前回1.7%、結果1.9%(◎)

欧州マーケット(17:00~26:00)

NYマーケット(23:30~30:00)

22:30 経済指標

米国耐久財受注速報値:設備投資の先行指標

前月比:前回-1.2%(改定-2.0)、予想0.5%、結果-2.2%(×)

コア前月比:前回-0.2%(改定-)、予想0.3%、結果0.3%(○)

23:00 経済指標

米国住宅価格指数

前月比:前回0.4%(改定0.5)、予想0.4%、結果0.3%(×)

23:00 経済指標

米国S&Pケースシラー住宅価格指数

前月比:前回0.32%(改定)、予想0.30%、結果0.41%(◎)

前年比:前回4.22%(改定4.23)、予想4.24%、結果4.33%(◎)

24:00 経済指標

米国リッチモンド連銀製造業指数

基準0、前回-10、予想-10、結果-4(◎)

24:00 経済指標

米国コンファレンスボード消費者信頼感指数

米国ミシガン大学消費者信頼感指数と同様、経済活動全体に重要な役割を果たす個人消費に関する重要指標。

前回104.7(改定109.5)、予想105.7、結果104.1(×)

27:00 経済指標

米国7年債入札(Upcoming Auctions)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→ドル売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→ドル買い材料」

「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→ドル買い」や「入札通過→Sell the factドル売り」が生じることもあります。

発行額(Offering Amount):440億ドル

最高落札利回り(High Yield):前回4.532%、結果4.457%(◎)

応札倍率(Bid to Cover Ratio, 応札額/発行額):前回2.76倍、結果2.64倍(×)

外国中銀など間接入札者の落札比率(Indirect Bidder):前回87.88%、結果67.08%(×)

テール(Bid利回りと落札利回りの差):前回-2.1 bps、結果-0.9bps(×)。4.457-4.466=-0.009

WI:4.466%

【考察】総じて入札不調。

<まとめ>

東京マーケット:

日足始値154.51

取引開始時に日足安値154.49を付けたあと、米国トランプ大統領「移民帰還拒否の国に関税・制裁、半導体チップ・鉄鋼・銅・アルミに関税」と米国ベッセント次期財務長官「関税段階的引き上げ、最大20%計画」、日銀国債買入オペ通知据え置きを受けると、ドル買い・円売りで1H足上昇ダウに乗って日通し高値155.95へ急上昇。

その後、上値を切番156.00、日足下降チャネル上限かつBB-1σに抑えられて引けました。

【日本市況】株が下落、中国AI高度化を懸念-米関税警戒で円安(Bloomberg)

欧米マーケット:

欧州オープン直前に日足高値155.98を付けましたが、再び上値を切番156.00、日足下降チャネル上限かつBB-1σに抑えられると、ドル買い・強い円買いが交錯しドル円下落。

その後、1/29FOMC公表前の手控えためかドル円揉み合いで引けました。

日足終値155.53

【米国市況】大型テク株反発、一定の冷静さ戻る-ドル155円台半ば(Bloomberg)

ファンダメンタルズ材料とドル円の関係

通貨強弱

<ドル買い優勢>

買い材料:

・米国トランプ大統領:移民帰還拒否の国に関税・制裁、半導体チップ・鉄鋼・銅・アルミに関税を科す→インフレ懸念

・米国ベッセント次期財務長官:関税段階的引き上げ、最大20%計画→インフレ懸念

売り材料:

<円売り優勢>

買い材料:

・1/27中国開発AIのDeepSeekショックの影響継続→リスクオフ日本株、欧米株下落(円キャリー巻き戻し)

売り材料:

・日銀、国債買入オペ通知:据え置き

・2024年6月調査想定為替レート上期144.96(日本銀行、短観)以上推移→日本企業業績改善・株上昇(円キャリー促進)

・構造的円売り(日米金融政策差[日本実質金利マイナスで金融緩和環境継続]、新NISA等海外投資急増、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(自動車認証不正問題、航空燃料不足・パイロット不足・クレジットカード利用赤字によるインバウンド関連の旅行収支悪化懸念)

政策金利市場織り込み

・FRB:現行政策金利4.25-4.50%

FOMC市場織り込み(CME FedWatch Tool)

次回1月29日(水)公表:据え置き(97.9→97.3%)、0.25%引き下げ(2.1→2.7%)

2025年利下げ観測:0.25%×2回=0.50% → 政策金利3.75~4.00%相当

・日銀:現行政策金利0.50%

市場織り込み(東京短資株式会社)

次回3月19日(水)公表:0.25%引き上げ(0→1%)

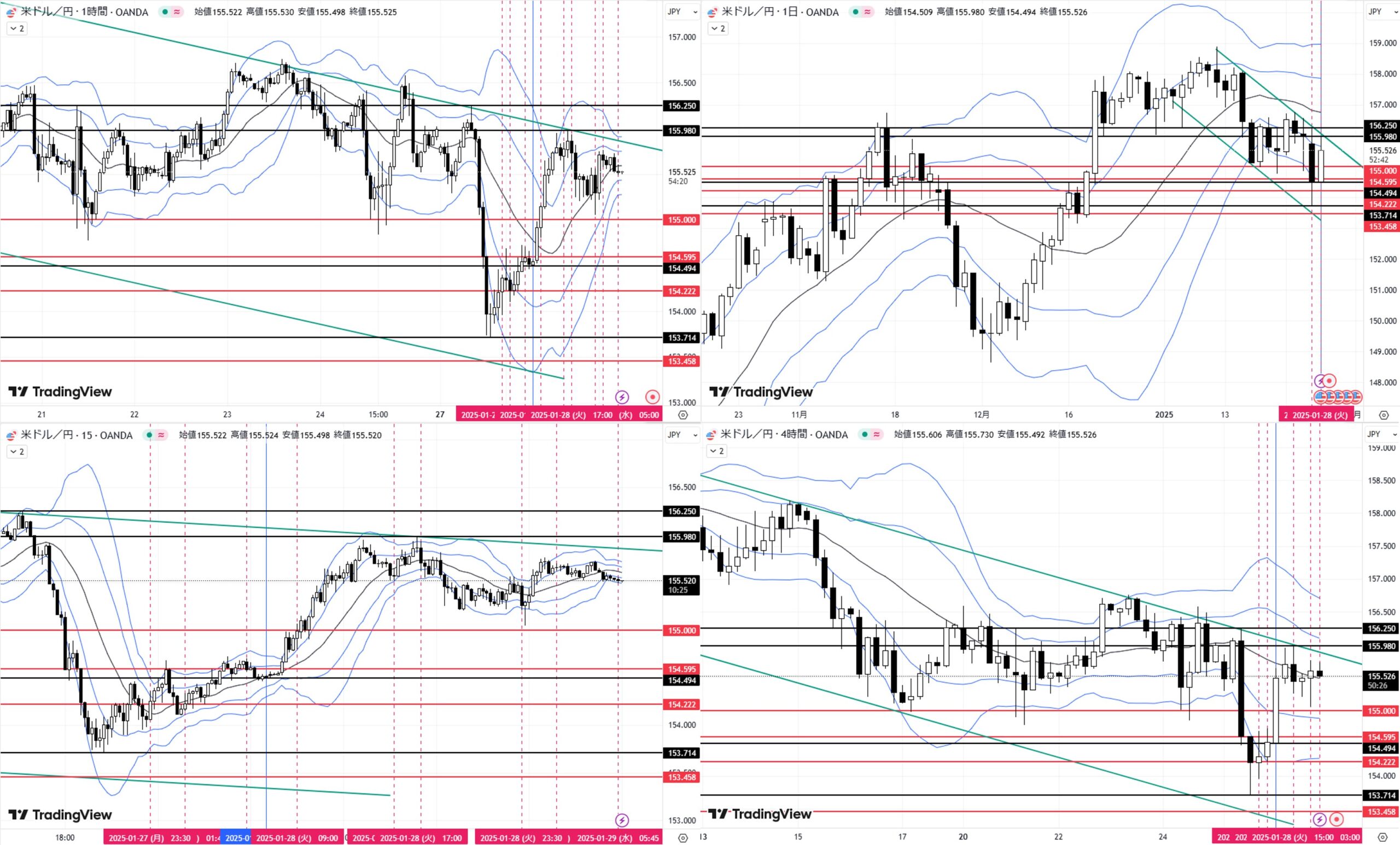

テクニカル分析

トレードシナリオと結果

- 月足:1月陰線形成中。レンジ。ダウ転換シグナル付近。

- 週足:1/27週、陰線形成中。上昇トレンド。ダウ高値へレジサポ付近。

- 日足:1/27陰線。下降チャネル、BB-1σ付近

- 4H足:レンジ。20MA付近。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①Long

(A)日足押し安値153.458下落付近へ下落→転換上昇→目標4H足レンジ安値155.222

②Short

(B)1H足押し安値154.222をダウ下落→目標日足安値153.714

(C)切番155.000付近へ上昇→転換下落→目標1H足レンジ高値154.595

本日:シナリオ外のためトレードなし

1月通算:10勝14敗、勝率41.7%、RR1.99 、-11.9pips

コメント