ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

6/27は、米国経済指標は強弱入り混じる結果となりましたが、素直に下記⑥-1、⑥-2の反応を示しましたが、影響は15M足1本程度で終了。

また、「米国2年,5年債入札不調→米国債利回り上昇→ドル買い」は比較的トレンドが続く結果になりました。

本日も複数の経済指標(米国7年債入札含む)に加え、要人発言が予定されているため、6/27同様に素直な反応を示すならエントリー機会になりそう。

①日米金融政策差→米国金融引き締め・日本金融緩和継続→ドル買い円売り→ドル円上昇

②米国金融当局者タカ派発言→米国債利回り上昇ならドル買い→ドル円上昇

③日本要人からの強い円安牽制発言→円買い→ドル円下落→下げ止まりから押し目買い勢によるドル円上昇

④-1 リセッション懸念→株先物・株価指数下落→リスクオフドル買い円買い(通貨強弱「円>ドル」なら)→ドル円下落

④-2 リセッション懸念→急速な米国利上げ警戒後退→米国債利回り低下→ドル売り→ドル円下落

④-3 リセッション懸念→急速な米国利上げ警戒後退→株先物・株価指数上昇(通貨強弱「ドル>円」なら)→ドル円上昇

⑤リスクオン→株先物・株価指数上昇(通貨強弱「ドル>円」なら)→ドル円上昇

⑥-1 米国経済指標結果が強い数値→ドル買い→ドル円上昇

⑥-2 米国経済指標結果が弱い数値→ドル売り→ドル円下落

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

欧州マーケット(16:00~25:00)

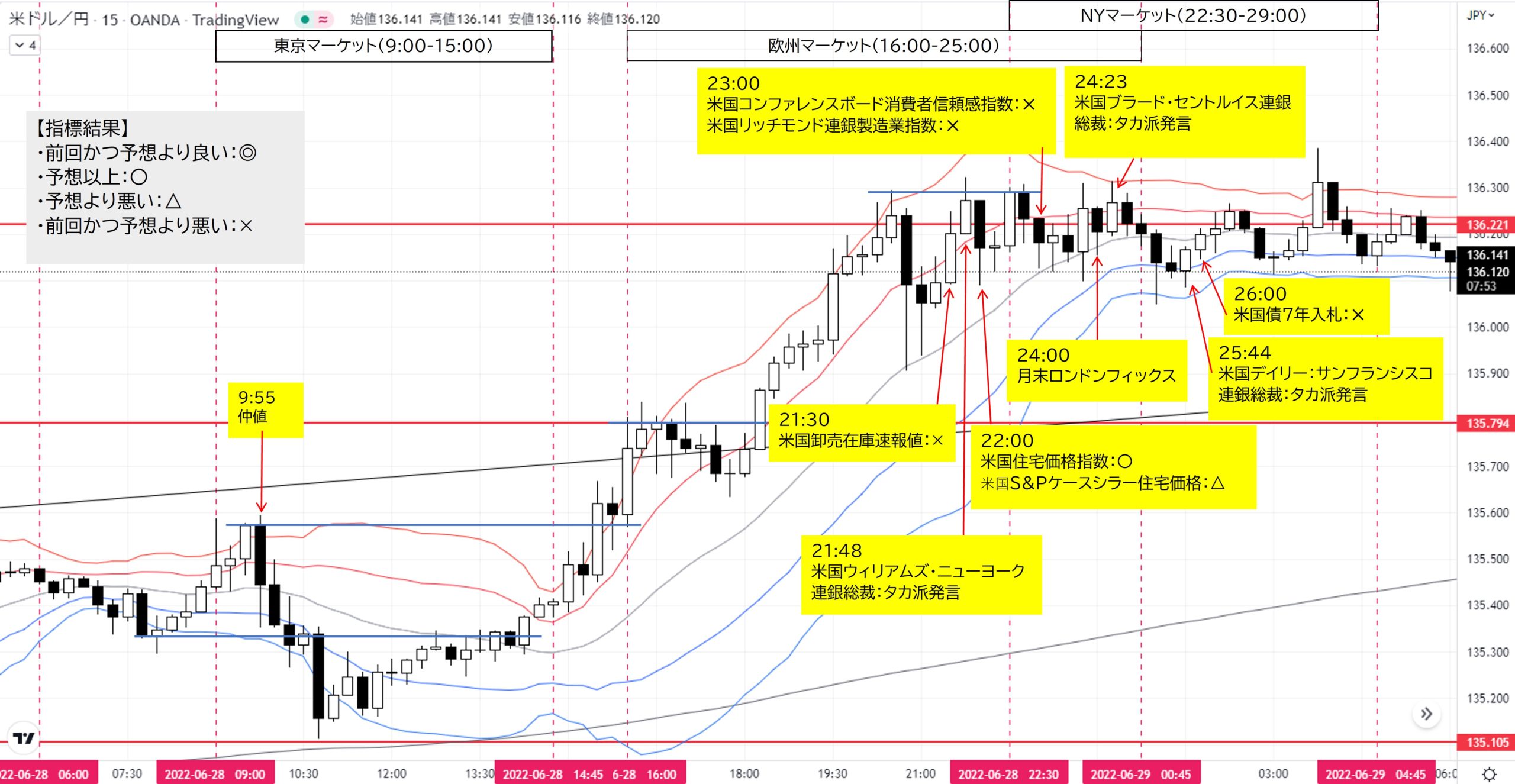

21:30 経済指標

米国卸売在庫速報値5月度

前回2.2%(改定2.3)、予想2.2%、結果2.0%(✕)

21:48 要人発言

米国ウィリアムズ・ニューヨーク連銀総裁(2022年FOMC投票権あり)

「7月FOMCで0.50%か0.75%利上げが議論される」

「FF金利3.5-4%が妥当」

「失業率は今後4%強まで悪化する見込み」

「テーパー・タントラムはない」(Bloomberg)

【考察】タカ派発言

22:00 経済指標

米国住宅価格指数4月度

前回1.5%(改定1.6)、予想1.5%、結果1.6%(○)

22:00 経済指標

米国S&Pケースシラー住宅価格4月度

前回21.17%(改定21.15)、予想21.30%、結果21.23%(△)(Bloomberg)

NYマーケット(22:30~29:00)

23:00 経済指標

米国コンファレンスボード消費者信頼感指数6月度

前回106.4(改定103.2)、予想100.1、結果98.7(✕)(Bloomberg)

23:00 経済指標

米国リッチモンド連銀製造業指数6月度

前回-9、予想-5、結果-19(✕)

24:23 要人発言

米国ブラード・セントルイス連銀総裁(2022年FOMC投票権あり)

「FRBはインフレ目標達成のための第一歩を踏み出した」

「インフレを先取りすることでインフレを低く抑えられる」(Bloomberg)

【考察】タカ派発言

25:00 欧州クローズ

25:44 要人発言

米国デイリー・サンフランシスコ連銀総裁(2022年FOMC投票権なし)

「FRBはインフレに対処できる。」

「米国経済成長は2%以下に減速するが長期的にマイナスは続かない」

「失業率は上昇するが、リセッション時のような上昇はない」

【考察】タカ派発言

26:00 経済指標

米国債7年入札:「入札好調→利回り低下→ドル売り」、「入札不調→利回り上昇→ドル買い」の動き。

前回2.777%、結果3.280%(✕)

29:00 NYクローズ

ファンダメンタルズ材料とドル円の関係

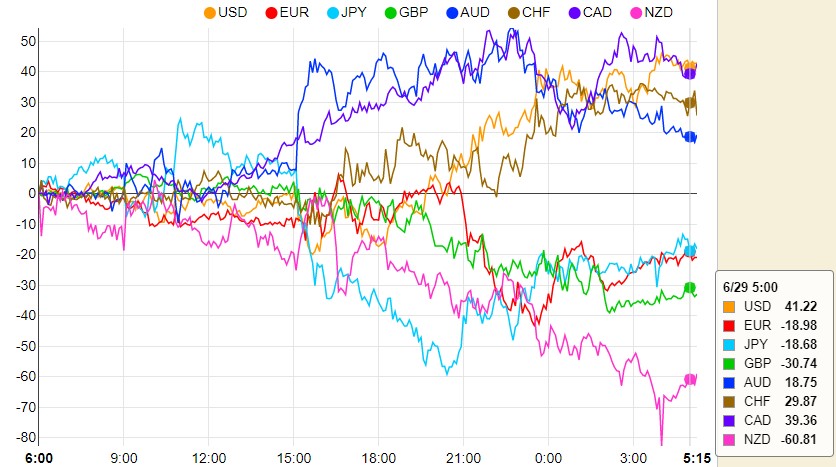

通貨強弱

NYマーケットクローズ時点の通貨強弱

- USD(基軸通貨):前日4位。

- CAD(資源国リスクオン通貨):前日3位。

- CHF(リスクオフ通貨):前日2位。

- AUD(資源国リスクオン通貨):前日8位。

- JPY(リスクオフ通貨):前日6位。

- EUR(リスクオン通貨):前日1位。

- GBP(リスクオン通貨):前日5位。

- NZD(資源国リスクオン通貨):前日7位。

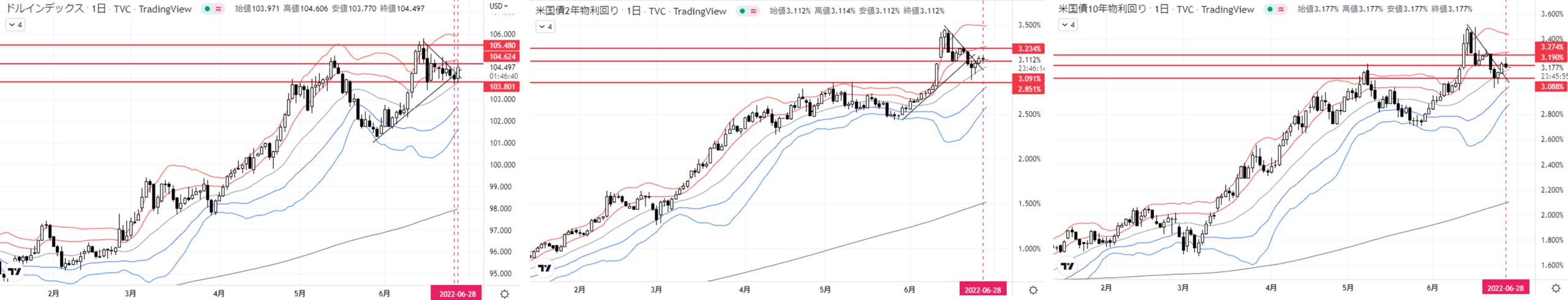

米国債イールドカーブ

6/28(火)は6/27(月)に対して、ベア・フラットニング(短期金利上昇、長期金利同等、長短金利差低下)。

*ベア・フラットニング:

直近の景気良好→景気過熱抑制のために政策金利上げの可能性浮上→長短金利上昇→長期金利高く将来も利上げ見込み→利上げが続く可能性あり→景気にブレーキ掛かりそう→リスクオン終焉に近い→ドル買い後退示唆

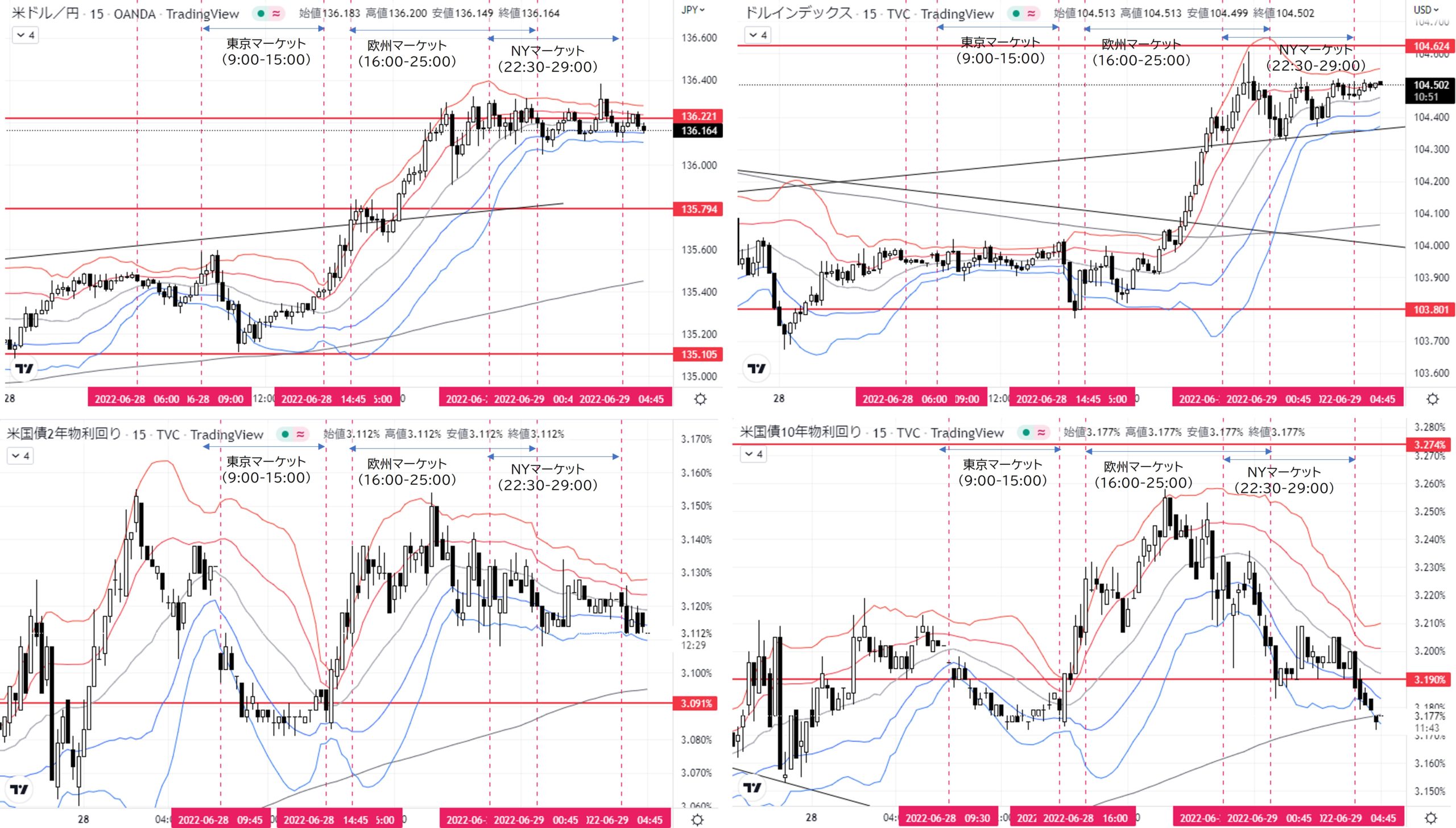

ドルインデックス:日足陽線。20MAから反発し包み足形成。6/29も上昇優勢か。

米国債2年利回り:日足十字線。押し目と考えれば、ボリンジャーバンド+1σ付近の戻り高値3.234%まで上昇の可能性あり。

米国債10年利回り:日足上ヒゲ陰線。押し目と考えれば、ボリンジャーバンド+1σ付近の戻り高値3.274%まで上昇の可能性あり。

総じて、6/29のドルは小幅上昇、もしくは上昇のための押し目形成に動きで下落の動きを想定します。

テクニカル分析

ドル円チャート

- 月足: ボリンジャーバンド+2σをバンドウォークし強い上昇トレンド。

- 週足:ボリンジャーバンド+1σ~+2σ間の上昇トレンド。

- 日足:6/27下ヒゲ陽線。ボリンジャーバンド+1σ~20MA間。

- 4H足:ボリンジャーバンドスクイーズでレンジ。

- 1H足:ボリンジャーバンドスクイーズでレンジ。

- 15M足:ボリンジャーバンドスクイーズでレンジ。

【シナリオ】

①ロング

(A)1H足戻り高値かつ4Hネックライン135.794上抜け→レジサポ→目標4H足戻り高値

136.221。

②ショート

(B)1H足押し安値135.105下抜け→レジサポ→目標1H押し安値134.696

【考察】前提:リスクリワード2.0以上、値幅20pips以上

19:30 135.794上抜け→レジサポ→(A)ロング

20:30 136.221到達→(A)ロング成立

EN:135.995

目標利益:(136.221-135.995)×100=22.6pips

S/L :135.995-0.10=135.895

RR: 22.6/10=2.3

結果:+22.6pips

6月通算:7勝8敗、勝率46.7%

6月獲得pips:+141.8

コメント