ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

本日は注目度が高い米国ISM製造業景気指数6月度が発表予定。下記⑥-1, 2で大きく動く可能性ありますが、最近の米国経済指標は総じて弱い数値が続いていることから、⑥-2でドル円下落の可能性が高いと推測します。

①日米金融政策差→米国金融引き締め・日本金融緩和継続→ドル買い円売り→ドル円上昇

②米国金融当局者タカ派発言→米国債利回り上昇ならドル買い→ドル円上昇

③日本要人からの強い円安牽制発言→円買い→ドル円下落→下げ止まりから押し目買い勢によるドル円上昇

④-1 リセッション懸念→株先物・株価指数下落→リスクオフドル買い円買い(通貨強弱「円>ドル」なら)→ドル円下落

④-2 リセッション懸念→急速な米国利上げ警戒後退→米国債利回り低下→ドル売り→ドル円下落

④-3 リセッション懸念→急速な米国利上げ警戒後退→株先物・株価指数上昇(通貨強弱「ドル>円」なら)→ドル円上昇

⑤リスクオン→株先物・株価指数上昇(通貨強弱「ドル>円」なら)→ドル円上昇

⑥-1 米国経済指標結果が強い数値→ドル買い→ドル円上昇

⑥-2 米国経済指標結果が弱い数値→ドル売り→ドル円下落

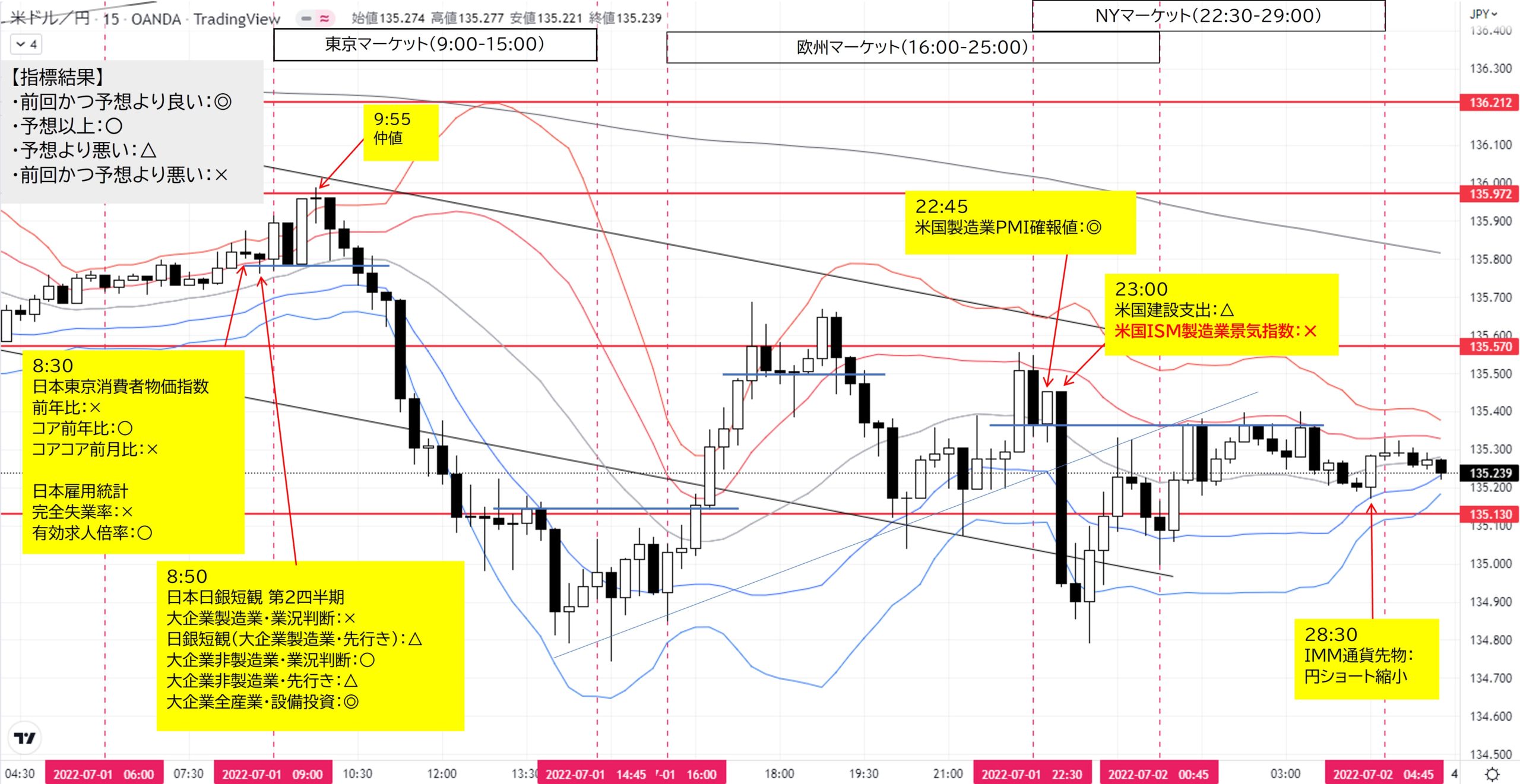

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:30 経済指標

日本東京消費者物価指数6月度

前年比:前回2.4%、予想-、結果2.3%(✕)

コア前年比:前回1.9%、予想2.1%、結果2.1%(○)

コアコア前月比:前回0.2%、予想-、結果-0.1%(✕)

8:30 経済指標

日本雇用統計5月度

完全失業率:前回2.5%、予想2.5%、結果2.6%(✕)

有効求人倍率:前回1.23倍、予想1.24倍、結果1.24倍(○)

8:50 経済指標

日本日銀短観 第2四半期

大企業製造業・業況判断:前回14、予想13、結果9(✕)

日銀短観(大企業製造業・先行き):前回9、予想14、結果10(△)

大企業非製造業・業況判断:前回9、予想13、結果13(○)

大企業非製造業・先行き:前回7、予想16、結果13(△)

大企業全産業・設備投資:前回2.2%、予想8.4%、結果18.6%(◎)

東京マーケット(9:00~15:00)

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

22:45 経済指標

米国製造業PMI確報値6月度

基準50、前回52.4、予想52.4、結果52.7(◎)

23:00 経済指標

米国建設支出5月度

前月比:前回0.2%(改定-0.8)、予想0.4%、結果-0.1%(△)

23:00 経済指標

米国ISM製造業景気指数6月度

基準50、前回56.1、予想55.3、結果53.0(✕)(Bloomberg)

【考察】2020年6月以来の低水準

発表前:15M足高値切り下げ安値切り上げの三角持ち合い。直前もやや上値重い。

発表後:弱い数値で下落示唆。三角持ち合い下抜け。「ファンダメンタルズとテクニカル」の方向性が一致しており強い下落期待あるも下落継続せず。

週末持ち越し避けたいショート勢が早々に利確したためか。

25:00 欧州クローズ

28:30 経済指標

IMM通貨先物

6/28時点、円ショート縮小(ポジション推移)

29:00 NYクローズ

ファンダメンタルズ材料とドル円の関係

通貨強弱

NYマーケットクローズ時点の通貨強弱

- JPY(リスクオフ通貨):前日1位。

- USD(基軸通貨):前日7位。

- CAD(資源国リスクオン通貨):前日6位。

- EUR(リスクオン通貨):前日3位。

- CHF(リスクオフ通貨):前日8位。

- NZD(資源国リスクオン通貨):前日4位。

- GBP(リスクオン通貨):前日2位。

- AUD(資源国リスクオン通貨):前日5位。

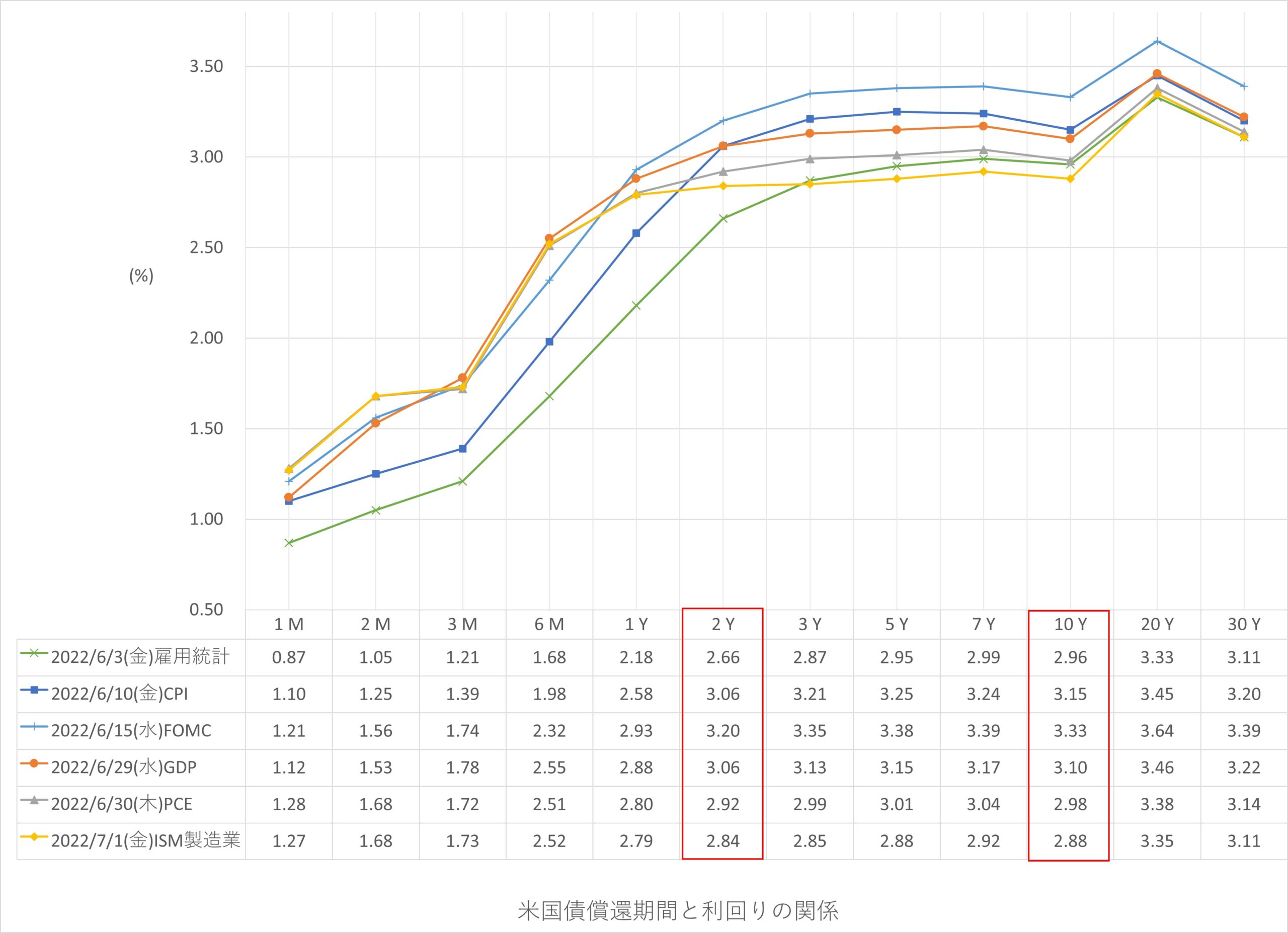

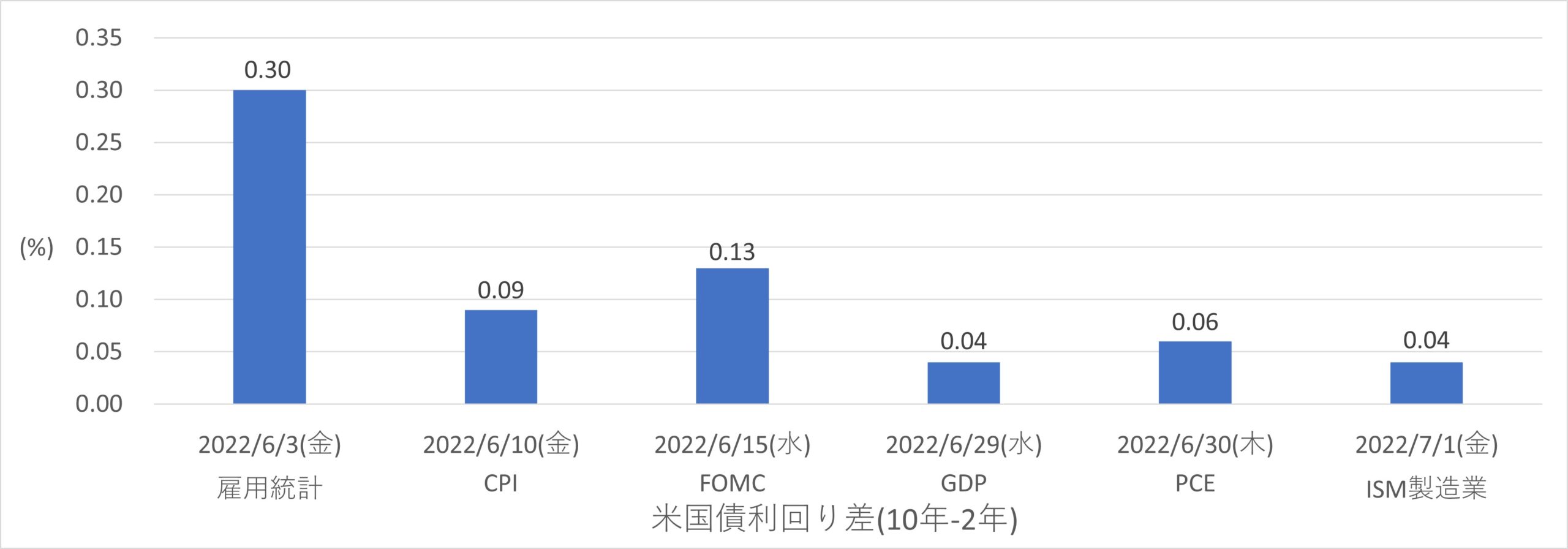

米国債イールドカーブ

7/1(金)は6/30(木)に対して、ブル・フラットニング(短期金利低下、長期金利低下、長短金利差低下)。

*ブル・フラットニング:

直近の景気後退→政策金利引き下げ(又は予測より利上げ後退)の可能性浮上→将来も景気後退懸念→将来も利下げの見込み→ドル売り示唆

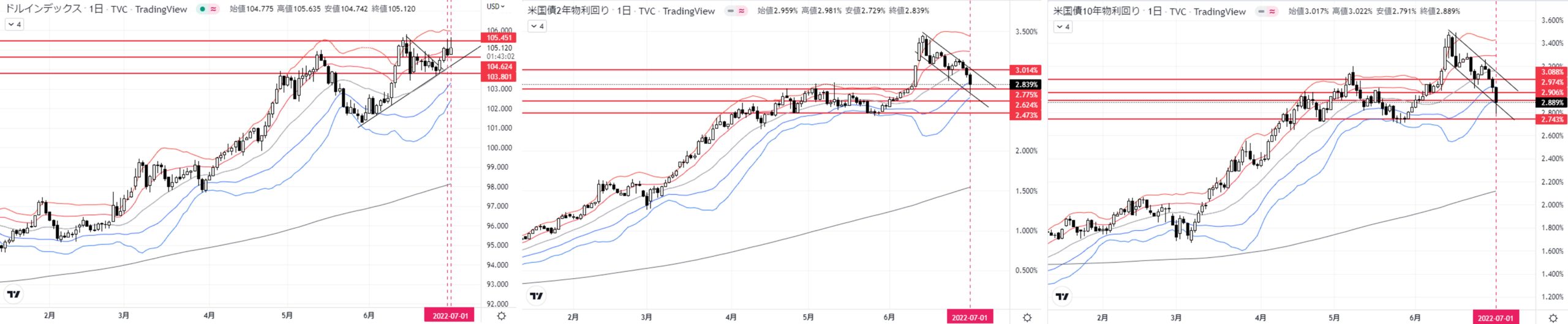

・ドルインデックス:日足上ヒゲ陽線。一旦は20MA付近までの下落を想定していましたが、「リスクオフドル買い」が入ったためか上昇。しかし、レンジ上限105.451に対して2日連続で反発しており、やはり7/4は一旦20MA付近まで下落の可能性あり。

・米国債2年利回り:日足長下ヒゲ陰線。下降チャネル下限とサポート2.775%で反発していることから、7/5(7/4は米国祝日で債券市場休場)はチャネル上限かつネックライン3.014%に向かって上昇の可能性あり。ネックライン3.014%到達後に反発すれば、ダウで大きな下落に繋がりやすい。

・米国債10年利回り:日足長下ヒゲ陰線。下降チャネルを形成し、チャネル下限、ボリンジャーバンド-2σかつサポート2.906%付近。7/5はチャネル上限かつネックライン2.974%に向かって上昇の可能性あり。上昇してサポート2.906%またはネックライン3.014%到達後に反発すれば、ダウで大きな下落に繋がりやすい。

米国債利回りは調整の上昇から本格的な下落を想定しており、7/5は調整の上昇で終わる可能性あり。よって、イールドカーブのドル売り示唆から考えれば、7/5はドル売り優勢ですが、大きなドル売りにはなりにくいと予想します。

テクニカル分析

ドル円チャート

- 月足: 6月大陽線。ボリンジャーバンド+2σをバンドウォークし強い上昇トレンド。

- 週足:ボリンジャーバンド+1σ~+2σ間の上昇トレンド。

- 日足:6/30大陰線。ボリンジャーバンド+1σ上。

- 4H足:ボリンジャーバンド-1σ上。レンジ。

- 1H足:下降トレンド。

- 15M足:ボリンジャーバンドスクイーズでレンジ。

【シナリオ】

①ロング

(A)4H足チャネル上限かつレジスタンス135.972上抜け→レジサポ→目標1H足レジスタンス136.212。

②ショート

(B)1H足サポート135.570下抜け→レジサポ→目標日足20MA付近かつ4H足サポート135.130。

【考察】前提:リスクリワード2.0以上、値幅20pips以上

12:00 135.570下抜け→レジサポ→RR≧2.0まで引き付け後、(B)ショート

12:30 T/P 135.130到達→(B)ショート成立

ショート:135.331

目標利益:(135.331-135.130)×100=20.1 pips

S/L :135.331+0.10=135.431

RR: 20.1/10=2.01

結果:+20.1 pips

7月通算:1勝0敗

7月獲得pips:+20.1

コメント