ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

注目は日銀金融政策決定会合声明と黒田日銀総裁発言。金融緩和継続に変わりがない見込みで③-2の可能性が最も高いですが、金融引き締めに関するような発言あればサプライズで一時的なドル円急落が生じると想定します。

①日米金融政策差→米国金融引き締め・日本金融緩和継続→ドル買い円売り→ドル円上昇

②-1 米国金融当局者タカ派発言→米国債利回り上昇ならドル買い→ドル円上昇

②-2 米国金融当局者ハト派発言→米国債利回り下落ならドル売り→ドル円下落

③-1 日本要人からの強い円安牽制発言→円買い→ドル円下落→下げ止まりから押し目買い勢によるドル円上昇

③-2 日本要人からの円安容認発言→円売り→ドル円上昇

④-1 リセッション懸念→株先物・株価指数下落→リスクオフドル買い円買い(通貨強弱「円>ドル」なら)→ドル円下落

④-2 リセッション懸念→急速な米国利上げ警戒後退→米国債利回り低下→ドル売り→ドル円下落

④-3 リセッション懸念→急速な米国利上げ警戒後退→株先物・株価指数上昇(通貨強弱「ドル>円」なら)→ドル円上昇

⑤リスクオン→株先物・株価指数上昇(通貨強弱「ドル>円」なら)→ドル円上昇

⑥-1 米国経済指標結果が強い数値→ドル買い→ドル円上昇

⑥-2 米国経済指標結果が弱い数値→ドル売り→ドル円下落

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

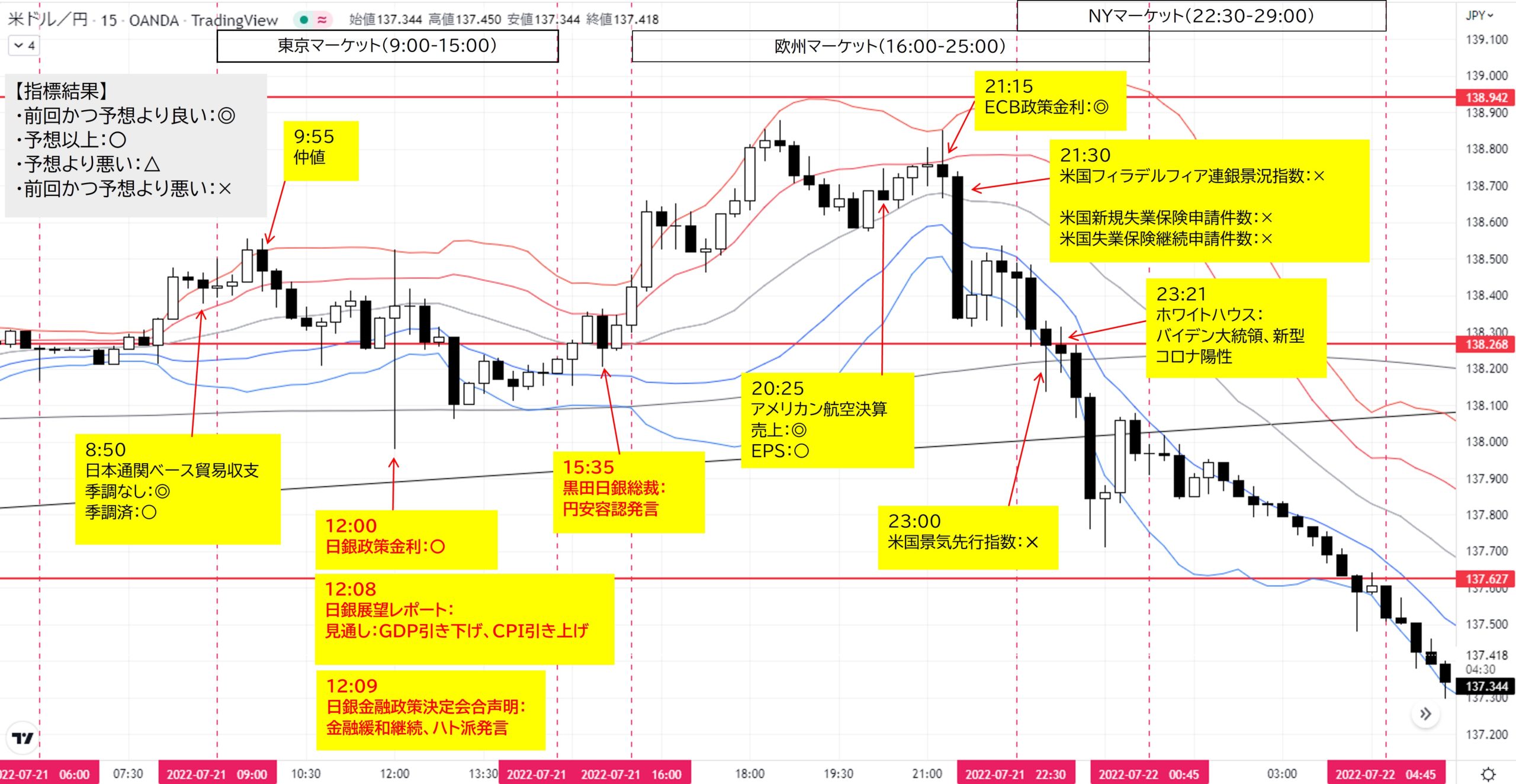

東京マーケット前

8:50 経済指標

日本通関ベース貿易収支6月度

通関ベース貿易収支:前回-23847億円(改定-2385)、予想-15094億円、結果-13838億円(◎)

通関ベース貿易収支(季調済):前回-19314億円(改定-18886)、予想-20752億円、結果-19289億円(○)

東京マーケット(9:00~15:00)

12:00 経済指標

日銀政策金利:前回-0.1%、予想-0.1%、結果-0.1%(○)

12:08 要人発言

日銀経済・物価情勢の展望(展望レポート)(日本銀行)

消費者物価指数(CPI、除く生鮮食品)見通し

2022年度:+2.3%(4月は+1.9%)

2023年度:+1.4%(4月は+1.1%)

2024年度:+1.3%(4月は+1.1%)

実質国内総生産(GDP)見通し

2022年度:+2.4%(4月は+2.9%)

2023年度:+2.0%(4月は+1.9%)

2024年度:+1.3%(4月は+1.1%)

12:09 要人発言

日銀金融政策決定会合声明(日本銀行)

「金融政策の現状維持を決定」

「マイナス金利を-0.1%に維持」

「長期金利目標をゼロ%程度に維持」

「必要なら躊躇なく追加緩和」

【考察】

発表前:金融緩和継続期待感の織り込みは乏しくドル円軟調。

発表後:予想通りの金融緩和継続。アルゴリズム取引のためか上下に乱高下。前回6/17も急激な変動あり。その後、変動の影響のためか軟調継続。

15:35 要人発言

黒田日銀総裁 (Bloomberg)

「必要があれば躊躇なく追加金融緩和措置を講じる」

「急速な円安進行は経済にマイナスで望ましくない」

「為替はファンダメンタルズを反映し安定推移が最も重要」

「大規模な金融緩和で経済・物価の押し上げ効果あり」

「金融緩和の継続が必要」

「6月の国債買い入れは投機的な動きへの対応」

「金利引き上げやレンジ拡大のつもりは全くない」

「円安は輸入物価のみならず輸出物価の引き上げにもつながる」

「金利を引き上げたら円安止まるとは到底考えられない」

「円安を止めるためには大幅な利上げが必要で経済に大きく影響」

【考察】円安牽制もあったものの、総じて円安容認発言。前回6/17同様にドル円上昇。

欧州マーケット(16:00~25:00)

20:25 米国第2四半期決算

アメリカン航空

売上:予想133.31億ドル、結果134.22億ドル(◎)

EPS:予想0.76ドル、結果0.76ドル(○)

21:15 経済指標

ECB政策金利7月度:前回0.00%、予想0.25%、結果0.50%(◎)

21:30 経済指標

米国フィラデルフィア連銀景況指数7月度

前回-3.3、予想1.7、結果-12.3(✕)

21:30 経済指標

米国新規失業保険申請件数:前回24.4万件、予想23.9万件、結果25.1万件(✕)

米国失業保険継続申請件数:前回133.1万件(改定133.3)、予想134.0万件、結果138.4万件(✕)

NYマーケット(22:30~29:00)

23:00 経済指標

米国景気先行指数6月度:前回-0.4%(改定-0.6)、予想-0.5%、結果-0.8%(✕)

23:21 要人発言

ホワイトハウス

「バイデン大統領は新型コロナウイルス検査で陽性と判定」

「症状は軽い」

【考察】リスクオフ材料

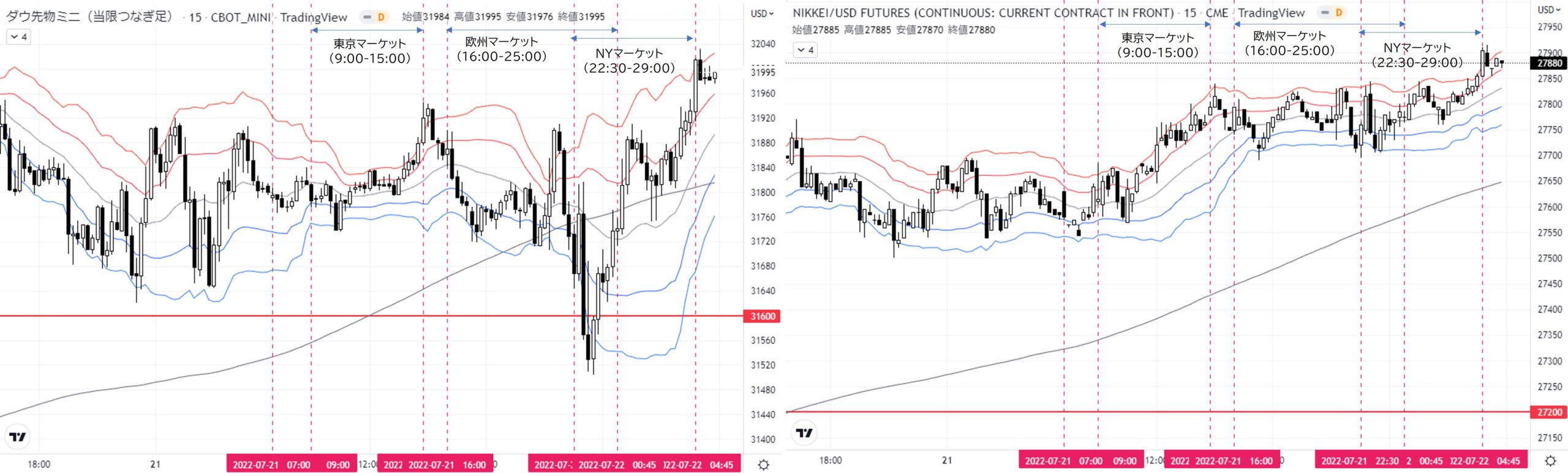

ドル円と高い相関性が見られたのは米国債2年,10年利回り。特にNYマーケット直前からの連動性高。

ファンダメンタルズ材料とドル円の関係

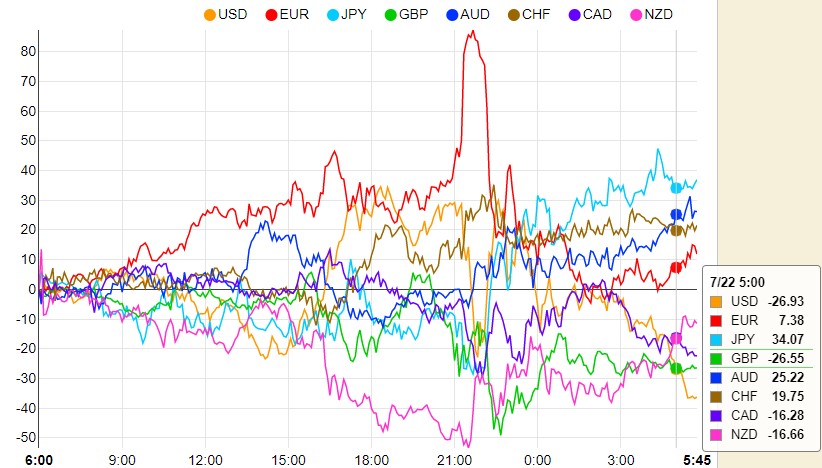

通貨強弱

NYマーケットクローズ時点の通貨強弱

- JPY(リスクオフ通貨):前日3位。日銀金融政策決定会合の金融緩和継続声明と日銀総裁の円安容認発言で売り。

- AUD(資源国リスクオン通貨):前日5位。

- CHF(リスクオフ通貨):前日7位。

- EUR(リスクオン通貨):前日8位。ロシアからドイツへの天然ガス供給を再開したとの報道で買い。ECBサプライズの大幅利上げで買い。ECBラガルド総裁「最終的な金利水準は変えない」発言で売り。イタリア・ドラギ首相の辞表受理・議会解散の表明で売り。

- CAD(資源国リスクオン通貨):前日4位。

- USD(基軸通貨):前日2位。米国新規失業保険申請件数・失業保険継続申請件数、米国フィラデルフィア連銀製造業景気指数、米国景気先行指数の弱い数値で売り。バイデン大統領の新型コロナウイルス陽性判定で売り。

- NZD(資源国リスクオン通貨):前日1位。

- GBP(リスクオン通貨):前日6位。

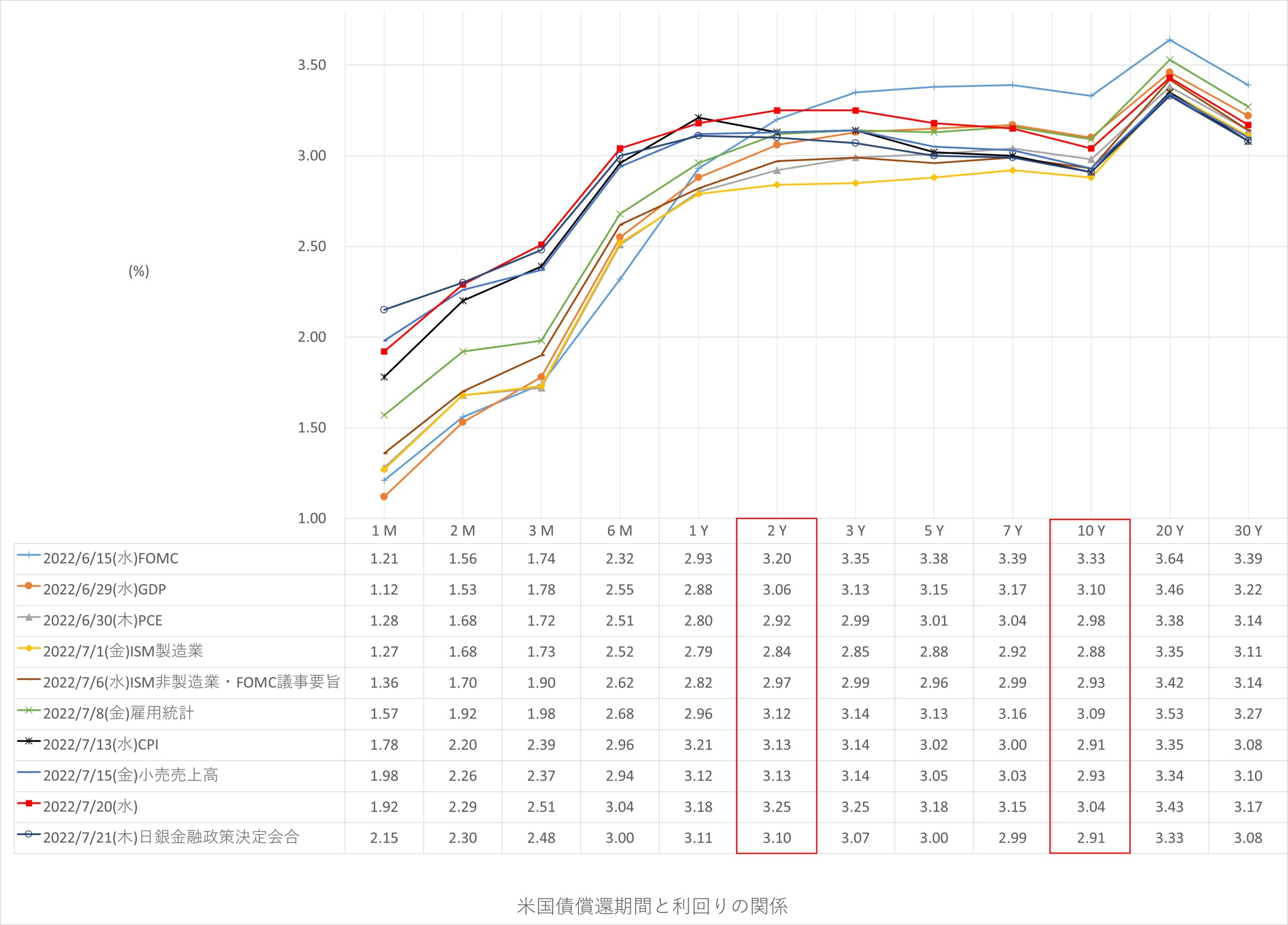

米国債イールドカーブ

7/21(木)は7/20(水)に対して、ブル(短期金利低下、長期金利低下、長短金利差縮小)。2年と10年利回りの逆イールド継続。

*債券ブル:「安全資産債券買い→債券利回り低下」、「リスク資産売り(株式等)→安全資産債券買い」、景気後退

・ドルインデックス:日足陰線。押し安値106.878下抜け。20MAとトレンドラインで下げ止まり。4H足レンジで、上限107.066や下限106.386抜けまでは方向性なし。

・米国債2年利回り:日足大陰線。トレンドライン下抜けており、引き続き下落の可能性あり。

・米国債10年利回り:日足大陰線。7/20の下ヒゲピンバーを包んでの陰線であることから、引き続き下落の可能性あり。

テクニカル分析

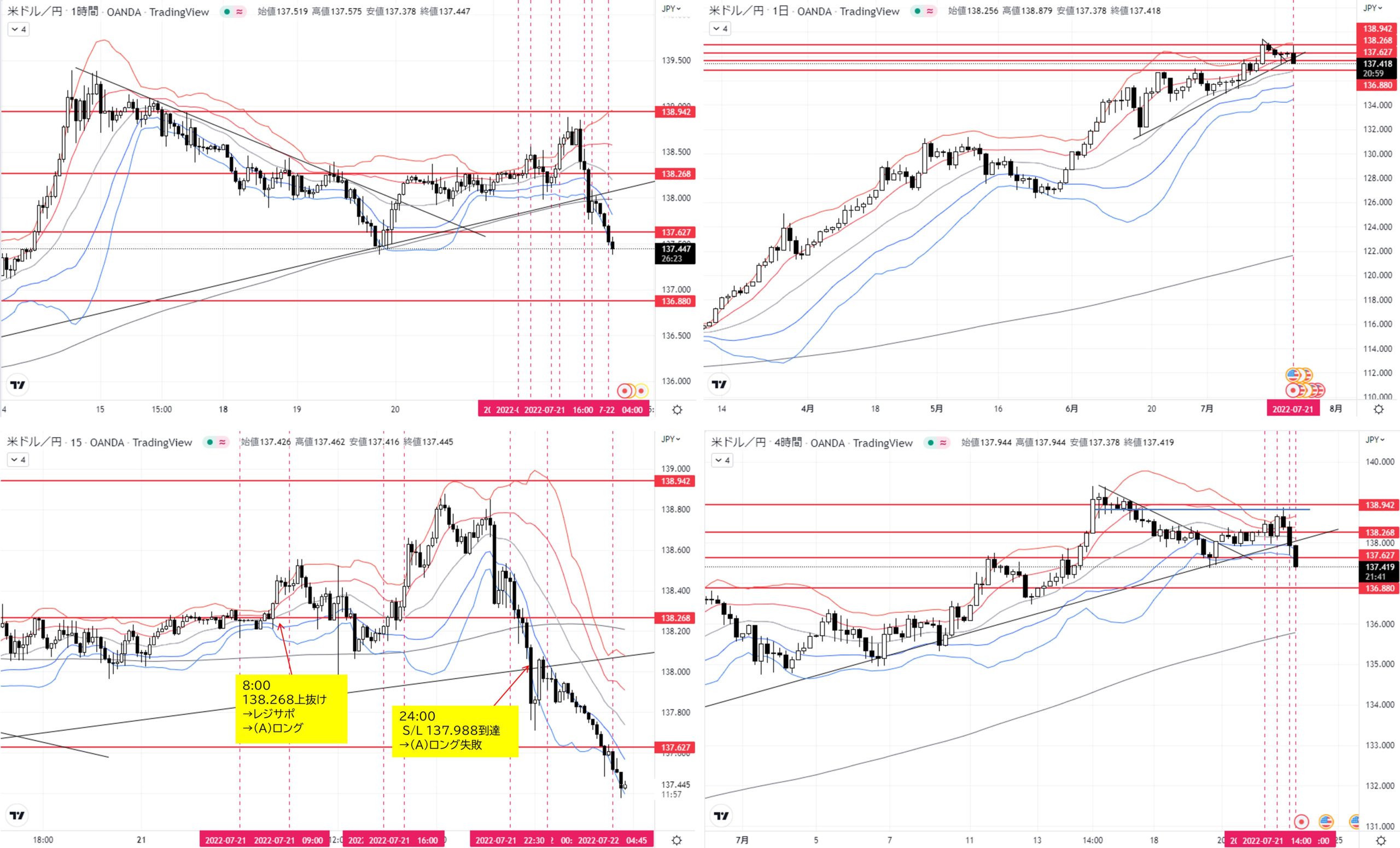

ドル円チャート

- 月足: ボリンジャーバンド+2σをバンドウォークし強い上昇トレンド。

- 週足:ボリンジャーバンド+1σ~+2σ間の上昇トレンド。

- 日足:7/20 下ヒゲピンバー陽線。ボリンジャーバンド+1σで反発。

- 4H足:ボリンジャーバンドスクイーズでレンジ。

- 1H足:ボリンジャーバンドスクイーズでレンジ。

- 15M足:ボリンジャーバンドスクイーズでレンジ。

【シナリオ】

①ロング

(A)1H・4H足レジスタンス138.268上抜け→レジサポ→目標日足実体138.942

②ショート

(B)4H足実体137.627下抜け→レジサポ→目標日足実体136.880。

【考察】前提:リスクリワード2.0以上、値幅20pips以上

トレード1

8:00 138.268上抜け→レジサポ→(A)ロング

24:00 S/L 137.988到達→(A)ロング失敗

ロング:138.288

目標利益:(138.942-138.288)×100=65.4 pips

S/L :138.288-0.30=137.988

RR: 65.4/30=2.18

結果:-30.0 pips

7月通算:7勝11敗1分、勝率38.9%

7月獲得pips:+51.9

コメント