ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

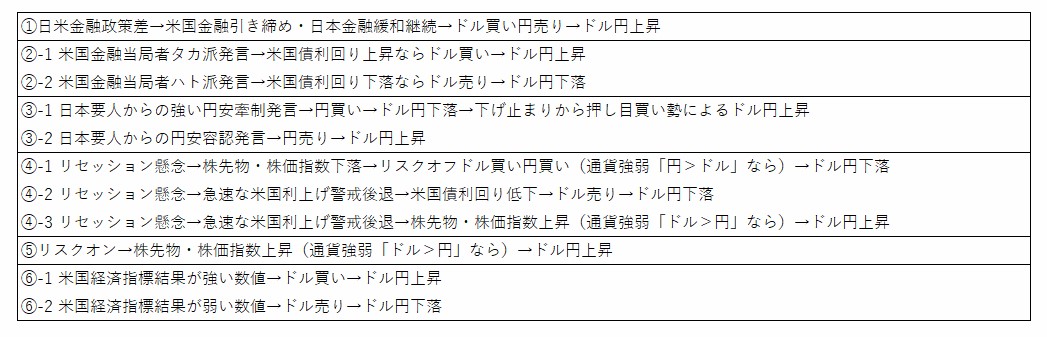

本日も米国経済指標や米国金融当局者発言が相次ぎますが、最も注目度が高いのは米国ISM製造業景気指数だと考えます。今週は下記②, ⑥で素直なドル円の動きになることが多いことから、本日も同じような反応を示すと推測します。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

7:16 要人発言(Reuters)

米国ローガン・ダラス連銀総裁(2022年FOMC投票権なし):カプラン前総裁の後任として8/22新総裁に着任(Bloomberg)

「最優先事項は価格の安定性を確立すること」

【考察】タカ派発言

東京マーケット(9:00~15:00)

12:05 要人発言

財務省幹部

「為替市場はボラティリティーが高い。緊張感を持って注視」

「為替の急激な変動は望ましくない」

【考察】 いつもの円安牽制発言。口先だけであるものの、「ドル売り・円買い」でドル円下落。

12:46 報道(Bloomberg)

中国、成都市ロックダウン

【考察】 世界経済景気後退懸念→リスクオフ円買い材料→ドル円下落。

14:55 要人発言(Reuters)

台湾国防部、国籍不明ドローン撃墜

【考察】 当初の中国ドローンとの発表から国籍不明に変更。しかし先日同様に中国ドローンの可能性高そう。地政学リスクオフ円買い材料。

欧州マーケット(16:00~25:00)

16:10 要人発言

松野官房長官

「為替の急速な変動は望ましくない」

「為替市場の動向を高い緊張感を持って注視」

【考察】 財務省幹部同様、円安牽制発言。口先だけであるものの「ドル売り・円買い」でドル円下落継続。今後も口先介入は続くと考えられます。

20:30 経済指標

米国チャレンジャー人員削減8月度

米国雇用統計の2日前に発表される。「前回より高い数値→ドル売り材料」、「前回より低い数値→ドル買い材料」

前年比:前回36.3%、予想-、結果30.3%(✕)

21:30 経済指標(Bloomberg)

米国非農業部門労働生産性指数確報値第2四半期

農業部門を除いたモノとサービスを生産する労働者の生産性を把握する指標。

前期比:前回-4.6%、予想-4.6%、結果-4.1%(◎)

米国単位労働コスト確報値第2四半期

前期比:前回10.8%、予想10.7%、結果10.2%(✕)

21:30 経済指標(Bloomberg)

米国新規失業保険申請件数

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回24.3万件(改定23.7)、予想24.8万件、結果23.2万件(◎)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回141.5万件(改定141.2)、予想143.8万件、結果143.8万件(○)

【考察】強い数値→米国債利回り上昇→ドル買い・円売り→ドル円上昇

NYマーケット(22:30~29:00)

22:45 経済指標

米国製造業PMI確報値8月度

基準50、前回51.3、予想51.3、結果51.5(◎)

23:00 経済指標

米国建設支出7月度

前月比:前回-1.1%(改定-0.5)、予想0.0%、結果-0.4%(△)

23:00 経済指標(Bloomberg)

米国ISM製造業景気指数8月度

景気の先行指標として注目度大。

基準50、前回52.8、予想52.0、結果52.8(◎)

【考察】

発表前:15M足で綺麗にダウ形成し、下ヒゲピンバー発生。テクニカル上、発射準備OK。

発表後:強い数値で上昇。「ファンダ+テクニカル」の方向が上昇で一致しておりドル円急騰(強い数値→米国債利回り上昇→ドル買い・円売り→ドル円上昇(1998年8月以来約24年ぶりに140円台到達))

29:28 要人発言(Bloomberg)

米国ボスティック・アトランタ連銀総裁(2022年FOMC投票権なし)

「FRBはインフレ率2%に戻す」

「経済を減速させる必要がある」

「将来、バランスシートからMBSを売却する可能性あり」

【考察】タカ派発言。

ファンダメンタルズ材料とドル円の関係

通貨強弱

NYマーケットクローズ時点の通貨強弱

- USD(基軸通貨):米国ローガン・ダラス連銀総裁のタカ派発言で買い。米国チャレンジャー人員削減の弱い数値で売り。米国非農業部門労働生産性指数確報値・米国新規失業保険申請件数の強い数値で買い。米国単位労働コスト確報値の弱い数値で売り。米国製造業PMI確報値・米国ISM製造業景気指数の強い数値で買い。米国建設支出の弱い数値で売り。

- CAD(資源国リスクオン通貨):

- CHF(リスクオフ通貨):スイス消費者物価指数・小売売上高の強い数値で買い。

- GBP(リスクオン通貨):

- NZD(資源国リスクオン通貨):中国成都市ロックダウン発表で売り。

- AUD(資源国リスクオン通貨):中国成都市ロックダウン発表で売り。

- JPY(リスクオフ通貨):中国成都市ロックダウン発表でリスクオフ買い。財務省幹部・松野官房長官の円安牽制発言で買い。

- EUR(リスクオン通貨):

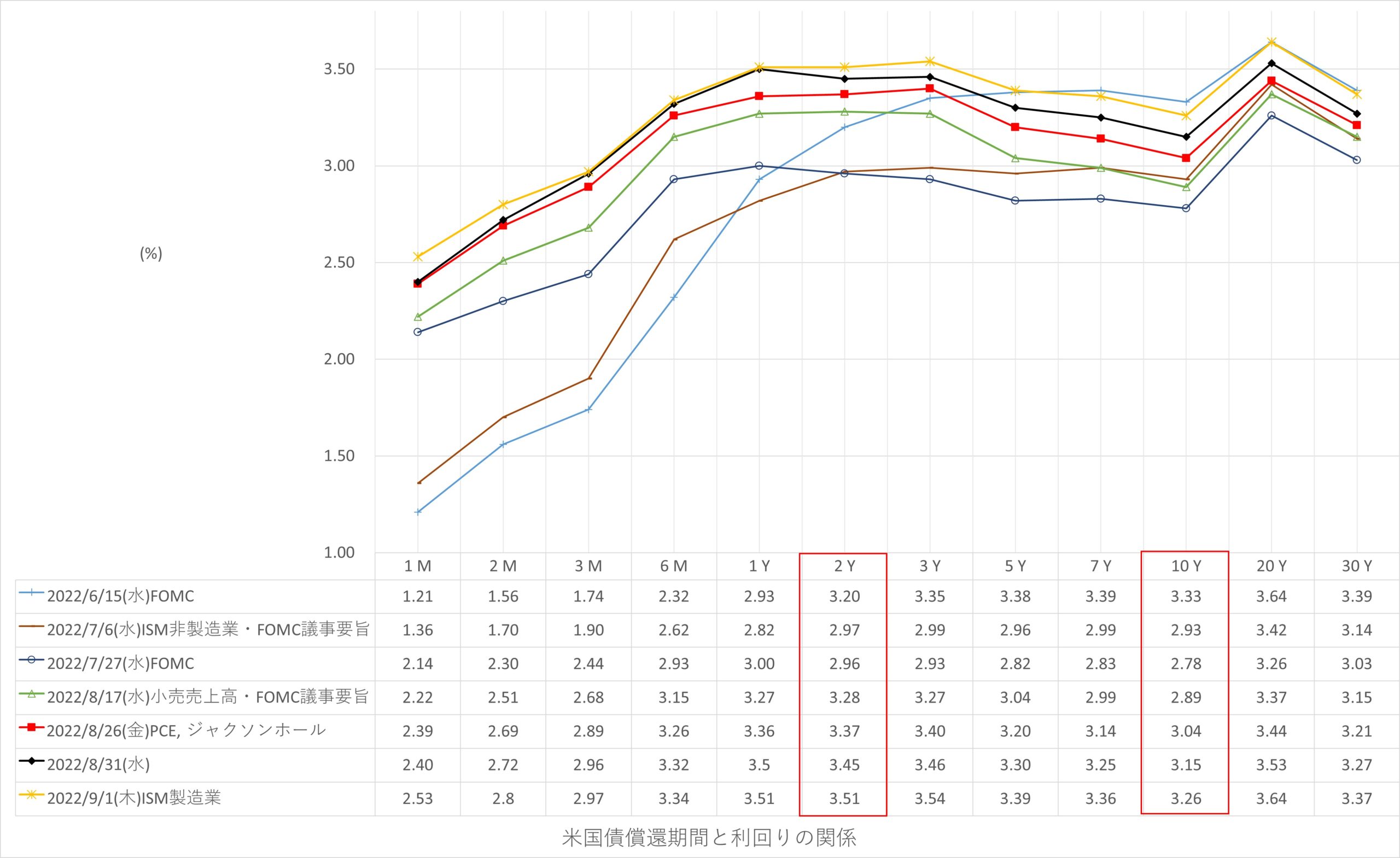

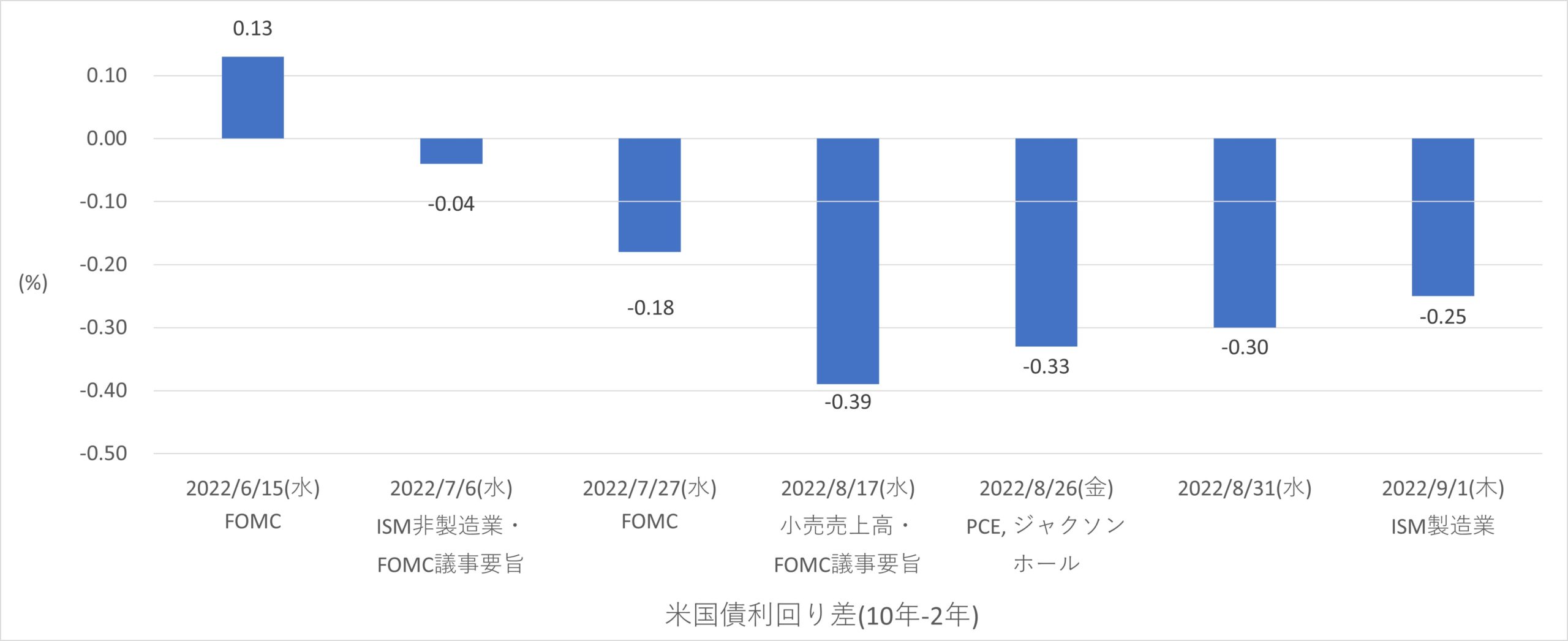

米国債イールドカーブ

9/1(木)は8/31(水)に対してベア(短期金利上昇、長期金利上昇、長短金利差縮小)。2年と10年利回りの逆イールド継続。

・ドルインデックス:日足大陽線。上昇トレンド継続確定。

・米国債2年利回り:日足小陽線。3.669%目指す上昇の流れ。

・米国債10年利回り:日足陽線。一気に戻り高値3.277%到達。上昇強いため一旦下押し後、3.448%に向かうと想定します。

テクニカル分析

ドル円トレード

- 月足:ボリンジャーバンド+2σをバンドウォーク。

- 週足:ボリンジャーバンド+1σ~+2σ推移。

- 日足:8/31下長ヒゲ陽線。直近高値を上抜けつつある動き。

- 4H足:上昇トレンド。20MAに支えられて上昇しやすい。

- 1H足:レンジ上抜け。

- 15M足:上昇トレンド。

【シナリオ】

①ロング

(A)1H足レジスタンス138.997上抜け→レジサポ→目標日足ヒゲ先139.394

②ショート

(B)1H・4H足サポート138.191下抜け→レジサポ→目標1H・4H足サポート137.721

【前提】

リスクリワード2.0以上、値幅20pips以上。経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

トレード1

138.997上抜け→レジサポ→(A)ロング→T/P 到達→(A)ロング成立

ロング:139.050

目標利益:(139.394-139.050)×100=34.4 pips

S/L :139.050-0.17=138.880

目標RR:34.4/17=2.02

T/P:139.399

実RR:2.05

獲得pips:+34.9

考察:上昇勢いが強かったためオーバーシュート狙っても良かったです。

9月通算:1勝0敗

9月獲得pips:+34.9

コメント