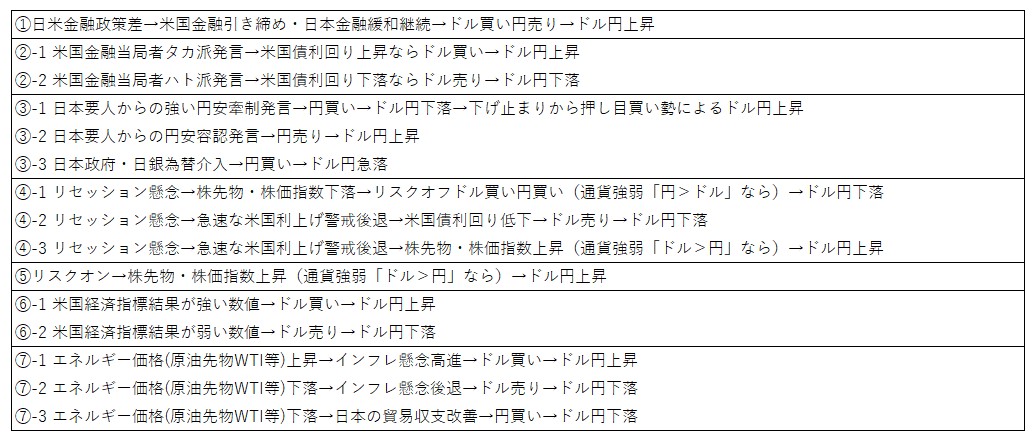

ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

9/27はFBR当局者のタカ派発言、米国耐久財受注速報値・米国コンファレンスボード消費者信頼感指数・米国新築住宅販売件数・米国リッチモンド連銀製造業指数の強い数値と米国5年債入札不調でドル円上昇。政府・日銀為替買い介入警戒でドル円下落。

9/22政府・日銀為替介入が実施された146円付近に近づいており、急激な変動に該当するような上昇に見えることから、引き続きいつ介入が入っても不思議ではありません。

本日の注目材料は米国経済指標(特に住宅関連)とFRB当局者発言。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:50 経済指標(日本銀行)

政策委員会・金融政策決定会合議事要旨(7月20・21日分)

「消費者物価(除く生鮮食品)の前年比は、価格上昇率を高めたあとプラス幅を縮小していく」

「国際商品市況の変動、インフレ率の高まりや為替市場における急激な変動がみられており、これらがわが国の物価に及ぼす影響については十分注意してみていく必要があるとの見方を共有」

「世界経済へのショックが生じた場合、円安局面から円高局面に転じる可能性もある」

【考察】円高に転じる可能性への文言あったものの、特にサプライズなし。

東京マーケット(9:00~15:00)

9:37 要人発言(Reuters)

米国デイリー・サンフランシスコ連銀総裁(2022年FOMC投票権なし)

「景気後退なくインフレ抑制を望む」

「インフレ抑制に断固たる姿勢で取り組む」

【考察】タカ派発言で、「米国債利回り上昇→ドル買い・円売り→ドル円上昇」

14:00 経済指標

日本景気動向指数確報値7月度

景気先行指数:前回99.6、結果98.9(✕)

景気一致指数:前回100.6、結果100.1(✕)

欧州マーケット(16:00~25:00)

19:01 報道(Bloomberg)

北朝鮮、短距離弾道ミサイル発射

【考察】地政学リスクオフ円買い→ドル円下落。しかし、サプライズなく下落は一時的で直ぐに上昇。

20:00 経済指標

米国MBA住宅ローン申請指数:住宅販売数件数や住宅着工件数の先行指標

前週比:前回3.8%、結果-3.7%(✕)

21:23 要人発言(Bloomberg)

英国中央銀行、長期国債無制限買い入れ

【考察】英国債利回り急騰の対策→英国債・米国債利回り急落→ドル売り・円買い→ドル円急落

21:30 経済指標

米国卸売在庫速報値8月度

前月比:前回0.6%、予想0.5%、結果1.3%(◎)

NYマーケット(22:30~29:00)

23:00 経済指標(Bloomberg)

米国中古住宅販売成約指数8月度

売買契約が結ばれているものの、最終引渡しが行われていない物件の指数。引き渡しが済んだ中古住宅販売件数の先行指標として注目されます。

前月比:前回-1.0%(改定-0.6)、予想-1.6%、結果-2.0%(✕)

前年比:前回-22.5%(改定-22.2)、予想-25.5%、結果-24.5%(○)

23:01 要人発言(Bloomberg)

米国ボスティック・アトランタ連銀総裁(2022年FOMC投票権なし)

「年内、4.25-4.50%への利上げ支持」

「金融政策を緩やかに抑制的なスタンスにする必要がある」

「インフレは高すぎで低下していない」

「経済はまだ強い」

【考察】タカ派発言で、「米国債利回り上昇→ドル買い・円売り→ドル円上昇」で反応したものの、米国債利回り上昇の下降トレンドを止める材料にはならず、直ぐにドル円下落。

23:30 経済指標

米国週間石油在庫統計

「在庫増→需要低迷・供給過多→原油・ガソリン売り材料→ドル売り材料」、「在庫減→需要増・供給不足→原油・ガソリン買い材料→ドル買い材料」

原油在庫:前回114.1万バレル、予想44.3万バレル、結果-21.5万バレル(✕)

ガソリン在庫:前回123.0万バレル、予想70.9万バレル、結果-289.1万バレル(✕)

23:32 要人発言(Bloomberg)

米国バイデン大統領

「ハリケーン・イアンの原油生産への影響は小さい」

「原油・ガス会社はハリケーンを燃料価格上昇に利用するべきではない」

【考察】ハリケーンの影響で原油先物WTI急騰しているものの、被害額が過去最大級になる恐れがあり米国経済悪化を懸念してか「米国債利回り低下→ドル売り・円買い→ドル円下落」

24:00 月末ロンドンフィックス

26:00 経済指標

米国7年債入札

「入札好調→利回り低下→ドル売り材料」、「入札不調→利回り上昇→ドル買い材料」

最高落札利回り:前回3.130%、結果3.898%(◎)

【考察】入札好調→利回り低下→ドル売り・円買い→ドル円下落

27:35 要人発言(Reuters)

米国エバンス・シカゴ連銀総裁(2022年FOMC投票権なし)

「利上げ継続のための明確な支持がある」

「もっと早く利上げすべきであった」

「FF金利は3月までに最高値に到達する」

「労働力不足が物価上昇を引き起こしている可能性あり」

「利上げ開始が遅れたため、前倒しで利上げ」

【考察】タカ派発言。しかし、英国政府・中銀政策が材料視されておりドル円上昇せず。

最大の注目材料は英国政府・中銀政策。その他の日米材料は影響が小さい地合い。

「英国債崩壊を防ぐために英中銀が国債を無制限の緊急買い入れ発表→世界的な国債のパニック買い→リスク資産(株先物、株、金、原油先物、暗号通貨など)買いに波及」

ドル円上昇:FRB当局者のタカ派発言。

ドル円下落:米国を襲うハリケーンとしては被害額が過去最大級になる恐れで景気悪化懸念。政府・日銀の為替介入警戒。北朝鮮のミサイル発射で地政学リスク。英国中銀の市場安定臨時措置で欧州リスクオフの巻き戻し(つまり、現在のリスクオフの通貨強弱は「ドル>円」)。米国7年債入札良好。

ファンダメンタルズ材料とドル円の関係

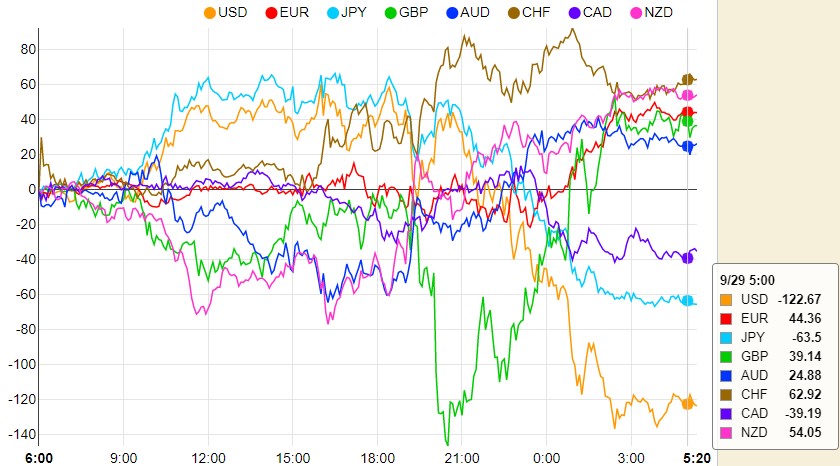

通貨強弱

NYマーケットクローズ時点の通貨強弱

- CHF(リスクオフ通貨):

- NZD(資源国リスクオン通貨):

- EUR(リスクオン通貨):ウクライナ情勢悪化で売り。BOEの緊急国債無制限買い入れ発表のリスクオフ後退で買い。ECB当局者のタカ派発言で買い。

- GBP(リスクオン通貨):英国トラス政権発表の大規模減税案・国債増発計画により財政悪化懸念で売り。BOEの緊急国債無制限買い入れ発表のリスクオフ後退で買い。

- AUD(資源国リスクオン通貨):豪小売売上高の強い数値で買い。

- CAD(資源国リスクオン通貨):

- JPY(リスクオフ通貨):政府・日銀の為替介入警戒で買い。金融緩和継続で売り。英国発リスクオフ後退で売り。

- USD(基軸通貨):FBR当局者のタカ派発言で買い。英国発リスクオフ後退で売り。

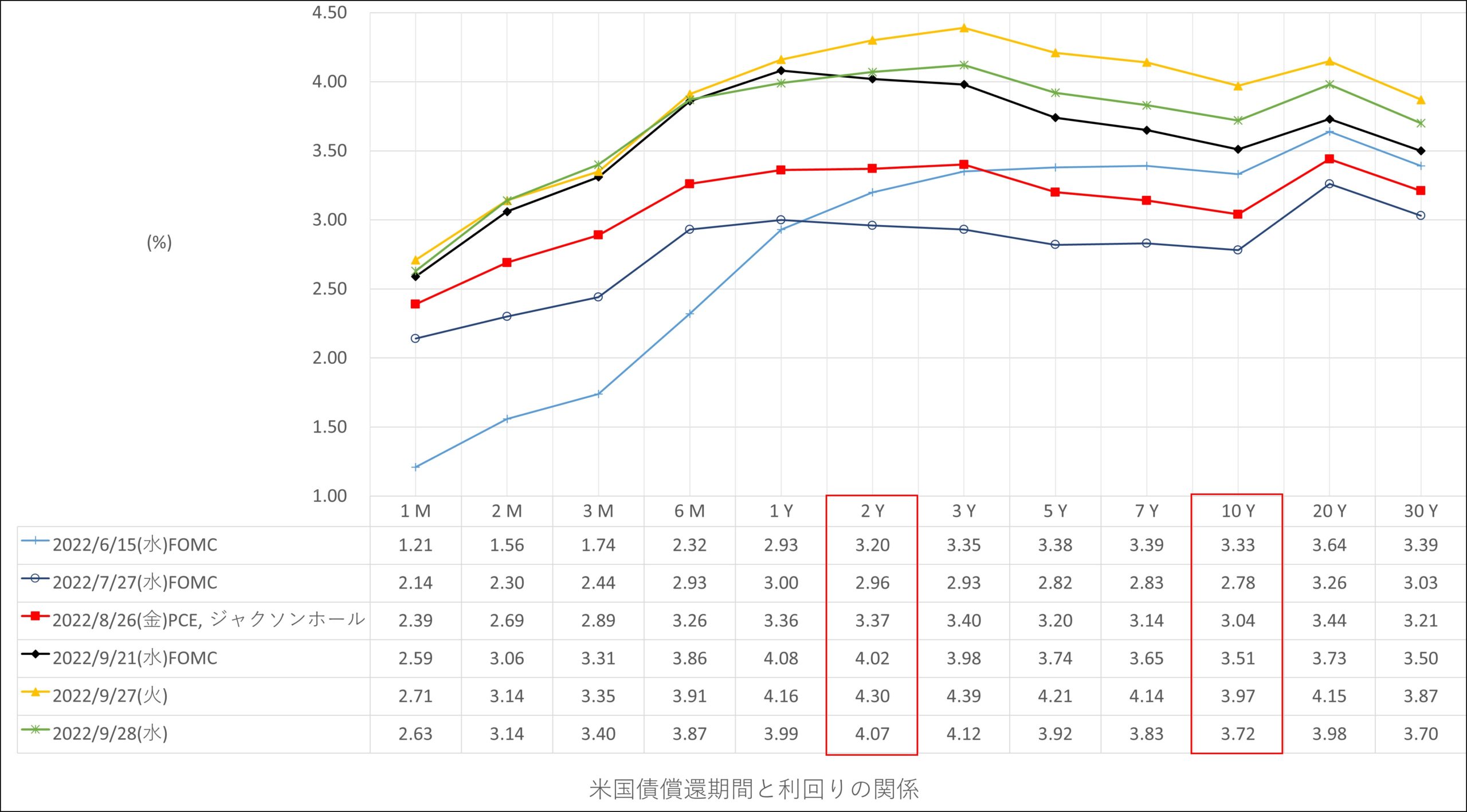

米国債イールドカーブ

9/28(水)は9/27(火)に対してブル(短期金利低下、長期金利低下、長短金利差拡大)。

英国発リスクオフの急速な後退でドル売り加速。

テクニカル分析

ドル円トレード

- 月足:ボリンジャーバンド+2σをバンドウォーク。一旦の上限は147.222付近と推測。

- 週足:ボリンジャーバンド+2σバンドウォーク終了。上昇トレンド継続。

- 日足:9/27下長ヒゲ陽線。レンジ上限。

- 4H足:上昇トレンドからチャネルに推移しつつあり。

- 1H足:ボリンジャーバンドスクイーズしレンジ。

- 15M足:ボリンジャーバンドスクイーズしレンジ。

【シナリオ】

①ロング

(A)1H足レジスタンス144.875上抜け→レジサポ→目標4足レジスタンス145.399

②ショート

(B)1H足サポート144.275下抜け→レジサポ→目標4H足サポート143.808

【前提】

目標:リスクリワード2.0以上、値幅20pips以上

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー

トレード1

ショート:144.313

T/P :144.101

獲得pips:+21.2

考察:目標T/P 143.808でしたが、NYマーケットクローズ手前で値動き緩慢や急激な変動を所持る可能性あったため、早めに決済。しかし、日足実体抵抗143.978で反発しており目標T/Pが適切ではありませんでした。

9月通算:7勝8敗1分、勝率46.7%、平均RR2.12

9月獲得pips:+97.7

コメント