ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)7/28の欧米マーケット影響

米国PCEデフレータは強弱入り交じり。しかし、先週から続く米国経済指標で強い数値なら素直に上昇、弱い数値が出ても下落は一時的の傾向は変わらず、ドル買い優勢。

更に植田日銀総裁ハト派発言の影響で円売り強くドル円上昇。

(2)経済指標

・米国シカゴ購買部協会景気指数

(3)要人発言

・政府日銀要人の円安牽制

(4)その他

・月末ロンフィク

・米国主要企業決算

・TOM(Turn of the Month)効果(アノマリー)

株式投資の月末安・月初高アノマリー。期間は営業日ベースでの月末3日間程度、月初3日間程度。

月末の損益確定、毎月一定額を積み立てる投資信託などの購入が月末・月初に集中しやすい。株式購入で株高・円売り→ドル円上昇材料、株式売りで株安・円買い→ドル円下落材料になり得る。

本日、月末かつ注目度の高い経済指標公表ないことから、大口投資家のリバランス主導で乱高下が生じやすい。特に月末ロンフィク前後に掛けて急変動に注意したい。

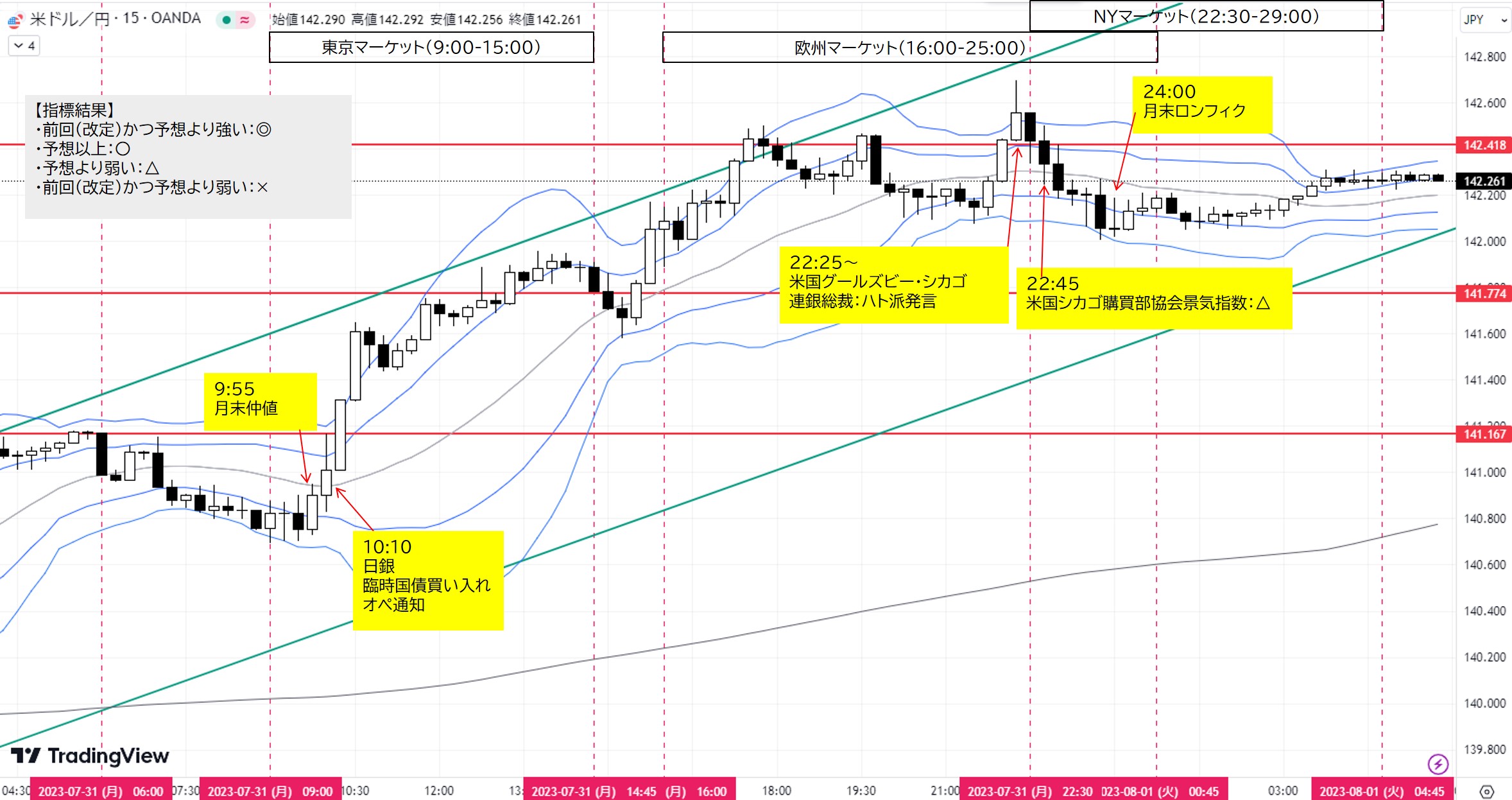

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

ドルが主要10通貨の大半に対し下落、一時140円台後半-シドニー早朝(Bloomberg)

東京マーケット(9:00~15:00)

10:10 経済指標

日銀

臨時国債買い入れオペ通知

長期金利9年ぶり0.6%に上昇、日銀YCC柔軟化-日銀臨時オペ実施(Bloomberg)

【考察】「国債買い入れオペ→国債利回り低下(=日米金利差拡大)→円売り材料」でドル円急騰。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

22:25~要人発言

米国グールズビー・シカゴ連銀総裁(2023年FOMC投票権あり)

シカゴ連銀総裁、次回FOMCで利上げ停止を支持するか決めていない(Bloomberg)

【考察】ハト派発言でドル円下落

22:45 経済指標

米国シカゴ購買部協会景気指数

米国ISM製造業景気指数の前営業日に発表される同指標の先行指標。

基準50、前回41.5(改定)、予想43.2、結果42.8(△)

24:00 月末ロンフィク

<まとめ>

東京マーケット:

日銀の臨時国債買い入れオペ通知でドル円急騰。

きょうの国内市況(7月31日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

日銀の臨時国債買い入れオペ通知後の円売り継続でドル円上昇。

NYマーケットではFRB要人のハト派発言や米国シカゴ購買部協会景気指数の弱い数値でドル円下落から小幅レンジ推移。

【欧州市況】株小幅高、ハイネケンは急落-ユーロ圏国債ほぼ変わらず(Bloomberg)

【米国市況】株は続伸、S&P500種は5カ月連続上昇-一時142円68銭(Bloomberg)

ファンダメンタルズ材料とドル円の関係

米国債イールドカーブ

7/31(月)は7/28(金)に対しベア(短期金利上昇、長期金利上昇)、逆イールド同等。ドル買い材料(U.S. DEPARTMENT OF THE TREASURY)

FOMCの利上げ幅見通し(CME FedWatch Tool)

9月公表:据え置き82.5%、25bps引き上げ17.5%、50bps引き上げ0.0%

テクニカル分析

トレード

- 月足:7月陰線形成中。レンジ内の上昇トレンド。

- 週足:7/24週、陰線。

- 日足:7/28大陰線。20MAからボリンジャーバンド-1σへ急落

- 4H足:レンジ。

- 1H足:下降トレンド。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)1H足サポート140.545又は1H足20MAへ下落→ダウ転換上昇→目標1H足レジスタンス141.167

②ショート

(B)1H足ボリンジャーバンド+1σ付近へ下落→1Hレジスタンス141.167付近へ上昇からダウ転換下落→目標1H足サポート140.545又は1H足20MA

(C) (A)後、1H足サポート140.545かつ1H足20MAをダウ下落→目標4H足サポート139.468

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

7月通算:7勝9敗、勝率43.8%、平均RR 2.53、獲得Pips +88.6

コメント