ファンダメンタルズ分析

本日のシナリオ

(1)10/10のドル円上昇の影響:日本祝日休場、ウクライナ情勢悪化の地政学リスクオフ、米国債券市場休場だったこと取引が少なかったためか、ドル円上昇は緩やか。本日、スタートは緩やかな動きと想定しますが、休場明けのため大きな動きが生じる可能性あり。

(2)政府・日銀為替介入懸念(③-3):10/7のドル円上昇はファンダメンタルズに沿った動きであることから、急激に2円以上動くようなことがなければ為替介入はしにくいと推測。しかし、146円台直前に迫ったことで為替介入警戒が高まるのは間違いない。もし、警戒感や実介入で大きな下落が発生すれば押し目買いを狙いたい。

(3)FRB当局者の発言:タカ派発言(②-1)でドル円上昇の後押しになると想定。

(4)ウクライナ情勢:ウクライナ・ロシアの報復合戦で急速な情勢悪化により強い地政学リスクが生じれば一時的に大きなドル円下落するかもしれません。報道に注意したい。

マーケットの動き

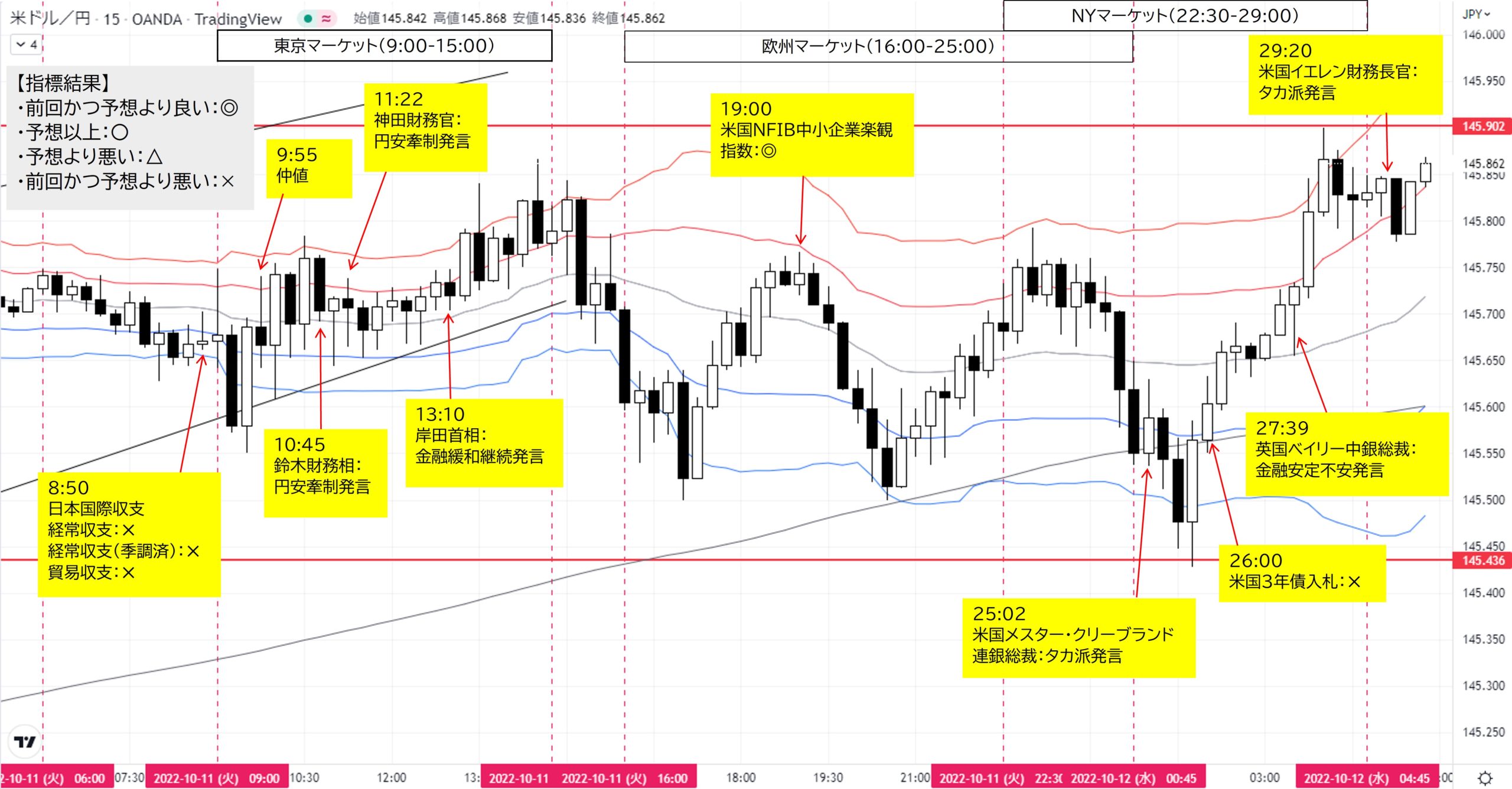

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

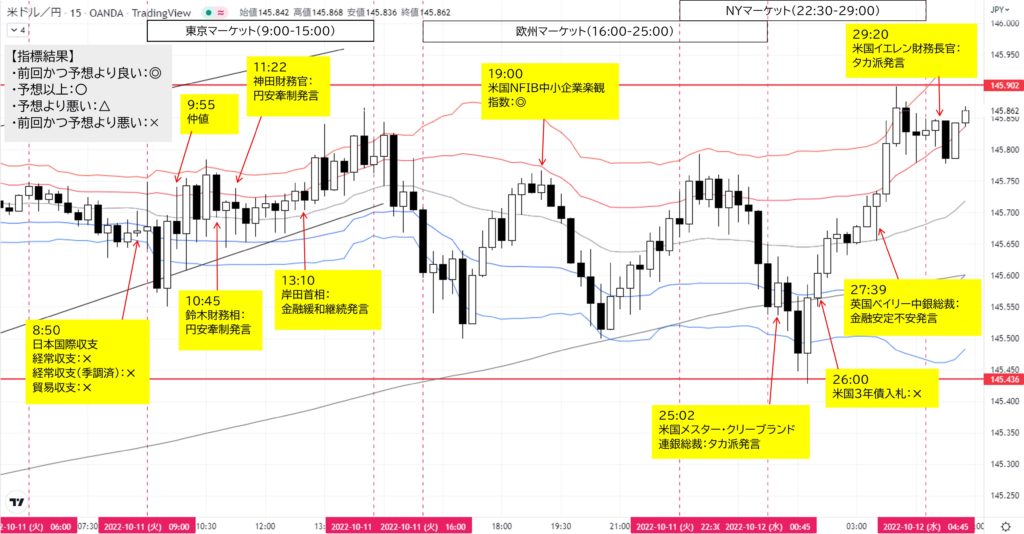

東京マーケット前

8:50 経済指標

日本国際収支8月度

経常収支:前回2290億円、予想755億円、結果589億円(✕)

経常収支(季調済):前回8383億円、予想-4449億円、結果-5305億円(✕)

貿易収支:前回-12122億円、予想-23905億円、結果-24906億円(✕)

東京マーケット(9:00~15:00)、三連休明け

10:45 要人発言(日本経済新聞)

鈴木財務相

「過度な変動があれば適切に対応」

「G20で日本の立場を説明する予定」

「米国からも為替介入に一定の理解得られた」

【考察】円安牽制発言でドル円下落

11:22 要人発言

神田財務官

「注視しているのは急激な変動」

「いつでも必要な措置を取る」

【考察】円安牽制発言でドル円下落

13:10 要人発言(日本経済新聞)

岸田首相

「賃金が上昇するまで現在の金融政策を継続すべき」

【考察】金融緩和継続発言

欧州マーケット(16:00~25:00)

19:00 経済指標

米国NFIB中小企業楽観指数9月度

前回91.8、予想91.3、結果92.1(◎)

22:04 要人発言(Bloomberg)

国際通貨基金(IMF)

「世界的インフレで2023年の世界成長率予測を前回の2.9%から2.7%に引き下げ」

「多くの人にとって2023年は不況」

「ドル高によって多くの新興国で債務問題が深刻」

【考察】リセッション懸念、ドル高牽制発言。FRB金融政策変更への影響は乏しくドル円上昇継続。

NYマーケット(22:30~29:00)

24:00 経済指標(Reuters)

米国ニューヨーク連銀消費者インフレ期待9月度

1年先:前回5.7%、結果5.4%(✕)

3年先:前回2.8%、結果2.9%(◎)

5年先:前回2.0%、結果2.2%(◎)

【考察】総じて強い数値ですが、直近の1年先インフレの注目度が高く、1年ぶりの低水準を記録したことでドル円下落。

25:02 要人発言(Reuters)

米国メスター・クリーブランド連銀総裁(2022年FOMC投票権あり)

「最大のリスクは十分な利上げを実施しないこと」

「インフレ抑制が最優先」

「金融政策は制限的なレベルに移行する必要」

「利上げ幅はインフレ見通しに左右される」

「インフレは2023年に3.5%、2025年までに2%に低下すると予想」

「高インフレの持続は追加利上げを意味する」

「一時的な景気後退の可能性あり」

「金融引き締めで住宅市場は更に影響を受ける」

【考察】タカ派発言

26:00 経済指標

米国3年債入札

「入札好調→利回り低下→ドル売り材料」、「入札不調→利回り上昇→ドル買い材料」

最高落札利回り:前回3.564%、結果4.318%(✕)

【考察】入札不調でドル円上昇。

27:39 要人発言(Bloomberg)

英国ベイリー中銀総裁

「英国金融安定に深刻なリスクがある」

「(年金基金に対するメッセージ)ポジション整理にあと3日残されている」

【考察】サプライズのリスクオフでボンド急落がユーロに波及し、リスクオフのドル買い円買いですが、ドルが強くドル円急騰。

29:20 要人発言(Bloomberg)

米国イエレン財務長官

「労働市場の圧力が緩和する兆候が見える」

「米国市場には金融不安定の兆候はない」

「インフレ抑制が最優先」

「ドル高は政策の論理的な結果」

「ドルは安全な逃避先」

【考察】ドル高容認発言

東京マーケット:相次ぐ円安牽制発言ありながらもじわじわとドル円上昇。

欧米マーケット:リスクオンとリスクオフ交錯しドル円は大きく上下に振れる展開。特にNYクローズ直前の英国金融不安再燃がまた市場の注目材料となってきました。

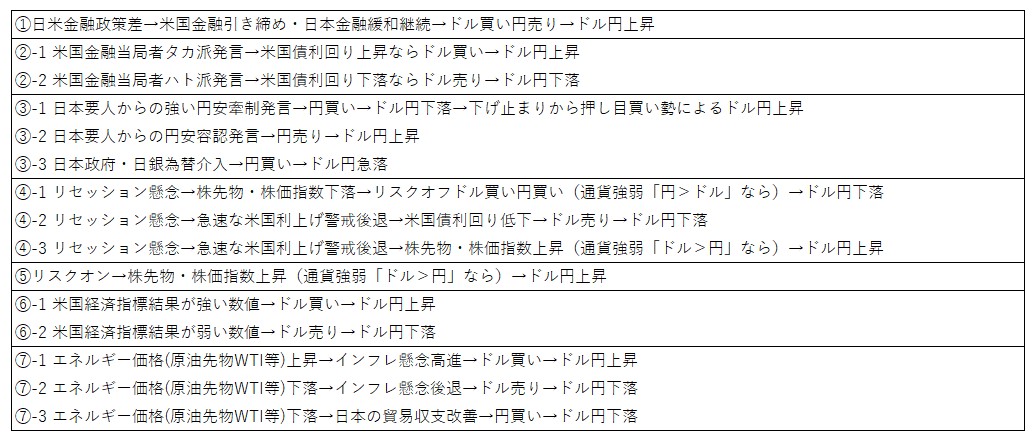

ファンダメンタルズ材料とドル円の関係

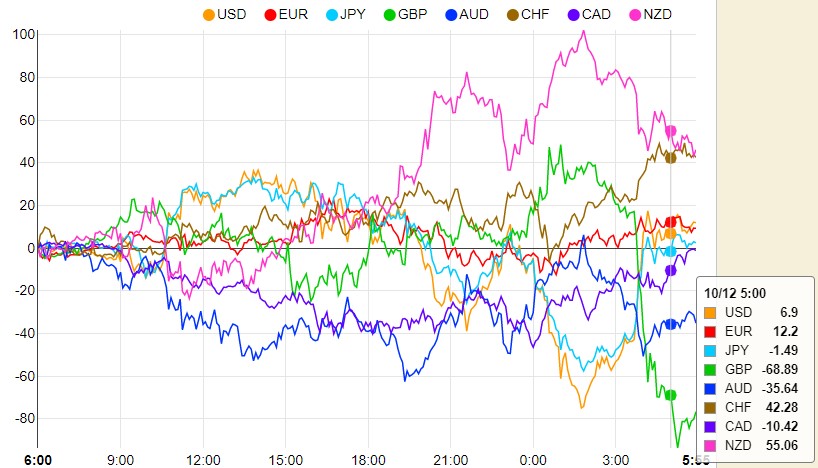

通貨強弱

NYマーケットクローズ時点の通貨強弱

- NZD(資源国リスクオン通貨):株先物・株価指数上昇のリスクオンで買い。

- CHF(リスクオフ通貨):英国金融不安再燃でリスクオフの買い。

- EUR(リスクオン通貨):英国金融不安再燃でリスクオフが波及し売り。

- USD(基軸通貨):リスクオフ後退で巻き戻しの売り。米国ニューヨーク連銀消費者の1年先インフレ期待低下で売り。FRB当局者のタカ派発言で買い。英国金融不安再燃でリスクオフの買い。

- JPY(リスクオフ通貨):リスクオフ後退で巻き戻しの売り。政府・日銀の為替介入警戒で買い。英国金融不安再燃でリスクオフの買い。

- CAD(資源国リスクオン通貨):原油先物価格下落で売り。

- AUD(資源国リスクオン通貨):株先物・株価指数下落のリスクオフで売り。

- GBP(リスクオン通貨):ベイリーBOE総裁発言「緊急措置の超長期国債買い入れは予定通りに14日で終了」が期待されていた購入延長を否定してサプライズの売り。

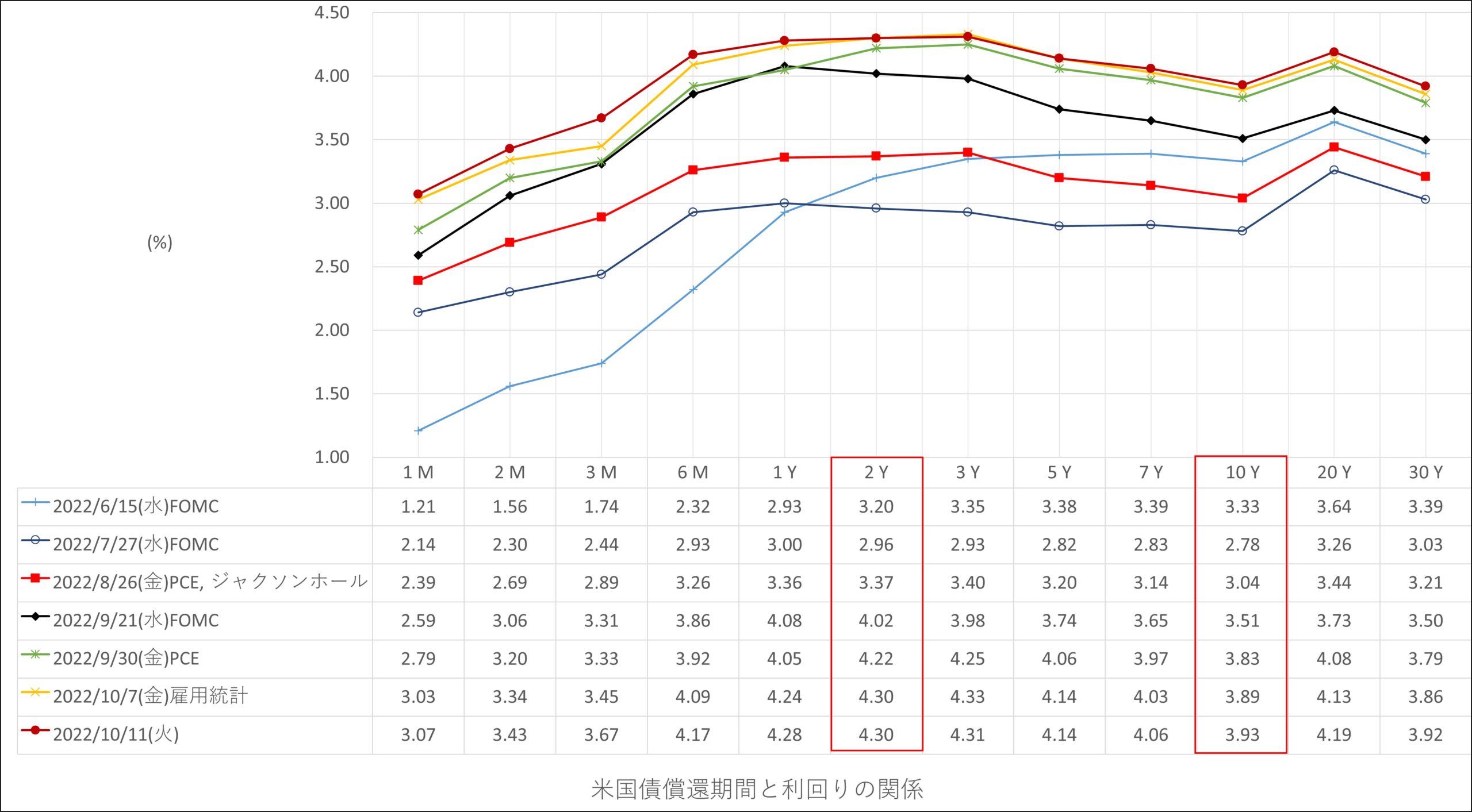

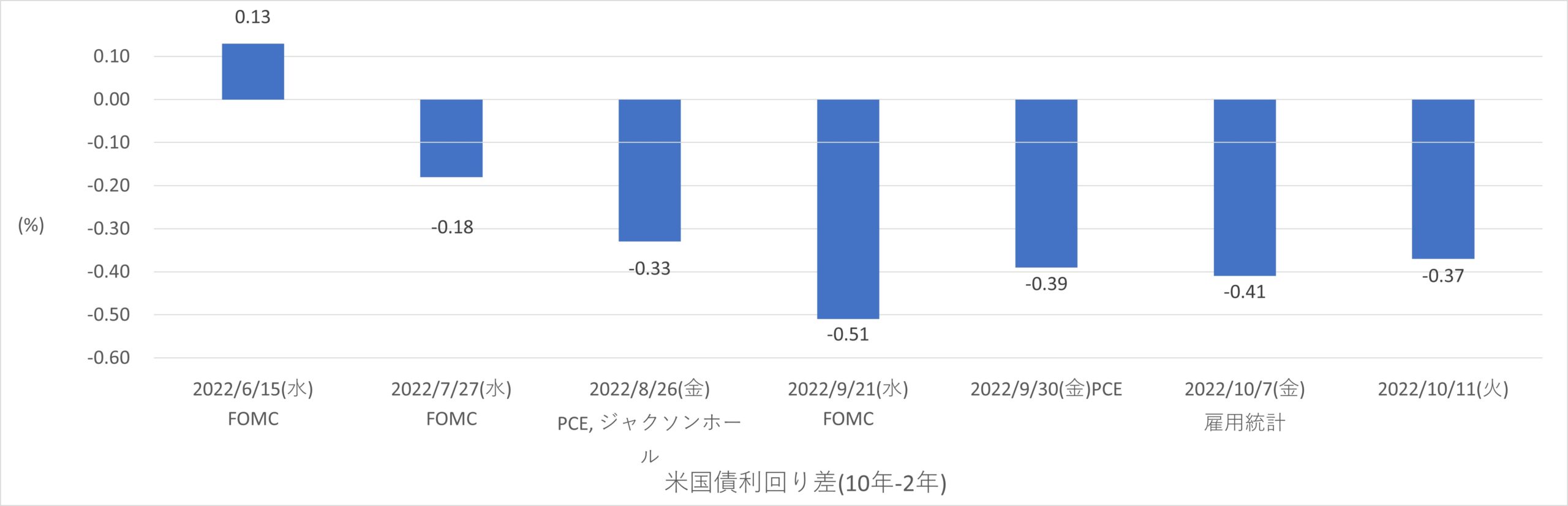

米国債イールドカーブ

債券市場休場明け。

10/11(火)は10/7(金)に対して短期金利同等、長期金利上昇、長短金利差縮)でドル買い優勢。

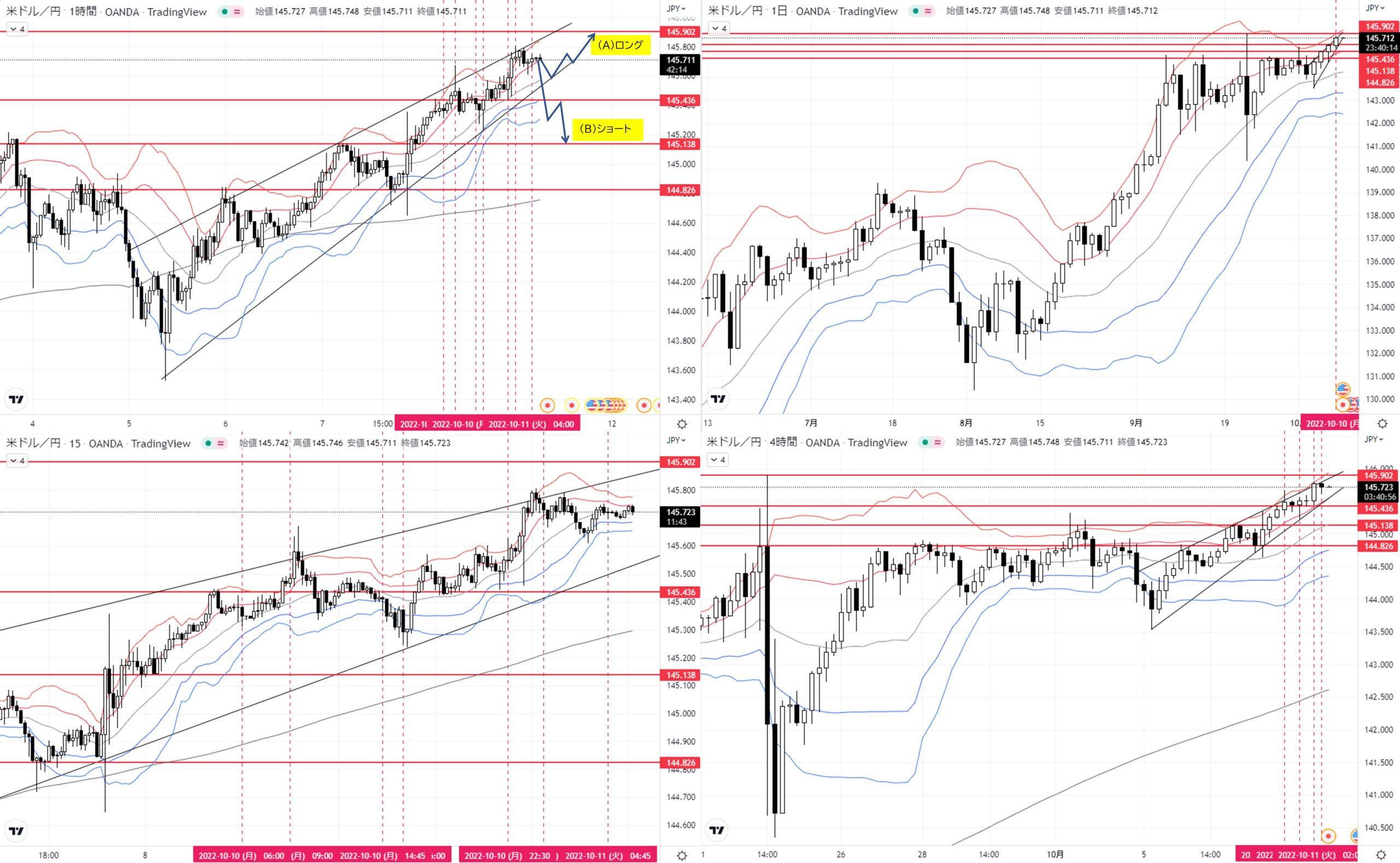

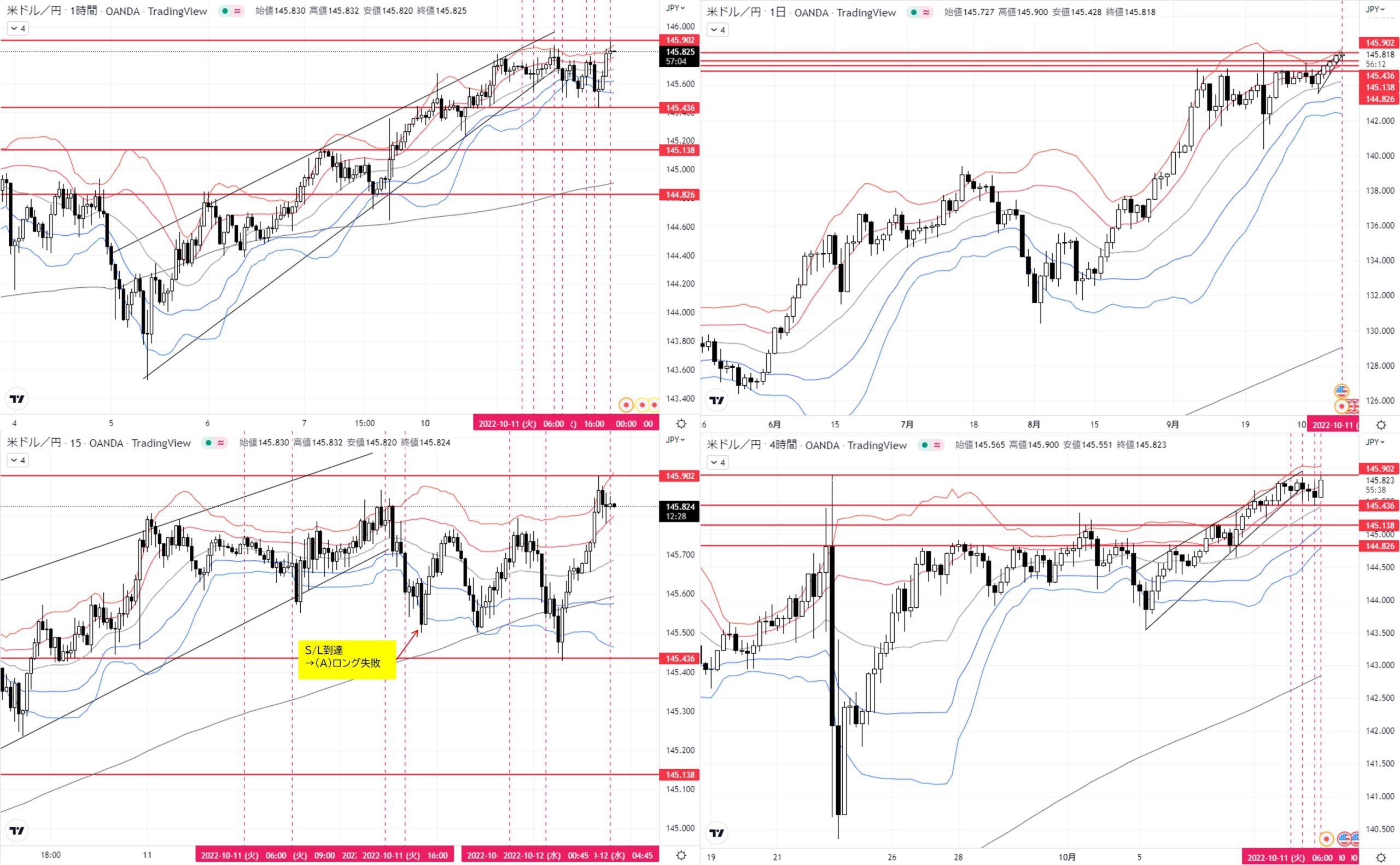

テクニカル分析

ドル円トレード

- 月足:9月大陽線で引け。ボリンジャーバンド+2σをバンドウォーク。一旦の上限は147.222付近と推測。

- 週足:陽線形成中。上昇トレンド継続。

- 日足:10/10陽線。上昇トレンド継続。

- 4H足:上昇トレンド。

- 1H足:上昇トレンド。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)1H足20MAや上昇ウェッジ下限付近まで下落→下げ止まり・レジサポ→目標日足ヒゲ先レジスタンス145.902。

②ショート

(B)4H足サポート145.436下抜け→レジサポ→目標1H足サポート145.138。

【前提】

目標:リスクリワード2.0以上、値幅20pips以上

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー

トレード1

・1H足20MAや上昇ウェッジ下限付近まで下落→下げ止まり・レジサポ→(A)ロング→S/L到達でロング失敗。

ロング:145.632

S/L:145.502

獲得pips:-13.0

10月通算:0勝2敗、勝率0.0%、平均RR –

10月獲得pips:-28.0

コメント