ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)1/18の欧米マーケット影響

三営業日連続急騰で投機筋や実需筋による一部ロングポジション調整や中東地政学リスクオフ由来の米国債利回り低下でドル円下落、FRB利下げ観測後退(FRB要人タカ派発言、米国雇用・住宅指標の強い数値)、米国上院でつなぎ予算案可決、中東地政学リスクオフの原油先物価格上昇でドル円上昇。148円台維持。

(2)経済指標

・日本消費者物価指数

・米国ミシガン大学消費者信頼感指数速報値、インフレ予測

・米国中古住宅販売件数

(3)要人発言

・政府日銀要人:急変動牽制

・FRB要人

(4)その他

・実質五十日仲値

・中東地政学リスクオフ

・IMM通貨先物ポジション

・週末ポジション調整

・世界経済フォーラム年次総会(ダボス会議)(1/15~1/19)

【債券週間展望】長期金利は低下か、日銀の早期政策修正観測が後退(Bloomberg)

【日本株週間展望】上値重い、高値警戒感や米政府機関の閉鎖リスク(Bloomberg)

本日の注目材料は4点。

⓪日本消費者物価指数

日銀早期政策修正観測後退(1月会合マイナス金利解除観測消滅)しているなかで弱い数値が出れば円売り加速のドル円上昇しやすい。一方で強い数値でドル円下落が生じても影響は一時的と推測します。

①米国経済指標

1/16米国NY連銀製造業景気指数がサプライズの弱い数値でドル円急落しても押し目買いの機会となり直ぐに全戻し。

1/17米国小売売上高がサプライズの強い数値でドル円急上昇

1/18米国新規失業保険申請件数・失業保険継続申請件数、米国住宅着工・住宅建築許可件数の強い数値でドル円急上昇。

本日指標も強い数値なら素直にドル円上昇、弱い数値なら下落は一時的で上昇に転じやすいと推測します。

②FRB要人発言:

先週からFRB要人のタカ派発言が続いていましたが、本日もタカ派発言によりドル円上昇、ハト派発言が出ても下落は一時的で上昇に転じやすいと推測します。

③中東地政学リスクオフ悪化:

中東地政学リスクオフ(原油先物価格上昇、安全資産米国債買い、リスクオフ円買い)による材料交錯が生じるため、どの材料の影響が強いか見極め必要。基本的には原油先物価格上昇によりドル円上昇しやすいと考えます。

④週末持越し回避のポジション調整

前日11/18には、三営業日連続急騰で政府日銀からの急変動牽制発言への警戒感からか、投機筋や実需筋による一部ロングポジション調整と推測されるドル円下落が生じました。本日、週末であり高値更新できる材料が生じなければロング勢の決済から大きめのドル円急落に警戒したい。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

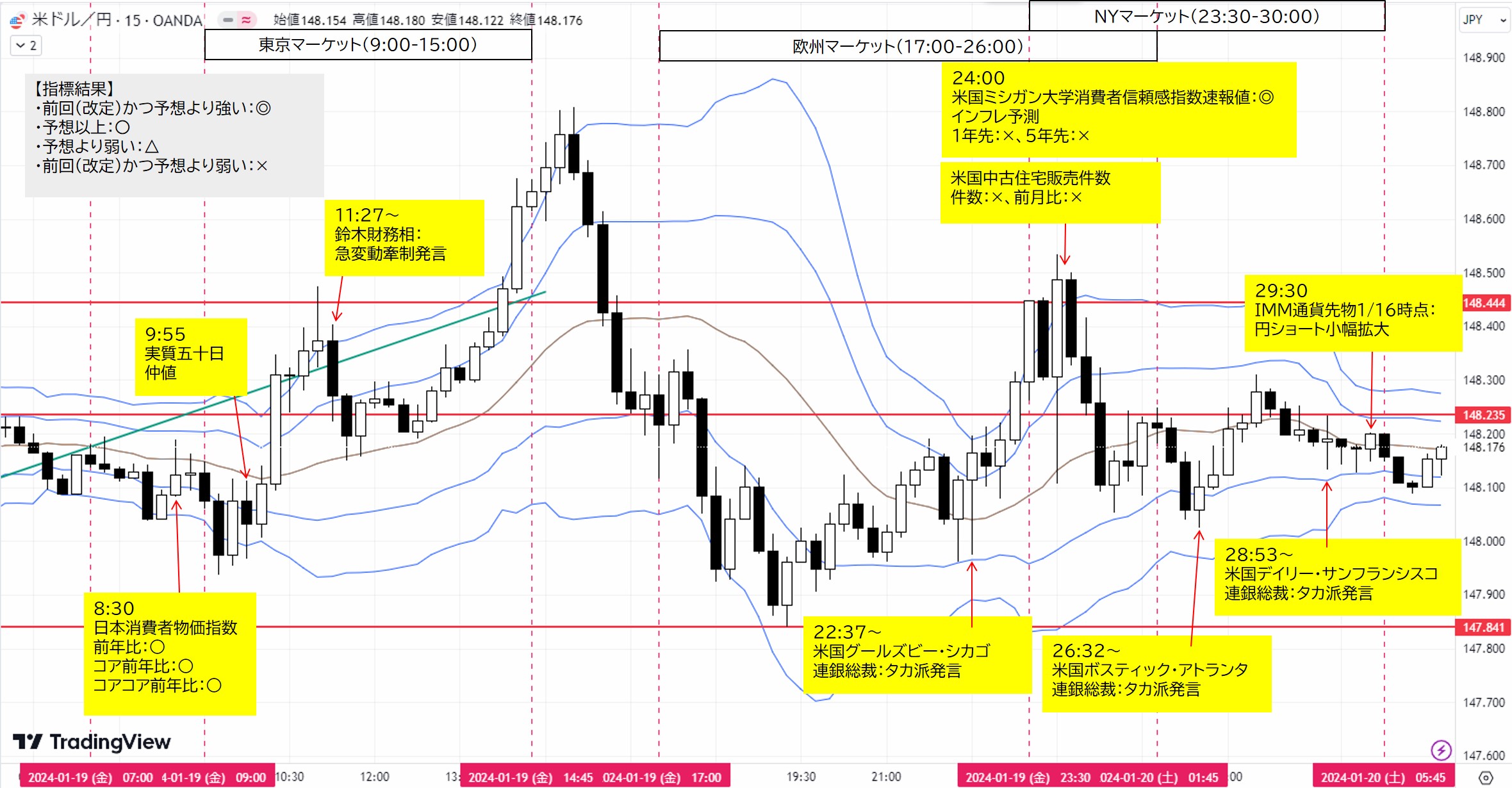

東京マーケット前

8:30 経済指標

日本消費者物価指数(CPI)(政府統計の総合窓口)

日銀物価目標2.0%。日銀政策金利-0.1%

前年比:前回2.8%、予想2.5%、結果2.6%(○)

コア前年比:前回2.5%、予想2.3%、結果2.3%(○)

コアコア前年比:前回3.8%、予想3.7%、結果3.7%(○)

消費者物価2カ月連続伸び縮小、1年半ぶり低水準-エネルギー下落(Bloomberg)

<参考>

実質金利=政策金利-総合消費者物価指数12月度前年比

日本:-0.1-2.6=-2.7%

米国: 5.5-3.1=2.4%

【考察】初動は前回より低いことが材料視されドル円上昇するも、予想以上の数値だったことで切り返し下落。

東京マーケット(9:00~15:00)

9:55 実質五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの逆の動きになることもあります。

11:27~要人発言

鈴木財務相

(過去の発言:11/10, 11/13, 11/14, 12/15, 1/19)

為替円安、新NISAだけに変動要因求めること困難=鈴木財務相(Reuters)

【考察】急変動牽制発言でドル円下落。しかし押し目買いの機会となり直ぐに全戻し上昇。

欧州マーケット(17:00~26:00)

NYマーケット(23:30~30:00)

22:37~要人発言

米国グールズビー・シカゴ連銀総裁(2024年FOMC投票権なし)

:政策スタンスは中立。前回1/11はタカ派発言。

(過去の発言:12/1, 12/15, 12/17, 12/18, 12/20, 1/11, 1/12, 1/19)

シカゴ連銀総裁、インフレ鈍化続けば利下げ議論に値する-データ重視(Bloomberg)

【考察】タカ派発言でドル円上昇

24:00 経済指標

米国ミシガン大学消費者信頼感指数速報値(過去の速報値発表日;1/13, 2/10, 3/17, 4/14, 5/12, 6/16, 7/14, 8/11, 9/15, 10/13, 11/10, 12/8, 1/19)

米国コンファレンスボード消費者信頼感指数に先行して発表されるため注目度は高い。米国GDPの約70%を占める個人消費の動向を確認できる。

前回69.7、予想70.0、結果78.8(◎)

米国ミシガン大学インフレ予測

1年先:前回3.1%、予想3.1%、結果2.9%(×)

5年先:前回2.9%、予想3.0%、結果2.8%(×)

24:00 経済指標

米国中古住宅販売件数

住宅市場は消費に大きな影響を与えることから景気の先行指標として米国新築住宅販売件数とともに重要。

件数:前回382万件(改定)、予想384万件、結果378万件(×)

前月比:前回0.8%(改定-)、予想0.4%、結果-1.0%(×)

【考察】総じて弱い数値。初動148.11へ急落するも、米国ミシガン大学消費者信頼感指数速報値の強い数値も材料され乱高下。

今週の傾向として、米国経済指標が弱い数値でも押し目買いの機会となることが多かったですが、直前に米国グールズビー・シカゴ連銀総裁発言の中で住宅関連指標を重視する旨があり、米国中古住宅販売件数が弱かったことが大きなドル円下落に繋がったと推測。

26:32~要人発言

米国ボスティック・アトランタ連銀総裁(2024年FOMC投票権あり)

:政策スタンスはハト派。前回1/18はタカ派発言。

(過去の発言:11/3, 11/9, 11/10, 11/29, 12/15, 12/19, 1/8, 1/18, 1/19)

【考察】タカ派発言でドル円上昇。

28:53~要人発言

米国デイリー・サンフランシスコ連銀総裁(2024年FOMC投票権あり)

:政策スタンスは中立。前回12/18はハト派発言

(過去の発言:11/10, 11/15, 11/17, 11/30, 12/18, 1/19)

サンフランシスコ連銀総裁、利下げが近いと考えるのは「時期尚早」(Bloomberg)

【考察】タカ派発言で下げ止まり。

29:30 経済指標

IMM通貨先物時点(ポジション推移)

円ショート小幅拡大

【考察】円売り材料

<まとめ>

東京マーケット:

日足始値148.16(切番148.00付近)

東京始値148.13

東京高値148.68

東京安値147.94(切番148.00付近)

東京終値148.65

日足高値148.81(切番149.00付近)

きょうの国内市況(1月19日):株式、債券、為替市場(Bloomberg)

日本消費者物価指数の強い数値を受けてオープン直後は東京始値148.13まで下落するも、実質五十日仲値に向けて押し目買い機会となり即全戻し。但し、日本消費者物価指数はサプライズの強さではなく、来週1/23(火)日銀金融政策発表の市場コンセンサス(早期政策修正なし)が変わることはないため、安心感から円売り加速。

日通し高値148.48を付けた直後、鈴木財務相の急変動牽制発言で一瞬148.15へ下押しするも再び押し目買い機会となり、米国債利回り上昇に連れて東京高値148.68、東京クローズ直後には日足高値148.81をつけました。

しかし、4H足レジスタンス148.79付近から米国債利回り急落に連れて、一気にロング勢決済も入りドル円急落。

欧米マーケット:

欧州始値148.27

日足安値147.84

NY始値148.30

NY終値148.16

日足終値148.17

【米国市況】S&P500種が最高値、消費者マインド改善-ドル148円台(Bloomberg)

欧州オープン後も東京クローズ後の流れを引き継いで日足安値147.84へ急落。しかし切番148.00付近の下値は相変わらず固く押し目買い発生。加えて米国グールズビー・シカゴ連銀総裁タカ派発言と米国ミシガン大学消費者信頼感指数速報値の強い数値で148.53へ上昇。だが、米国ミシガン大学インフレ予測と米国中古住宅販売件数が弱く148.05へ急落。

総じて、日銀早期政策修正観測後退、株上昇リスクオン、FRB要人タカ派発言、米国経済指標強弱混在、週跨ぎを避けたいポジション決済、原油先物乱高下による終日材料交錯でドル円乱高下。148円台維持。

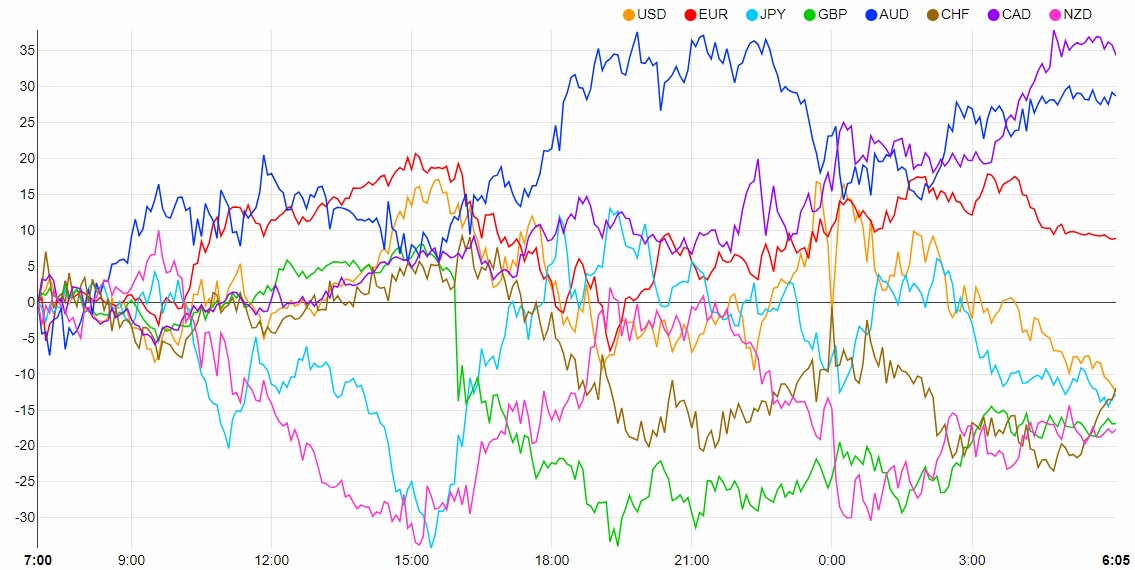

ファンダメンタルズ材料とドル円の関係

通貨強弱

・1/19ドル買い、売り交錯

ドル買い:FRB利下げ観測後退(FRB要人タカ派発言、米国経済指標の強い数値)

ドル売り:FRB利下げ観測(米国経済指標の弱い数値)、連日急騰したドル円の一部ポジション解消、中東地政学リスクオフ由来の米国債利回り低下

紅海を迂回する穀物運搬船、45%に急増=業界筋(Reuters)

・1/19円売り・買い交錯

円買い:鈴木財務相の急変動牽制発言、連日急騰ドル円の一部ポジション解消

円売り:日銀早期政策修正観測後退、株上昇リスクオン

ジャパンマネー国内還流せず、日銀政策がネックに-マクロ分析(Bloomberg)

米国債イールドカーブ

1/19(金)は1/18(木)に対しベア(短期金利上昇、長期金利上昇)、逆イールド拡大。ドル買い・売り材料交錯(U.S. DEPARTMENT OF THE TREASURY)

FRB政策金利:525~550bps

FOMC見通し(CME FedWatch Tool)

次回公表24年1月31日:25bps引き下げ2.6%、据え置き97.4%

初回利下げ観測24年3月20日公表:25bp引き下げ50.7%

24年合計利下げ観測:25bps×6回=150bps → 政策金利375~400bps見込み

2023年12月13日FOMC政策金利見通し(Projection Materials)と1/19織り込み

24年:4.6%(米国1年債利回り4.87%)

25年:3.6%(米国2年債利回り4.39%)

26年:2.9%(米国3年債利回り4.16%)

Longer run: 2.5%(米国10年債利回り4.13%)

24年利下げ見通し:25bps×3回=75bps →政策金利450~475bps相当

実質金利=政策金利-総合消費者物価指数12月度前年比=5.5%-3.4%=2.1%

(現状の相関関係は、25bpsでドル円約3円変動)

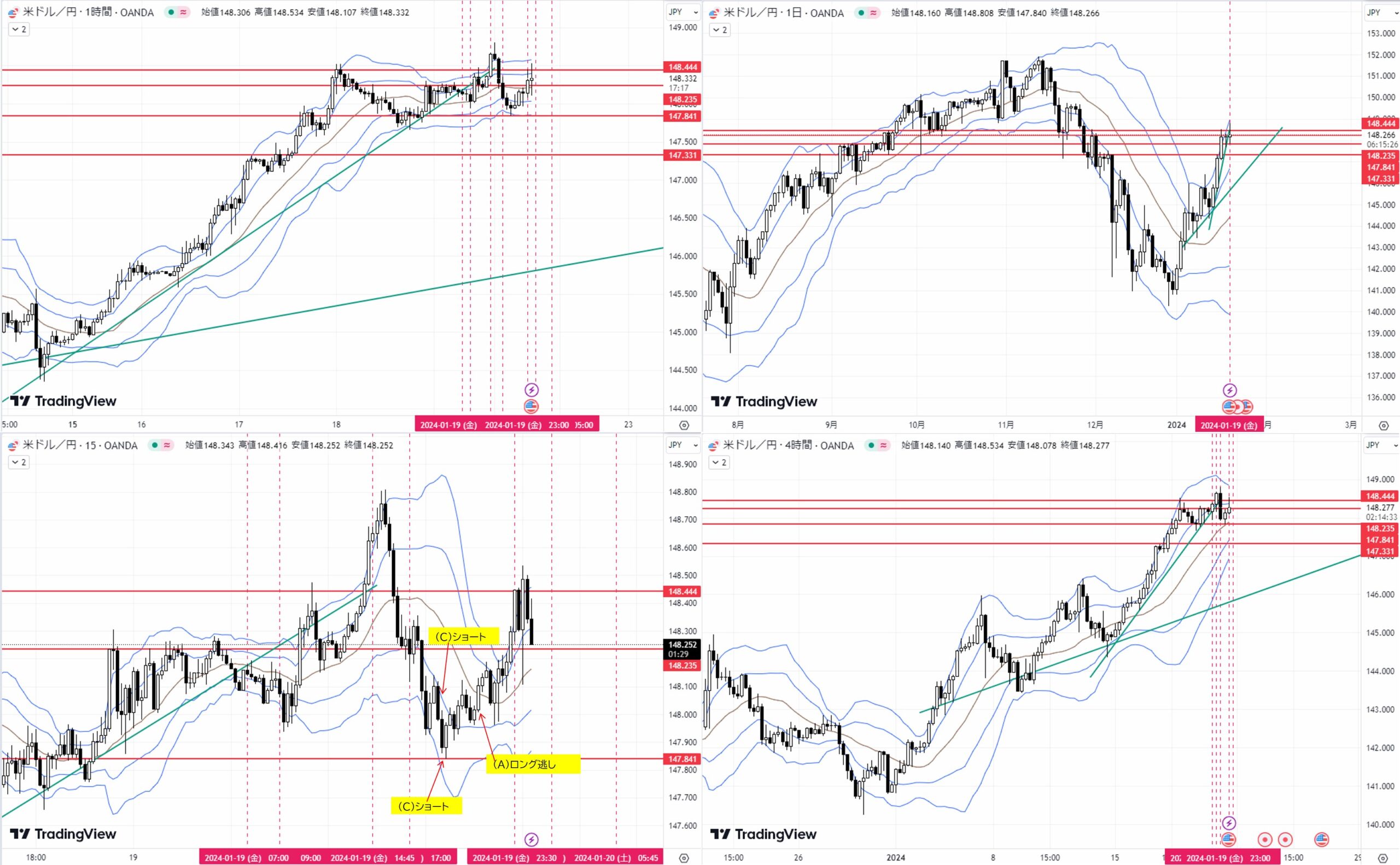

テクニカル分析

トレード

- 月足:1月陽線形成中。押し安値や20MA付近から上昇中。

- 週足:1/15週、陽線形成中。20MA到達につき、一旦下押し下落の可能性あり。

- 日足:1/18下ヒゲピンバー陽線。上昇トレンド。BBエクスパンション。

- 4H足:レンジ。BBスクイーズ。

- 1H足:レンジ。BBスクイーズ。

- 15M足:レンジ。BBスクイーズ。

【シナリオ】

①ロング

(A)4H足サポート147.841又は4H足20MA付近へ下落→ダウ転換上昇→目標4H足レジスタンス148.235

(B)日足サポート147.331付近へ下落→ダウ転換上昇→目標4H足レジスタンス147.841

②ショート

(C)1H足レジスタンス148.444付近へ上昇→1H足サポート148.235かつ1H足20MAをダウ下落→目標4H足サポート147.841

1月通算:7勝5敗、勝率58.3%、獲得Pips +100.2

コメント