ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 米利上げやバランスシート縮小

本日のCME FedWatchでは、3/15~16 FOMCで25-50bps(81.3%)かつ50-75bps(4.8%)利上げ予想となっています。1/21の1/23のBloomberg報道で年内利上げ3~4回との主張も出ています。

今週1/25~26 FOMCで予想以上の1回の利上げ率、年内利上げ回数、バランスシート縮小計画が提示されればサプライズとなり、リスクオフ円買いが強くなり、ドル円急落の可能性があると考えます。

先週、「米利上げ期待→米長短金利上昇→ドル買い」だけでなく、利上げ警戒で「日米先物、株価指数下落→円買い」、つまり「ドル買い円買い」が同時に発生することが多く、ドル円は大きく上下に振れて方向性が分かりにくい週でした。今週もFOMC通過までは同じような状況が続きそうです。

2.ウクライナ情勢緊迫化

先週から「ロシアはいつでもウクライナを攻撃する可能性がある」「非常に危険な状況」との報道(1/18)、ウクライナ駐留外交官家族の国外退避について検討の報道(1/21)、NATO、東欧に派兵へ ウクライナ情勢緊迫化(1/24)と続いており、ウクライナ情勢の緊張が高まったと言えます。

1/19には安全資産のゴールドが突如急騰しましたが、この地政学リスクを反映した可能性があります。

一方、サキ米大統領報道官「米軍がウクライナから米国人を退避させる計画はない」(1/24)との報道も伝わっています。

今週も突発的な報道続くと考えられますが、現時点「地政学リスク→強い円買い→ドル円下落」の可能性に注意すべきと判断します。

3. 米国2021年度第4四半期決算発表

先週、決算結果によって、米国主要3指数が大きく動きました。

例えば、「米企業決算良好→株先物(ダウ、日経)・米国主要3指数上昇→円売りドル買い」と「米国債2年,10年利回り上昇→ドル買い」→ドル買い円買い→ドル円上昇となりやすいため要注目です。

マーケットの動き

東京マーケット前

7:00 取引開始時間

- ドル円:113.918、ギャップダウンスタート。しかし、ボリンジャーバンド+1σで反発し直ぐに窓埋め

- ドルインデックス:95.894

- 米国債2年利回り:0.973%

- 米国債10年利回り:1.774%

東京マーケット(9:00~15:00)

9:00 オープン

1/24(月) 22:01 報道(Bloomberg)

トヨタ、コロナ拡大で工場稼働停止を延長-減産規模は計6万5000台に

【見通し】

1/20報道に引き続き、日本経済へのマイナス材料。「日経平均株価ギャップダウンスタート→円買い→ドル円下落」に要警戒です。

- ドル円:114.014

- 日経平均株価:27466.82、ギャップダウンスタート。

- TOPIX:1919.53、ギャップダウンスタート。

- ドルインデックス(9:30):95.934

- 米国債2年利回り(9:15):1.013%

- 米国債10年利回り(9:15): 1.772%

【考察】

予想通り、前日トヨタ工場停止報道、ウクライナ情勢不安による「日本株売り→リスクオフ円買い→ドル円下落」

12:43 報道(Bloomberg)

北朝鮮、25日午前に巡航ミサイル2発発射したもよう

【考察】

今月5回目のミサイル発射。ここ数回のミサイル発射報道ではドル円反応ありませんでしたが、今回は「時間外米国債利回り2年,10年下落→ドル売り」と「日経平均株価下落→円買い」が重なり、「ドル売り円買い→ドル円下落」となりました。

14:53 要人発言

岸田首相「株主資本主義を転換」

衆院予算委員会で、「新しい資本主義」の分配政策に関し、株主利益の最大化を重視する「株主資本主義」の弊害を是正する考え。

【考察】

先週に引き続き、投資家にとってネガティブ材料。「1/26(水)日経平均株価下落→円買い→ドル円下落」に注意。

15:00 クローズ

- ドル円:113.803

- 五十日でオープンから仲値までの上昇を期待していましたが、東京オープン前114.095から失速し、仲値時113.976、仲値後も下落継続しました。「日本株売り→リスクオフ円買い→ドル円下落」

- 五十日でオープンから仲値までの上昇を期待していましたが、東京オープン前114.095から失速し、仲値時113.976、仲値後も下落継続しました。「日本株売り→リスクオフ円買い→ドル円下落」

- 日経平均株価:27131.34(前日比-457.03)

- TOPIX:1896.62(前日比-33.25)

- 一時は27,000円を割り込み昨年来安値更新し、2020年12月以来の低水準。FRB金融引き締め、日本国内の新型コロナのオミクロン変異株感染拡大に伴う「まん延防止等重点措置」、ウクライナ情勢不安、岸田首相「株主資本主義を転換」が影響か。

- 本日の日銀ETF701億円買い入れが無かったら大きな下落になったかも知れません。

- ドルインデックス:95.977

- 米国債2年利回り:1.015%

- 米国債10年利回り: 1.764%

欧州マーケット(17:00~1:30)

17:00 オープン

- ドル円:113.889

- 日経先物:27270

- ダウ先物:34027

- ドルインデックス:96.013

- 米国債2年利回り:1.008%

- 米国債10年利回り: 1.749%

18:35 要人発言(Trader’s web FX)

露クレムリン「ウクライナに関する米国の行動が緊張を高め、ロシアは非常に懸念している」「今週、プーチン露大統領はマクロン仏大統領とゼレンスキー・ウクライナ大統領と話し合う」

【考察】

つまり、話し合いが終わるまではロシア侵攻はない、と受け取れます。一時的にリスクオフ後退材料か。

23:00 経済指標

米国S&Pケースシラー住宅価格11月度:前回18.41%、予想18.00%、結果18.29%

米国住宅価格指数 11月度:前回1.1%、予想1.0%、結果1.1%

【見通し】

他の住宅関連指標と同様に高水準を維持しています。注目度が高い指標ではないため確認のみ。

21:45 米国2021年度第4四半期決算発表

【見通し】

「米企業決算良好→株先物(ダウ、日経)・米国主要3指数上昇→円売りドル買い」と「米国債2年,10年利回り上昇→ドル買い」→ドル買い円買い→ドル円上昇。NYオープンから米国株価指数の上昇期待あり。

ゼネラル・エレクトリック

売上:予想214.8億ドル、結果203億ドル(✕)

EPS:予想0.87ドル、結果0.92ドル(〇)

アメリカン・エキスプレス

売上:予想115.0億ドル、結果121.5億ドル(〇)

EPS:予想1.87ドル、結果2.18ドル(〇)

3M

売上:予想85.9億ドル、結果86.1億ドル(〇)

EPS:予想2.01ドル、結果2.31ドル(〇)

ジョンソン・エンド・ジョンソン

売上:予想252.9億ドル、結果248億ドル(✕)

EPS:予想2.12ドル、結果2.13ドル(〇)

【考察】

弱い結果も含まれていることから、米国株価指数にとっては下落材料となる可能性あり。

23:00 報道(Bloomberg)

IMF、2022年の世界成長見通しを下方修正-米国と中国が軟化

【考察】

米国と中国の経済成長鈍化は世界中に波及することから、「株価下落→ドル売り」材料となると考えます。

NYマーケット(23:30~6:00)

【見通し】

先週に引き続き、1/25~26のFOMCを控えてFRB当局者が金融政策についての発言を禁じられるブラックアウト期間に入り金融引き締めが警戒されるような材料は出にくくなる見込みです。

しかし、FOMCに向けての米利上げ織り込みで「米国債利回り上昇→ドル買い」と「米株価指数下落→円買い」が考えられます。ドル買い円買いとなればドル円の方向性が定めにくいため様子見します。

23:30 オープン

- ドル円:113.863

- 日足レジサポかつ4H足戻り高値114.128で反発してから続く下落は止まらず。

- 日足レジサポかつ4H足戻り高値114.128で反発してから続く下落は止まらず。

- ドルインデックス:96.205

- 日足レンジ上限実体96.263から押し戻されており下落圧力あり。下落目処4H足かつ1H足抵抗96.056

- 日足レンジ上限実体96.263から押し戻されており下落圧力あり。下落目処4H足かつ1H足抵抗96.056

- 米国債2年利回り:1.002%

- 週足:ボリンジャーバンド+2σバンドウォーク中で強い上昇トレンド。

- 日足:実体上限1.057%から調整波の下落中。下値目処は日足20MAかつ押し安値0.894%。週足が強い上昇トレンドのため、0.894%まで下落しても反発の可能性大。

- 4H足:下降チャネル形成中。チャネル上抜ければ、上値目処は日足実体上限1.057%。

- 米国債10年利回り:1.749%

- 週足:強い上昇トレンド中であるものの、上値が右肩下がりの200MAに抑えられている。

- 日足:1/25に日足20MAかつ押し安値1.707%で下ヒゲピンバー反発。

- 4H足:戻り高値1.792%超えれば、上値目処は日足上限実体1.879%。1.792%上抜けなければ三尊形成からの下落で、下値目処4H足抵抗1.623%

- 1H足:押し安値1.749%下抜けたものの、再び1.749%上抜け。20MAで抑えられればダウ転換から下落の可能性あり。

- ダウ先物:33926

- 週足:1/25の急落で週足押し安値33054到達し、下ヒゲで急反発中。

- 日足:1/25に長い下ヒゲピンバー形成。日足レンジ下限実体33978内に戻ることができれば上昇継続しやすい。

- 4H足:実体下限335546でWボトム形成中。4H足戻り高値34333上抜けて20MAに支えられれば上昇しやすい。実体下限335546下抜ければ、下値目処ヒゲ先33054。

- ダウ平均:34054.73、ギャップダウンスタート。

- S&P500:4353.33、ギャップダウンスタート。

- ナスダック:13610.87、ギャップダウンスタート。

【考察】

オープン時の米国主要3指数の下落は、米国企業決算、IMF報道、ウクライナ情勢のリスクオフの影響が考えられます。

0:00 経済指標

米国コンファレンスボード消費者信頼感指数1月度:前回115.8、予想111.8、結果113.8

【見通し】

類似のミシガン大学消費者信頼感指数に比べて規模が大きく、米国消費者マインドを現した指標ですので注目度は高いです。よって、前回かつ予想より高ければドル買い、逆であればドル売りになりやすいと推測します。

0:00 経済指標

米国リッチモンド連銀製造業指数1月度:前回16、予想14、結果8

【見通し】

同刻のコンファレンスボード消費者信頼感指数より、重要度は低いため確認のみ。

【考察】

米国コンファレンスボード消費者信頼感指数は予想より良い数値となり、ドル円15M足200MAで下ヒゲピンバー反発。日足レジサポかつ4H足戻り高値114.128でからの下落ストップとなりました。

3:00 経済指標

米国5年債入札:550億ドル。

【見通し】

入札良好なら米国債利回り低下、入札不調なら米国債利回り上昇です。

1/24米国債2年債入札好調

1/11米国債3年債入札好調

1/12米国債10年入札不調

1/13米国30年債入札不調

1/20 米国債20年入札好調

となりました。

短期債入札好調で長期債入札は不調の傾向がありますので、「米国5年債入札好調→利回り低下→ドル売り→ドル円下落」する可能性があります。

【考察】

入札好調→米国5年債利回り1.593%から低下→ドル売り→ドル円113.844から下落。

- ドル円:15M足200MAかつ東京マーケットクローズ値113.803で辛うじてサポート中。

- ドルインデックス

- 4H足と、1H足20MA付近の抵抗96.056を15M足では下抜け確定。下値目処4H足かつ1H足押し安値95.855。ドル円下落も続く可能性あり。

4:04 要人発言

バイデン米大統領「プーチン大統領個人に対し制裁を課す可能性あり」「米軍をウクライナに投入する意向はない」

【考察】

直ぐに大規模な軍事衝突が発生するリスクは後退した模様。

6:00 クローズ

- ドル円:113.901

- ドルインデックス:95.967

- 米国債2年利回り:1.035%

- 米国債10年利回り:1.776%

- 日経先物:27175

- ダウ先物:

- ダウ平均:34296.50

- S&P500:4358.02

- ナスダック:13543.77

6:05 米国2021年度第4四半期決算発表

マイクロソフト

売上:予想508億ドル、結果517.3億ドル(〇)

EPS:予想2.32ドル、結果2.48ドル(〇)

【考察】

良い決算結果だったにも関わらず、マイクロソフト株価は時間外で約5%の下落。「先物(ダウ、日経)下落→円買い→ドル円下落」となりました。

1/26の日本株価指数への悪影響が懸念されます。

ファンダメンタルズ材料とドル円の関係

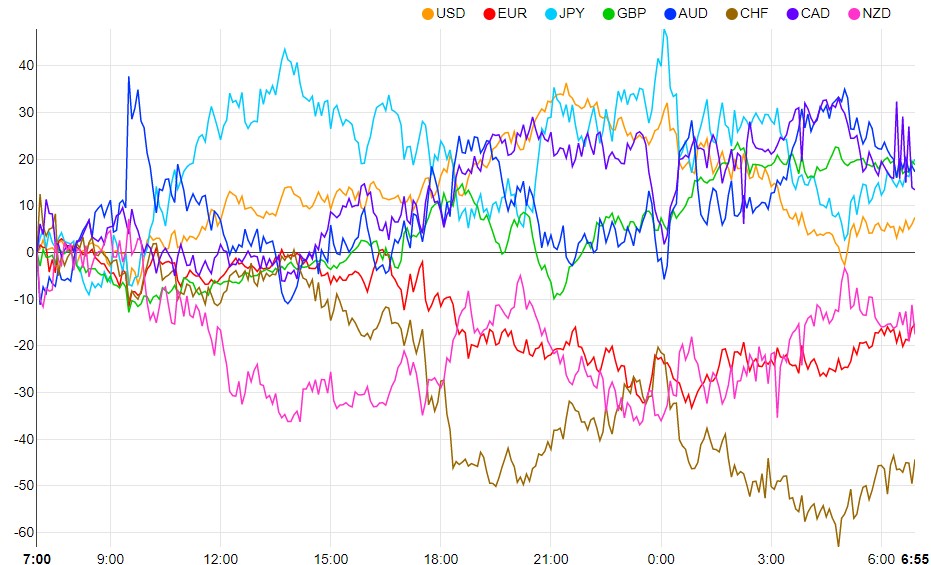

通貨強弱

引け時点の通貨強弱順位

1. GBP(リスクオン通貨):前日8位

2. AUD(資源国リスクオン通貨):前日7位

3. CAD(資源国リスクオン通貨):前日6位

4. JPY(リスクオフ通貨):前日5位

5. USD(基軸通貨):前日1位

6. EUR(リスクオン通貨):前日2位

7. NZD(資源国リスクオン通貨):前日3位

8. CHF(リスクオフ通貨):前日4位

本日もリスクオンとリスクオフ通貨の強弱が入り混じりましたが、特徴的だったのが前日低い順位だった通貨が軒並み上位になった点です。つまり、前日売った通貨を本日買い戻したと言えそうです。

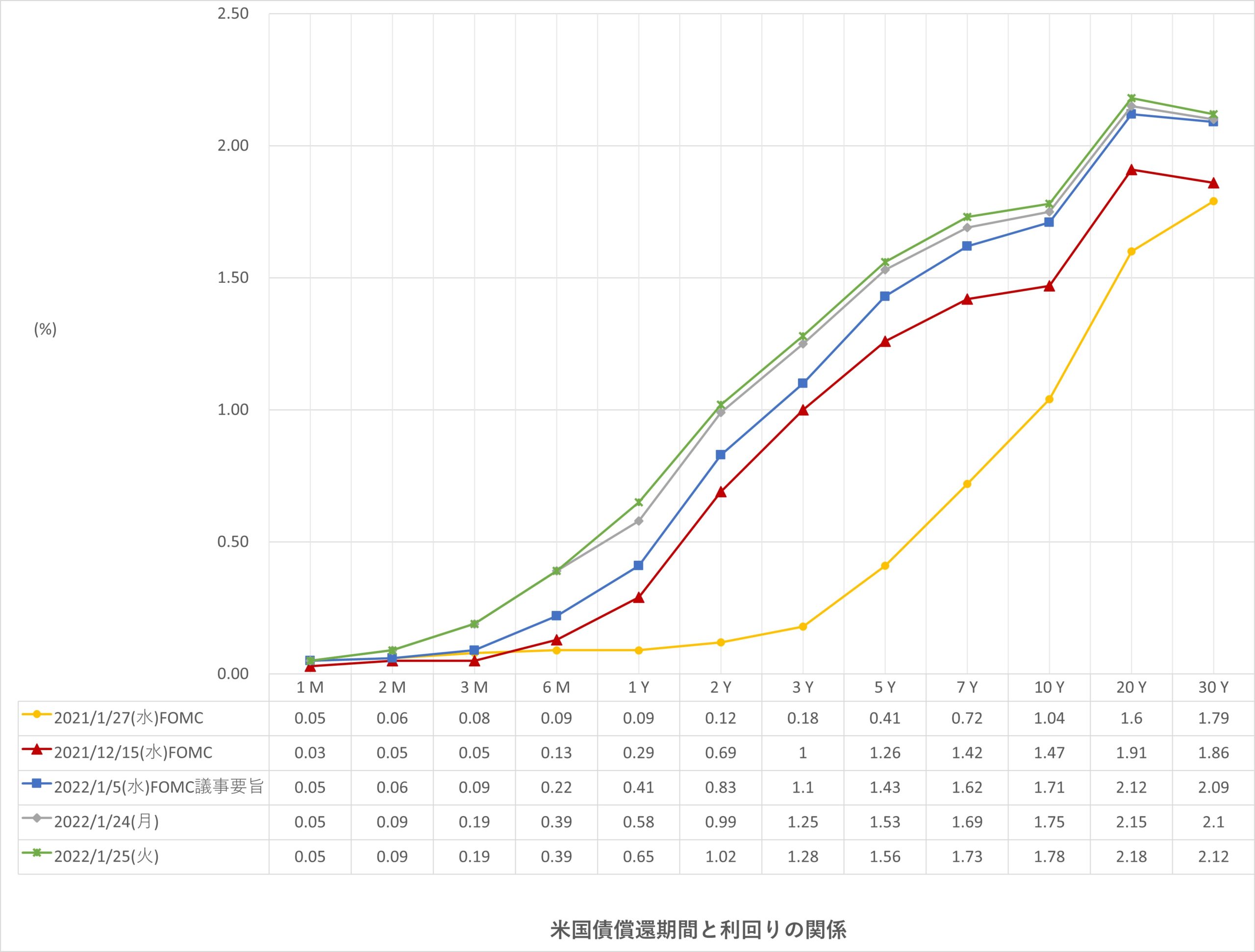

米国債イールドカーブ

- 1/25(火)は1/24(月)よりも全体的に利回り上昇しました。

- 2021年1月FOMCから2022年1月までに利回りが大きく上昇している(特に短期、中期)

- 2021年12月FOMCには、20年と30年利回りが逆イールドしており現在も継続中

- 2022年1月FOMC議事要旨公表後も利回り上昇中

材料まとめ

ドル買い材料

- 金融政策

- 政策金利:2021.12.15 FOMCで2022年末までに0.25%ずつ3回利上げ方針

- 米国FOMC議事要旨公表(1/5)→3月利上げ開始の可能性とバランスシート縮小示唆→織り込み増加

- 1/25~26 FOMC予想:3月利上げ開始、利上げ予想1回(0.25%)

- 日米金利差拡大:米国は金融引き締め、日本は金融緩和継続

- 政治、経済

- 暖房用と米経済回復による原油需要拡大→需要ひっ迫警戒感→原油価格上昇→インフレ高進懸念→米利上げ織り込み→米国債金利上昇

- 米国インフレが一時的(transitory)でなく持続的:エネルギー需要増&供給不足、労働賃金上昇→利上げ観測前進

- 米国雇用統計(1/7):失業率(ほぼ完全雇用)と平均時給が良好。→インフレ懸念

- 高インフレに伴うバイデン政権支持率低下

- 要人発言

- 米国金融当局者の相次ぐタカ派発言。一般的にはドル買い材料のはずですが、最近はドル売りで反応することも多く、材料としての判断が難しい。

- 新型コロナ

- オミクロン株はデルタ株に比べて重症化事例が少ない→経済活動回復期待

- ワクチンや経口薬開発が進んでいる→経済活動回復期待

- FDAワクチン諮問委員:オミクロン株のピークは2~3週間の見込み

ドル売り材料

- 金融政策

- 1/25~26FOMC予想:3月利上げ開始、利上げ0.5%以上、2022年利上げ回数4回以上。一部金融関係者から強烈なタカ派予想あり。もし、その通りになれば「トリプル安(株、債券、ドル)→ドル売り→リスクオフ円買い」の可能性高い。

- 政治、経済

- 米国貿易赤字が過去最大規模

- 米国小売売上高(1/14):サプライズの弱い数値。米国GDP悪化の懸念大。

- 世界経済が回復する中、欧州株、アジア新興市場株や債券、資源国通貨、金や銀に資産を移すべきとのマネーマネージャーが増えているとの報道(1/13, Bloomberg)

- 気候変動・社会保障関連歳出法案:マンチン上院議院反対で採決先送り

- 中国春節の7連休(1/31~2/6):中国国内での消費のためにドル保有投資家や企業がドルを人民元に両替。中国の経済規模は大きいたドル売り人民元買いの影響が大きいと推測。

- 新型コロナ

- オミクロン株の感染拡大や重症化リスクが払拭されていない→経済活動停滞や景気回復鈍化懸念→利上げ時期後退の可能性

- オミクロン株はデルタ株より入院率は低いが医療システム逼迫懸念

- 米国内のワクチン接種率向上しない、マスクをしない人も多い→感染拡大で人員不足

- 地政学リスク

- 台湾情勢を巡る米中関係悪化

- ウクライナ情勢を巡る露・欧米関係の緊迫化:ロシア、米国、NATOの協議不調。ロシアのウクライナ侵攻の懸念増大→ロシア制裁でドル決済が使えなくなったら、ロシアはドル売り中国人民元買いの可能性

円買い材料

- 金融政策

- 日銀、量的緩和じわり修正 国債保有残高13年ぶり減少(1/5, 日経新聞):弱いながらも実質的なテーパリングとも考えられます。

- 1/25~26FOMC予想:3月利上げ開始、利上げ0.5%以上、2022年利上げ回数4回以上。一部金融関係者から強烈なタカ派予想あり。もし、その通りになれば「トリプル安(株、債券、ドル)→ドル売り→リスクオフ円買い」の可能性高い。

- 要人発言

- 山際経済再生大臣「新しい資本主義は株価を意識しません」(1/13, プライムニュース)

- 新型コロナ

- 世界中で新型コロナのオミクロン株感染拡大:英国やドイツでもロックダウンが実施されるようなら株価下落でリスクオフ円買いあり得る。

- 地政学リスク

- 台湾情勢を巡る米中関係やウクライナ情勢を巡る露・欧米関係の緊迫化。1/18 ホワイトハウス「ロシアはいつでもウクライナを攻撃する可能性がある」「非常に危険な状況」

- 北朝鮮の軍事行動:ミサイル発射は1月に4回

- IMM通貨先物

- 1/18時点、円ショート縮小(ネット-80,879、前週比+6,646)

円売り材料

- 金融政策

- 2021.12.17 に引き続き、2022.1.18日銀金融政策決定会合で、政策金利-0.1%維持、金融緩和継続、必要なら追加緩和方針。

- 日本以外でテーパリングや利上げ実施する国が増加→円を売って海外通貨買って利回りが良い海外国債などに投資した方が良い。

- 要人発言

- 2022.1.18 日銀金融政策決定会合で、黒田総裁「利上げや緩和的な政策変える必要ないし議論もない」

- 経済

- 原油など資源価格高騰→輸入物価上昇→資源輸入への支払い増→日本の経常収支悪化

- 新型コロナ

- 日本国内での新型コロナ感染急拡大(1/19, 全国で初の4万人超感染)

- 日本政府 「まん延防止等重点措置」 13都県に1/21から適用。期間は1月21日から2月13日の約3週間。25日には8都府県追加予定。

- トヨタ、コロナ拡大で工場稼働停止を延長-減産規模は計6万5000台に(1/24, Bloomberg)

テクニカル分析

ドル円チャート

- 月足: トレンドラインで反発し上昇トレンド継続中ですが、トレンドラインまで下落。下値目処は月足押し安値113.051。上値目処は2017年1月の118円台前半。

- 週足: トレンドラインを下抜けて20MA付近まで下落。下値目処は押し安値112.818。

- 日足: 下降トレンド中のため、トレンドライン上抜けまでは下目線。

トレンドラインと日足押し安値113.571まで下落し、113.571到達後は反発上昇中。上値目処は日足トレンドライン付近の抵抗114.128。

113.571下抜ければ下値目処は週足押し安値112.818。 - 4H足: Wボトムを形成し、ネックラインの4H足戻り高値113.961と20MA、更にはトレンドラインに到達。

ここを上抜ければ、上値目処は日足トレンドライン付近の抵抗114.128。その上は200MA付近の戻り高値114.469、更に下落起点114.814(日足20MA付近)

日足押し安値113.571下抜ければ、下値目処は週足押し安値112.818。 - 1H足: レンジ上限推移中。戦略は4H足と同じ。

- 15M足: レンジ上限推移中。戦略は4H足や1H足と同じ。

【シナリオ】

(A) 4H足戻り高値113.961、20MAかつトレンドライン上抜ければロング狙い。上値目処は日足トレンドライン付近の抵抗114.128。その上は4H足200MA付近114.469、更に下落起点となった114.814(日足20MA付近)。

(B) 日足押し安値113.571下抜ければショート狙い。下値目処は週足押し安値112.818(前日と同じ狙い)

【考察】

シナリオ(A)で日足トレンドライン付近の抵抗114.128に到達しましたが、その後は再びレンジ推移となりました。やはりトレンド狙いだけでなくレンジトレードも考える必要があるようです。

また、10:30 15M足レンジ上限から失望売り狙える位置がありました。「レンジ上限からネックライン抜け下落→レジサポ→20MAで抑えられて下降ダウ転換→ショート可」。このようなパターンは逃さないようにしたい。

コメント