ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)1/23の欧米マーケット影響:日銀共通担保資金供給オぺの影響継続、リスクオン円売り継続でドル円上昇。NYマーケットからは材料不足で小幅推移。130.7付近で引けており、131.000がレジスタンスとして意識されそう。

(2)米国経済指標(⑥):PMI速報値、リッチモンド連銀製造業指数

(3)米国要人発言(②):2月FOMC前ブラックアウト期間。よって、いつもの様にニック・ティミオラスWSJ記者(Twitter)への注目度アップ。

(4)その他:米国主要企業決算

1/24は注目度が高い米国経済指標や米国主要企業決算が相次ぐ。先週は、米国経済指標悪化のドル売りには比較的素直な動きを示しており、今週も判りやすい動きを示すか注目したい。

ドル円上昇継続の想定だが、経済指標等の材料で戻されて日足上ヒゲで引ける可能性もありそう。

モーニングサテライト、ドル円参考情報

ドル円予想レンジ:129.50~132.00

日銀政策修正期待が一旦後退で日本の金利低下。一方、昨日は米国金利上昇。よって日米金利差拡大でドル高方向。目先はこのような展開が続く見込み。

注目ポイント:国債金利よりスワップ金利が重要

昨年までは米国金利だけでドル円が決まっていたが、12月日銀会合サプライズ(変動幅拡大)辺りからは日本金利への市場注目度が高まっている。

日本10年国債金利は政策変更を受けて0.50%まで上昇したが、市場は今後のYCC撤廃等を期待して、いずれ1.00%まで上昇期待あるなかでも、0.50%で抑えられている。

そこで、市場のYCC撤廃期待をより反映しやすいスワップ金利が注目。昨年4月以降、10年国債金利は0.50%上限に張り付いた状況だが、10年スワップ金利は上がって1/13に掛けて一時1.00%台になっていた。

ドル円と日米10年国債金利差は連動してきた。しかし、昨年12月以降、日銀政策変更や期待から円買いでドル円下落しているが、日米金利差はあまり動いていない状態が続いていた。

一方、ドル円と10年スワップ金利差は連動性が高い。昨年12月は連動していないが、1/13に掛けての大幅円高局面ではスワップ金利差縮小と共にドル円下落していた。足元、日銀が金利を抑え込んでいるので金利差拡大でドル円上昇している。

しかし、スワップ金利差拡大するとドル円上昇が続くという訳ではない。スワップ金利は国債買い入れの影響及びにくいが、1月日銀会合で導入された共通担保オペ拡充による影響が出てきている。

共通担保オペの効果があるということで、スワップ金利が押し倒しされる状況が続くと、日米金利差拡大でドル円一段高の可能性がある。

しかしながら、国債買い入れや共通担保オペで金利を抑えているのは不自然。よってYCC政策は撤廃される期待は残っているため、日本のスワップ金利もいずれは上昇し、日米金利差縮小してドル円下落し年末にかけて110円方向にいく可能性は残っている。

目先、ドル高円安だが、中長期的には円高方向の可能性が高い。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

欧州マーケット(17:00~25:30)

20:37 米国主要企業決算

ゼネラル・エレクトリック(Reuters)

売上高:予想221億ドル、結果217.7億ドル(×)

EPS:予想1.16ドル、結果1.24ドル(◎)

20:56 米国主要企業決算

スリーエム(3M)

売上高:予想80.4億ドル、結果80.7億ドル(◎)

EPS:予想2.36ドル、結果2.28ドル(×)

NYマーケット(23:30~30:00)

23:45 経済指標

米国PMI速報値1月度(Bloomberg)

基準50。景気先行性高いため注目度高い。速報値は確報値より注目度高い。

製造業:前回46.2、予想46.4、結果46.8(◎)

サービス業:前回44.7、予想45.2、結果46.6(◎)

総合:前回45.0、予想46.1、結果46.6(◎)

【考察】サプライズの強い数値でドル円急騰

24:00 経済指標

米国リッチモンド連銀製造業指数1月度

基準0、前回1、予想-4、結果-11(×)

【考察】サプライズの弱い数値でドル円急落。

27:00 経済指標

米国2年債入札(Upcoming Auctions)

「入札好調→利回り低下→ドル売り材料」、「入札不調→利回り上昇→ドル買い材料」

最高落札利回り:前回4.373%、結果4.139%(◎)

【考察】入札好調で2年債低下でドル売り。しかし、円売りも重なりドル円動き薄。

30:07 米国主要企業決算

マイクロソフト(Bloomberg)

売上高:予想531.3億ドル、結果527.5億ドル(×)

EPS:予想2.31ドル、結果2.32ドル(◎)

東京マーケット:リスクオフ円買い強くドル円下落。

欧米マーケット:欧州オープン前から米国債利回り低下のドル売り強くドル円下落継続だったものの、オープン後は欧州景気悪化リスクオフドル買いが強まりドル円上昇。その後、米国PMIの強い数値で上昇、米国リッチモンド連銀製造業景気指数の弱い数値で急落。しかし、130.16で引けて何とか130円台キープ。

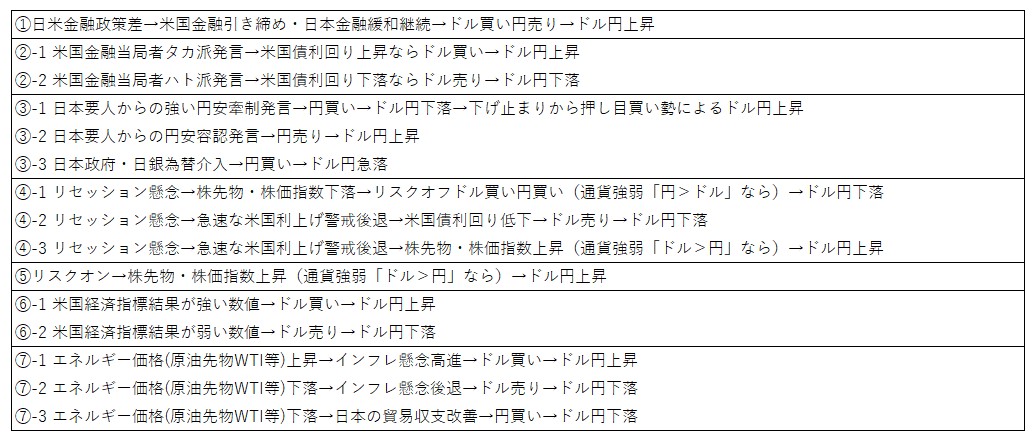

ファンダメンタルズ材料とドル円の関係

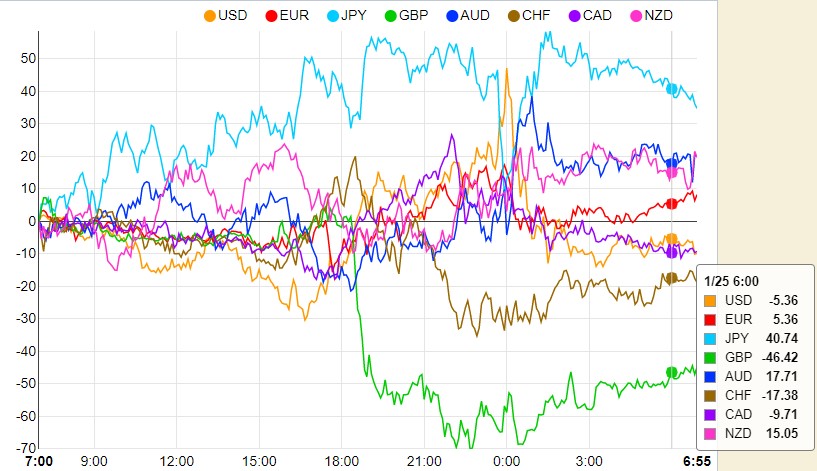

通貨強弱

NYマーケットクローズ時点の通貨強弱

- JPY(リスクオフ通貨):

- AUD(資源国リスクオン通貨):

- NZD(資源国リスクオン通貨):

- EUR(リスクオン通貨):パネッタECB専務理事のハト派発言で売り。シムカス・リトアニア中銀総裁のタカ派発言で買い。

- USD(基軸通貨):米国PMI速報値の強い数値で買い。米国リッチモンド連銀製造業指数の弱い数値で売り。

- CAD(資源国[産油国]リスクオン通貨):

- CHF(リスクオフ通貨):

- GBP(リスクオン通貨):英国非製造業PMI速報値の弱い数値で売り。

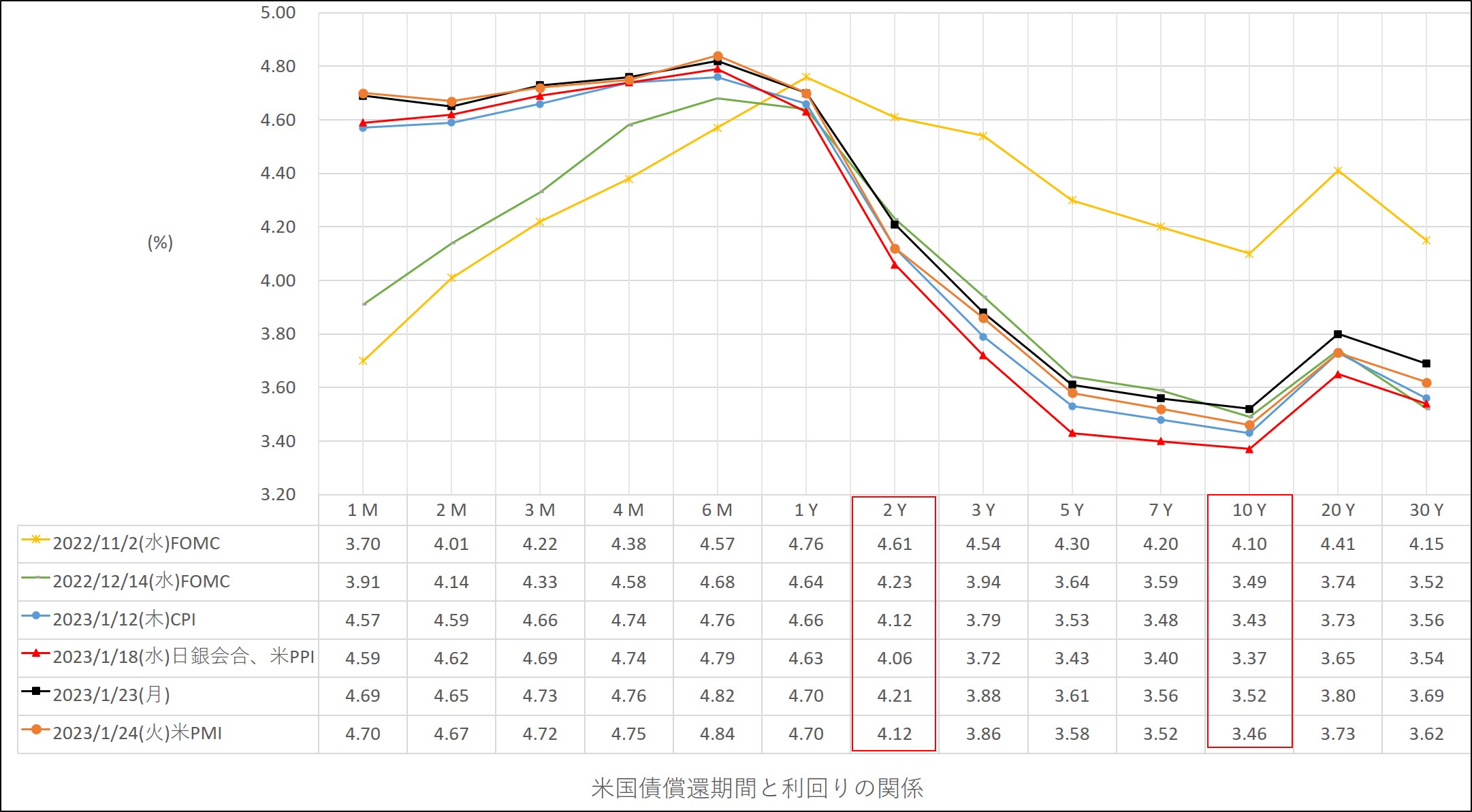

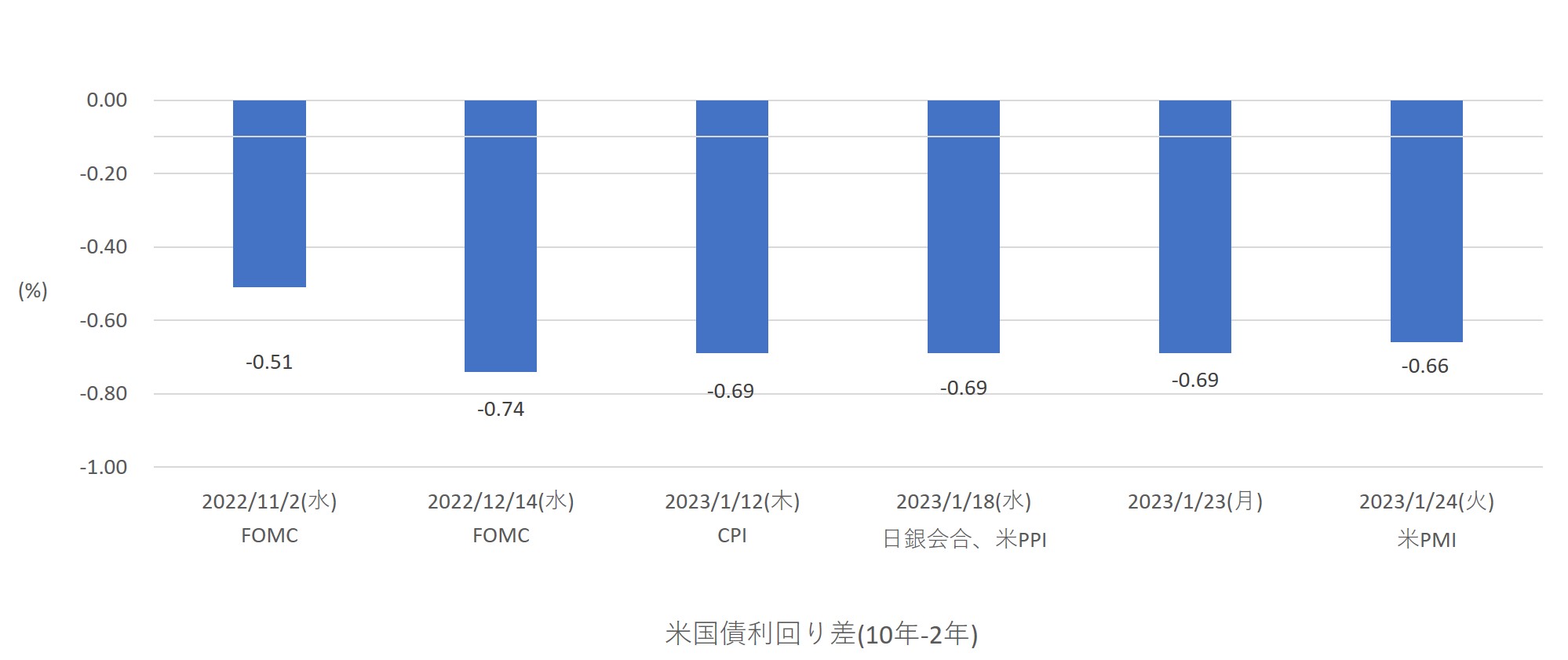

米国債イールドカーブ

1/24(火)は1/23(月)に対してベア(短期金利低下、長期金利低下、逆イールド縮小)でドル売り・ドル買い材料交錯。日足ドルインデックス低下。よって、日足ドル円陰線は金利低下のドル売り影響が強い。

2月FOMCでの利上げ幅0.25%市場コンセンサスは、99.1%から98.6%へ低下(CME FedWatch Tool)

テクニカル分析

ドル円トレード

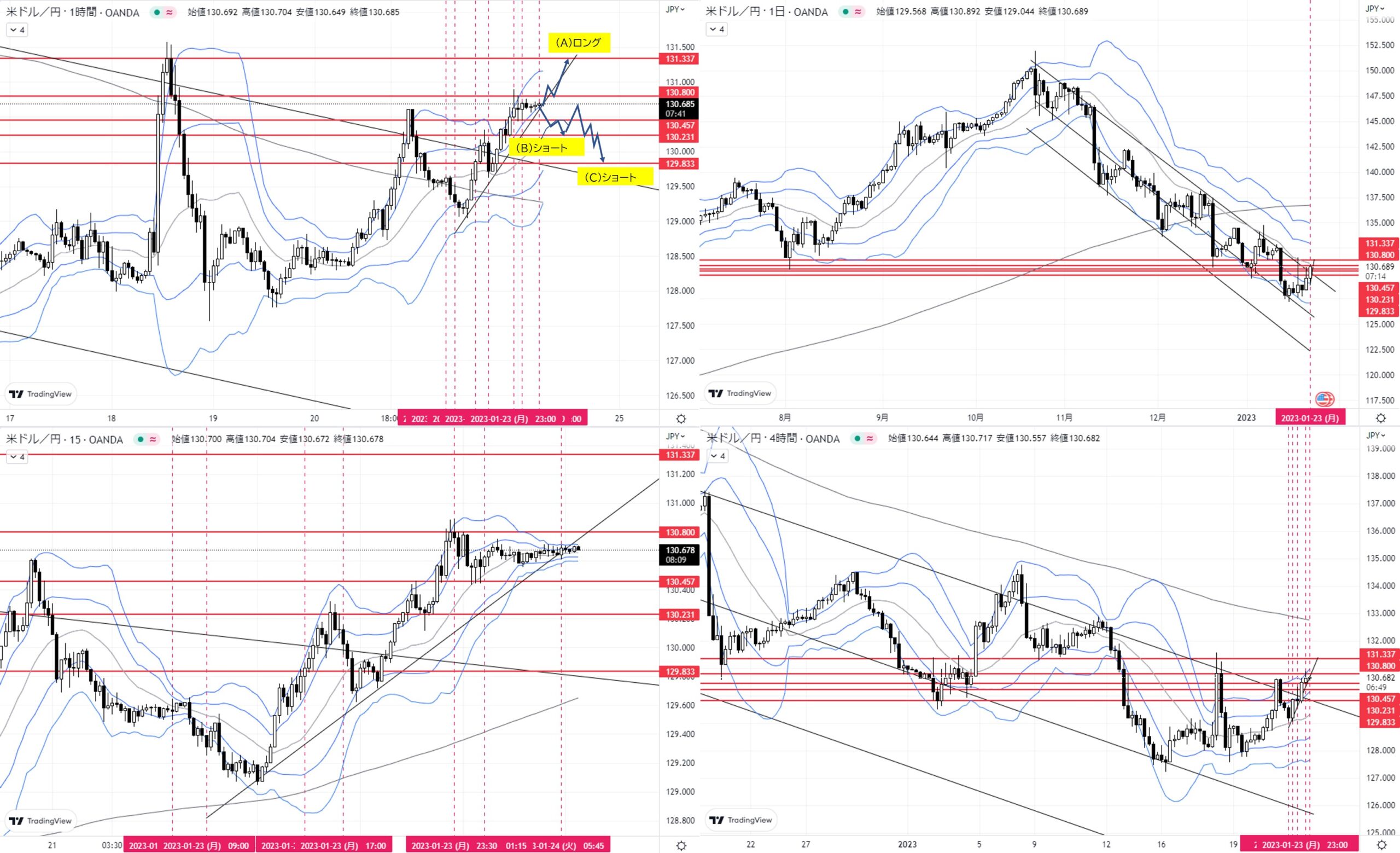

- 月足:12月大陰線で引け。ボリンジャーバンド+1σ下抜け。

- 週足:1/23週、陽線形成中。下降トレンドの調整波。

- 日足:1/23陽線。上昇勢い強いが、下降チャネル上限かつ20MA付近のため下落圧力高まり、揉み合う可能性あり。

- 4H足:レンジ。

- 1H足:上昇トレンドからレンジ移行中。

- 15M足:レンジ。ボリンジャーバンドスクイーズ。

【シナリオ】

①ロング

(A)日足陽線の勢いに乗って15M足レジスタンス130.800上抜け→レジサポ→目標1H足レジスタンス131.337

②ショート

(B)1H足サポート130.457下抜け→1H足20MA下、4H足ボリンジャーバンド+1σ下、レジサポ→目標1H足サポート130.231

(C) (B)ショート後、上昇→1H足ダウでサポート130.231下抜け→目標4H足サポート129.833

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

・130.457下抜け→下ヒゲピンバーのため(B)ショート見送り

・130.231下抜け→1H足ダウなし→(C)ショート見送り

トレード1

米国PMIの強い数値→130.800上抜け→レジサポなし→(A)ロング

ロング:130.815

S/L:130.554

獲得pips:-26.1

1月通算:12勝8敗、勝率60.0%、平均RR 2.04、獲得Pips +314.2

コメント