ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)2/1の欧米マーケット影響:事前はパウエルFRB議長が強いタカ派発言が見込まれていた中、総じてサプライズのハト派発言でドル円急落。

(2)米国経済指標(⑥):米国非農業部門労働生産性指数・単位労働コスト速報値

(3)米国要人発言(②):

(4)その他:米国企業決算、BOE政策金利・声明・議長会見、ECB政策金利・声明・議長会見

2/2は、パウエルFRB議長のハト派発言影響を引き継いでドル円下落優勢と想定。

モーニングサテライト、ドル円参考情報

本日のドル円予想レンジ:128.00~130.00

FOMCでは市場予想通り0.25%利上げと、利上げペースが一段と減速。

声明文やパウエル議長会見では、インフレ圧力の弱まりに言及があり、株高などの市場楽観論への牽制も限定的であった。

FRBは利上げ継続姿勢は維持しているが、市場では利上げ休止が近づいているとの見方から、金利低下、ドル安の反応となっており、ドル円は上値の重い展開が予想される。

注目ポイント:ECBのタカ派姿勢維持とユーロ高

本日はECBが金融政策を決定する。市場では0.50%追加利上げが確実視されており、利上げペースを減速させたFRBと比較して相対的なタカ派姿勢が示されそう。

注目は3月以降の利上げペースだが、ECBは0.50%利上げ継続の姿勢を維持し、今年前半はFRB以上のペースでの利上げを続けそう。

ユーロドルと5年金利差(独-米)は昨年8月から9月にかけて、一時的に相関が崩れた。米国金融市場の混乱やエネルギー危機への懸念などにより、債券と同時に通貨も売られる危機的な状況であったが、足元はユーロ圏の金利上昇に対してユーロ高で反応する傾向が回復している。

ECB利上げが素直にユーロ買いに繋がりやすい環境と言えそう。

ユーロ圏ではエネルギー危機への懸念が大きく後退し、景気後退リスク低下していることもユーロに好材料。昨年秋に掛けて歴史的高値に高騰していた天然ガス価格は足元ではウクライナ紛争開始前までの水準に低下しており、ユーロ高トレンドへの転換に繋がっている。

少なくとも今年の夏場までは、エネルギー危機がユーロ圏の景気失速につながる可能性は低く、ユーロにとってプラス。

ユーロ圏では昨年2月以降、経常収支が赤字化していたこともユーロ安圧力になっていたが、天然ガス価格低下などを背景に、11月には経常黒字を回復している。需給面でもユーロ安圧力は低下しており、当面はユーロ高圧力の高い状況が続く見込み。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

TOM効果

株式投資の月末安・月初高アノマリー。期間は営業日ベースでの月末3日間程度、月初3日間程度。

月末の損益確定、毎月一定額を積み立てる投資信託などの購入が月末・月初に集中しやすい。株式購入で株高・円売り→ドル円上昇材料、株式売りで株安・円買い→ドル円下落材料になり得る。

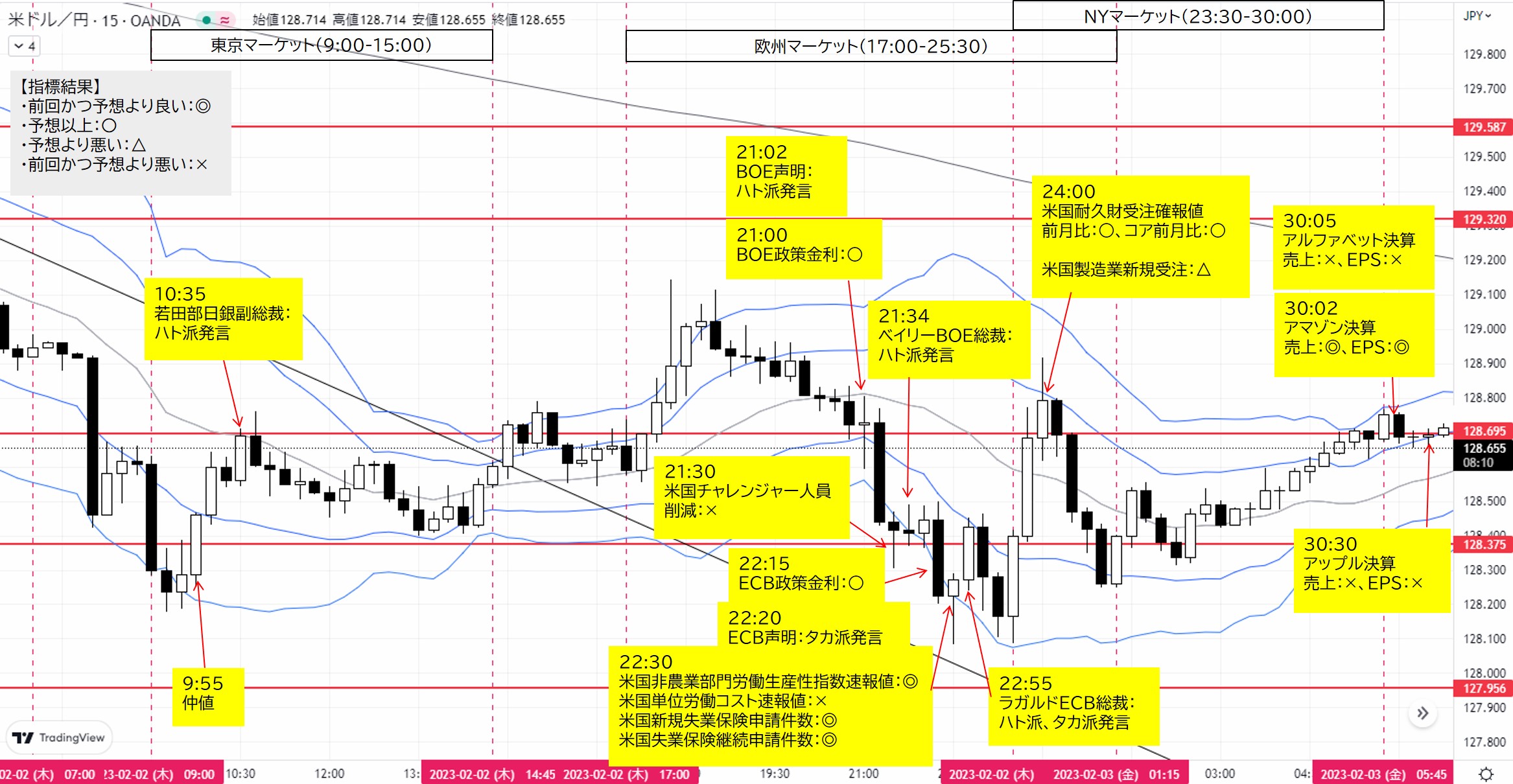

10:35 要人発言

若田部日銀副総裁(Bloomberg)

「引き続き金融緩和を進めていく」

【考察】ハト派発言でドル円上昇。しかしサプライズなく影響薄。

欧州マーケット(17:00~25:30)

21:00 経済指標

BOE(英国中銀)政策金利2月度(Bloomberg)

前回3.50%、予想4.00%、結果4.00%(○)

21:30 経済指標

米国チャレンジャー人員削減1月度(Bloomberg)

米国雇用統計の2日前に発表。「前回より高い数値→ドル売り材料」、「前回より低い数値→ドル買い材料」

前年比:前回129.1%(改定)、予想-、結果440.0%(×)

22:15 経済指標

ECB政策金利2月度(Bloomberg)

前回2.50%、予想3.00%、結果3.00%(○)

22:30 経済指標

米国非農業部門労働生産性指数速報値第4四半期

農業部門を除いたモノとサービスを生産する労働者の生産性を把握する指標。

前期比:前回0.8%(改定1.4)、予想2.5%、結果3.0%(◎)

米国単位労働コスト速報値第4四半期

前期比:前回2.4%(改定2.0)、予想1.5%、結果1.1%(×)

22:30 経済指標

米国新規失業保険申請件数

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回18.6万件(改定)、予想19.4万件、結果18.3万件(◎)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回167.5万件(改定166.6)、予想168.5万件、結果165.5万件(◎)

NYマーケット(23:30~30:00)

24:00 経済指標

米国耐久財受注確報値12月度

前月比:前回5.6%(改定)、予想5.6%、結果5.6%(○)

コア前月比:前回-0.1%(改定)、予想-0.1%、結果-0.2%(○)

24:00 経済指標

米国製造業新規受注12月度

前月比:前回-1.8%(-1.9)、予想2.2%、結果1.8%(△)

30:02 米国主要企業決算

アマゾン(Bloomberg)

売上高:予想1,454.2億ドル、結果1,492.0億ドル(◎)

EPS:予想0.18ドル、結果1.39ドル(◎)

30:05 米国主要企業決算

アルファベット(Bloomberg)

売上高:予想765.3億ドル、結果760.5億ドル(×)

EPS:予想1.18ドル、結果1.05ドル(×)

30:30 米国主要企業決算

アップル(Bloomberg)

売上高:予想1216.5億ドル、結果1171.5億ドル(×)

EPS:予想1.94ドル、結果1.88ドル(×)

東京マーケット:2/1パウエルFRB議長のハト派発言を引き継ぎドル円下落スタート。しかし、その後はBOEやECB会合への警戒感のためか、方向感ない動き。

欧米マーケット:BOEやECB会合前警戒感や通過後の材料交錯でドル買い・円買いでドル円乱高下し方向感なし。

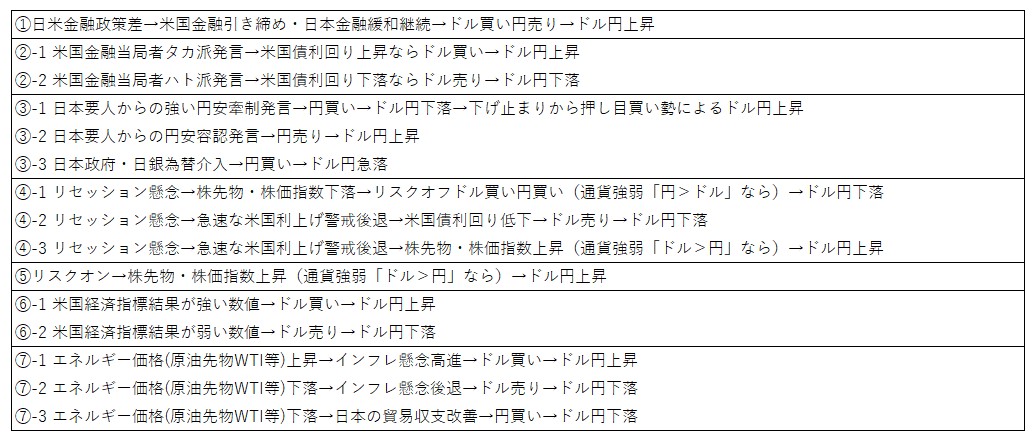

ファンダメンタルズ材料とドル円の関係

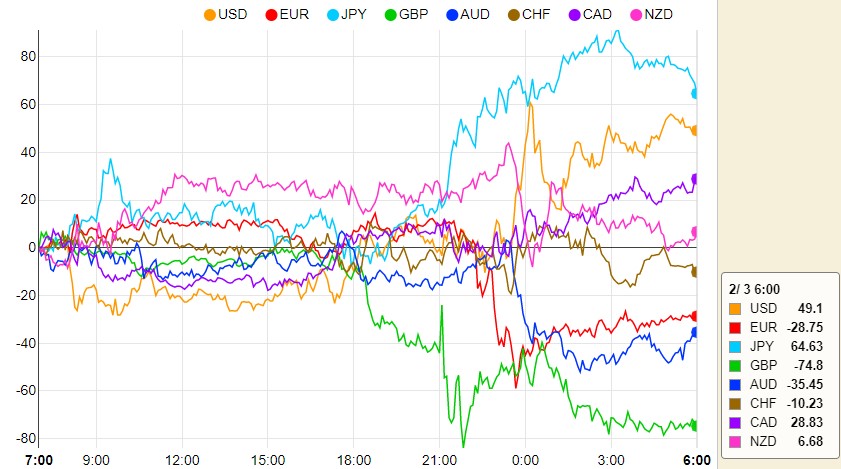

通貨強弱

NYマーケットクローズ時点の通貨強弱

- JPY(リスクオフ通貨):

- USD(基軸通貨):

- CAD(資源国[産油国]リスクオン通貨):

- NZD(資源国リスクオン通貨):

- CHF(リスクオフ通貨):

- EUR(リスクオン通貨):ECB利上げ打ち止め期待→欧州国債利回り低下で売り。

- AUD(資源国リスクオン通貨):

- GBP(リスクオン通貨):タカ派声明で買い。インフレ見通しの大幅下方修正で英国債利回り低下で売り。

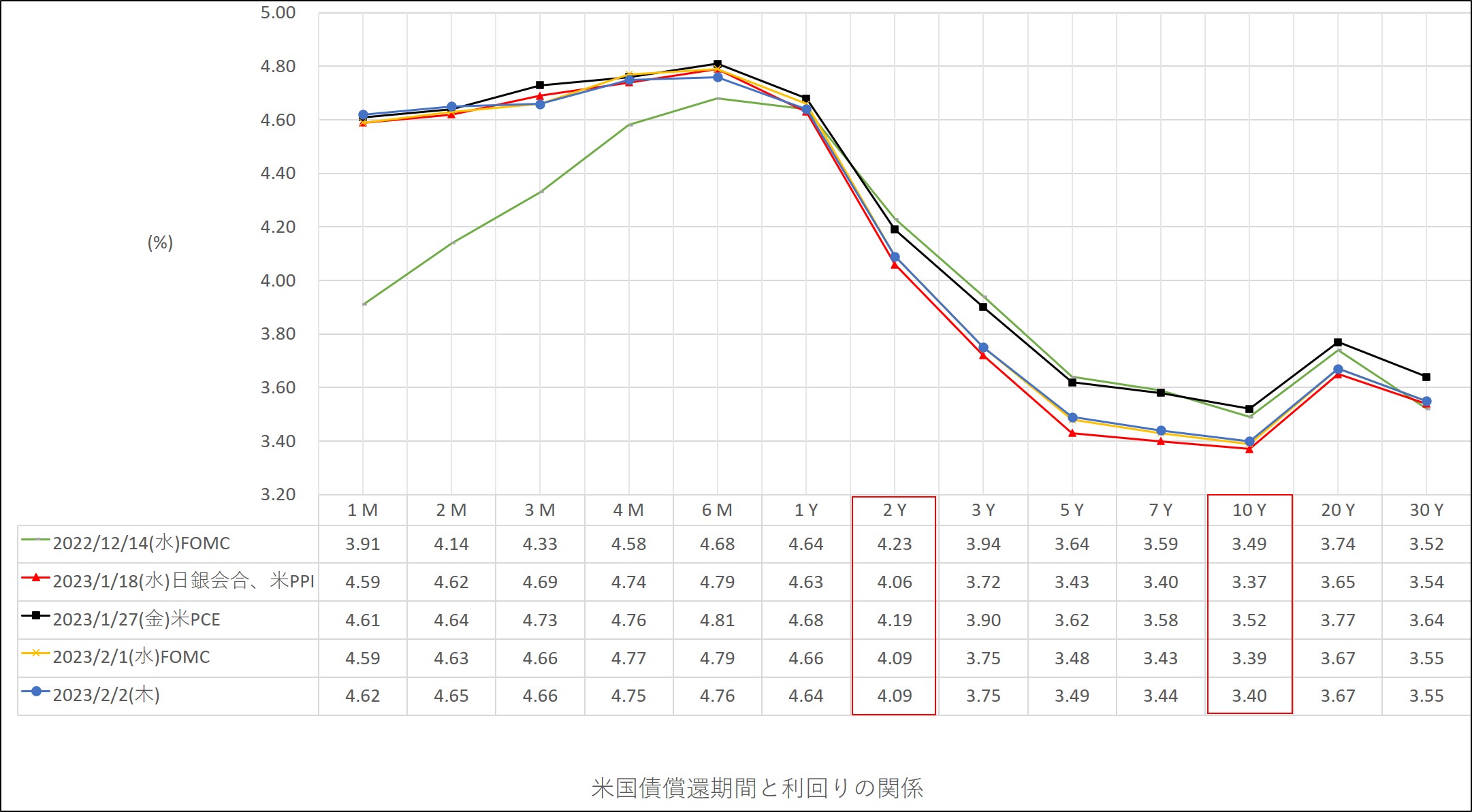

米国債イールドカーブ

2/2(木)は2/1(水)に対して短期金利同等、長期金利上昇、逆イールド拡大でドル買い・売り材料交錯。しかし、総じて同程度であるため、ドルインデックス日足陽線はイールドカーブとの関係ない動き。よって、ドル円日足陰線もドルの影響小さく、円買いの影響が大きい。

3月FOMCでの利上げ幅0.25%市場コンセンサスは85.6%(CME FedWatch Tool)

テクニカル分析

ドル円トレード

- 月足:2月陰線形成中。ボリンジャーバンド+1σ下抜け。

- 週足:1/30週、陰線形成中。

- 日足:2/1大陰線。20MA付近からボリンジャーバンド-1σへ急落。

- 4H足:下降トレンド。

- 1H足:下降トレンド。

- 15M足:下降トレンドからレンジに移行中。

【シナリオ】

①ロング

(A)1H足レジスタンス129.320上抜け→レジサポ→目標1H足レジスタンス129.587

②ショート

(B)15足サポート128.695下抜け→レジサポ→目標1H足サポート128.375

(C)1H足サポート128.375下抜け→レジサポ→目標1H足サポート127.956

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

トレード1

128.695下抜け→レジサポ→(B)ショートショート:128.365

T/P:128.374

獲得pips:+20.8

トレード2

128.375下抜け→レジサポ→(C)ショート

ショート:128.365

S/L:128.567

獲得pips:-20.2

2月通算:1勝1敗、勝率50.0%、平均RR 2.08、獲得Pips +0.6

コメント