ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 先週末NYマーケットの流れ引継ぎ

市場予想を遥かに上回る増加でサプライズ。事前に金融当局者からのネガティブ発言が相次いで多くの投資家が身構えていた中での強い数値だったことも反動となって、「米国債利回り2年,10年急騰→ドル買い」、ドル円急騰しました。

また、米国債利回り急騰で株価指数急落になるとか考えましたが、米企業決算総じて強いことで株価指数を支えたよう。つまり、「株価指数急落→円買い」が生じにくい環境です。

従って、本日もドル円上昇しやすいと考えます。

2. 注目要人発言

ラガルドECB総裁

ECB理事会後の会見(2/3)ではインフレリスクへ言及し、今年の利上げ否定しなかったことが、タカ派と捉えられました。その結果、「強烈なユーロ買い→ドル売り円売り」が生じ、ドル売りが強かったことでドル円下落となりました。

ここで考えられるのは2点

①2/3に引き続きタカ派発言

サプライズではないですが、ユーロ買いは続きやすい。しかし、米雇用統計の強い結果を受けて「米国債利回り上昇→ドル買い」も強い状況ですから、強いドル売りにはなりにくい。一方、円売りにはなりやすいと考えられます。

つまり、「ユーロ買い→ドル動きにくい、円売り」→通貨強弱「ドル>円」→ドル円上昇になると推測します。

②急激にユーロ買いを警戒してユーロ高牽制発言

一時的に、「ユーロ売り→ドル買い円買い」になりやすい。しかし、米雇用統計の強い結果を受けてドル買いが円より強いと考えられることから、ドル円上昇になると推測します。

従って、①と②のどちらでも、ユーロが動くならドル円上昇と考えますが、より大きな上昇が見込めるのは②のはず。

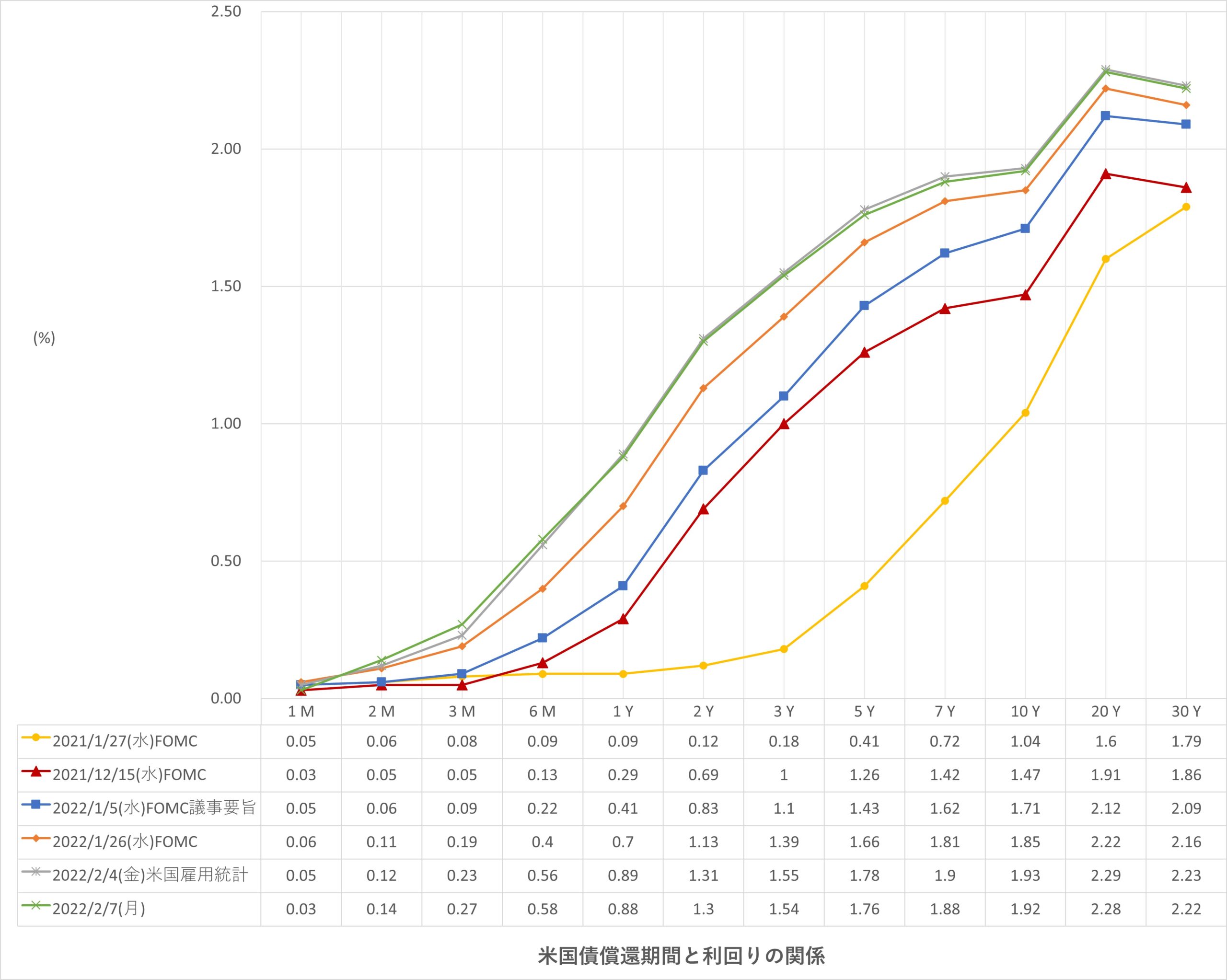

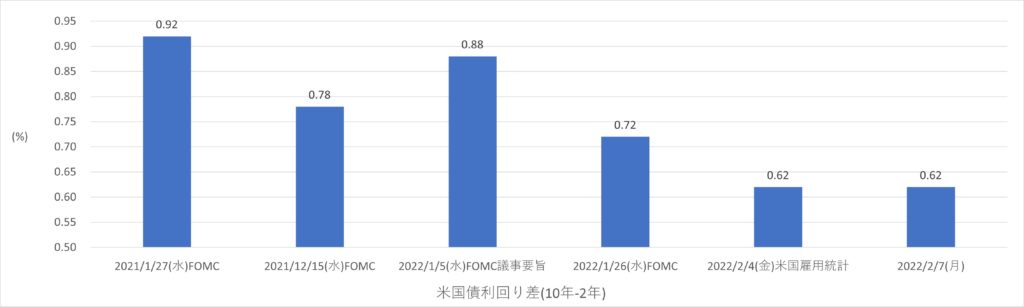

3.米国債イールドカーブ

2/4(金)は、2/3(木)だけでなく1/26FOMCに対して、ベアフラットニング(長短金利が上昇しかつ長短金利差縮小)となりました。景気過熱や金融引き締めを示唆しておりドル買い材料と考えられます。

4.ウクライナ情勢緊迫化

バイデン政権は着々と対ロシア制裁案を協議(1/29,Bloomberg)

ロシアのラブロフ外相とブリンケン米国務長官の電話会談も事態の打開に至らず(2/1, Bloomberg)

米軍が東欧に3000人規模の部隊増派しロシアが非難(2/2, Bloomberg)

米国サリバン大統領補佐官「ロシア侵攻は明日にも起こり得るし数週間先かもしれない」「ロシアはいつでも攻撃を仕掛けられるよう軍を展開した」「侵攻は複数の形で行われるかもしれない(サイバー攻撃も示唆」(2/6)

引き続き「地政学リスク→強い円買い→ドル円下落」の可能性に注意すべきと判断します。

突発材料4.の懸念はありますが、総じてドル円上昇優勢と考えます。

マーケットの動き

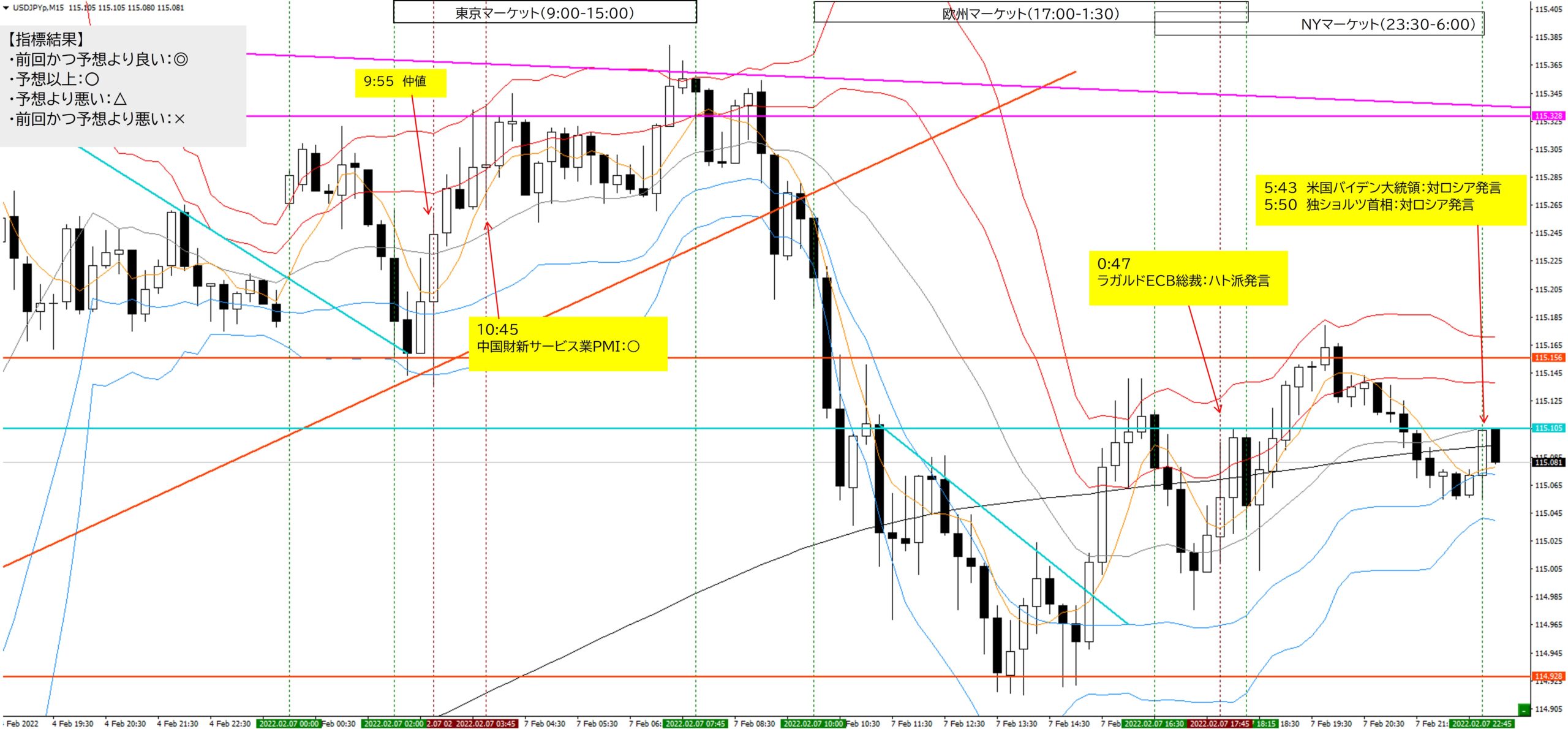

東京マーケット前

7:00 取引開始時間

・ドル円:115.266。先週末終値115.182からギャップアップスタート。15M足右下がりトレンドライン上抜けており、テクニカル分析(A)ロングの流れ。20MAで反発すればロング狙いへ。

東京マーケット(9:00~15:00)

9:00 オープン

・ドル円:115.227。15M足20MAで反発することなく押し安値115.156まで下落。

・日経平均株価:27327.63。先週末終値247425.64からギャップダウンスタート。

先週末NYマーケットの流れ引継いで、日経平均株価上昇を見込んでいましたが、シナリオ外れの可能性大。日本株式市場は、米国雇用統計を受けて急騰した米国債利回りを警戒した動きになったようです。

また、「日経平均株価下落→円買い→クロス円・ドル円下落」しており、東京マーケットは日経平均株価とドル円が相関の動きになると仮定できます。よって、日経平均株価4H足かつ1H足サポート27092.42で反発すれば、ドル円も上昇に転じると推測可。

9:55 仲値

・ドル円:115.231。

オープンから下落しましたが、15M足押し安値115.156を下抜けず、仲値に向かって上昇トレンド継続しました。しかし、20MA下抜けたため、(A)ロング不成立。

一方、115.156は4H足・1H足右上がりトレンドライン付近と一致しており、直後に15M足包み足が発生しており、この時点でロング狙いは可能。押し安値115.156反発のロングシナリオも考えるべきでした。

日経平均株価はサポート27092.42を15M足下ヒゲピンバーで反発→仮説通り、「日経平均株価上昇→円売り→ドル円上昇」となりました。

10:45 経済指標

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

中国財新サービス業PMI:基準50、前回53.1、予想50.5、結果51.4(○)

【見通し】

中国が春節の連休明け。

「中国・春節休暇、観光収入が前年割れ コロナで移動控え」 (2/6, 日経新聞)は、アジア株価にとってマイナス材料。

中国GDP第4四半期、小売売上高12月度、製造業PMIも鈍化しており、サービス業PMIも弱い数値が見込まれています。基準の50を下回っても不思議ではなく、そうなると「日経平均株価下落→円買い→ドル円下落」があり得ます。

【考察】

「前回>結果>予想」となり、前回を上回らなかったためか、日経平均株価やドル円への影響なし。

15:00 クローズ

・ドル円:115.346

テクニカル(A)目標の日足レジスタンス115.328到達後、115.379まで上昇したものの、日足レジスタンスだけでなく右下がりトレンドラインからの売り圧力が強く下落へ。

・日経平均株価:27248.80(前営業日比-191.12円)

欧州マーケット(17:00~1:30)

17:00 オープン

・ドル円:115.256

東京マーケットクローズ後、欧州勢参入から「米国債利回り2年急落→ドル売り→ドル円下落」が加速しました。

20:30

4H足・1H足押し安値114.843まで下落した後、反発して4H足や1H足200MAで支えられれば目標1H足レジスタンス115.156を狙いのテクニカル(C)ロングを予定していたものの、114.843未達。

結果的には、4H足サポート114.928かつ1H足200MAで反発して115.156に到達しました。

振り返れば、4H足サポート114.928は強い反発として機能する可能性があったためにシナリオに加えるべきでした。

NYマーケット(23:30~6:00)

23:30 オープン

・ドル円:115.115

・米国主要3指数:ダウ平均下落、S&P500とナスダックは上昇。まちまちの動きでスタートしました。

0:47 要人発言

ラガルドECB総裁

「インフレは短期的に高水準を維持する可能性が高い」「ボトルネックは緩和の兆候が見られる」「国債買い入れが終了するまでは利上げしない」「いかなる政策調整も段階的になる予定」

ラガルド総裁、政策調整は「漸進的に」行うと明言-利上げ議論が過熱(2/7, Bloomberg)

【考察】

シナリオの①タカ派発言や②ユーロ高牽制発言はなし。しかし、ECB理事会後の会見(2/3)に比べてややハト派的なためか、「ユーロ売り→ドル買い円買い」、ややドル買い強くドル円上昇。

1:30 欧州クローズ

・ドル円:115.050

5:43 要人発言

米国バイデン大統領「ロシアがウクライナへ侵攻すれば、米国、ドイツ、NATOは介入する準備ができている」

5:50 要人発言

独ショルツ首相

「ロシアがウクライナに侵攻すればEUと米国は迅速に対抗措置を講じる」

6:00 クローズ

・ドル円:115.104

・ダウ平均:35091.13(+1.39、0.00%)

・S&P500:4483.87(-16.66、-0.37%)

・ナスダック:14015.66(-82.33、-0.58%)

引け間際に米国主要3指数は全て急落。直前のバイデン大統領やショルツ首相の対ロシア発言を受けてリスクオフと推測します。

ファンダメンタルズ材料とドル円の関係

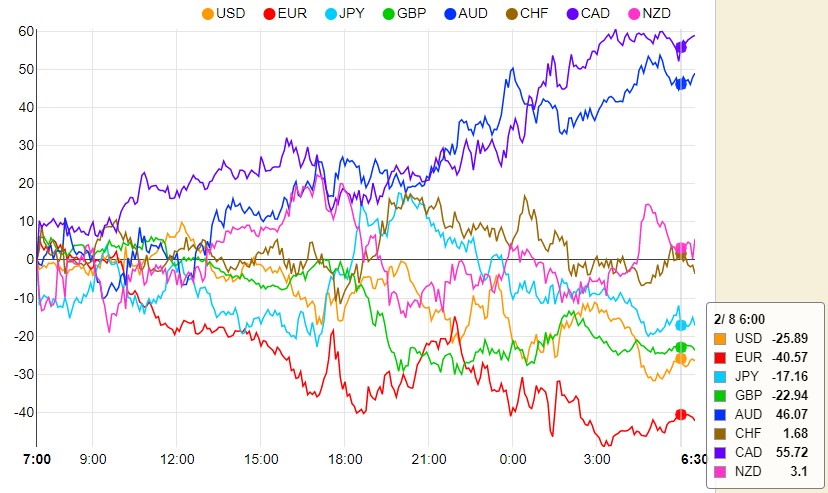

通貨強弱

NYマーケットクローズ時点の通貨強弱

- CAD(資源国リスクオン通貨):前日6位

- AUD(資源国リスクオン通貨):前日8位

- NZD(資源国リスクオン通貨):前日7位

- CHF(リスクオフ通貨):前日4位

- JPY(リスクオフ通貨):前日3位

- GBP(リスクオン通貨):前日5位

- USD(基軸通貨):前日2位

- EUR(リスクオン通貨):前日1位

【考察】

資源国通貨が上位独占。原油先物価格堅調や春節明けの中国株式上昇の効果か。

2/3金融政策会合や総裁発言がタカ派でEURやGBPは先週上位でした。しかし、本日はEURやGBPが下位。これは、金融当局者のややハト派的発言があったことやウクライナ情勢緊迫化で売られやすい状況になったと推測します。

米国債イールドカーブ

- 2/7(月)は2/4(金)に対して、長短金利が下落し長短金利差は変わらないカーブになりました。景気後退や金融引き締め後退を示唆しており、ドル売り材料と考えられます。

材料まとめ

ドル買い材料

- 金融政策

- FOMC(1/26):政策金利据え置き、但し、金融引き締めに前向きな見解(3月テーパリング終了確定、3月利上げほぼ確実)。市場では3月0.5%利上げ観測や年内利上げ5回以上予想見られる。

- 日米金利差拡大:米国は金融引き締め、日本は金融緩和継続

- 政治、経済

- 暖房用と米経済回復による原油需要拡大→需要ひっ迫警戒感→原油価格上昇→インフレ高進懸念→米利上げ織り込み

- エネルギー需要増&供給不足、労働賃金上昇

- 米企業決算総じて良好

- 米国GDP第4四半期(1/27):良好

- 米国雇用統計(2/4):サプライズの強い数値

- 要人発言

- パウエルFRB議長会見(1/26):「利上げとバランスシート縮小可能」「毎回のFOMC会合で、利上げする可能性を排除しない」「金利を引き上げる余地はかなりある」→タカ派発言

- 新型コロナ

- オミクロン株はデルタ株に比べて重症化事例が少ない→経済活動回復期待

- FDAワクチン諮問委員:オミクロン株のピークは2~3週間の見込み

- 地政学リスク

- ウクライナへロシア侵攻すれば米国制裁→ロシア産原油のドル建て決済不可→原油先物価格上昇→インフレ加速

ドル売り材料

- 政治、経済

- 米国貿易赤字が過去最大規模

- 世界経済が回復する中、欧州株、アジア新興市場株や債券、資源国通貨、金や銀に資産を移すべきとのマネーマネージャーが増えているとの報道(1/13, Bloomberg)

- 気候変動・社会保障関連歳出法案:マンチン上院議院反対で採決先送り

- 中国春節の7連休(1/31~2/6):中国国内での消費のためにドル保有投資家や企業がドルを人民元に両替。中国の経済規模は大きいたドル売り人民元買いの影響が大きいと推測。高インフレに伴うバイデン政権支持率低下

- 新型コロナ

- 米国内のワクチン接種率向上しない、マスクをしない人も多い→感染拡大で人員不足

- 地政学リスク

- 台湾情勢を巡る米中関係悪化

- ウクライナ情勢を巡る露・欧米関係の緊迫化:

- ロシア、米国、NATOの協議不調。

- ロシア制裁でドル決済が使えなくなったら、ロシアはドル売り中国人民元買いの可能性

円買い材料

- 金融政策

- 日銀、量的緩和じわり修正 国債保有残高13年ぶり減少(1/5, 日経新聞):弱いながらも実質的なテーパリング。

- 政治、経済

- 長期金利が一時0.185%(2016年1月以来):2/1から大手銀行5行が10年固定の住宅ローン基準金利を0.05~0.10%引き上げ。

- 要人発言

- 岸田首相発言「新しい資本主義」:投資家軽視→リスクオフ株価下落

- 地政学リスク

- 台湾情勢を巡る米中関係

- ウクライナ情勢を巡る露・欧米関係の緊迫化

- 米国サリバン大統領補佐官「ロシア侵攻は明日にも起こり得るし数週間先かもしれない」「ロシアはいつでも攻撃を仕掛けられるよう軍を展開した」「侵攻は複数の形で行われるかもしれない(サイバー攻撃も示唆」(2/6)

- 北朝鮮の軍事行動:ミサイル発射は1月に7回

- IMM通貨先物

- 1/25時点、円ショート縮小(ネット-80,879→-68,273、前週比+12,606)

円売り材料

- 金融政策

- 2021.12.17 に引き続き、2022.1.18日銀金融政策決定会合で、政策金利-0.1%維持、金融緩和継続、必要なら追加緩和方針。

- 日本以外でテーパリングや利上げ実施する国が増加→円を売って海外通貨買って利回りが良い海外国債などに投資した方が良い。

- 要人発言

- 日銀黒田総裁(1/18):「利上げや緩和的な政策変える必要ないし議論もない」

- 政治、経済

- 原油など資源価格高騰→輸入物価上昇→資源輸入への支払い増→日本の経常収支悪化

- 新型コロナ

- 日本政府 「まん延防止等重点措置」 13都県に1/21から適用。期間は1月21日から2月13日の約3週間。27日に18都府県追加。合計34都道府県→日本経済停滞

テクニカル分析

ドル円チャート

- 月足: 上昇トレンド継続。

月足トレンドライン付近まで下落して反発し、ローソク足はトンボ形成。 - 週足: 上昇トレンド継続。先週は長い下ヒゲ陰線形成。

- 日足: 上昇トレンド継続。

日足レジスタンス115.328かつ三角持ち合い上限到達。ここを上抜けたら上目線で上値目処は週足レジスタンス115.555、その上は日足レジスタンス116.107。

下値目処は20MA付近またはサポート114.355。 - 4H足: トレンドラインかつ押し安値114.843下抜けまでは上昇トレンド継続。

直近は上押し目形成中。日足三角持ち合い上抜けで上値目処は週足レジスタンス115.555。

押し安値114.843かつ20MA下抜けで下目線。下値目処は日足レジスタンス114.355。 - 1H足: トレンドラインかつ押し安値114.843下抜けまでは上昇トレンド継続。

サポート115.156で反発すれば上値目処は日足レジスタンス115.328。

押し安値114.843下抜けで下値目処は日足レジスタンス114.355。 - 15M足:押し安値115.156下抜けまでは上昇トレンド継続。

トレンドライン上抜けで上値目処は日足レジスタンス115.328。

押し安値115.156下抜けでラウンドナンバー115.000。

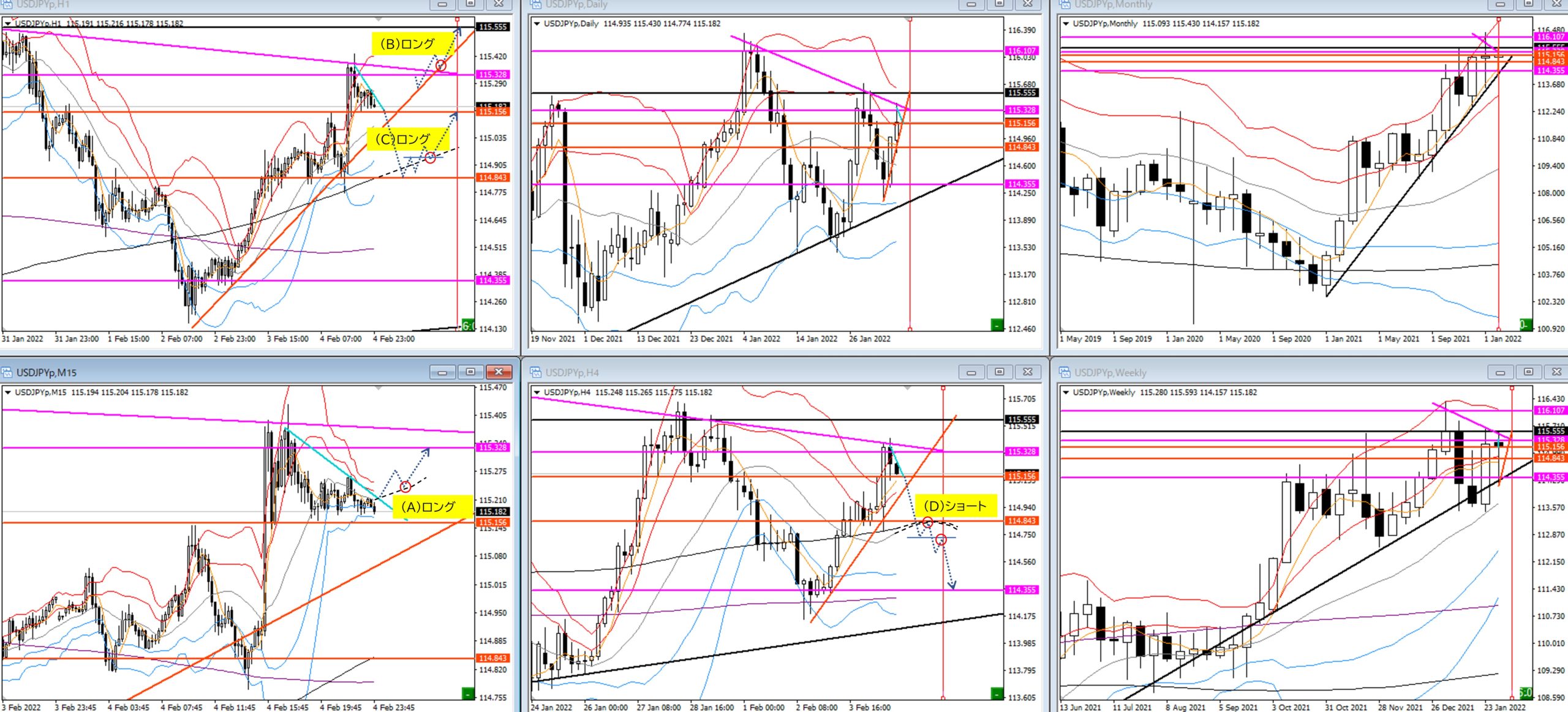

【シナリオ】

①ロング

(A)15M足右下がりトレンドライン上抜けて20MAに支えられれば、目標日足レジスタンス115.328。但し、値幅約10pipsのためスルーでも良い。

(B)日足右下がりトレンドラインかつ日足レジスタンス115.328を上抜けて、4H足・1H足右上がりトレンドラインで反発すれば、目標115.555。

(C)4H足・1H足押し安値114.843まで下落した後、反発して4H足や1H足200MAで支えられれば、目標1H足レジスタンス115.156。

②ショート

(D) 4H足・1H足押し安値114.843下抜けて、4H足20MAや200MAで反発、もしくはその下で15M足レベルでレジサポすれば、目標日足サポート114.355。

全時間足が上昇トレンド継続であるため、ロング狙い優先。

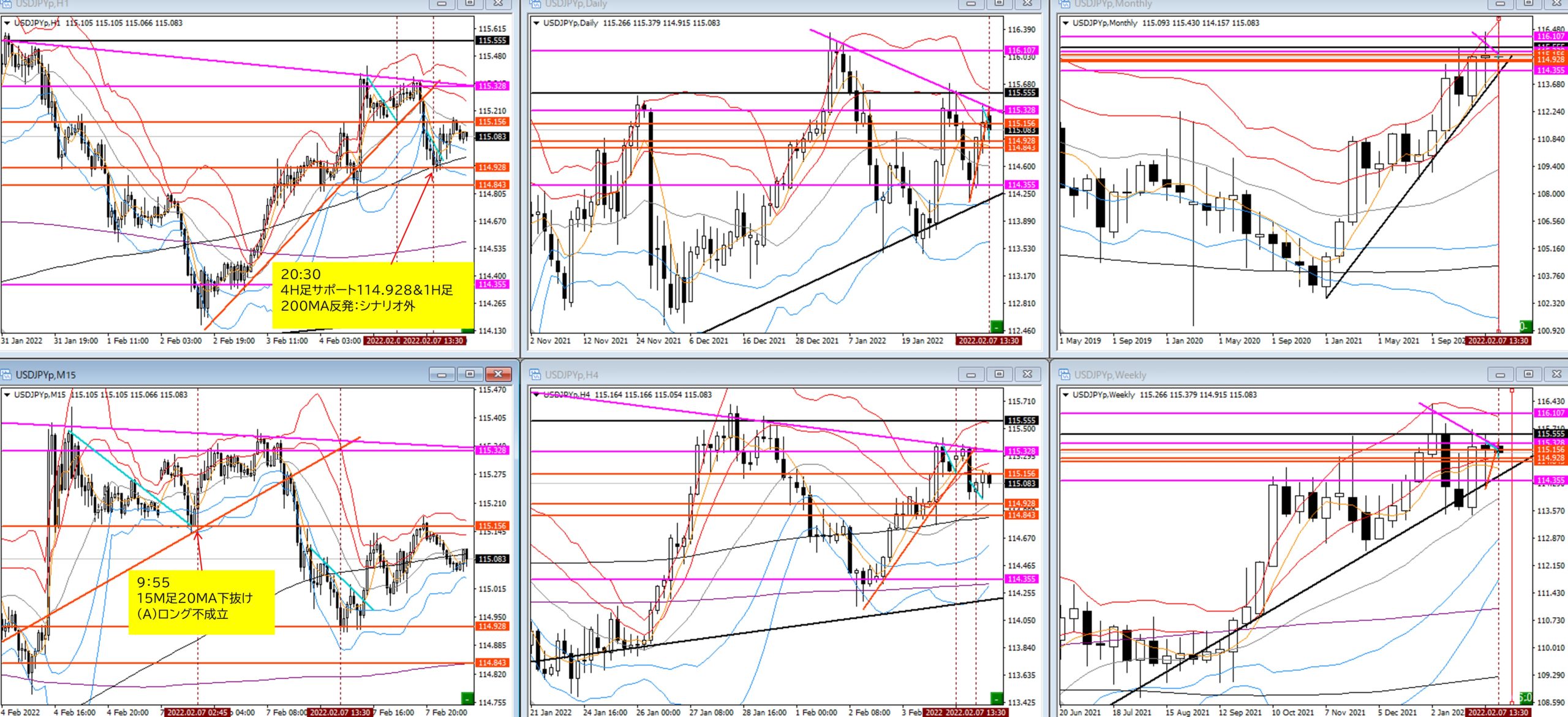

【考察】

9:55

15M足20MAで反発することなく押し安値115.156まで下落して反発。押し安値下抜けなかったため上昇トレンド継続。しかし、20MA下抜けたため、(A)ロング不成立。

一方、115.156は4H足・1H足右上がりトレンドライン付近と一致しており、直後に15M足包み足が発生しており、この時点でロング狙いは可能。押し安値115.156反発のロングシナリオも考えるべきでした。

20:30

4H足・1H足押し安値114.843まで下落した後、反発して4H足や1H足200MAで支えられれば目標1H足レジスタンス115.156を狙いのテクニカル(C)ロングを予定していたものの、114.843未達。結果的には、4H足サポート114.928かつ1H足200MAで反発して115.156に到達しました。

振り返れば、4H足サポート114.928は強い反発として機能する可能性があったためにシナリオに加えるべきでした。

ロング優先でしたが、シナリオに加えていなかった115.328から114.928への大きな下落が生じました。考え得る流れであったたことが反省点です。

コメント