ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)5/15の欧米マーケット影響

株先物・株価指数上昇のリスクオン円売り強くドル円上昇優勢。米国ニューヨーク連銀製造業景気指数の弱い数値で一旦ドル円下落したものの、単なる押し目となり直ぐにドル円上昇継続。

(2)経済指標

・米国小売売上高

・米国鉱工業生産指数、米国設備稼働率

(3)要人発言

・FRB当局者

(4)その他

・欧米金融システム不安

・米国債務上限問題

5/16もドル円上昇しやすいが、136円前半の上値も重く、注目の米国経済指標(小売売上高等)で強い数値が出なければ136円台定着は難しそう。

一方で欧米金融システム不安や米国債務上限問題のドル売り材料は残ったままであり、サプライズの報道や要人発言でドル円急落に引き続き注意したい。

(ドル円動き例)

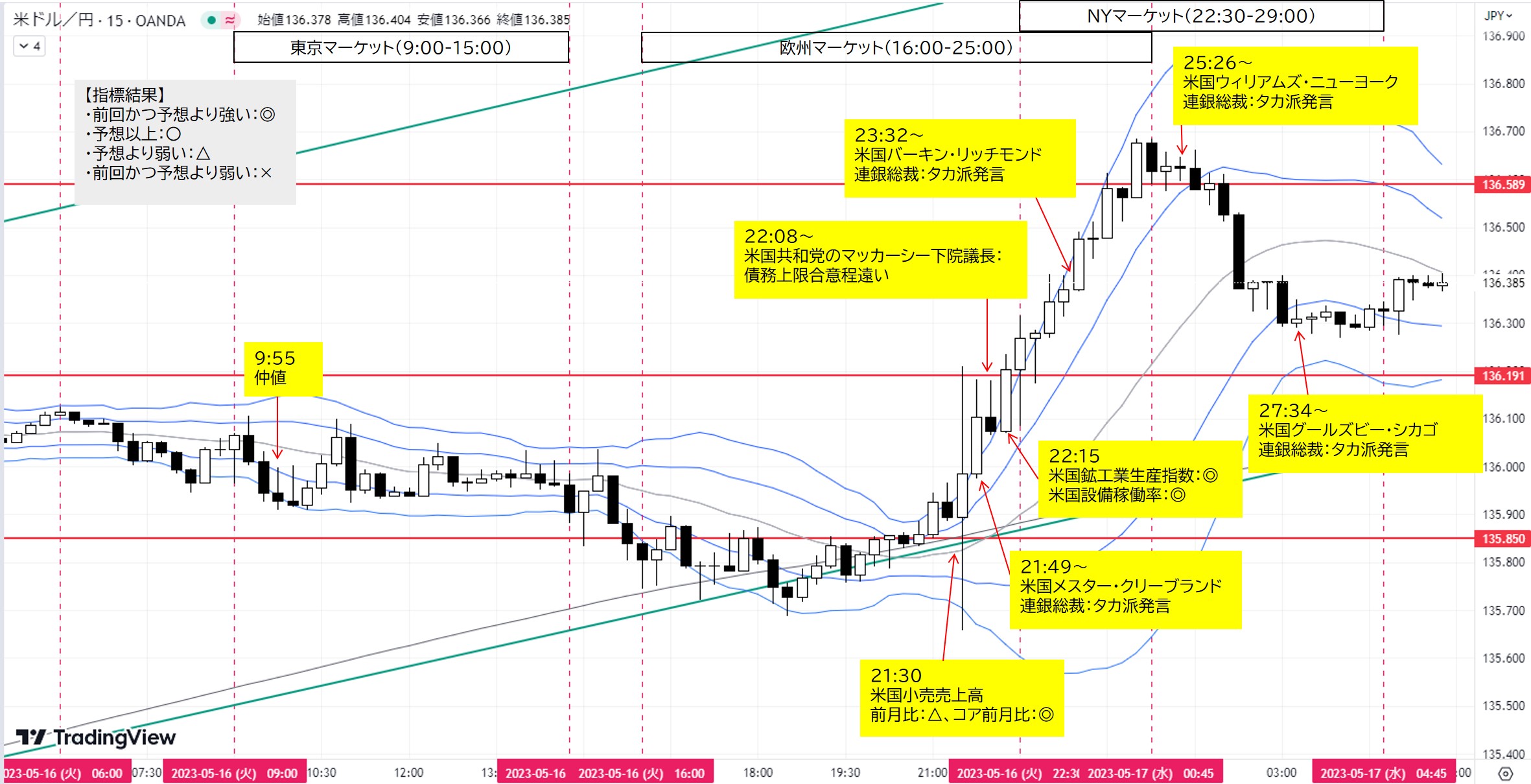

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

6:00~要人発言

米国クックFRB理事

東京マーケット(9:00~15:00)

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

21:30 経済指標

米国小売売上高4月度(Bloomberg)

個人消費が米国GDPの約2/3を占めており、その動向を表す小売売上高の注目は高い。米国個人消費や米国消費者信頼感とも相関性があることからも重要な指標。

前月比:前回-1.0%(改定-0.6)、予想0.7%、結果0.4%(△)

コア前月比:前回-0.8%(改定-0.4)、予想0.3%、結果0.4%(◎)

【考察】コア指数が強くドル円上昇。

21:49~要人発言

米国メスター・クリーブランド連銀総裁(2023年FOMC投票権なし)(Bloomberg)

「インフレ2%に戻す決意が必要」

「金利は十分に制限された水準にない」

【考察】タカ派発言でドル円上昇継続。

22:08~ 要人発言

米国共和党のマッカーシー下院議長(Bloomberg)

「債務上限合意、程遠い」

【考察】ドル売り材料だがリスクオフドル買い。

22:15 経済指標

米国鉱工業生産指数4月度(Bloomberg)

鉱工業部門の生産動向を数値化したもので景気実態を把握する速報性に優れることから注目度が高い。

前回0.4%(改定)、予想0.1%、結果0.5%(◎)

米国設備稼働率4月度

生産能力に対する実際の生産量の比率。設備投資とインフレの先行指標であることから注目度高い。

前回79.8%(改定79.4)、予想79.6%、結果79.7%(◎)

【考察】強い数値でドル円上昇。

23:32~要人発言

米国バーキン・リッチモンド連銀総裁(2023年FOMC投票権なし)(Bloomberg)

「必要なら追加利上げ」

「需要はまだ冷え切っていない」

【考察】タカ派発言でドル円上昇継続

24:22~要人発言

米国バーFRB理事

「地方銀行は健全で回復力がある」

「商業用不動産のリスクを注意深く監視」

【考察】金融システム不安の払拭期待。利上げに関する言及なし。

25:26~要人発言

米国ウィリアムズ・ニューヨーク連銀総裁(2023年FOMC投票権あり)

「経済は容認できないほどの高インフレに直面」

「経済はより正常なパターンに戻り始めている」

「銀行システムは健全で回復力がある」

【考察】タカ派発言だが、日足安値135.66から136.69まで一気に上昇しており利確が入り始めたためかドル円上昇一服。

27:31~要人発言

米国バーFRB理事

「金融政策決定の際には信用引き締めを考慮する」

【考察】利上げに関する言及なし。

27:34~要人発言

米国グールズビー・シカゴ連銀総裁(2023年FOMC投票権あり)(Reuters)

「経済を十分抑制できたか、まだ分からない」

「利下げの議論は時期尚早」

【考察】タカ派発言

28:26~要人発言

米国ローガン・ダラス連銀総裁(2023年FOMC投票権あり)(Reuters)

「小幅で回数少ない利上げなら金融不安を引き起こす可能性低い」

【考察】タカ派発言

<まとめ>

東京マーケット:日経平均株価ギャップアップのリスクオンスタートであったが前日と打って変わり、直ぐに株先物・株価指数は下落に転じてリスクオフ円買い強まりドル円下落。

欧米マーケット:欧州スタートもリスクオフでドル円下落継続。注目の米国小売売上高はコア指数が強く、かつ米国鉱工業生産指数も強くドル円上昇。

NYオープンは米国主要3指数ギャップダウンのリスクオフスタートだったが、良好な米国経済指標やFRB当局者の相次ぐタカ派発言でドル円上昇継続。

しかし、NYクローズに掛けて、米国債務上限問題が嫌気されリスクオフが強まりドル円下落。

ファンダメンタルズ材料とドル円の関係

米国債イールドカーブ

5/16(火)は5/15(月)に対してベア(短期金利上昇、長期金利上昇、逆イールド拡大)でドル買い・売り材料交錯。

ドルインデックス日足陽線は金利上昇の影響あり。

6月FOMCの利上げ幅見通しは、25bps引き下げ0.0%、据え置き83.2%。25bps引き上げ16.8%。(CME FedWatch Tool)

テクニカル分析

トレード

- 月足:5月陰線形成中。

- 週足:5/15週、陽線形成中。上昇トレンド。

- 日足:5/15陽線。ボリンジャーバンド+1σへ急騰。5/16も上昇優位と推測。

- 4H足:上昇トレンド。

- 1H足:上昇チャネル。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)1H足チャネル下限又は1H足サポート135.643付近まで下落→ダウ転換上昇→1H足レジスタンス136.191をダウ上昇→目標4H足レジスタンス136.560

(B)4H足レジスタンス136.560をダウ上昇→目標ラウンドナンバー137.000又は日足200MA

②ショート

(C)1H足チャネル下限又は1H足サポート135.643をダウ下落→目標4H足サポート135.266又は4H足20MA

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

トレード1

米国経済指標の強い数値とFRB当局者のタカ派発言→163.191をダウなし上昇→(A)ロング

ロング:136.232

T/P:136.560

獲得pips:+32.9

5月通算:6勝4敗、勝率60.0%、平均RR 1.87、獲得Pips +96.6

コメント